海外FXの利用を検討するなかで「海外FX 違法」と検索し、このページにたどり着いた方も多いのではないでしょうか。金融庁の警告を見て不安になったり、税金面でのリスクを心配したりと、法的な問題があるのか判断がつかず迷っている方は少なくありません。

結論から言えば、日本国内から海外FX業者を利用すること自体は違法ではありません。ただし金融庁は「無登録業者」として注意喚起を行っており、税務上の扱いや利用時のリスクは国内FXとは大きく異なります。

この記事では、金融庁の公式見解と法的根拠を明示したうえで、利用者が実際に直面しうるリスクと注意点を2026年最新の情報をもとに解説します。記事を読み終えるころには、海外FXを利用すべきか・国内FXにすべきかを冷静に判断できる状態になるはずです。

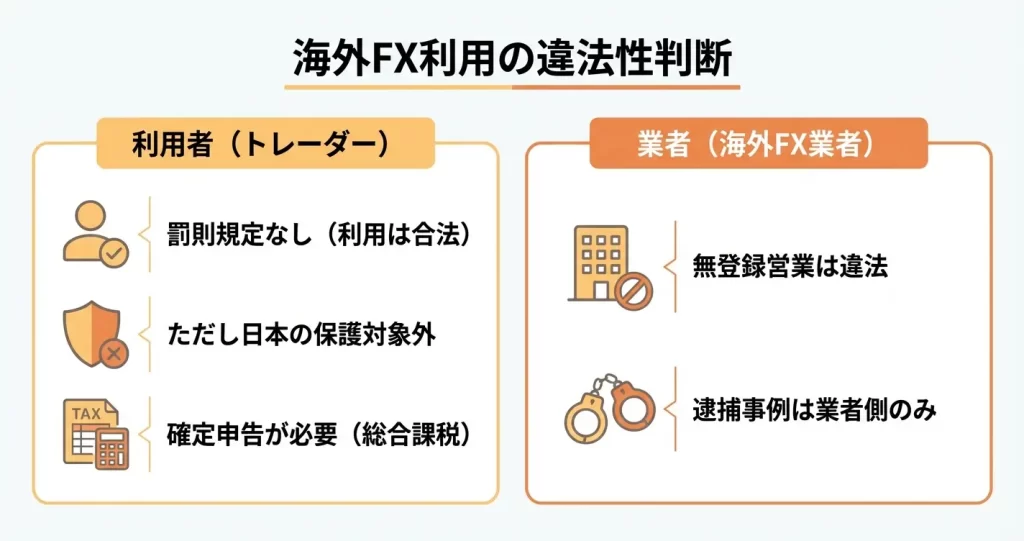

【結論】海外FXの利用は違法ではない

海外FX業者を利用して取引を行うこと自体は、日本の法律において違法行為にはあたりません。金融商品取引法をはじめとする関連法規を確認しても、利用者であるトレーダー個人を罰する規定は存在しないためです。

ただし、違法性が問われるのは無登録の業者が日本国内で営業活動を行う行為であり、利用者側ではなく業者側に法的責任が生じる構造となっています。

利用者(トレーダー)側に罰則規定はない

金融商品取引法において、海外FX業者の口座を開設し取引を行う個人に対する処罰規定は設けられていません。同法が規制の対象としているのは、金融商品取引業を営む事業者であり、その顧客である一般利用者ではないためです。

実際に金融庁が公開している注意喚起文書無登録で金融商品取引業を行う者の名称等についてにおいても、利用者への罰則に関する記述は一切見られず、あくまで「登録を受けていない業者との取引にはリスクがある」という警告にとどまっています。

このため、海外FX業者で取引を行ったという理由だけで、利用者が刑事罰や行政処分を受けることはありません。

違法なのは「無登録業者の日本居住者への勧誘」

金融商品取引法第29条 e-Gov 法令検索では、日本国内で金融商品取引業を行う場合には内閣総理大臣の登録が必要と定められており、無登録のまま日本居住者に対して勧誘や営業活動を行う行為は違法とされています。

具体的には、日本語のウェブサイト運営、日本向けの広告配信、日本国内でのセミナー開催、電話や訪問による勧誘などが該当します。

ただし、海外に拠点を置く業者が自国の法律に基づいて運営し、日本居住者が自らの判断でアクセスして口座開設を行う場合には、この勧誘行為に該当しないと解釈されています。

これは金融商品取引法の文言上「業として」行う勧誘行為を規制対象としているためで、利用者の自発的な口座開設までは禁止していないという構造です。

金融庁が規制対象としているのはあくまで業者側の行為であり、利用者が自己判断で海外業者を選択すること自体は法的に問題視されていません。

実際に逮捕された事例は業者側のみ

過去に海外FXに関連して摘発された事例は複数存在しますが、いずれも無登録で日本国内において営業活動を行った業者側の関係者が対象となっており、取引を行っていた利用者が逮捕されたケースは確認されていません。

金融庁や財務局が行政処分の対象とするのも、無登録営業を行った業者や日本国内の代理店・紹介者であり、一般のトレーダーには法的責任が及ばない構造です。

このことからも、海外FX業者を利用する行為そのものが違法とされているわけではなく、あくまで業者側の登録義務違反が法律上の問題となっていることが明確に読み取れます。

利用者が逮捕された事例がないことは、海外FX利用そのものが違法でないことを示す重要な根拠です。

ただし、利用者側に違法性がないとしても、金融庁の登録を受けていない業者との取引には注意すべきリスクが伴います。

国内FX業者は金融商品取引法に基づく登録業者であるため、金融ADR制度や投資者保護基金による救済措置の対象となりますが、海外FX業者との取引ではこれらの保護を受けることができません。

トラブル発生時には利用者自身が海外業者と直接交渉する必要があり、最悪の場合は出金拒否や資金の返還が困難になる可能性もあります。

具体的にどのような法的根拠で金融庁が警告を発しているのか、次のセクションで詳しく確認していきます。

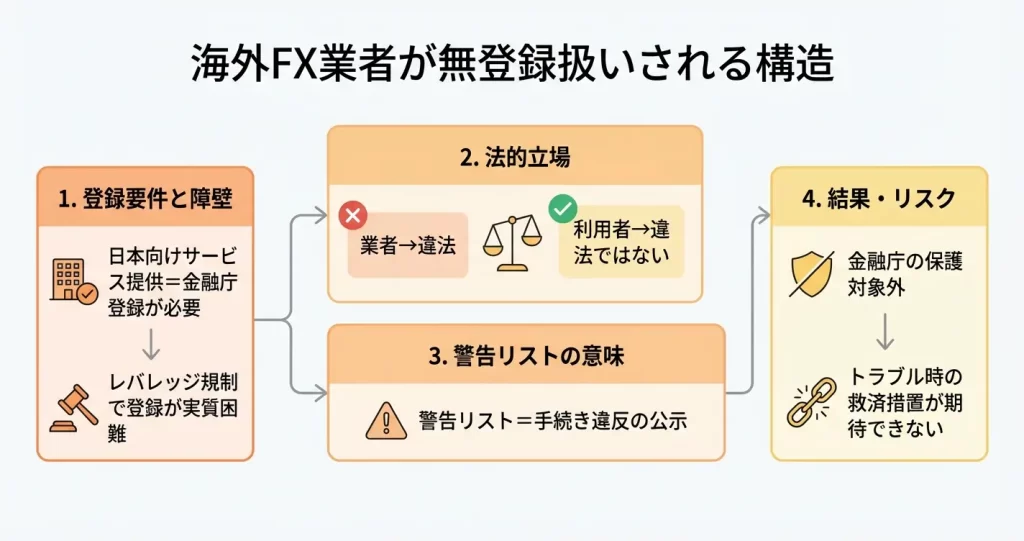

金融庁が海外FX業者を「無登録業者」と位置づける理由

金融庁が海外FX業者に対して警告を発している背景には、日本の金融商品取引法に基づく登録制度があります。

この制度は投資家保護を目的としており、日本居住者に金融サービスを提供する事業者には原則として登録が義務付けられています。

ここでは、登録制度の仕組みと、海外FX業者が「無登録業者」として扱われる構造的な理由を解説します。

なお、金融庁が警告を出している対象は業者の営業行為であり、日本居住者が海外FX業者を利用する行為そのものを禁止する法律は現時点で存在しません。

利用者に対する直接的な罰則規定もないため、利用者側が刑事罰や行政処分を受けるリスクは想定されていない状況です。

ただし、無登録業者の利用は金融庁が想定する保護の枠外となるため、トラブル発生時の対応には制約が生じる点を理解しておく必要があります。

日本の金融商品取引法における「登録制度」とは

金融商品取引法では、日本国内で金融商品取引業を行う事業者に対して、金融庁への登録を義務付けています。

この制度の目的は、事業者の財務健全性や業務運営体制を審査し、利用者が一定の保護を受けられる環境を整えることにあります。

登録を受けた事業者は、資本金要件・分別管理義務・情報開示義務などの規制を遵守する必要があり、金融庁による継続的な監督下に置かれます。

登録制度の適用範囲は、事業者の所在地ではなく日本居住者を対象としたサービス提供行為によって判断されます。

そのため、海外に拠点を置く事業者であっても、日本語サイトの運営や日本向け広告の実施など、日本居住者への勧誘行為を行う場合には、金融商品取引法上の登録が求められる構造になっています。

海外FX業者が金融庁登録をしない(できない)背景

多くの海外FX業者が日本の金融庁登録を取得していない理由には、規制内容の相違とビジネスモデルの両立困難という構造的な問題があります。

日本の規制では個人向けFX取引のレバレッジが最大25倍に制限されていますが、海外FX業者の多くは数百倍から千倍超のレバレッジを提供しており、この規制を受け入れると競争力の根幹を失うことになります。

また、金融庁登録には資本金要件や内部管理体制の整備、日本国内での事業拠点設置など、相当なコストと体制構築が必要です。

海外FX業者の多くは、自国または登録国の金融ライセンスのもとで合法的に営業しており、日本市場向けに別途登録を取得するインセンティブが限定的であるという事情もあります。

結果として、日本向けサービスを提供しつつも金融庁登録は行わない状態が常態化しています。

金融庁の警告リストに掲載される意味

金融庁は定期的に「無登録で金融商品取引業を行う者の名称等について」という警告リストを公表しています。

このリストへの掲載は、当該業者が日本の登録を受けずに日本居住者向けサービスを提供していることを示すものであり、法令違反の事実を公示する行政措置の一環です。

掲載理由はあくまで「無登録営業」という手続き上の問題であり、業者自体は母国の金融ライセンスを保有し適法に運営されているケースも多く含まれます。

利用者にとって、警告リストは業者選定時の参考情報として活用できますが、掲載されている業者を利用すること自体が違法行為になるわけではありません。

ただし、掲載業者は金融庁の監督や指導の対象外であるため、出金トラブルや経営破綻が生じた場合に、金融庁を通じた救済措置や行政指導による解決は期待できない状況となります。

このため、掲載されている業者を利用する際は、自己責任での判断が求められる点を認識しておく必要があります。

ここまでで、金融庁が海外FX業者を「無登録業者」と位置づける制度的な背景が明らかになりました。

では、利用者自身が海外FX業者を利用する行為は、法律上どのように扱われるのでしょうか。

次のセクションでは、利用者側の法的立場について詳しく見ていきます。

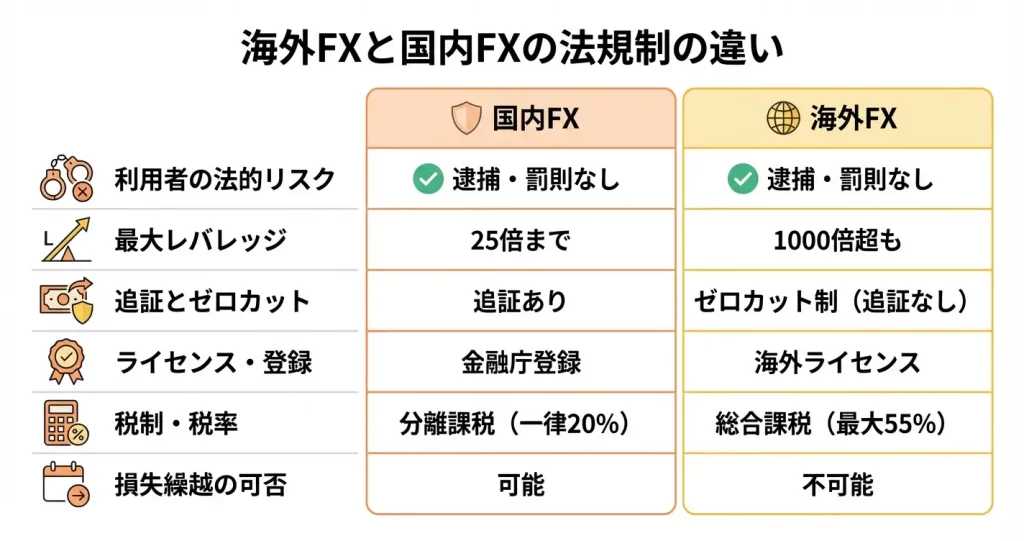

海外FXと国内FXの法的な違い

海外FXと国内FXは、いずれも日本国内から利用できますが、適用される法規制や制度設計が大きく異なります。

結論として、日本国内から海外FX業者を利用すること自体は違法ではなく、利用者が逮捕されたり罰則を受けたりする法的根拠は存在しません。

ただし、海外FX業者は金融庁への登録義務がないため、国内FX業者に適用される投資家保護の仕組みが適用されない点には注意が必要です。

この違いを正しく理解することで、それぞれの業者が提供するサービスの背景や、利用時のリスクの性質を把握することが可能になります。

ここでは、レバレッジ・ゼロカット・ボーナスといったサービス面の違いと、その背景にある法的な規制の差を整理します。

レバレッジ規制・ゼロカット・ボーナスの違い

国内FXは金融商品取引法 e-Gov 法令検索に基づき最大レバレッジが25倍に制限されていますが、海外FXは日本の金融庁の管轄外にあるため、数百倍から1,000倍を超えるレバレッジを提供している業者も存在します。

また、国内FXでは追証制度が存在し、口座残高がマイナスになった場合には利用者が追加で入金する義務が生じます。

一方、海外FXの多くはゼロカットシステムを採用しており、損失が証拠金を超えても追加請求が発生しない仕組みになっています。

ボーナスやキャッシュバックなどの販促施策についても、国内FXは過度な勧誘を防ぐため規制が厳しく、海外FXでは比較的自由に提供されている傾向があります。

金融ライセンスと規制当局の違い

国内FX業者は金融庁への登録が義務付けられており、定期的な監査や財務報告、顧客資産の信託保全が法律で定められています。

一方、海外FX業者は日本の金融庁には登録していませんが、本拠地とする国や地域の金融ライセンスを取得して運営しているケースが多く見られます。

英国FCA、キプロスCySEC、オーストラリアASICなどがその代表例です。

日本国内の利用者が自己判断で口座開設や取引を行うこと自体を禁止する法律は存在しません。実際に利用者側が処罰された事例は確認されていません。

ただし、ライセンスの有無や信頼性は業者によって大きく異なり、中には実質的な規制が緩い地域のライセンスのみを保有している業者も存在します。

そのため、トラブル発生時に金融庁や国民生活センターなどの公的機関による救済が期待できない点を理解した上で判断する必要があります。

税制の違い(分離課税 vs 総合課税)

国内FXで得た利益は申告分離課税の対象となり、税率は一律20.315%です。

また、損失が出た場合には3年間の繰越控除が認められており、翌年以降の利益と相殺することが可能です。

一方、海外FXの利益は雑所得として総合課税の対象となり、他の所得と合算した上で累進税率が適用されます。

税率は所得額に応じて15%から最大55%まで段階的に上昇し、損失の繰越控除も認められません。

このため、海外FXで一定以上の利益を得た場合、税負担が国内FXよりも重くなる可能性があります。

ここまでの内容で、海外FXと国内FXの制度面・サービス面の違いが整理できました。

次のセクションでは、こうした違いを踏まえた上で、利用者が海外FXを選ぶ際に注意すべき具体的なリスクについて解説します。

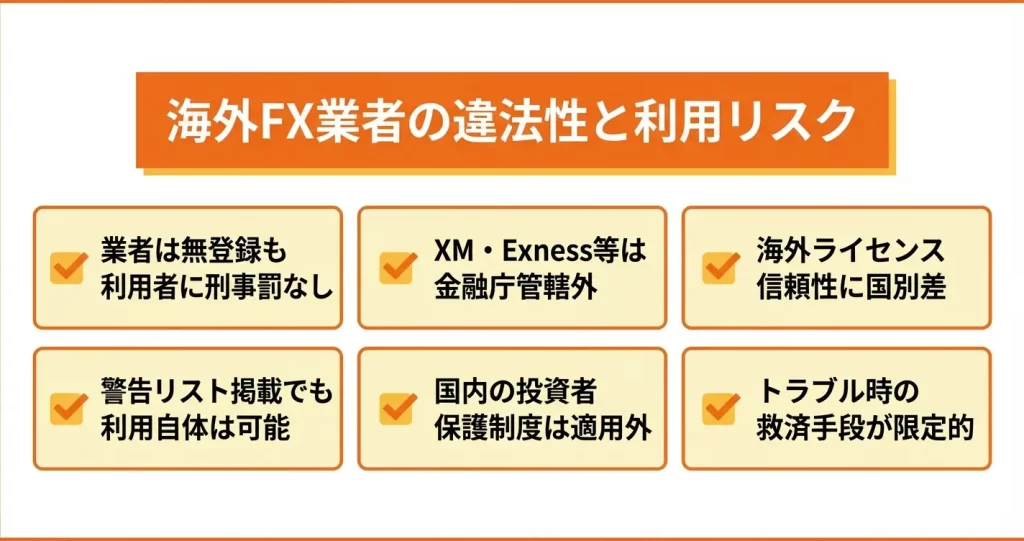

XMやExnessなど主要海外FX業者の法的位置づけ

海外FX業者は日本での金融商品取引業登録を行っていないため、金融庁から無登録業者として扱われています。

ただし、利用者が取引すること自体は違法ではなく、業者側の登録義務の問題として整理されます。

これは金融商品取引法において、無登録営業を禁じる規定が業者に対して課されているものであり、個人がその業者のサービスを利用する行為を処罰する条項は設けられていないためです。

実際に、海外FX業者を利用した個人トレーダーが刑事罰や行政処分を受けた事例は確認されていません。

ここでは具体的な業者名を挙げて、その法的位置づけと金融庁との関係を整理します。

XMTradingは違法?金融庁との関係

XMTradingは日本の金融商品取引業登録を取得していないため、金融庁から見れば無登録業者に該当します。

ただしこれは、業者が日本国内で営業許可を得ていないという意味であり、利用者がXMTradingで口座を開設して取引を行うこと自体が違法行為にあたるわけではありません。

XMTradingはキプロスやセーシェルなど海外の金融ライセンスを保有しており、日本居住者向けには海外法人からサービスを提供する形態をとっています。

この形態は、日本の金融庁の管轄外で運営されているため、金融庁による監督や保護の対象にはなりません。

そのため、万が一トラブルが発生した場合でも、国内の金融ADR制度や投資者保護基金といった救済措置は利用できない点には注意が必要です。

海外ライセンスを持つ業者の信頼性

海外FX業者の多くは、自国または第三国の金融ライセンスを取得して運営しています。

ライセンスの種類や発行国によって、規制の厳格さや信頼性には大きな差があります。

イギリスのFCAやキプロスのCySECといった欧州系ライセンスは、資本金要件や顧客資産の分別管理義務など、一定水準以上の規制が設けられています。

これらの規制により、業者の財務健全性が定期的に審査され、顧客の資金が業者の運営資金と分けて管理されることが求められています。

一方で、規制が比較的緩やかな国のライセンスも存在するため、ライセンスの有無だけでなく、発行機関の信頼性や規制内容まで確認することが重要です。

どれほど信頼性の高い海外ライセンスを持っていても、日本国内での登録がない以上、金融庁による監督や日本の法律に基づく保護は受けられません

海外ライセンスはあくまで発行国の法律に基づく規制であり、日本居住者が利用する際の保護制度とは別のものとして理解する必要があります。

金融庁の警告リストに掲載されている業者の扱い

金融庁は、無登録で金融商品取引業を行っている疑いがある海外業者について、警告を行った業者のリストを公式サイト上で公開しています。

このリストに掲載されている業者は、金融庁が実態を把握し、無登録営業の疑いがあると判断した業者です。

警告リストへの掲載は、業者が違法営業を行っているという金融庁の公式見解を示すものですが、利用者が処罰されるという意味ではありません。

ただし、金融庁が警告を発している業者を利用する場合は、以下のような状況を想定しておく必要があります。

金融庁が業者の実態を問題視しているため、将来的に日本からのアクセス制限や決済手段の停止といった措置が取られる可能性があります。

また警告対象となる背景には顧客対応や運営体制に何らかの懸念がある場合も含まれるため、トラブル発生時に適切な対応が期待できないリスクが高まります。

実際にXMTradingやExnessといった主要な海外FX業者も、過去に金融庁の警告リストに掲載された事例があります。

これらの業者は日本居住者向けにサービスを提供している実態があるため、無登録営業として警告対象となっていますが、利用者が取引を行うこと自体に刑事罰が科されるわけではありません。

ここまでで、具体的な業者の法的位置づけと金融庁との関係性が整理できました。

利用者自身に刑事罰が科されるリスクはありませんが、金融庁の保護対象外であることや、警告リストに掲載されている業者ではトラブル対応が困難になる可能性を踏まえたうえで、口座開設を判断する必要があります。

なお、海外FX業者で得た利益は雑所得として確定申告の対象となるため、税務上の義務は国内FXと同様に発生する点も認識しておきましょう。

次は、利用者自身が負うべきリスクと、それに対してどのような対策が可能かを確認していきます。

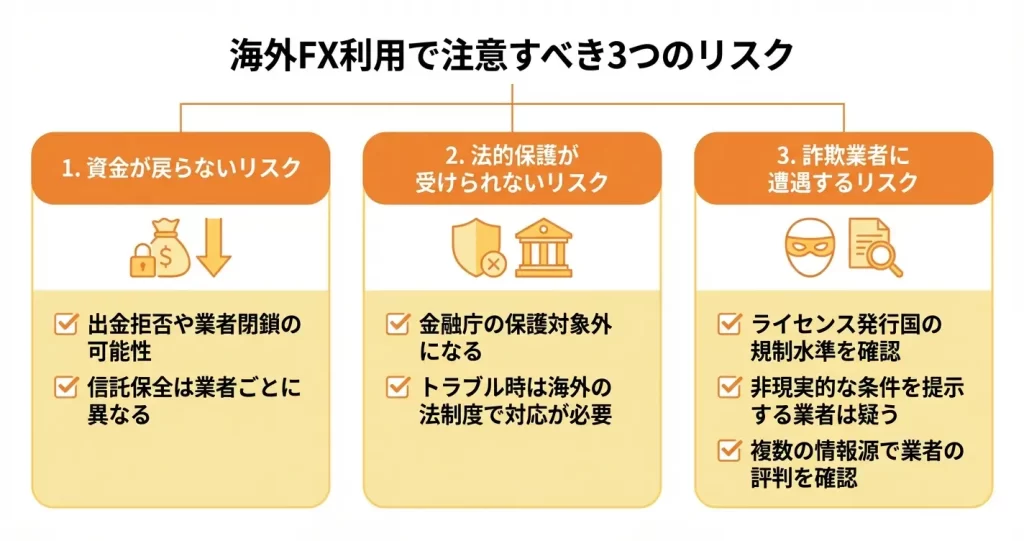

海外FX利用で生じる実際のリスクと注意点

海外FX業者の利用自体は違法ではなく、利用者が罰則を受けることもありません。ただし、国内業者とは異なる複数のリスクが存在します。

特に金銭的な被害につながる可能性があるため、利用前にリスクを正確に把握しておくことが重要です。

このセクションでは、出金トラブルや業者閉鎖といった実際に起こりうる問題と、詐欺業者を見分けるための具体的なチェックポイントを解説します。

出金トラブル・業者の突然閉鎖リスク

海外FX業者を利用する際に最も注意すべきは、出金拒否や業者の突然の閉鎖によって資金が返還されないリスクです。

国内業者では信託保全が義務付けられているため、万が一業者が破綻しても顧客資産は原則として保護されます。しかし海外業者の場合は業者の所在国の法律に従うため、保護の有無や水準は業者ごとに異なります。

実際に、過去には出金条件を一方的に変更したり、連絡が取れなくなって閉鎖したりする業者も存在しています。

出金トラブルの多くは、ボーナスや高レバレッジを強調する業者で発生しやすい傾向があります。

利用規約に複雑な出金条件が設定されていたり、問い合わせへの対応が遅延したりする場合は注意が必要です。

また、業者の運営実態が不透明な場合、事業継続性に疑問が生じます。そのため、数ヶ月以上の長期にわたる資金の預け入れや、生活資金に影響する規模の入金は避けるべきでしょう。

金融庁や日本の法律による保護を受けられない

海外FX業者を利用した場合、金融商品取引法に基づく投資者保護の枠組みが適用されません。

これは違法行為ではなく、日本国外の業者との契約では日本の法律による保護対象外となるという意味です。

国内の登録業者であれば、金融庁への苦情申立てや金融ADR制度を通じた紛争解決が可能です。しかし海外業者との間で生じたトラブルは、利用者自身が業者の所在国の法制度に基づいて対応する必要があります。

言語の壁や法的手続きの複雑さから、実質的に権利行使が困難になるケースが多いのが実情です。

また、海外業者が取得しているライセンスの内容によって、利用者保護の水準は大きく異なります。

英国FCAやキプロスCySECなど欧州の主要な金融当局によるライセンスは比較的厳格な規制を伴います。一方、一部の国や地域では規制が緩く、実質的な監督が機能していない場合もあります。

そのため、ライセンスの有無だけでなく、発行国の金融規制の信頼性まで確認することが求められます。

詐欺業者・無登録業者の見分け方

海外FXを装った詐欺業者や、いかなる国でも金融ライセンスを取得していない無登録業者を避けるためには、複数の視点から業者の信頼性を確認する必要があります。

無登録で金融商品取引業を行う者の名称等についてという警告リストに掲載されている業者はもちろん、500倍を大きく超えるレバレッジや「月利〇%保証」といった非現実的なリターンを保証する業者は詐欺の可能性が高いと判断できます。

- 会社情報や金融ライセンス番号が公式サイトに明記されているか

- ライセンス番号が発行国の金融当局のデータベースで実在するか照会できるか

- 運営実態が明瞭で、SNSやメッセージアプリのみでの勧誘ではないか

日本語のサポート体制が整っていても、運営実態が不明瞭な業者や、SNSやメッセージアプリのみで勧誘してくる業者は避けるべきです。

実際の利用者によるレビューや評判は、海外FX専門の比較サイト、5ちゃんねるなどの掲示板、SNSでの言及など複数の情報源で確認しましょう。一貫してネガティブな評価が見られる場合は、利用を控える判断が賢明です。

業者選びでは、1つの情報源だけでなく、複数の視点から総合的に判断することが大切です

ここまで海外FX利用に伴う具体的なリスクを確認してきましたが、こうしたリスクを理解した上で、それでも海外FXを利用する場合にはどのような点に注意して業者を選ぶべきでしょうか。

次のセクションでは、安全性の高い業者を選ぶための具体的な基準について解説します。

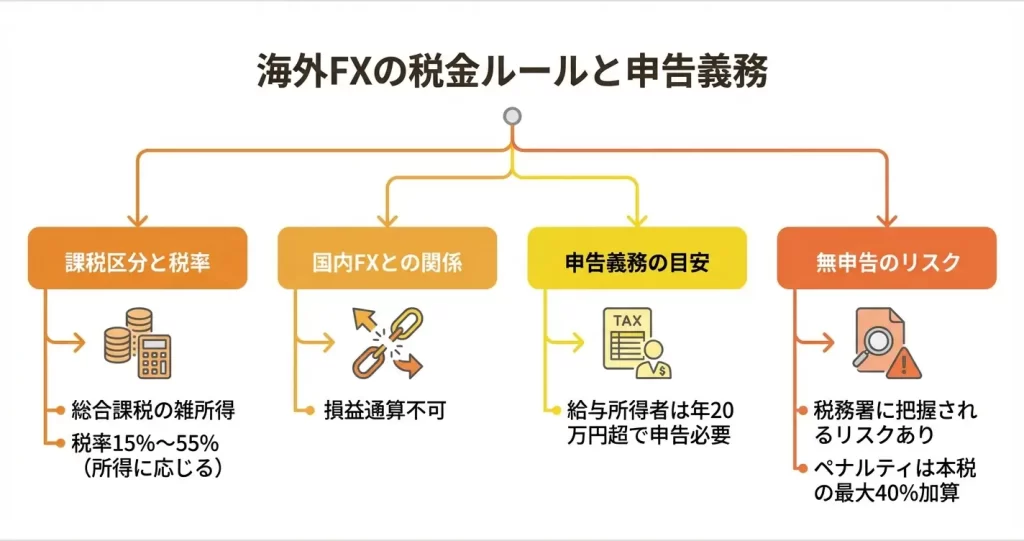

海外FXの税金と確定申告の義務

海外FX業者を利用した取引自体は、日本の法律で禁止されていません。利用者が取引を行うこと自体に違法性はなく、罰則の対象にもなりません。

ただし、海外FXで得た利益には、国内FXとは異なる税制が適用されます。税率の仕組みや申告義務を正しく理解していないと、後から追徴課税や延滞税といったペナルティが発生する可能性があります。

ここでは、海外FXの利益に対する課税の仕組みと、確定申告が必要になる条件、申告を怠った場合のリスクについて解説します。

海外FXの利益は総合課税(雑所得)

海外FXで得た利益は、所得税法上「雑所得」として総合課税の対象となります。これは国内FXの申告分離課税とは異なり、給与所得や事業所得などと合算した上で、所得に応じた累進税率が適用される仕組みです。

所得税と住民税を合わせた税率は、課税所得の額に応じて15%から最大55%程度まで変動します。

海外FXと国内FXでは課税方式が異なるため、以下の点に注意が必要です。

国内FXとの損益通算や、翌年以降への繰越控除はできません。また、利益が大きくなるほど税率が上がる累進課税のため、高額な利益が出た場合は税負担が重くなる可能性があります。

確定申告が必要になる条件

海外FXで利益が出た場合、すべての人に確定申告が必要になるわけではありません。申告義務の有無は、所得の種類や年間の利益額によって判断されます。

以下の条件に該当する場合は、翌年の2月16日から3月15日までの間に確定申告を行う必要があります。

給与所得者の場合

会社員や公務員など、給与所得がある人は、海外FXを含む給与以外の所得が年間20万円を超える場合に確定申告が必要です。

この20万円は、海外FXの利益だけでなく、副業収入や不動産所得など、すべての雑所得や事業所得を合算した金額で判断されます。

個人事業主・無職の場合

給与所得がない人は、海外FXを含むすべての所得から基礎控除などを差し引いた結果、課税所得が発生する場合に確定申告が必要です。

個人事業主の場合は、事業所得と海外FXの雑所得を合算して申告します。

無職や年金受給者の場合は、基礎控除48万円を超える所得があれば申告義務が生じる可能性があります。

税金を払わないとバレる?ペナルティは?

海外FXの利益を適切に申告し納税することで、合法的に取引を続けることができます。

一方、利益を申告しなかった場合、後から税務署に把握されるリスクがあります。近年は国際的な金融口座情報の自動交換制度が整備されており、一部の国や地域では日本の税務当局が海外の口座情報を取得できる仕組みが運用されています。

また、国内銀行への出金履歴や、SNSでの投稿内容などから調査対象となることもあります。

無申告や過少申告が発覚した場合、本来の税額に加えて、無申告加算税、過少申告加算税、延滞税などのペナルティが課されます。

無申告加算税は本税の15%から20%程度、悪質と判断された場合は重加算税として最大40%が上乗せされることもあります。

さらに、延滞税は納付期限からの日数に応じて年率数%から十数%が加算されるため、総額が大きく膨らむ可能性があります。

申告漏れは後から発覚するリスクが高く、ペナルティも重いため、適切な申告を心がけましょう

海外FXの税制や申告義務を理解したうえで、次は実際にどのような基準で業者を選ぶべきかを見ていきましょう。

次のセクションでは、安全性やサービス内容を見極めるための具体的なチェックポイントを解説します。

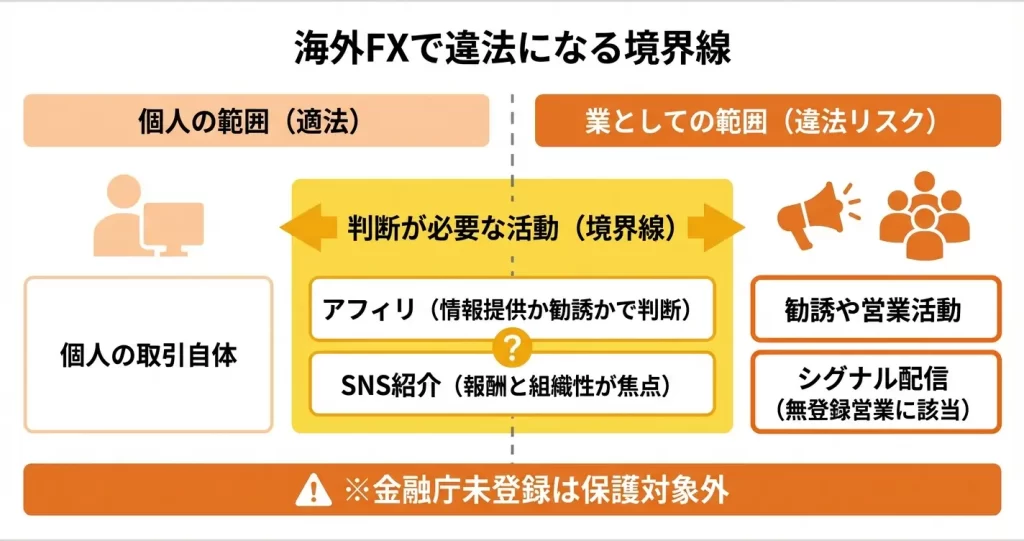

海外FX関連で違法になるケース

個人が海外FX業者で取引する行為自体は、日本の法律で違法とされていません。金融庁の見解では、海外FX業者は日本の金融商品取引法に基づく登録義務の対象外であり、利用者が自己判断で海外業者を利用すること自体を禁止する法律は存在しないためです。

利用者個人に対する罰則規定もありません。

ただし、海外FX業者に関連するビジネス活動や勧誘行為には違法となる場合があります。特に金融商品取引法は、業者だけでなく一定の営業活動を行う個人にも適用される可能性があるため、アフィリエイトやSNSでの紹介を検討している場合は、適法性の境界線を正しく理解しておく必要があります。

なお、海外FX業者が金融庁に登録していない理由は、日本国内で営業所を設置せず、日本居住者向けに積極的な勧誘を行わない形態で運営しているためです。

こうした業者は日本の登録義務の対象外となりますが、利用者側には金融商品取引法上の保護が適用されないため、トラブル発生時の対応リスクや資金保全の不確実性といった実質的なリスクが存在します。

ここでは、違法となり得る行為の具体例と判断のポイントを整理します。

アフィリエイト・IB活動は違法?

海外FX業者のアフィリエイトやIB(紹介ブローカー)活動が違法となるかは、活動の内容と範囲によって判断が分かれます。単なる情報提供やリンク掲載にとどまる場合は原則として問題ありませんが、勧誘行為や営業活動とみなされる場合には、金融商品取引法上の無登録営業として違法となるリスクがあります。

特に報酬を受け取る形で組織的に活動する場合や、特定の業者への口座開設を積極的に働きかける場合は、慎重な判断が必要です。

実際に金融庁は、未登録業者の勧誘に協力する行為も無登録営業に該当する可能性があることを警告しています。報酬の有無にかかわらず、営業活動の実態があると判断されれば、金融商品取引法違反として刑事罰の対象となる場合があります。

違法と判断されるリスクが高いケース

具体的な勧誘行為を伴う場合、違法性が高まります。

電話や対面での勧誘、個別のメッセージやチャットでの口座開設の働きかけ、セミナーや説明会での営業活動などは、金融商品取引業に該当すると判断される可能性があります。

また、組織的な紹介活動や、紹介者が複数のダウンラインを持つような構造を作る場合も、営業の実態があるとみなされるリスクがあります。

情報提供として許容される可能性があるケース

一方で、ウェブサイトやブログでの客観的な情報提供、業者の特徴やスペックの比較・解説、利用者の判断材料となる情報の掲載は、直接的な勧誘行為とは異なるため、許容される余地があります。

ただし、金融庁の見解は個別の事案ごとに判断されるため、明確な線引きが存在するわけではありません。

コピートレード・ミラートレードの提供は違法?

他人の売買シグナルを配信したり、自動的に取引を反映するサービスを提供する行為は、投資助言業や投資運用業に該当する可能性があり、無登録で行う場合は違法となります。

金融商品取引法では、投資判断に関する助言や、顧客の資産を運用する行為には登録が必要と定められており、個人が報酬を得て継続的にこれらの行為を行う場合も規制の対象となります。

具体的には、有料でトレードシグナルを配信する行為、他人の口座に紐付けて自動売買を行うコピートレードサービスの提供、顧客から資金を預かって運用する行為などが該当します。

無償であっても、継続的に投資助言を行う場合や、実質的に運用を委託されている状態であれば、違法と判断されるリスクがあります。

SNSやオンラインサロンなどで投資助言的な情報を有料配信している場合も、内容や提供方法によっては規制対象となる可能性があるため注意が必要です。

SNSでの紹介・勧誘行為のグレーゾーン

SNSでの海外FX業者の紹介行為は、情報発信と勧誘の境界が曖昧なため、最もグレーゾーンとされる領域です。

フォロワーに対する一般的な情報共有や自身の利用体験の投稿は基本的に問題ありませんが、特定の業者への登録を促す内容や、紹介リンクを繰り返し投稿する行為は、勧誘とみなされる可能性があります。

特に注意が必要なのは、報酬を受け取りながら組織的に活動している場合です。

複数のアカウントを使った紹介活動、ダイレクトメッセージでの個別勧誘、収益実績を強調して登録を促す投稿などは、営業活動の実態があると判断されるリスクが高まります。

また、インフルエンサーや有名トレーダーによる紹介であっても、報酬を得て継続的に特定業者への登録を促す場合は、金融商品取引法の規制対象となる可能性があります。

金融庁はSNS上での無登録業者の勧誘に関する相談・通報を受け付けており、悪質な事例には警告や摘発を行っています

自身の発信内容が勧誘に該当するかどうか判断に迷う場合は、報酬の有無・頻度・具体性・個別性といった要素を総合的に考慮し、必要に応じて法律の専門家に相談することが望ましいでしょう。

ここまで海外FX利用に関連する違法リスクを見てきましたが、実際にどのような業者を選ぶべきかについても判断材料が必要です。

次のセクションでは、安全性を見極めるための具体的なチェックポイントを解説します。

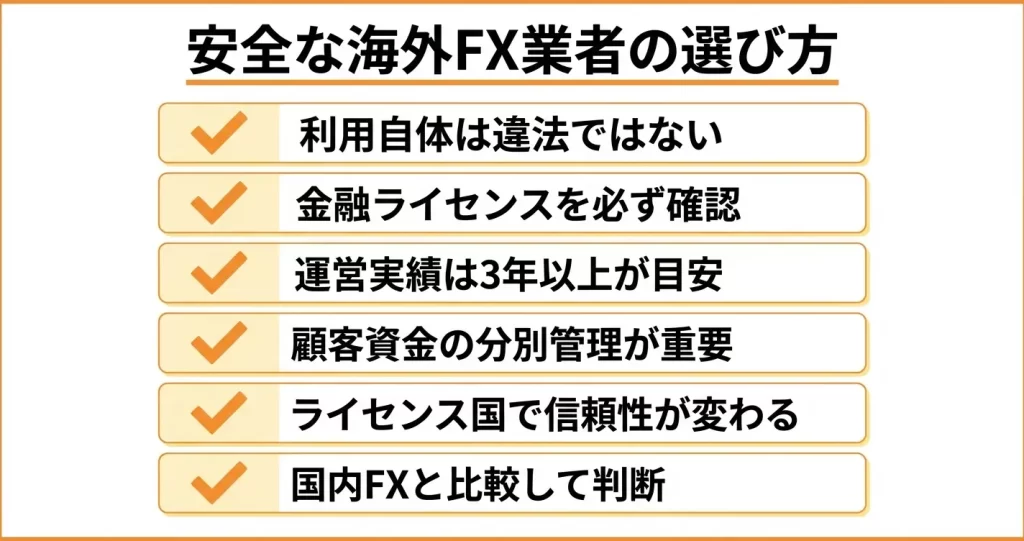

安全に海外FXを利用するための判断基準

海外FX業者の利用は、日本の法律上、利用者個人が取引を行うこと自体は違法ではありません。

金融庁は無登録の海外FX業者に対して警告を行っていますが、これは業者が日本国内で登録なく金融商品取引業を行うことを問題視しているものです。利用者が取引すること自体を禁止する法律や罰則は存在しません。

ただし、すべての業者が安全とは限らないため、出金拒否や資金の持ち逃げといった実質的な被害に遭うリスクがあります。

業者選びを誤らないために、信頼性を見極める明確な判断基準を持つことが重要です。ここでは、安全な業者を見極めるための具体的なポイントと、国内FXとの選択基準について解説します。

信頼できる海外FX業者の見極め方

海外FX業者を選ぶ際は、金融ライセンスの有無・運営実績・資金管理体制の3点を中心に確認する必要があります。

この3つが揃っていない業者は、トラブル発生時に適切な対応を期待できないため、利用を避けるべきです。

金融ライセンスについては、取得国の規制当局が実在し、公式サイトで登録番号を照会できることが最低条件となります。ライセンス番号が記載されていても、規制当局のデータベースで確認できない場合は虚偽の可能性があるため注意が必要です。

具体的には、業者の公式サイトに記載されているライセンス番号を、発行元である規制当局の公式サイトの登録業者検索ページで照合します。業者名・登録番号・登録状況が一致するかを確認してください。

運営実績については、最低でも3年以上の継続的なサービス提供履歴があり、日本語での問い合わせ対応が可能な体制が整っているかを確認します。

新興業者であっても親会社が明確で、グループ全体としての実績がある場合は一定の信頼性があると判断できます。

資金管理体制では、顧客資金と運営資金を分別管理しているか、信託保全や補償制度が用意されているかを確認することが重要です。

これらの情報は業者の公式サイトや利用規約に記載されているため、口座開設前に必ず確認しておく必要があります。

金融ライセンスの種類と信頼性ランク

金融ライセンスは取得国によって規制の厳格さが大きく異なるため、単にライセンスを保有しているだけでなく、その発行国の規制レベルを理解しておく必要があります。

信頼性の高い順に整理すると、判断の指針として活用できます。

最も規制が厳格なのは、イギリス金融行動監視機構やオーストラリア証券投資委員会、キプロス証券取引委員会などが発行するライセンスです。

これらの機関は資本金要件・顧客資金の分別管理・定期的な財務報告を義務付けており、違反時には免許取り消しなどの厳格な措置が取られます。

中程度の規制水準にあるのは、セーシェルやモーリシャス、ベリーズなどのオフショア金融センターが発行するライセンスです。

これらは比較的取得しやすい一方で、一定の資本要件や顧客保護の仕組みが存在するため、完全に信頼できないわけではありません。

信頼性の高いライセンスを保有する業者であっても、日本居住者向けサービスは別法人が提供している場合があります。

実際に取引する法人のライセンス情報を確認する必要があります。

国内FXと海外FXどちらを選ぶべきか

国内FXと海外FXのどちらを選ぶべきかは、取引スタイル・リスク許容度・求める取引環境によって判断が分かれます。

それぞれに明確なメリットとデメリットがあるため、自身の優先順位に照らして選択することが重要です。

国内FXは金融庁の監督下にあり、信託保全が義務付けられているため、業者が破綻した場合でも資金が保護される仕組みが整っています。

また税制面では申告分離課税が適用され、税率は利益額にかかわらず約20パーセントで固定され、他の金融商品との損益通算が可能です。

トラブル発生時には金融庁や金融ADR機関を通じた解決手段が用意されています。ただしレバレッジは最大25倍に制限されており、ゼロカットシステムがないため相場急変時には追証が発生するリスクがあります。

海外FXは最大数百倍のハイレバレッジ取引が可能で、ゼロカットシステムにより入金額以上の損失が発生しない点が特徴です。

また取引銘柄が豊富で、ボーナスキャンペーンなども充実しています。

一方で利益は総合課税の雑所得として扱われ、累進税率が適用されるため、利益が大きくなるほど税負担が重くなる点に注意が必要です。

また無登録業者とのトラブルが生じた場合、金融庁による救済制度や紛争解決制度を利用できないため、自己責任での対応が求められます。

初心者は国内FXから始めて、取引に慣れてから海外FXを検討するのが安全です

初心者や安全性を最優先したい場合は国内FXから始めることが推奨されます。

一方で少額資金でハイリスク・ハイリターンの取引を試したい場合や、追証リスクを避けたい場合は、信頼性の高いライセンスを持つ海外FX業者という選択肢も検討できます。

いずれの場合も、業者の信頼性を十分に確認し、余剰資金の範囲内で取引することが、安全に利用するための大前提となります。

海外FXの法的な位置づけとリスクを理解した上で、自身の取引方針に合った業者を選択することが、トラブルを避けながら取引を続けるための最も確実な方法です。

よくある質問:海外FXの法律・税金・規制について

海外FXを利用する際には、法的な位置づけや税務上の扱いについて不安を感じる方が少なくありません。

ここでは、金融庁との関係や税金の仕組み、関連する活動の法的解釈など、実際に多く寄せられる疑問にお答えします。

正しい知識を持つことで、安心してサービスを選択・利用できるようになります。

XMTradingは金融庁の許可を受けていますか?

XMTradingは金融庁の登録を受けていない海外FX業者です。

セーシェル諸島などの海外金融当局からライセンスを取得して運営されています。

日本居住者が利用すること自体に違法性はありませんが、金融庁の監督下にはないため、金融商品取引法に基づく保護の対象外となります。

海外FXで捕まることはないですか?

逮捕されるのは、金融庁への登録なしに日本居住者へ勧誘や営業活動を行った業者側です。

トレーダー個人は海外FX業者の口座を開設して取引すること自体で罰せられることはありません。

ただし、利益が出た場合は確定申告と納税の義務があり、これを怠ると税法上の問題になる可能性があります。

海外FXで税金を払ったらバレますか?

確定申告を行えば税務署に海外FXの利益は把握されますが、これは正当な納税手続きです。

むしろ申告をしない場合、税務署は金融機関の情報照会や国際的な情報交換制度を通じて取引を把握できる体制にあります。

無申告が発覚すると、無申告加算税や延滞税が課されるだけでなく、悪質と判断されれば重加算税の対象にもなります。

適切に申告して納税することが、結果的に最もリスクの少ない選択といえます。

コピートレードは違法ですか?

コピートレードを利用すること自体は違法ではありません。

ただし、シグナルを配信する側や自動売買ツールを提供する側が、金融商品取引法に基づく登録を受けずに投資助言業を行っている場合、違法となる可能性があります。

特に有償で具体的な売買タイミングを指示するようなサービスは、投資助言業に該当する可能性が高まります。

利用する際は、提供者が適切な登録事業者かどうかを確認することが重要です。

海外FXのアフィリエイト・IB活動は違法ですか?

海外FX業者を紹介すること自体は違法ではありませんが、勧誘行為とみなされる表現を用いた場合は金融商品取引法違反に問われる可能性があります。

具体的には、客観的な情報提供にとどめる分には問題ありませんが、「今すぐ口座開設を」といった積極的な働きかけや、利益を断定するような表現は無登録営業として違法になるおそれがあります。

アフィリエイト活動を行う際は、紹介文の表現を慎重に選び、情報提供の範囲を超えないよう注意が必要です。

FXで1000万円稼いだときの税金はいくらですか?

海外FXの利益は総合課税の対象となり、他の所得と合算して累進税率が適用されます。

1000万円の利益に対しては、所得税率が最大45%、住民税10%が課されるため、合計で最大55%程度の税負担が生じる可能性があります。

これに対して国内FXは申告分離課税が適用され、利益額に関わらず一律20.315%の税率となります。

他の所得が少ない場合は税率も下がりますが、高所得の場合は国内FXと比較して税負担が大きくなる傾向があります。

コメント