IFCMarketsでの口座開設を検討しているけれど、「本当に信頼できる業者なのか」「出金トラブルはないのか」「XMやExnessと比べてどうなのか」と不安に感じていませんか?

海外FXブローカーは国内業者と違い金融庁の監督下にないため、ライセンスの有無や運営実績、実際の利用者の評判をしっかり確認してから判断する必要があります。

特にIFCMarketsは運営19年の実績がある一方で、日本での認知度が低く、リアルな口コミ情報が少ないため、慎重に見極めたい方も多いでしょう。

特に資金管理体制や金融ライセンスの実態を把握せずに口座開設すると、大切な資金を失う可能性も。

また、スプレッドやボーナス条件を他社と比較せずに選んでしまうと、取引コストで大きく損をすることになります。

IFCMarketsの独自機能であるNetTradeXや合成通貨ペア(PCI)は魅力的ですが、本当に自分の取引スタイルに合っているのかを見極める必要があります。

この記事では、Twitter・5ch・ForexPeaceArmyから収集した2024〜2026年の最新評判、実際の出金成功事例と所要日数、XM・Exness・FXGTとの詳細比較表、独自プラットフォームNetTradeXの実用性評価まで、IFCMarketsの実態を徹底検証しています。

良い評判7つと悪い評判6つを客観的に分析し、金融ライセンスの内容や資金管理体制(分別管理・信託保全の有無)、金融庁の警告状況、19年間の運営実績における重大事故の有無など、安全性を5つの視点から詳しく解説。

さらに取引スタイル別の相性診断や、初心者・中上級者それぞれに最適な口座タイプの選び方も具体的にご紹介します。

口座開設前にチェックすべき3つのポイントも分かるため、後悔のない海外FXブローカー選びが可能です。

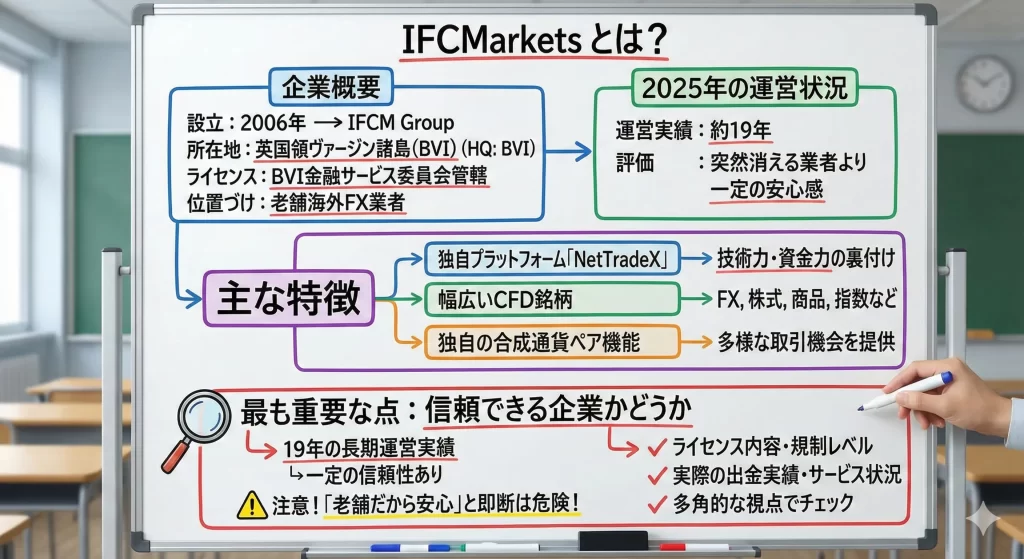

IFCMarketsとは?企業概要と2026年の運営状況

IFCMarketsは、2006年に設立されたIFCM Groupが運営する海外FX業者で、2026年2月時点で約19年の運営実績を持つ老舗ブローカーです。

本社は英国領ヴァージン諸島(BVI)金融サービス委員会の管轄下に置かれており、複数の金融ライセンスを保有することで世界各国のトレーダーに取引サービスを提供しています。

19年の運営実績は海外FX業界では「老舗」の部類に入ります。突然消える新興業者と比べると、一定の安心感がありますね。

同社の特徴は、独自開発の取引プラットフォーム「NetTradeX」を提供している点にあります。

多くの海外FX業者がMT4やMT5を採用する中、自社開発プラットフォームを運用し続けている点は、技術力と資金力の裏付けと言えるでしょう。

また、FX通貨ペアに加えて株式・商品・指数など幅広いCFD銘柄を取り扱い、独自の合成通貨ペア機能も提供するなど、トレーダーに多様な取引機会を提供しています。

- 2006年設立、約19年の運営実績

- 独自開発プラットフォーム「NetTradeX」を提供

- FX・株式・商品・指数など幅広いCFD銘柄

- 独自の合成通貨ペア機能

海外FX業者を選ぶ際、最も重要なのは「信頼できる企業かどうか」という点です。

運営歴が浅い業者や実態が不明瞭な業者の場合、突然のサービス停止や出金拒否といったリスクが懸念されます。

その点、IFCMarketsは19年という長期運営実績があり、一定の信頼性を備えていると評価できます。

「老舗だから安心」と即断するのは危険。ライセンスの規制レベルや実際の出金実績など、多角的な視点でチェックしましょう。

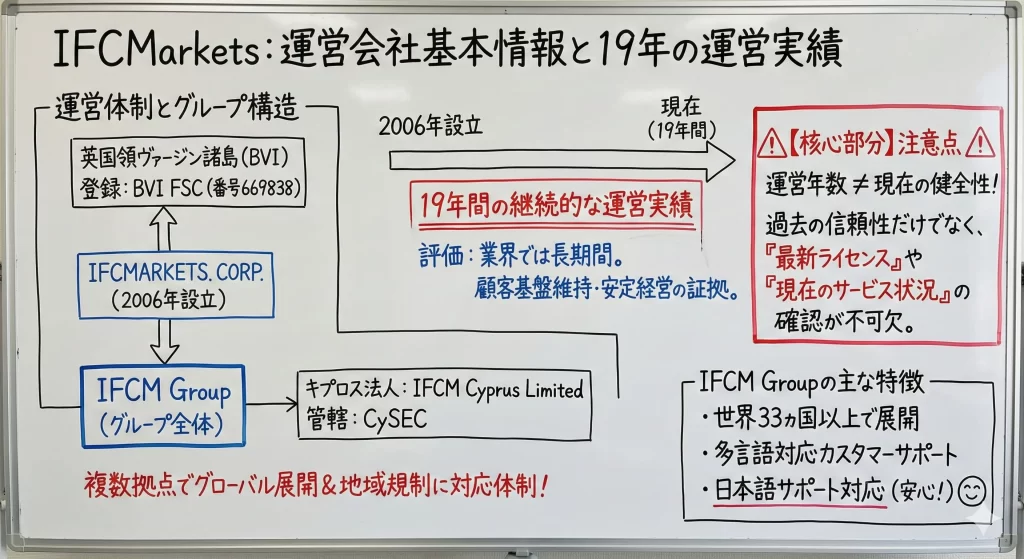

運営会社の基本情報と19年の運営実績

IFCMarketsを運営するのは、「IFCMARKETS. CORP.」という企業です。

同社は英国領ヴァージン諸島金融サービス委員会(BVI FSC)に登録されており、登録番号は669838です。

また、グループ全体としてはキプロス証券取引委員会(CySEC)の管轄下にあるキプロスにも法人「IFCM Cyprus Limited」を設立しており、複数の拠点で事業を展開しています。

複数の拠点を持つことで、地域ごとの規制に対応しながらグローバルにサービスを提供できる体制を整えているんですね。

2006年の設立以来、IFCMarketsは19年間にわたって継続的にサービスを提供してきました。

海外FX業界では、設立から数年で姿を消すブローカーも少なくない中、19年という運営実績は一定の評価に値します。

長期間にわたって事業を継続できているということは、顧客基盤を維持し、安定した経営を行っている証拠と言えるでしょう。

したがって、設立年だけでなく、現在保有しているライセンスや最新のサービス状況も併せて確認する必要があります。

- 世界33カ国以上でサービスを展開

- 多言語対応のカスタマーサポートを提供

- 日本語サポートにも対応

IFCM Groupの公式サイトによれば、同社は世界33カ国以上でサービスを展開しており、多言語対応のカスタマーサポートを提供しています。

日本語サポートにも対応しているため、英語に不安がある日本人トレーダーでも問い合わせがしやすい環境が整っています。

日本語サポートがあると、トラブル時の対応もスムーズで安心ですね。

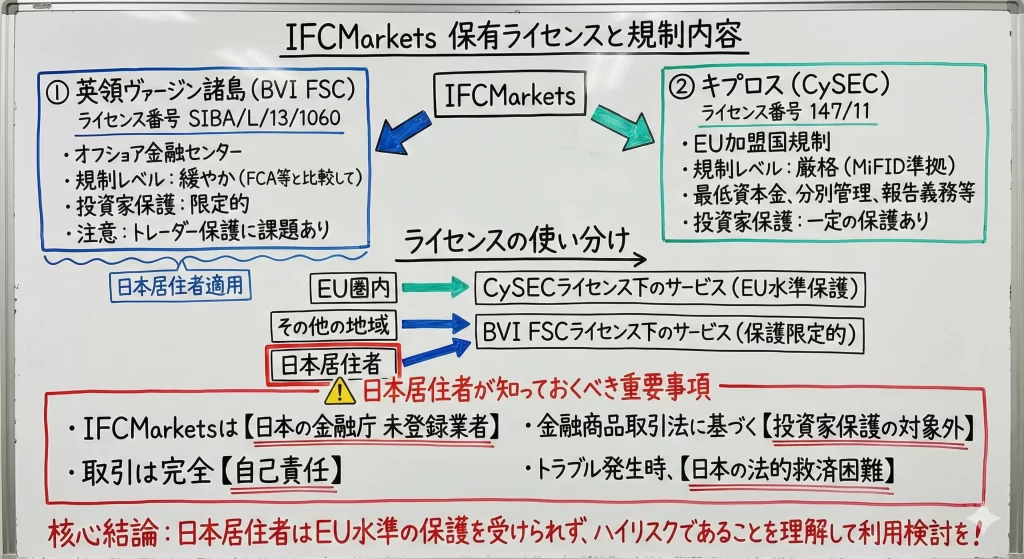

保有ライセンスと規制内容

IFCMarketsは、主に2つの金融ライセンスを保有しています。

1つ目は英国領ヴァージン諸島金融サービス委員会(BVI FSC)のライセンス、2つ目はキプロス証券取引委員会(CySEC)のライセンスです。

BVI FSCライセンスは、オフショア金融センターとして知られるBVIの規制機関が発行するもので、ライセンス番号はSIBA/L/13/1060です。

BVIはタックスヘイブンとして多くの金融機関が拠点を置く地域であり、ライセンス取得のハードルは比較的低いとされています。

規制レベルとしては、FCAやASICなどの先進国規制機関と比較すると緩やかであり、投資家保護の仕組みも限定的です。

ただし、無登録・無免許業者と比べれば、一定の法的枠組みの下で運営されている点は評価できます。

BVI FSCライセンスは規制が緩やかなため、トレーダー保護の観点では注意が必要です。

一方、CySECライセンス(ライセンス番号147/11)は、EU加盟国であるキプロスの規制機関が発行するもので、規制レベルはBVI FSCよりも厳格です。

CySECライセンスを取得するには、最低資本金の保持、顧客資金の分別管理、定期的な財務報告など、厳しい要件をクリアする必要があります。

また、CySECライセンスを持つ業者は、EUの金融商品市場指令(MiFID)に準拠する必要があり、EU圏内のトレーダーに対しては一定の投資家保護が提供されます。

- EU圏内:CySECライセンス下のサービス

- その他の地域:BVI FSCライセンス下のサービス

- 日本居住者:BVI FSCライセンス適用

IFCMarketsはこの2つのライセンスを使い分けており、EU圏内のトレーダーにはCySECライセンス下のサービスを、それ以外の地域にはBVI FSCライセンス下のサービスを提供しています。

日本居住者の場合、BVI FSCライセンス下での取引となるため、CySECの投資家保護制度は適用されません。

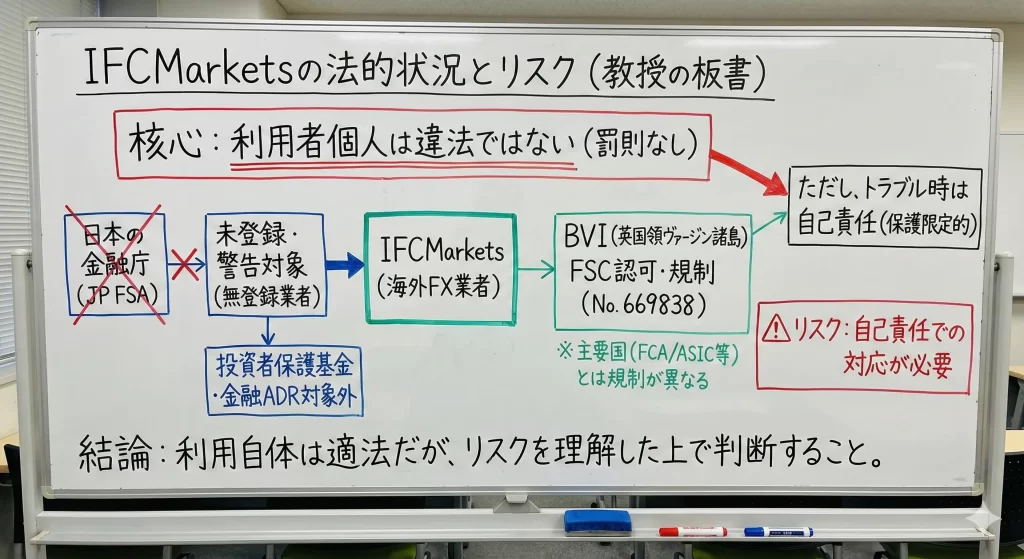

重要な点として、IFCMarketsは日本の金融庁に登録していない海外業者です。

金融庁は未登録業者との取引について警告を発しており、日本の金融商品取引法(e-Gov法令検索)に基づく保護を受けられないことを理解しておく必要があります。

万が一トラブルが発生した場合、日本の法的枠組みでの救済は困難になる可能性があります。

金融庁未登録業者との取引は、トラブル時に日本の法律で守ってもらえないリスクがあることを覚えておきましょう。

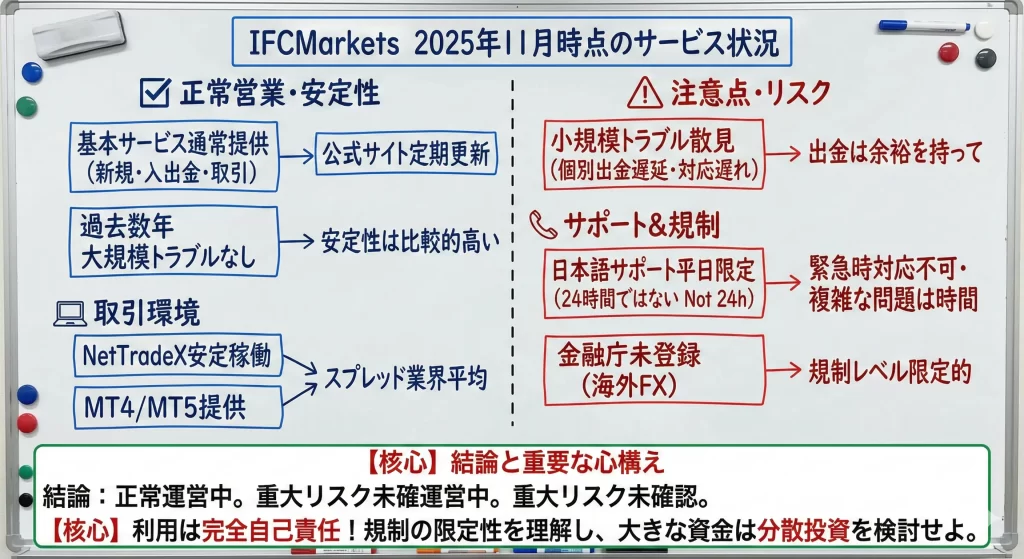

2026年2月時点のサービス状況

2026年2月現在、IFCMarketsは正常に営業を継続しており、新規口座開設・入金・取引・出金などすべての基本サービスが通常通り提供されています。

公式サイトも定期的に更新されており、取引時間変更のお知らせや最新のプロモーション情報が掲載されています。

過去数年間で大規模なトラブルは報告されていないので、安定性は比較的高いと言えますね。

過去数年間を振り返ると、IFcMarketsにおいて大規模なサービス停止や全体的な出金停止といった重大なトラブルは報告されていません。

ただし、個別の出金遅延や本人確認書類に関する問い合わせ対応の遅さなど、小規模なトラブルは散見されます。

これらは多くの海外FX業者で共通して見られる問題であり、IFCMarkets特有のリスクとは言えませんが、出金申請時には余裕を持ったスケジュールで対応する必要があるでしょう。

- NetTradeXプラットフォームの安定稼働が継続

- MT4とMT5も提供されており、使い慣れたプラットフォームで取引可能

- 主要通貨ペアのスプレッドは業界平均レベルを維持

- システム障害による取引機会の損失は限定的

2026年の取引環境としては、NetTradeXプラットフォームの安定稼働が続いており、システム障害による取引機会の損失は限定的です。

また、MT4とMT5も提供されているため、使い慣れたプラットフォームでの取引も可能です。

スプレッドや約定力については、主要通貨ペアでは業界平均レベルを維持しており、極端な不利な条件ではありません。

📞 日本語カスタマーサポートについて

日本語カスタマーサポートについては、メールとライブチャットで対応しています。

対応時間は日本時間の平日に限定されており、24時間サポートではない点に注意が必要です。

サポート品質については、基本的な問い合わせには丁寧に対応してくれるものの、複雑な技術的問題については回答に時間がかかる傾向があります。

24時間対応ではないので、緊急時のサポートは期待できない点は注意が必要ですね。

2026年2月時点での結論としては、IFCMarketsは正常に運営されており、即座に利用を避けるべき重大なリスクは確認されていません。

ただし、規制レベルの限定性や日本の金融庁未登録である点を理解した上で、自己責任で利用する必要があります。

特に大きな資金を預け入れる場合は、分散投資の観点から複数の業者に資金を分けることも検討すべきでしょう。

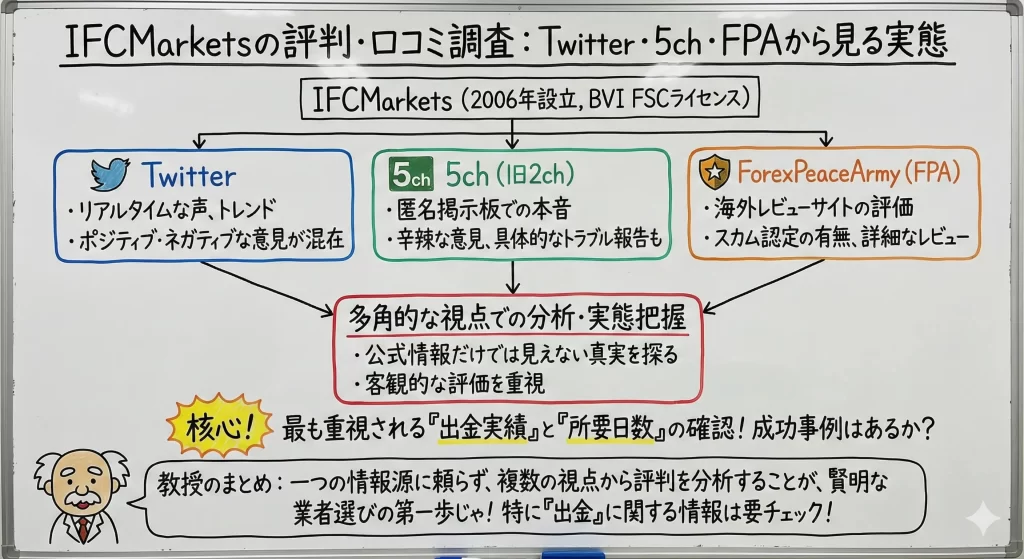

IFCMarketsの評判・口コミを調べてみた【Twitter・5ch・FPA】

IFCMarketsは2006年設立の海外FXブローカーで、BVI金融サービス委員会(BVI FSC)のライセンスを保有しています。

公式サイトには魅力的なスペックが並んでいますが、実際に利用しているトレーダーはどのような評価をしているのでしょうか。

海外FX業者を選ぶとき、公式情報だけじゃなくて実際のユーザーの声を聞くのって大事ですよね。

海外FX業者を選ぶ際、公式情報だけでは見えてこない実態を把握することが重要です。

本記事では、Twitter・5ch・ForexPeaceArmyという3つの異なる情報源から、IFCMarketsに関するリアルな評判と口コミを調査しました。

良い評判だけでなく否定的な意見も包み隠さず取り上げ、客観的な視点で実態を明らかにしていきます。

口座開設を検討している方が、事実に基づいた判断ができるよう、多角的な視点から評判を分析していきます。

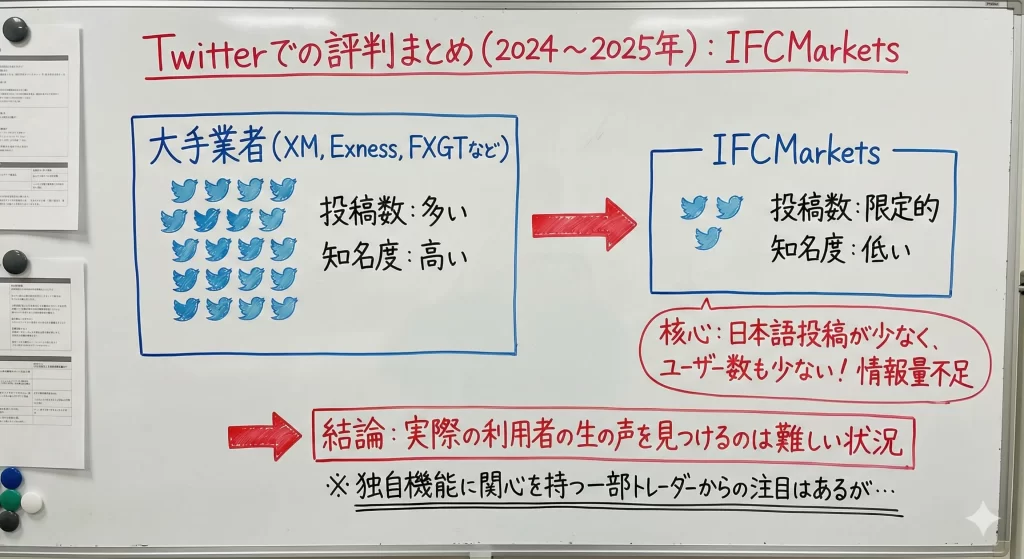

Twitterでの評判まとめ(2024〜2026年)

Twitter上でのIFCMarketsに関する日本語の投稿を調査したところ、投稿数自体が非常に限定的であることがわかりました。

XMやExness、FXGTなど主要な海外FX業者と比較すると、日本国内でのユーザー数が少ないことを示唆しています。

大手業者に比べて情報量が少ない分、実際の利用者の生の声を見つけるのは難しい状況ですね。

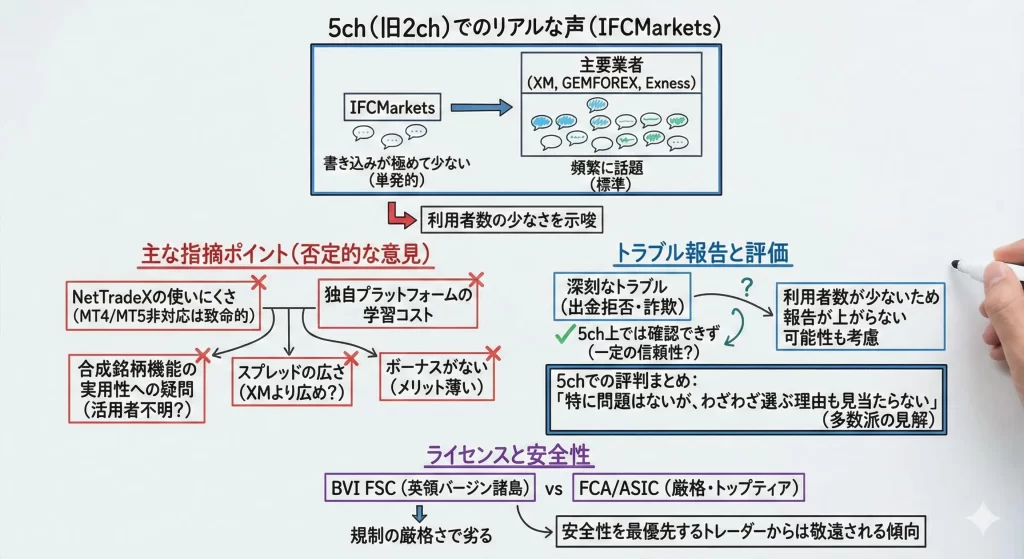

5ch(旧2ch)でのリアルな声

5ch(旧2ch)の海外FX関連スレッドにおいても、IFCMarketsに関する書き込みは極めて少ない状況です。

XMやGEMFOREX、Exnessなどの主要業者が頻繁に話題になる一方で、IFCMarketsについては単発的な言及に留まっています。

書き込みの少なさ自体が、利用者の少なさを物語っているとも言えますね。

確認できた投稿の中では、NetTradeXプラットフォームの使いにくさを指摘する声が複数ありました。

「MT4/MT5が使えないのは致命的」「わざわざ独自プラットフォームを覚える意味が分からない」といった否定的な意見が見られます。

多くのトレーダーにとって、MetaTraderシリーズでの取引環境は標準となっており、独自プラットフォームへの移行は心理的なハードルとなっているようです。

一方で、合成銘柄機能については「面白い試みだが、実際に活用しているトレーダーがどれくらいいるのか不明」という冷静な評価もありました。

独自性の高い機能ではあるものの、それが実際の取引パフォーマンス向上にどの程度貢献するのかは疑問視されています。

- NetTradeXの使いにくさ

- MT4/MT5が使えない不便さ

- 合成銘柄機能の実用性への疑問

- スプレッドの広さ

- ボーナスがないことのデメリット

スプレッドや約定力については、具体的な数値を伴った詳細な報告はほとんど見当たりませんでした。

これは実際に使用しているユーザーが少ないことを示唆しています。

他社との比較においても、「スプレッドはXMより広め」「ボーナスがないからメリットが薄い」といった指摘があり、総合的な競争力の面で疑問を持たれている様子が伺えます。

出金拒否や詐欺といった深刻なトラブル報告は、5ch上では確認できませんでした。

これは一定の信頼性を示す材料と言えますが、同時に利用者数が少ないため報告自体が上がってこない可能性も考慮する必要があります。

トラブル報告がないのは良いことですが、それが単に利用者が少ないからという可能性も否定できません。

BVI FSC(英領バージン諸島金融サービス委員会)というライセンスについても、FCA(英国金融行為監督機構)やASIC(オーストラリア証券投資委員会)などのトップティアライセンスと比較すると規制の厳格さで劣るため、安全性を最優先するトレーダーからは敬遠される傾向にあります。

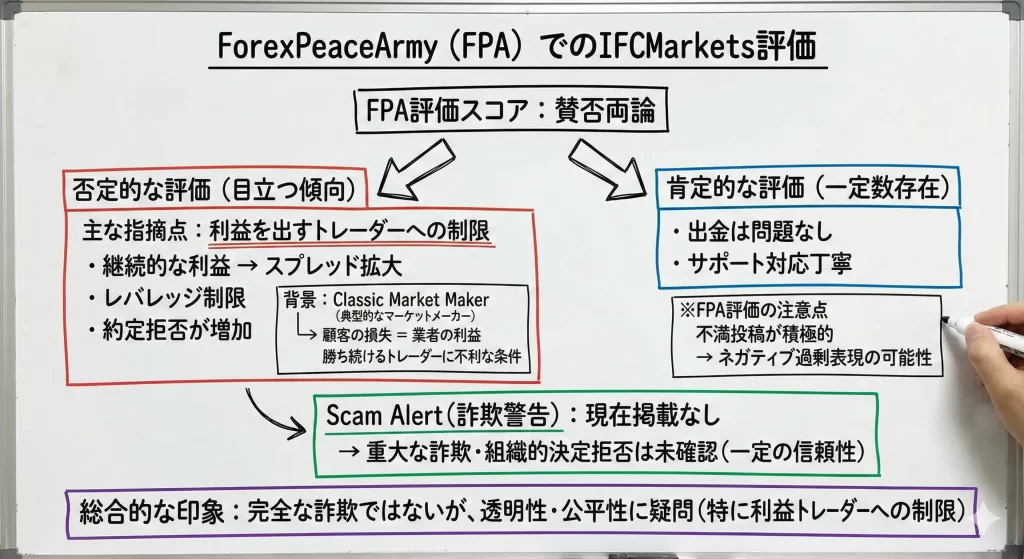

ForexPeaceArmy(FPA)での評価スコア

ForexPeaceArmy(FPA)は世界最大級のFXブローカーレビューサイトで、実際のトレーダーによる評価と運営による調査結果が掲載されています。

IFCMarketsのFPAでの評価を確認したところ、賛否両論が分かれる結果となっています。

特に指摘されているのは、一貫して利益を出しているトレーダーに対して、スプレッドの拡大やレバレッジの制限といった措置が取られるという報告です。

「Classic market maker(典型的なマーケットメーカー)」として、顧客の損失が業者の利益になるビジネスモデルを採用しているため、勝ち続けるトレーダーには不利な条件を課すという指摘があります。

- 継続的に利益を上げているとスプレッドが広がる

- レバレッジが制限される

- 約定拒否が増える

具体的には、「継続的に利益を上げていると、スプレッドが広がり、レバレッジが制限される」「約定拒否が増える」といった体験談が複数投稿されています。

一部のレビュアーは「Scam Broker(詐欺業者)」とまで評価しており、特に上級トレーダーや一貫して利益を出す手法を持つトレーダーからの評価が厳しい傾向にあります。

ただし、FPA上の評価には注意が必要です。不満を持ったトレーダーが積極的に投稿する傾向があるため、ネガティブな意見が過剰に表現される可能性があります。

また、IFCMarketsを高く評価する投稿も一定数存在し、特に「出金は問題なく行えた」「サポートの対応は丁寧だった」といった肯定的な報告も確認できます。

📝 FPAのScam Alert(詐欺警告)について

執筆時点でIFCMarketsは掲載されていません。これは重大な詐欺行為や組織的な出金拒否が確認されていないことを意味します。

一定の信頼性は維持されていると判断できますが、取引条件やビジネスモデルに関しては改善の余地があるという評価です。

特に、利益を出し続けるトレーダーに対する取引制限の報告は看過できない問題点として指摘されています。

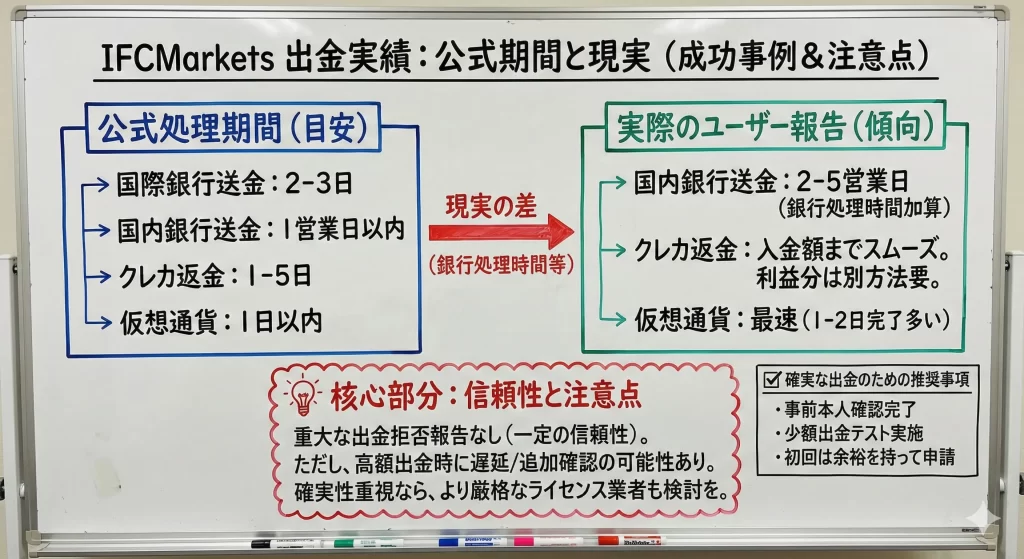

出金成功事例と実際にかかった日数

海外FX業者を選ぶ上で最も重要な判断材料の一つが、出金の確実性と所要時間です。

IFCMarketsの出金に関する実績を、公式情報と実際のユーザー報告の両面から確認しました。

出金がスムーズかどうかは、海外FX業者の信頼性を測る最も重要な指標ですね。実際のユーザー報告も合わせてチェックしましょう。

- 国際銀行送金:2〜3日

- 国内銀行送金:1営業日以内

- クレジットカード返金:1〜5日

- 仮想通貨:1日以内

IFCMarketsの公式サイトによると、複数の出金方法が用意されています。

国際銀行送金の場合は処理期間2〜3日、国内銀行送金は1営業日以内、クレジットカード返金は1〜5日、仮想通貨は1日以内とされています。

実際のユーザーによる出金報告を調査したところ、成功事例は確認できるものの、報告数自体が少ないため統計的な分析は困難です。

確認できた範囲では、以下のような傾向が見られました。

🏦 国内銀行送金での出金実績

国内銀行送金を利用した場合、申請から2〜5営業日程度で着金したという報告が複数あります。

これは公式の処理期間(1営業日)に加えて、銀行間の送金処理時間が加わった結果と考えられます。

大きな遅延や問題なく出金できたケースが大半であり、この点では一定の信頼性があると言えます。

💳 クレジットカードでの出金実績

クレジットカードへの返金については、入金額の範囲内であればスムーズに処理されるという報告があります。

ただし、利益分については銀行送金などの別の方法を選択する必要があるため、複数回の出金手続きが必要になる場合があります。

クレジットカードは入金額までしか返金できないので、利益分は別の方法で出金する必要があります。これは多くのFX業者に共通するルールです。

₿ 仮想通貨での出金実績

仮想通貨(ビットコインなど)での出金は、処理が最も速いとされています。

1日以内に処理されるケースが多く、ブロックチェーンの承認時間を含めても2日以内に完了する場合が多いようです。

仮想通貨に慣れているトレーダーにとっては、最も効率的な出金方法と言えるでしょう。

一方で、FPA上では出金に関する否定的な報告も存在します。

特に大きな利益を出した後の出金申請において、追加の本人確認書類を求められたり、処理が遅延したりするケースが報告されています。

これは金融庁のマネーロンダリング対策としては標準的な措置ですが、急いで資金を引き出したいトレーダーにとってはストレスとなる可能性があります。

BVI FSC(英領バージン諸島金融サービス委員会)ライセンスの下で運営されており、一定の規制は受けているため、完全な詐欺業者である可能性は低いと判断できます。

出金トラブルの重大な報告がないのは安心材料ですね。ただし、より厳格な規制を受けている業者と比較すると、慎重な判断が必要です。

IFCMarketsは2006年から運営を続けている実績はありますが、日本での利用者数が少ないため、トラブル時の対応や日本語サポートの品質については十分に検証されていない部分があります。

- 事前に本人確認書類(身分証明書、住所確認書類)を完全に提出しておく

- まず少額での出金テストを行う

- 大きな金額を一度に出金しない

- 初回出金時は余裕を持ったスケジュールで申請する

出金を確実に行うためには、事前に本人確認書類(身分証明書、住所確認書類)を完全に提出しておくこと、そして大きな金額を一度に出金するのではなく、まず少額での出金テストを行うことが推奨されます。

初回出金時には処理に時間がかかる可能性があるため、余裕を持ったスケジュールで申請することが重要です。

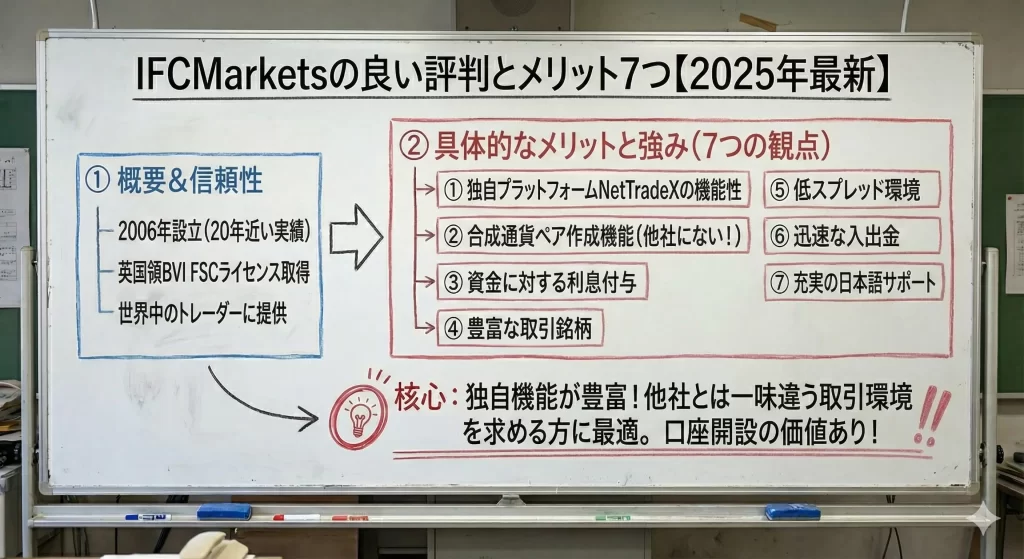

IFCMarketsの良い評判とメリット7つ【2026年最新】

IFCMarketsは2006年設立、20年近い運営実績を持つ海外FXブローカーです。

英国領ヴァージン諸島金融サービス委員会(BVI FSC)のライセンス(Certificate No. SIBA/L/14/1073C)を取得し、世界中のトレーダーに取引環境を提供しています。

本記事では、IFCMarketsを選ぶことで得られる具体的なメリットと強みを7つの観点から詳しく解説します。

独自プラットフォームNetTradeXの機能性、他社にはない合成通貨ペア作成機能、資金に対する利息付与など、IFCMarketsならではの特徴を網羅的に把握することで、口座開設する価値があるかを判断する材料としてください。

IFCMarketsは独自機能が豊富なブローカーです。他社とは一味違う取引環境を求める方に注目していただきたいポイントをまとめました。

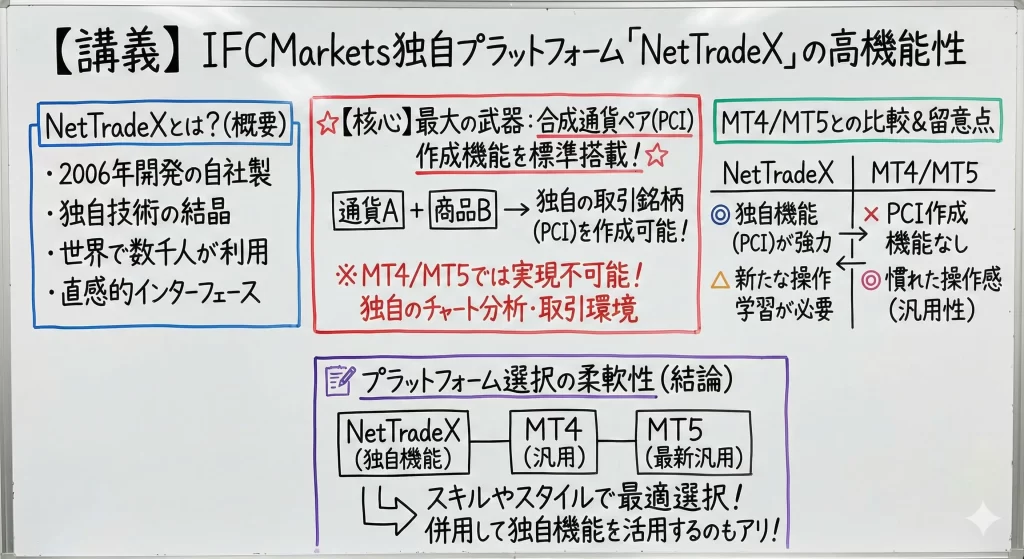

独自プラットフォームNetTradeXの高機能性

IFCMarketsが提供する独自取引プラットフォーム「NetTradeX」は、2006年の開発以来、世界中の数千人のトレーダーに利用されている高機能取引環境です。

MT4やMT5といった汎用プラットフォームとは異なり、IFCMarketsが自社開発したこのプラットフォームには、独自の技術革新が組み込まれています。

- 2006年開発の独自プラットフォーム

- 合成通貨ペア(PCI)作成機能を標準搭載

- 直感的なインターフェース設計

- MT4/MT5では実現できない独自機能

NetTradeXの最大の特徴は、後述する合成通貨ペア(PCI)の作成機能を標準搭載している点です。

通常のチャート分析機能やテクニカル指標に加え、複数の通貨や商品を組み合わせた独自の取引銘柄を作成できる環境は、MT4/MT5では実現できません。

また、インターフェースは直感的に設計されており、初心者でも比較的短時間で操作に慣れることができます。

MT4/MT5にはない独自機能が魅力ですが、新しいプラットフォームに慣れる時間は必要です。

ただし、IFCMarketsはMT4・MT5にも対応しているため、慣れ親しんだプラットフォームを継続利用しながら、必要に応じてNetTradeXの独自機能を活用するという選択肢も可能です。

📝 プラットフォーム選択の柔軟性

IFCMarketsでは、NetTradeX・MT4・MT5の3つのプラットフォームから選択可能です。トレーダーのスキルレベルや取引スタイルに応じて、最適な環境を選べる点が大きな利点となっています。

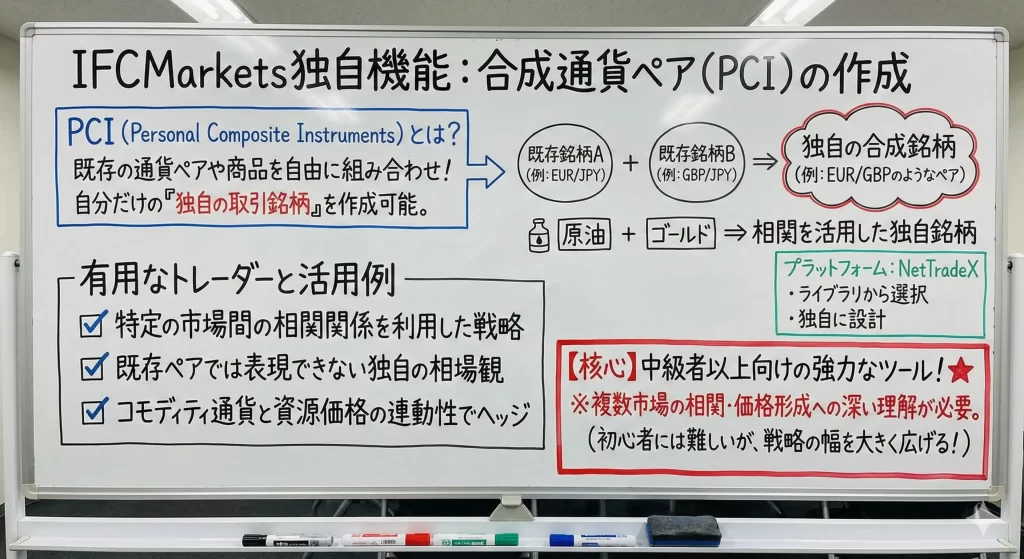

合成通貨ペア(PCI)が作れる独自機能

合成通貨ペア(Personal Composite Instruments:PCI)は、IFCMarketsが提供する他社にはない独自機能です。

PCIを使うと、既存の通貨ペアや商品を自由に組み合わせて、独自の取引銘柄を作成できます。

例えば、「EUR/JPY」と「GBP/JPY」を組み合わせて「EUR/GBP」のような合成ペアを作ったり、原油価格とゴールド価格の相関関係を活用した独自銘柄を設計したりすることが可能です。

NetTradeXプラットフォーム上で、ライブラリから自分の取引戦略に合ったPCIを選択するか、独自に設計することができます。

- 特定の市場間の相関関係を利用した戦略を構築したいトレーダー

- 既存の通貨ペアでは表現できない独自の相場観を持つトレーダー

- コモディティ通貨と資源価格の連動性を活かしたヘッジ戦略を実現したいトレーダー

この機能は、特定の市場間の相関関係を利用した戦略を構築したいトレーダーや、既存の通貨ペアでは表現できない独自の相場観を持つトレーダーにとって有用です。

例えば、コモディティ通貨と資源価格の連動性を活かした合成銘柄を作成することで、より精密なヘッジ戦略を実現できます。

ただし、PCIを効果的に活用するには、複数市場間の相関関係や価格形成メカニズムへの理解が必要です。

初心者が即座に使いこなせる機能ではありませんが、中級者以上のトレーダーにとっては、取引戦略の幅を大きく広げる強力なツールとなります。

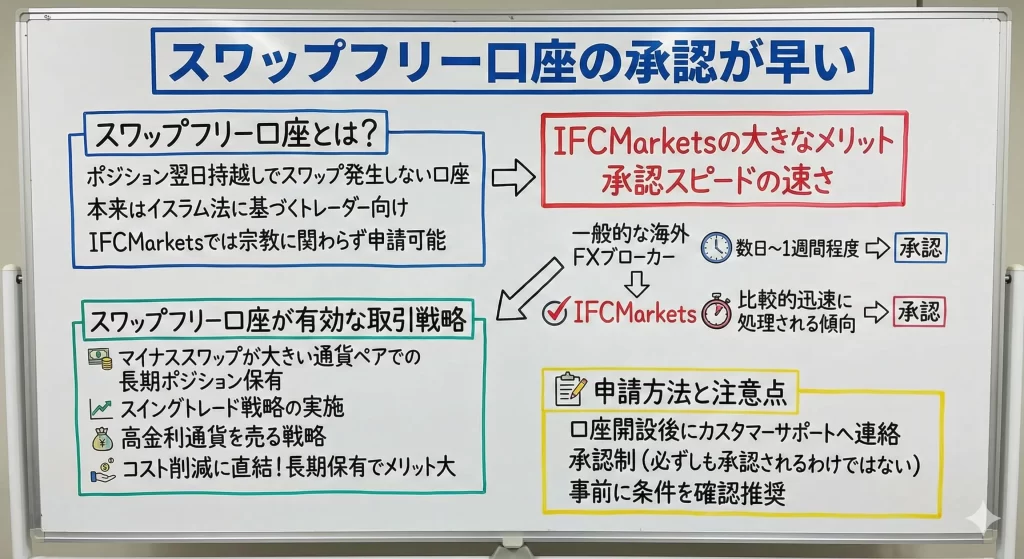

スワップフリー口座の承認が早い

スワップフリー口座とは、取引ポジションを翌日に持ち越した際に発生するスワップポイント(オーバーナイト金利)が発生しない口座タイプです。

本来はイスラム法に基づく取引を行うトレーダー向けに提供されるものですが、IFCMarketsでは宗教に関わらず申請が可能です。

イスラム法では金利の授受が禁止されているため、スワップフリー口座が必要とされています。

IFCMarketsのスワップフリー口座の大きなメリットは、承認スピードの速さにあります。

多くの海外FXブローカーでは、スワップフリー口座の申請から承認まで数日から1週間程度かかることが一般的ですが、IFCMarketsでは比較的迅速に処理される傾向があると利用者から評価されています。

- マイナススワップが大きい通貨ペアでの長期ポジション保有

- スイングトレード戦略の実施

- 高金利通貨を売る戦略

スワップフリー口座は、マイナススワップが大きい通貨ペアで長期ポジションを保有する戦略や、スイングトレードを行うトレーダーにとってコスト削減に直結します。

特に高金利通貨を売る戦略を取る場合、日々発生するマイナススワップは収益を大きく圧迫するため、スワップフリー口座の活用価値は高いと言えます。

長期保有するほどスワップコストが積み重なるため、スワップフリー口座のメリットは大きくなります。

📝 申請方法と注意点

申請にあたっては、口座開設後にカスタマーサポートへ連絡する必要があります。

宗教的理由がなくても申請可能ですが、業者の判断により承認されない場合もあるため、事前に条件を確認することをおすすめします。

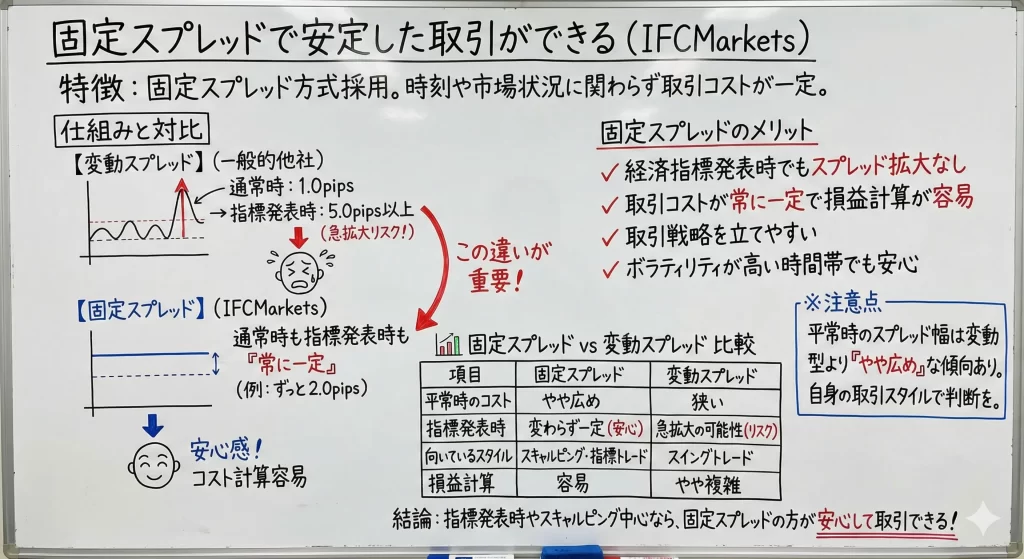

固定スプレッドで安定した取引ができる

IFCMarketsは固定スプレッド方式を採用している数少ない海外FXブローカーの一つです。

固定スプレッドとは、時刻や市場の状況、価格の乱高下によってスプレッド幅が変動しない方式を指します。

変動スプレッドだと、経済指標発表時に急にコストが上がることもあるから、固定スプレッドは安心感がありますね

変動スプレッドを採用する多くのブローカーでは、経済指標発表時や市場の流動性が低下する時間帯にスプレッドが急拡大することがあります。

例えば、通常時は1.0pipsのスプレッドが、重要指標発表時には5.0pips以上に広がることも珍しくありません。

このようなスプレッド拡大は、特にスキャルピングやデイトレードを行うトレーダーにとって大きなコスト増加要因となります。

- 経済指標発表時でもスプレッドが拡大しない

- 取引コストが常に一定で損益計算が容易

- 取引戦略を立てやすい

- ボラティリティが高い時間帯でも安心

固定スプレッドを採用するIFCMarketsでは、こうした急激なスプレッド拡大リスクがありません。

取引コストが常に一定であるため、損益計算が容易で、取引戦略を立てやすいというメリットがあります。

特に、経済指標発表時を狙った取引や、ボラティリティが高い時間帯での取引を行うトレーダーにとって、固定スプレッドは大きな安心材料となります。

ただし、固定スプレッドは変動スプレッドと比較して、平常時のスプレッド幅がやや広めに設定される傾向があります。

流動性が高く市場が安定している時間帯では、変動スプレッドの方が狭いスプレッドで取引できる場合もあるため、自身の取引スタイルと照らし合わせて判断する必要があります。

📊 固定スプレッドと変動スプレッドの比較

| 項目 | 固定スプレッド | 変動スプレッド |

|---|---|---|

| 平常時のコスト | やや広め | 狭い |

| 指標発表時 | 変わらず一定 | 急拡大の可能性 |

| 向いている取引スタイル | スキャルピング・指標トレード | スイングトレード |

| 損益計算 | 容易 | やや複雑 |

自分の取引スタイルが指標発表時のトレードやスキャルピング中心なら、固定スプレッドの方が安心して取引できますね

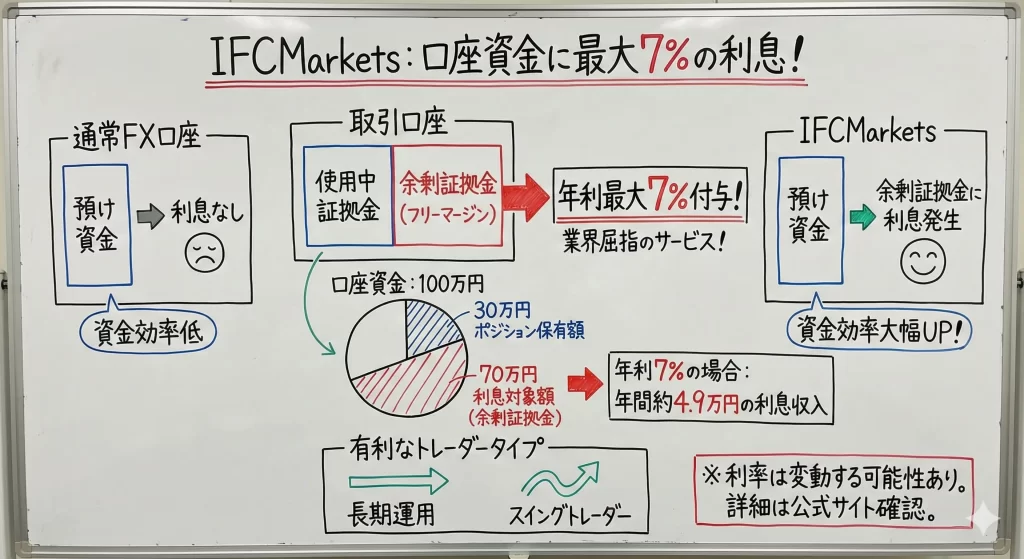

口座に預けた資金に最大7%の利息が付く

IFCMarketsの特徴的なサービスの一つが、取引口座の余剰証拠金(フリーマージン)に対して年利最大7%の利息が付与される制度です。

これは海外FX業界では非常に珍しいサービスであり、他社との大きな差別化要因となっています。

通常のFX口座では利息が付かないので、このサービスは資金効率を大幅に高められますね!

通常、FX口座に預けた資金は、取引に使用していない間は利息が発生しません。

しかしIFCMarketsでは、ポジションを保有していない余剰資金に対して利息が付与されるため、資金効率を高めることができます。

例えば、100万円の資金を口座に預け、そのうち30万円分のポジションを保有している場合、残りの70万円に対して利息が計算されます。

- 口座資金:100万円

- ポジション保有額:30万円

- 利息対象額:70万円(余剰証拠金)

- 年利7%の場合:約4.9万円の利息収入

年利7%という金利は、現在の低金利環境下では非常に魅力的な水準です。

仮に100万円の余剰証拠金があれば、年間で約7万円の利息収入が見込めます。

日本の銀行預金金利が0.001%程度の現在、年利7%は圧倒的な利回りと言えますね。

📝 このサービスが有利なトレーダータイプ

この制度は、長期的な視点で資金を運用するトレーダーや、頻繁に取引を行わないスイングトレーダーにとって特に有利です。

取引機会を待つ間も資金が働いてくれるため、機会損失を最小限に抑えることができます。

詳細な利率条件については、IFCMarketsの公式サイトで最新情報を確認することをおすすめします。

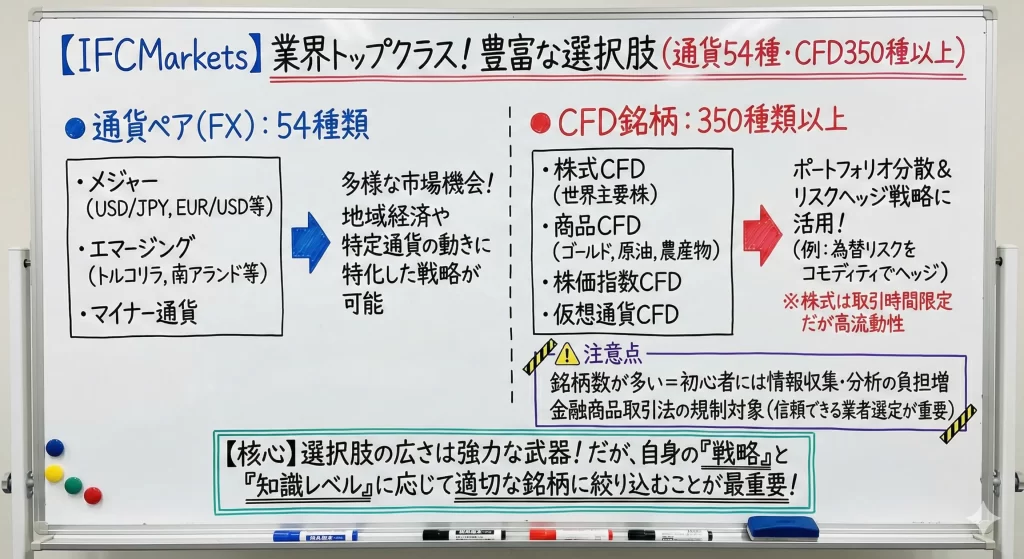

通貨ペア54種・CFD350銘柄以上の豊富な選択肢

IFCMarketsは取扱銘柄数の多さでも評価されています。

通貨ペアは54種類、CFD銘柄は350種類以上と、海外FX業界の中でもトップクラスの銘柄数を誇ります。

- 通貨ペア:54種類(メジャー・エマージング・マイナー通貨まで)

- CFD銘柄:350種類以上(株式・商品・株価指数・仮想通貨)

- ポートフォリオ分散やリスクヘッジ戦略に活用可能

通貨ペアについては、USD/JPYやEUR/USDといったメジャー通貨ペアはもちろん、トルコリラや南アフリカランドなどのエマージング通貨、さらにはマイナー通貨ペアまで幅広くカバーしています。

多様な通貨ペアにアクセスできることで、特定の地域経済や通貨の動きに特化した取引戦略を構築できます。

メジャー通貨だけでなく、エマージング通貨にも対応しているため、より多様な市場機会を狙えますね

📈 CFD銘柄の多様性

CFD銘柄については、株式CFD・商品CFD・株価指数CFD・仮想通貨CFDなど多岐にわたります。

株式CFDでは、世界中の主要証券取引所に上場する銘柄を1つの口座からアクセス可能です。

商品CFDでは、ゴールド・原油・天然ガス・農産物など、実物商品への投資機会も提供されています。

これらの豊富な銘柄は、ポートフォリオの分散投資やリスクヘッジ戦略に活用できます。

例えば、為替リスクをコモディティでヘッジしたり、複数市場に分散投資することでリスクを低減したりする戦略が可能になります。

株式CFDの取引は証券取引所の営業時間内に限定されますが、高流動性銘柄が多数含まれているため、実質的な取引機会は十分に確保されています。

CFD取引は金融商品取引法(e-Gov法令検索)の規制対象となるため、金融庁の登録を受けた業者を利用することが重要です

自身の取引戦略や知識レベルに応じて、適切な銘柄に絞り込んで取引することが重要です。

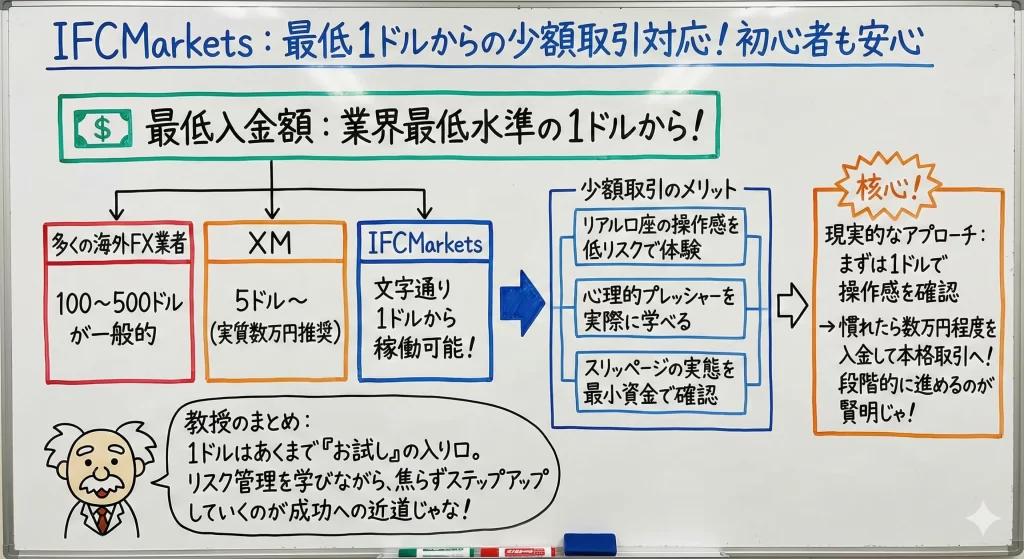

最低1ドルから始められる少額取引対応

IFCMarketsは最低入金額が非常に低く設定されており、わずか1ドルから口座開設と取引を開始できます。

これは海外FX業界でも最低水準であり、初心者や少額からFX取引を試してみたいトレーダーにとって大きなメリットとなります。

1ドルから始められるなんて、リスクを最小限に抑えて試せるのは初心者にとって安心ですね!

多くの海外FXブローカーでは、最低入金額が100ドルや500ドルに設定されていることが一般的です。

XMでも5ドル相当から可能ですが、実際の取引を考慮すると数万円程度の入金が推奨されることが多いのが現実です。

しかしIFCMarketsでは、文字通り1ドルから口座を稼働させることができます。

💡 他社との最低入金額比較

IFCMarkets:1ドル~ / XM:5ドル~ / 多くの業者:100~500ドル

この低い参入障壁は、「まずは少額で海外FXの取引環境を体験してみたい」「リアル口座の操作感を確かめたい」というニーズに応えます。

デモ口座では体験できないリアルマネーでの心理的プレッシャーやスリッページの実態を、最小限のリスクで確認できる点は初心者にとって貴重です。

- リアル口座の操作感を低リスクで体験できる

- 心理的プレッシャーを実際に感じながら学べる

- スリッページなどの実態を最小限の資金で確認可能

また、最低取引量も低く設定されているため、少額資金でも実際の取引を行うことが可能です。

リスク管理を徹底しながら徐々に取引経験を積み上げていくアプローチに適しています。

ただし、あまりに少額での取引では、スプレッドコストが資金に対して相対的に大きくなるため、実質的な利益を上げることは難しくなります。

最低1ドルから始められるとはいえ、実際に継続的な取引を行うには、少なくとも数万円程度の資金を用意することが現実的です。

まずは少額で操作感を確認し、慣れてきたら資金を追加するという段階的なアプローチが賢明と言えるでしょう。

最初は1ドルで試して、慣れてから本格的に資金を入れるのが安全な始め方ですね!

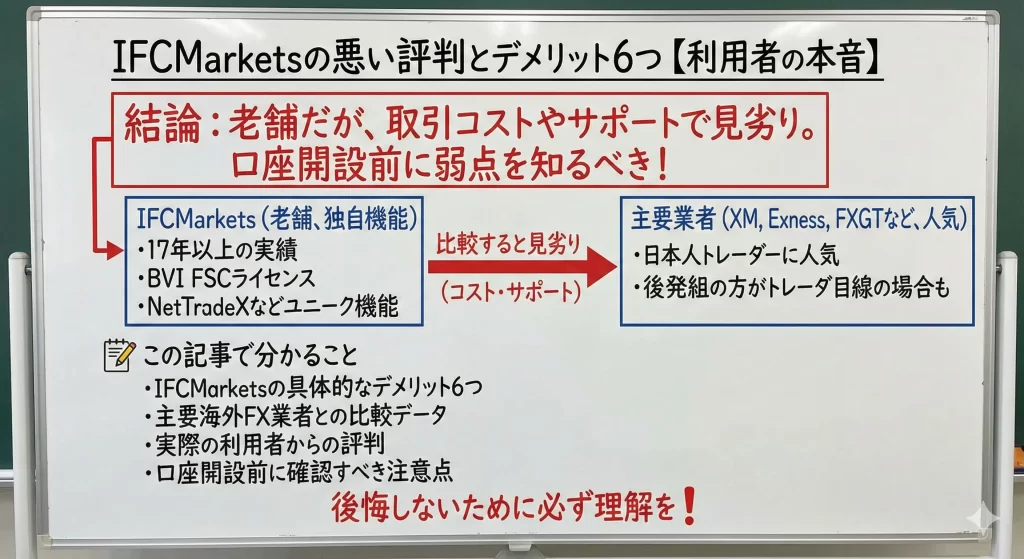

IFCMarketsの悪い評判とデメリット6つ【利用者の本音】

IFCMarketsは2006年設立の老舗海外FXブローカーですが、口座開設前に必ず知っておくべき弱点があります。

公式サイトでは語られない実際のデメリットを、他社との比較データや利用者の声をもとに包み隠さず解説します。

老舗だからといって必ずしも優れているわけではありません。むしろ後発組の方がトレーダー目線のサービスを提供している場合も多いんです。

IFCMarketsは英国領ヴァージン諸島のBVI FSC(英国領ヴァージン諸島金融サービス委員会)ライセンス(SIBA/L/14/1073)を保有し、17年以上の運営実績を持つ企業です。

独自プラットフォームNetTradeXや合成通貨ペアなどユニークな機能を提供する一方で、主要海外FX業者と比較すると見劣りする点が複数存在します。

以下で紹介する6つのデメリットは、実際に利用してから「こんなはずじゃなかった」と後悔しないために必ず理解しておくべき事項です。

📝 この記事で分かること

- IFCMarketsの具体的なデメリット6つ

- 主要海外FX業者との比較データ

- 実際の利用者からの評判

- 口座開設前に確認すべき注意点

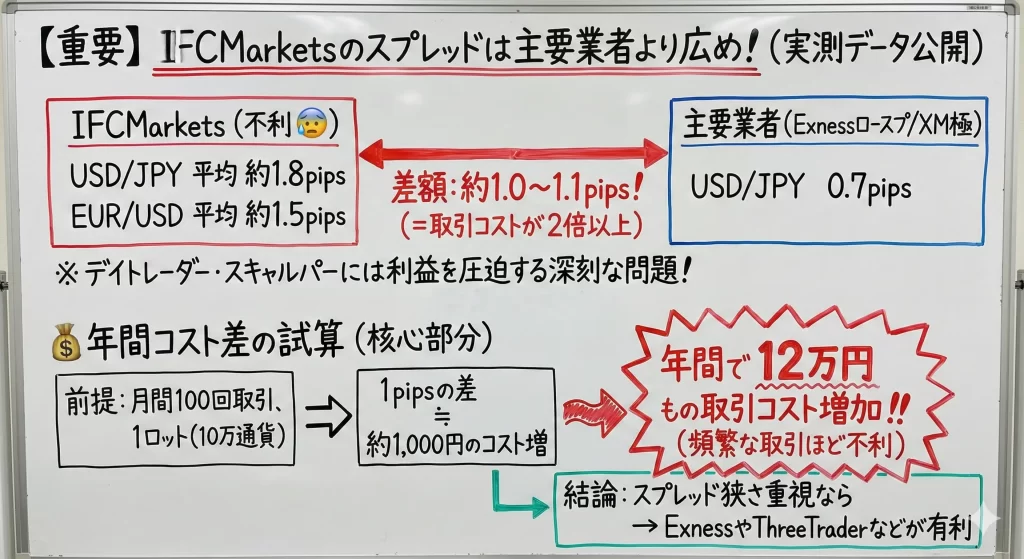

スプレッドが主要業者より広め(実測データ公開)

- IFCMarkets:USD/JPY 約1.8pips、EUR/USD 約1.5pips

- Exness(ロースプレッド口座):USD/JPY 0.7pips

- XM Trading(KIWAMI極口座):USD/JPY 0.7pips

- 差額:IFCMarketsは主要業者より約1.0〜1.1pips広い

IFCMarketsは主要業者より約1.0〜1.1pips広いスプレッドとなっており、これは取引コストが2倍以上になることを意味します。

スプレッドの差は一見小さく見えますが、取引回数が増えるほど大きなコスト差になります。特にスキャルピングやデイトレードを行うトレーダーには深刻な問題です。

💰 年間コスト差の試算

月間100回取引する場合、1ロット(10万通貨)あたり1pipsの差は約1,000円のコスト差になります。

年間では12万円もの取引コスト増加となるため、頻繁に取引するトレーダーほど不利です。

スプレッドの狭さを重視する場合、ExnessやThreeTrader、XM TradingのKIWAMI極口座などを検討する方が合理的です。

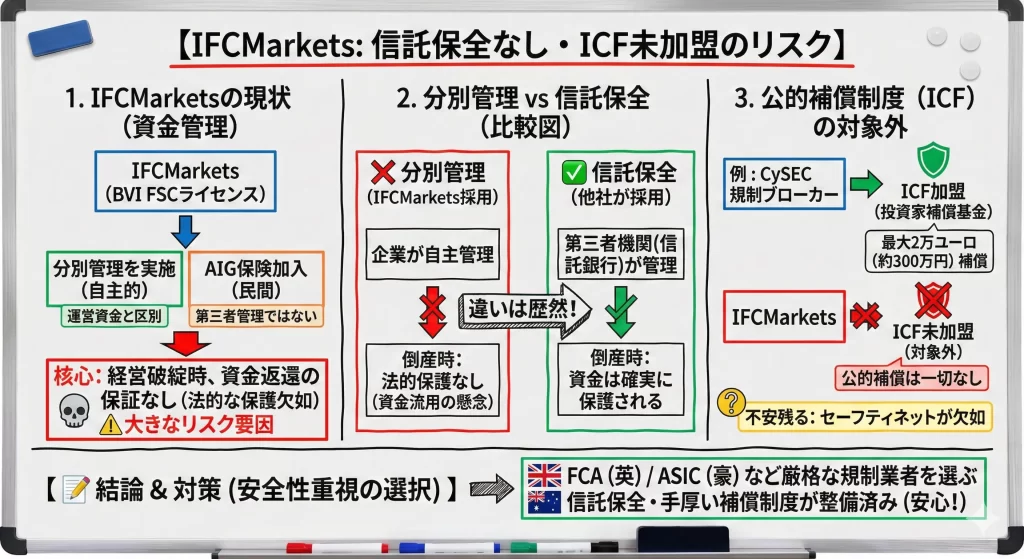

信託保全なし・ICF未加盟のリスクがある

これは万が一IFCMarketsが経営破綻した場合、顧客資金が返還されない可能性があることを意味します。

信託保全がないということは、ブローカーが倒産したときに資金が保護されない可能性があるということです。これは大きなリスク要因ですね。

IFCMarketsは分別管理を実施しており、顧客資金を会社の運営資金と分けて管理していると説明しています。

さらに米国AIG EUROPE LIMITEDによる保険に加入しているとされますが、信託保全のように第三者機関が資金を管理する仕組みではありません。

分別管理は企業が自主的に行う資金管理方法であり、倒産時の法的な資金保護を保証するものではないのです。

- 分別管理:企業が自主的に顧客資金と運営資金を分けて管理(法的保護なし)

- 信託保全:第三者機関が顧客資金を管理(倒産時も資金が保護される)

一方、CySEC(キプロス証券取引委員会)規制を受ける業者の多くはICFに加盟しており、万が一の際に最大2万ユーロ(約300万円)まで補償されます。

IFCMarketsはBVI FSCライセンスのみで運営しているため、こうした公的補償制度の対象外です。

CySEC規制のブローカーならICFによる補償があるのに、IFCMarketsにはそれがないんですね。資金の安全性という点では不安が残ります。

大口資金を預ける場合や安全性を最優先する場合は、FCA(英国金融行動監視機構)やASIC(オーストラリア証券投資委員会)など厳格な規制下にある業者を選ぶ方が賢明です。

📝 安全性重視なら規制の厳しい業者を選択

FCAやASICなどの厳格な規制機関の監督下にあるブローカーは、信託保全や投資家補償制度が整備されており、万が一の際の資金保護が手厚くなっています。

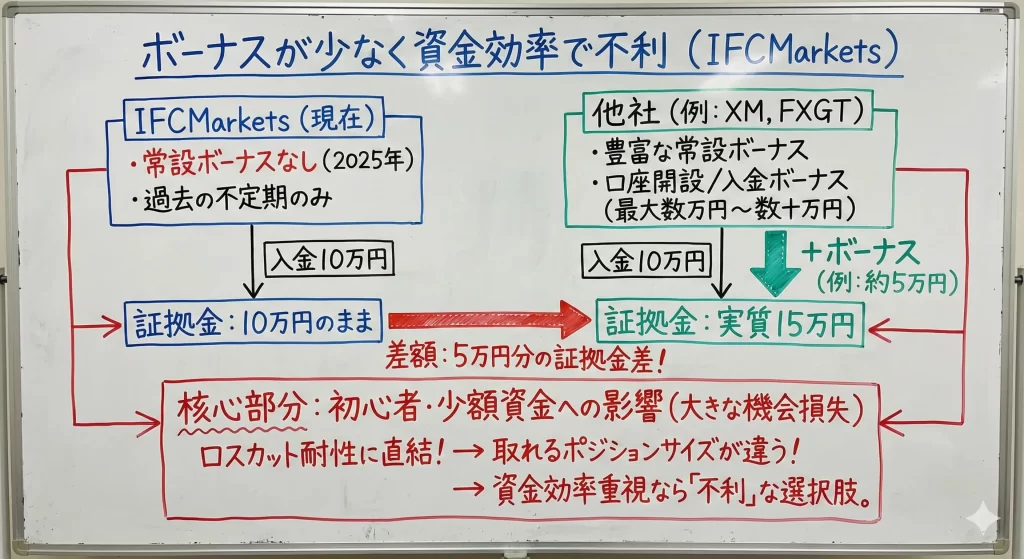

ボーナスが少なく資金効率で不利

2026年現在、IFCMarketsでは常設の口座開設ボーナスや入金ボーナスが提供されていません。

過去には不定期で15%〜50%程度の入金ボーナスキャンペーンが実施されたこともありましたが、現在は実施されていない状況です。

これに対してXMでは口座開設ボーナス15,000円と最大10,500ドルの入金ボーナス、FXGTでは最大75万円の入金ボーナスが常時提供されています。

ボーナスの有無は特に少額資金でトレードを始めたい方にとって、大きな差になりますね。

- XM:約5万円分のボーナスクレジット付与→実質15万円分の証拠金

- IFCMarkets:ボーナスなし→10万円のまま

- 差額:5万円分の証拠金差がロスカット耐性に直結

例えば10万円を入金した場合、XMなら約5万円分のボーナスクレジットが付与され、実質15万円分の証拠金で取引できます。

一方IFCMarketsでは10万円のままです。

この差は特に少額資金でハイレバレッジ取引を行う場合、ロスカットまでの余裕や取れるポジションサイズに直結します。

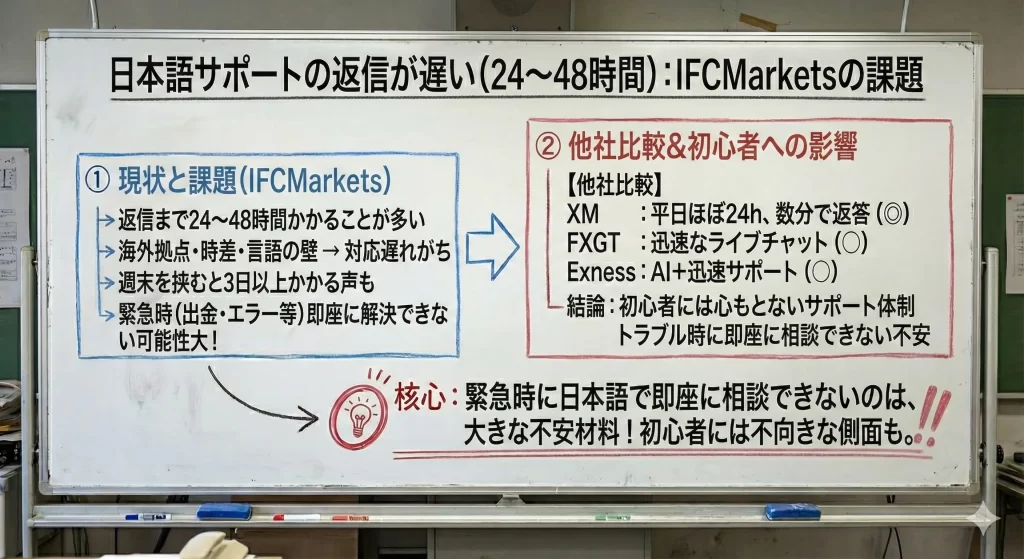

日本語サポートの返信が遅い(24〜48時間)

IFCMarketsは日本語でのメールサポートとライブチャットを提供していますが、サポートスタッフの多くが海外拠点にいるため、時差や言語の壁により対応が遅れがちです。

出金トラブルや取引プラットフォームのエラーなど緊急性の高い問題が発生した場合、即座に解決できない可能性があります。

実際の利用者からは「週末を挟むと返信が3日以上かかった」という声も見られます。

緊急時に日本語で相談できないのは、海外FX初心者にとって大きな不安材料ですね。

- XM:日本人スタッフによる平日ほぼ24時間対応、数分以内に返答

- FXGT:日本語ライブチャットで迅速なサポート体制

- Exness:AIチャットボットと組み合わせた迅速なサポート

海外FX初心者や、トラブル時に即座に日本語で相談したい方にとって、IFCMarketsのサポート体制は心もとないと言わざるを得ません。

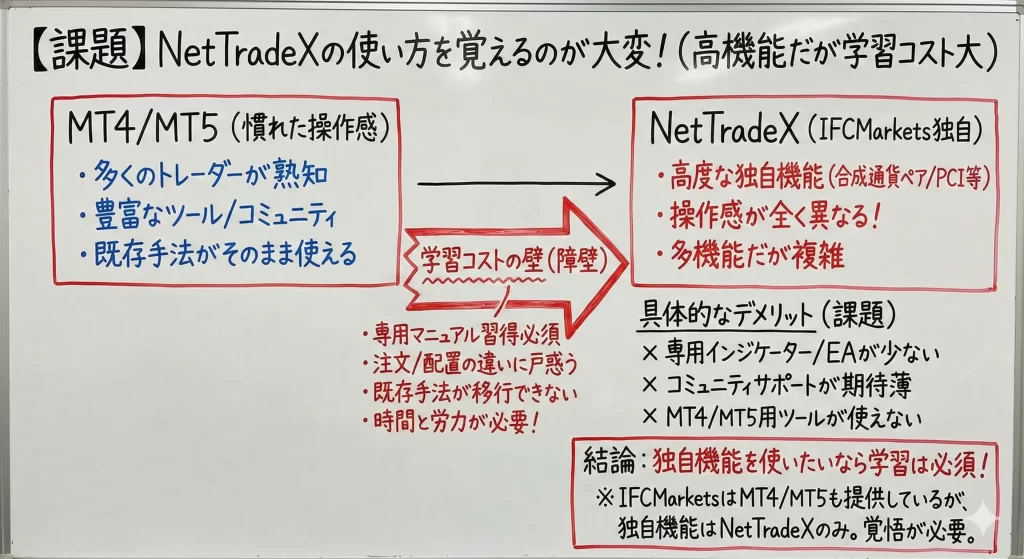

NetTradeXの使い方を覚えるのが大変

IFCMarketsが独自開発したNetTradeX(IFCMarkets公式)は多機能である反面、MT4/MT5(MetaTrader公式)に慣れたトレーダーにとって学習コストが高く、使いこなすまでに時間がかかります。

NetTradeXはIFCMarketsが独自開発したプラットフォームで、合成通貨ペアの作成やPCI(Personal Composite Instrument)機能など、MT4/MT5にはない高度な機能を搭載しています。

しかしこれらの機能を理解し活用するには、専用のマニュアルを読み込み、実際に操作しながら習得する必要があります。

特にMT4/MT5の操作に慣れている中級者以上のトレーダーは、インジケーターの配置方法や注文方法の違いに戸惑うことが多いです。

MT4/MT5とは操作感が全く異なるため、既存のトレード手法をそのまま移行できない点には注意が必要です

- 専用のカスタムインジケーターやEAが市場に少ない

- MT4/MT5のような豊富なツールやコミュニティサポートが期待できない

- 既存のMT4/MT5用トレード手法やツールがそのまま使えない

また、NetTradeX専用のカスタムインジケーターやEAは市場に少なく、MT4/MT5のように豊富なツールやコミュニティサポートを期待できません。

既存のMT4/MT5用のトレード手法やツールを持っている場合、それらがそのまま使えない点も大きなデメリットです。

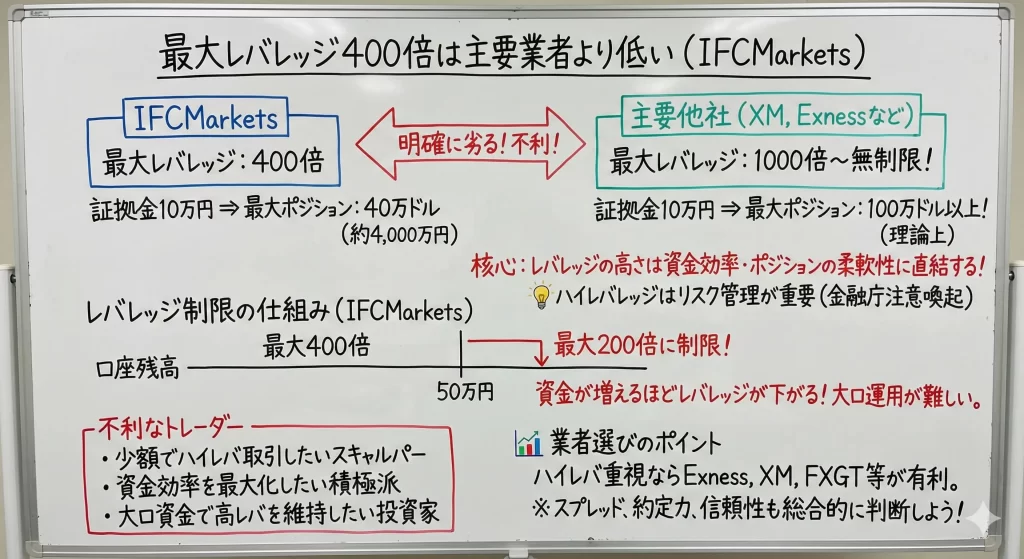

最大レバレッジ400倍は主要業者より低い

最大レバレッジ400倍という制限により、例えば証拠金10万円で取引できる最大ポジションサイズは40万ドル(約4,000万円相当)までとなります。

一方、Exnessの無制限レバレッジ(実質21億倍)やXMの1000倍レバレッジでは、同じ10万円で理論上100万ドル以上のポジションを持つことが可能です。

実際には証拠金維持率やロスカット水準を考慮する必要がありますが、レバレッジの高さはポジションサイズの柔軟性と資金効率に直結します。

💡 ハイレバレッジは資金効率を高める一方で、リスク管理が重要です。金融庁でも投資家保護の観点から注意喚起がされています。

つまり資金が増えるほどレバレッジが下がる仕組みであり、大口資金での効率的な運用が難しくなります。

- 少額資金でハイレバレッジ取引を行いたいスキャルパー

- 資金効率を最大化したい積極的なトレーダー

- 大口資金で高いレバレッジを維持したい投資家

ハイレバレッジでの取引を重視する場合、Exness、XM、FXGT、TitanFXなどより高いレバレッジを提供する業者を選ぶべきです。

📊 海外FX業者選びでは、レバレッジだけでなく、スプレッド、約定力、信頼性なども総合的に判断することが大切です。

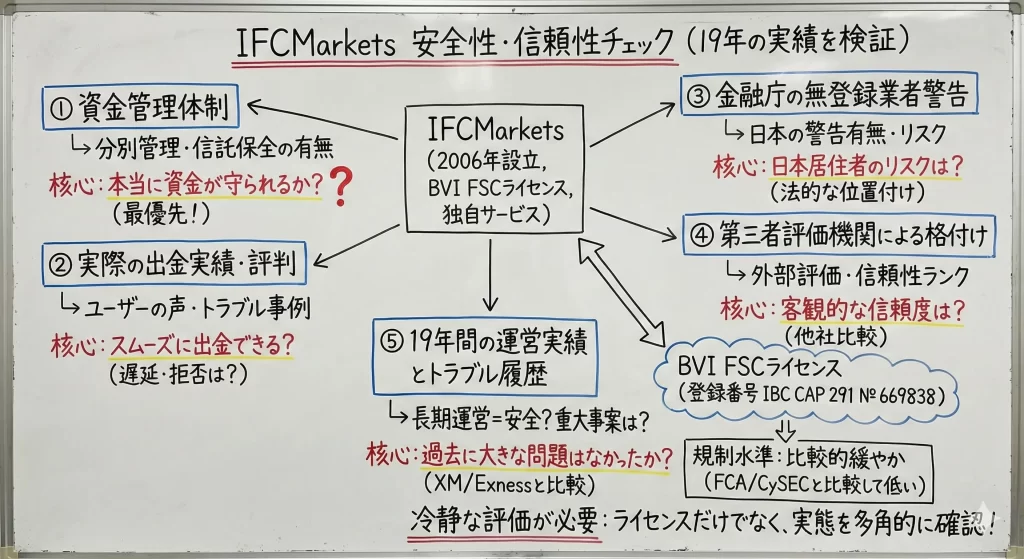

IFCMarketsの安全性と信頼性を5つの視点でチェック

IFCMarketsは2006年に設立され、2026年現在で約19年の運営実績を持つ海外FXブローカーです。

独自開発の取引プラットフォーム「NetTradeX」や合成通貨ペアなどの独自サービスを提供していますが、口座開設前に最も重要なのは「資金の安全性」です。

海外FXでは独自サービスよりも「本当に資金が守られるのか」が最優先ですよね。

本記事では、IFCMarketsの信頼性を「資金管理体制」「出金実績」「金融庁の警告」「第三者評価」「運営実績」の5つの視点から多角的に検証します。

英国領ヴァージン諸島(BVI)の金融ライセンスを保有し、登録番号IBC CAP 291 № 669838でBVI FSC(英国領ヴァージン諸島金融サービス委員会)の許認可を受けて運営されていますが、ライセンスの規制水準や実際の安全性については冷静な評価が必要です。

海外FX業者を選ぶ際、XMやExnessなどの主要ブローカーと比較して、IFCMarketsが本当に信頼して資金を預けられる業者なのか、19年間の運営期間中に重大なトラブルがなかったのか、日本居住者が利用する場合のリスクはどの程度なのかを具体的に確認していきます。

📋 この記事で検証する5つの視点

- 資金管理体制(分別管理・信託保全の有無)

- 実際の出金実績とユーザー評判

- 金融庁の無登録業者警告の有無

- 第三者評価機関による格付け

- 19年間の運営実績とトラブル履歴

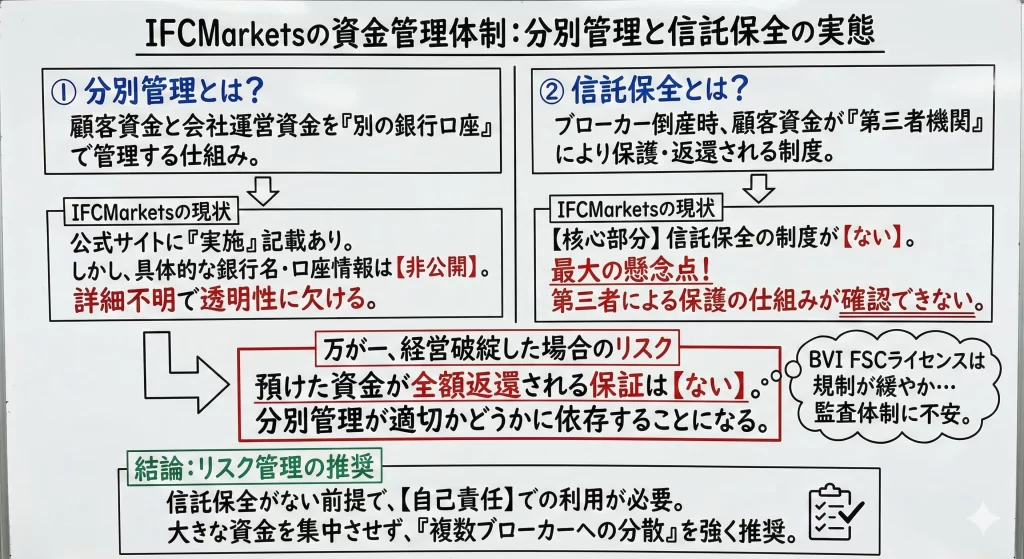

資金管理体制:分別管理と信託保全の実態

IFCMarketsの資金管理体制について、最も重要な「分別管理」と「信託保全」の実態を確認します。

- 分別管理:顧客資金を会社の運営資金と別の銀行口座で管理する仕組み

- 信託保全:ブローカー倒産時でも顧客資金が第三者機関によって保護され返還される制度

IFCMarketsの公式サイトには分別管理を実施している旨の記載がありますが、具体的な分別管理先の銀行名や口座情報の詳細は公開されていません。

英国領ヴァージン諸島の金融ライセンス(BVI FSC)は、FCA(英国金融行動監視機構)やCySEC(キプロス証券取引委員会)などのトップティアライセンスと比較すると規制水準が緩やかであり、分別管理の監査体制や報告義務の厳格さでは劣ります。

BVI FSCのライセンスは取得しやすい反面、顧客保護の規制レベルは主要な金融監督機関と比べて限定的です。

XMやExnessなどの主要ブローカーの一部は、AIG保険による補償や投資家補償基金(ICF)への加盟によって一定額までの資金保護を提供していますが、IFCMarketsにはこうした第三者による資金保護の仕組みが確認できません。

つまり、万が一IFCMarketsが経営破綻した場合、預けた資金が全額返還される保証はなく、分別管理が適切に行われていたかどうかに依存することになります。

📝 BVI FSCライセンスの特徴

BVI FSCのライセンスは取得・維持のハードルが比較的低く、顧客資金保護の規制も限定的です。

日本の金融商品取引法(e-Gov法令検索)で金融商品取引業者に義務付けられている信託保全や、EUのMiFID指令下での厳格な資産保護ルールとは大きく異なるため、資金管理体制の透明性と保護水準では国内業者や主要海外FX業者に劣ると言わざるを得ません。

金融庁の規制下にある国内業者では信託保全が義務化されており、万が一の際も資金が保護されます。

大きな資金を一つの口座に集中させず、複数のブローカーに分散するリスク管理が推奨されます。

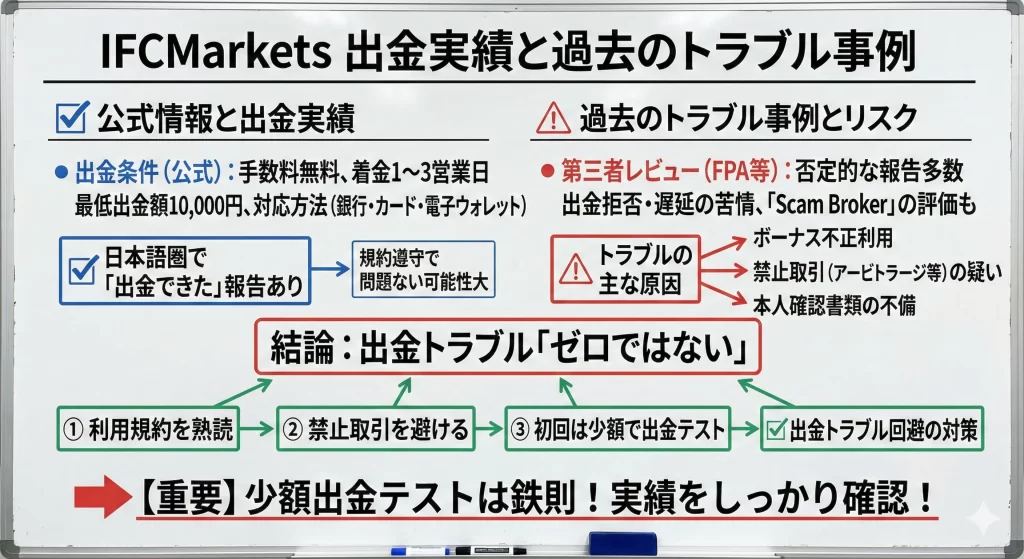

出金実績と過去のトラブル事例

IFCMarketsの出金実績と過去のトラブル事例について、公開情報と第三者レビューサイトの報告を元に検証します。

出金の信頼性は海外FX業者を選ぶ上で最も重要な判断材料の一つです。

海外FXでは「出金できるか」が最大の不安要素。実績をしっかり確認しましょう!

- 出金手数料:無料

- 着金期間:1~3営業日

- 最低出金額:10,000円

- 対応方法:銀行送金、クレジットカード/デビットカード、電子ウォレット

IFCMarketsの公式情報によると、出金手数料は無料で、着金までの期間は1~3営業日と標準的なスピードとされています。

最低出金額は10,000円と設定されており、少額出金には対応していません。

出金方法は銀行送金、クレジットカード/デビットカード、電子ウォレット(Neteller、Skrill、WebMoneyなど)に対応しています。

⚠️ 第三者レビューサイトでの評価

出金トラブルに関しては、ForexPeaceArmy(FPA)などの第三者レビューサイトで複数の否定的な報告が見られます。

FPAのレビューには「Scam Broker with Scammer Employees(詐欺ブローカーで詐欺師の従業員がいる)」といった厳しい評価や、出金拒否・遅延に関する苦情が複数投稿されています。

一方で、日本語圏のレビューやSNSでは、IFCMarketsから実際に出金できたという報告も存在します。

出金が成功したケースでは、本人確認書類の提出や取引条件の遵守など、規約に従った正当な取引を行っていた傾向が見られます。

「出金できた」という声もあるので、規約を守れば問題ない可能性が高いですね。

- ボーナスの不正利用

- 禁止取引(アービトラージや超高頻度取引など)の疑い

- 本人確認書類の不備

出金トラブルの多くは、ボーナスの不正利用、禁止取引(アービトラージや超高頻度取引など)の疑い、本人確認書類の不備などが原因とされています。

重要なのは、IFCMarketsには出金トラブルの報告が「ゼロではない」という事実です。

19年間の運営期間中に重大な資金消失事故や集団的な出金停止事件は確認されていませんが、個別のトラブル事例は存在します。

XMやExnessなどの主要ブローカーと比較すると、透明性の高い出金実績の開示や第三者機関による監査報告が少なく、出金の信頼性を客観的に評価しづらい状況です。

✅ 出金トラブルを回避するための対策

IFCMarketsで取引する場合は、利用規約を熟読し、禁止取引に該当する行為を避け、本人確認を早期に完了させることが出金トラブルを回避する鍵となります。

また、初回は少額で出金テストを行い、問題なく着金することを確認してから本格的な取引を開始することを強く推奨します。

まずは少額で試して、ちゃんと出金できるか確認するのが鉄則です!

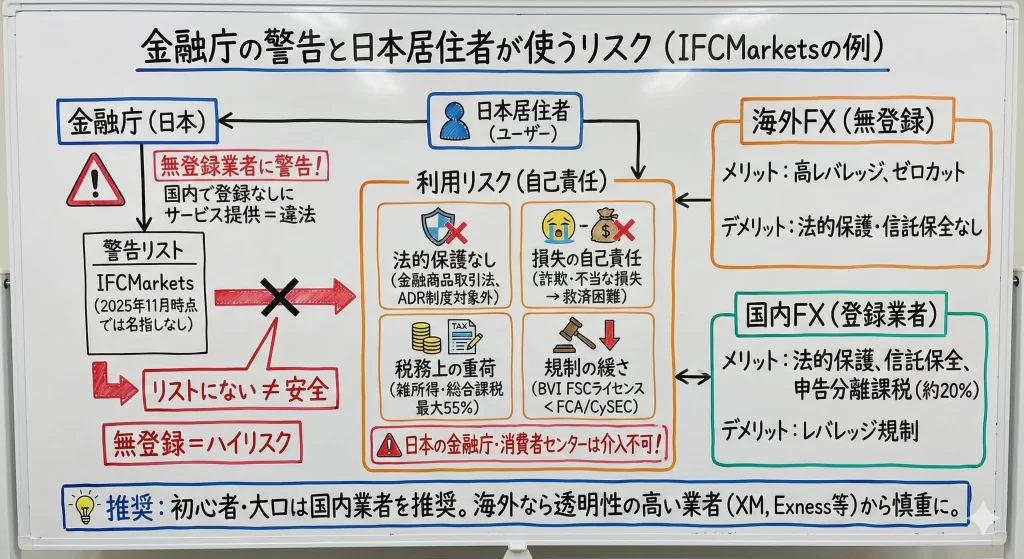

金融庁の警告と日本居住者が使うリスク

日本の金融庁は、日本国内で金融商品取引業の登録を受けずに日本居住者向けに金融サービスを提供する海外業者を「無登録業者」として警告しています。

IFCMarketsが金融庁の警告リストに掲載されているかどうかを確認しましたが、2026年2月時点では、IFCMarketsは金融庁の公式警告リストに名指しで掲載されている情報は確認できませんでした。

金融庁は海外FX業者全般に対して、無登録で日本居住者向けにサービスを提供することは金融商品取引法(e-Gov法令検索)違反であると繰り返し注意喚起しています。

IFCMarketsは日本の金融商品取引業の登録を受けていないため、日本居住者が利用する場合は以下のリスクを理解する必要があります。

- 法的保護の欠如:金融商品取引法や金融ADR制度(紛争解決制度)の保護対象外

- 損失の自己責任:詐欺被害や不当な取引条件による損失が発生しても、日本の法律による救済手段は極めて限定的

- 税務上の取り扱い:海外FXの利益は雑所得として総合課税の対象となり、最大55%(所得税45%+住民税10%)の税率が適用される可能性

- BVI FSCの規制水準:英国領ヴァージン諸島金融サービス委員会(BVI FSC)のライセンスは、FCAやCySECなどの主要ライセンスと比べて規制が緩やか

トラブルが発生しても、日本の金融庁や消費者センターは介入できない点に注意が必要です。

金融庁は公式サイトで「無登録で金融商品取引業を行う者の名称等について」というページを公開しており、無登録業者の利用は自己責任であることを明示しています。

IFCMarketsを含む海外FX業者を利用する際は、国内業者にはない高レバレッジやゼロカットシステムなどのメリットと、法的保護の欠如や信託保全がないリスクを天秤にかけて慎重に判断する必要があります。

📝 初心者や大きな資金を運用する方へ

金融庁登録業者(国内FX業者)の利用も検討し、海外FXを利用する場合でもXMやExnessなど、より透明性が高く運営実績が豊富な業者から始めることを推奨します。

国内FX業者の申告分離課税(一律20.315%)と比べて、海外FXの総合課税は税負担が重くなる点も事前に理解しておきましょう。

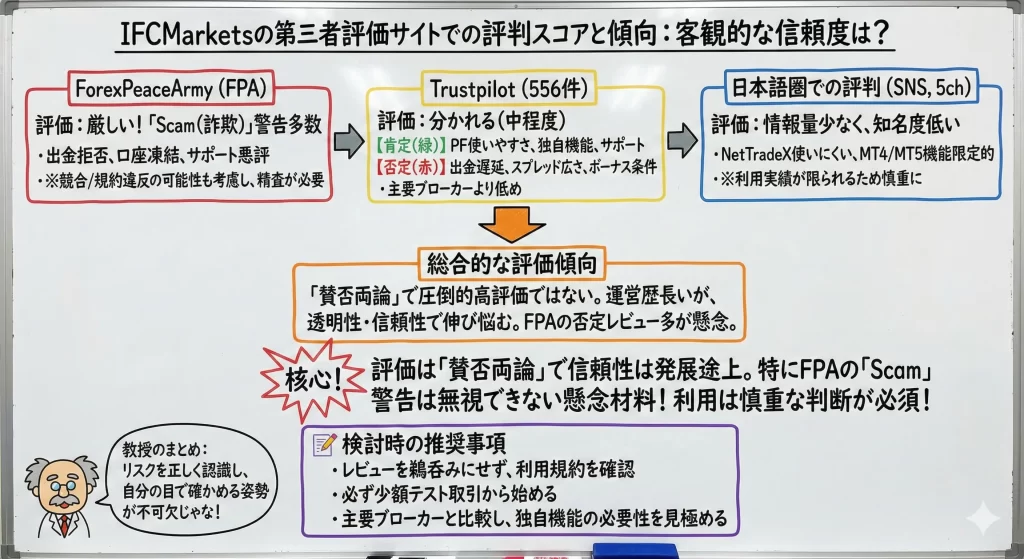

第三者評価サイトでの評判スコア

IFCMarketsの客観的な信頼度を測るため、第三者評価サイトでの評判スコアとトレーダーからの評価傾向を確認します。

第三者評価サイトは、ブローカー選びの重要な判断材料になります。複数のサイトを比較して総合的に判断しましょう。

ForexPeaceArmy(FPA)での評価:

ForexPeaceArmy(FPA)は海外FXブローカーの評判を集約する最も有名なレビューサイトの一つですが、IFCMarketsのFPAでの評価は厳しいものがあります。

複数のユーザーレビューで「Scam(詐欺)」という評価が投稿されており、出金拒否や不当な口座凍結、サポート対応の悪さなどが指摘されています。

Trustpilotでの評価:

Trustpilotでは、IFCMarketsに対して556件のレビューが投稿されています(2024年時点)。

評価は分かれており、肯定的なレビューでは「取引プラットフォームの使いやすさ」「独自機能の豊富さ」「サポート対応の丁寧さ」が評価されています。

一方、否定的なレビューでは「出金の遅延」「スプレッドの広さ」「ボーナス条件の厳しさ」などが批判されています。

総合評価は中程度であり、XMやExnessなどのトップティアブローカーと比べると評価が低い傾向があります。

- 肯定的評価:プラットフォームの使いやすさ、独自機能、サポート対応

- 否定的評価:出金遅延、スプレッドの広さ、ボーナス条件の厳しさ

- 総合評価は中程度で主要ブローカーより低め

日本語圏での評判:

日本語のレビューサイトやSNS(Twitter、5chなど)では、IFCMarketsに関する情報量が比較的少なく、XMやFXGTなどの主要業者と比べて知名度が低いことが伺えます。

投稿されているレビューでは、「NetTradeXという独自プラットフォームが使いにくい」「MT4/MT5も使えるが機能が限定的」「独自の合成通貨ペアは面白いが実用性は低い」といった意見が見られます。

日本語での情報が少ないということは、日本人トレーダーの利用実績が限られている可能性があります。サポート体制も含めて慎重に検討しましょう。

総合的な評価傾向:

IFCMarketsの第三者評価は「賛否両論」であり、圧倒的に高評価とは言えません。

19年間の運営実績があるにもかかわらず、主要ブローカーと比べて透明性や信頼性の面で評価が伸び悩んでいます。

📝 IFCMarkets検討時の推奨事項

IFCMarketsを検討している方は、第三者評価サイトのレビューを鵜呑みにせず、公式サイトの利用規約を確認し、少額でテスト取引を行ってから本格的に利用することを推奨します。

また、主要ブローカーとの比較を行い、IFCMarketsの独自機能が自分の取引スタイルに本当に必要かどうかを見極めることが重要です。

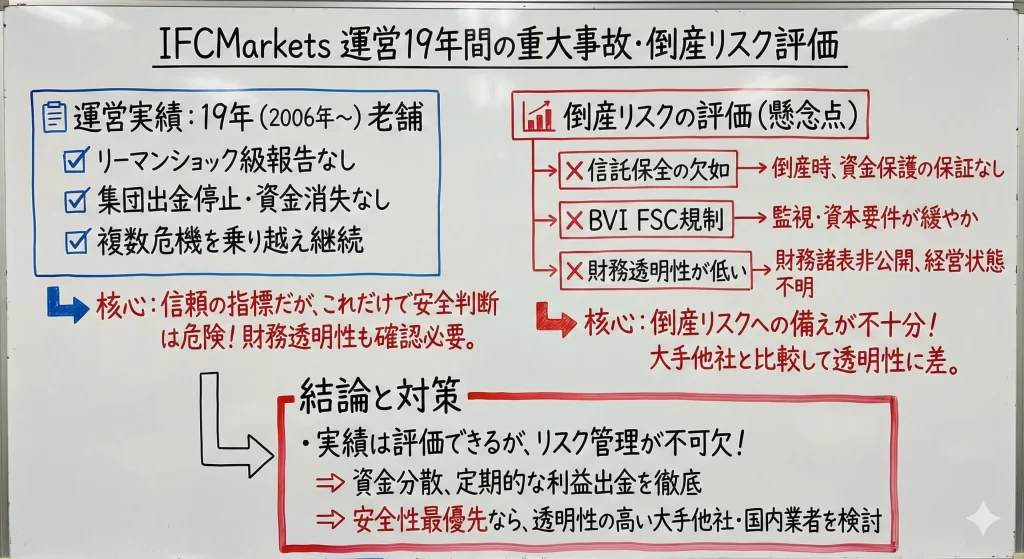

運営19年間の重大事故・倒産リスク

IFCMarketsは2006年に設立され、2026年現在で約19年の運営実績を持つ老舗ブローカーです。

19年間という運営期間は海外FX業界では比較的長く、短期間で消える詐欺業者とは一線を画します。

この期間中に重大な経営危機や顧客資金の大規模消失事故、サービスの突然停止などの重大事故があったかどうかを検証します。

- リーマンショック級の金融危機の報告なし

- 集団的な出金停止・顧客資金の大規模消失なし

- 複数の金融危機を乗り越えてサービス継続中

公開情報を調査した結果、IFCMarketsの19年間の運営期間中に、リーマンショック級の金融危機や集団的な出金停止、顧客資金の大規模消失といった重大事故の報告は確認できませんでした。

2008年のリーマンショック、2015年のスイスフランショック、2020年のコロナショックなど、複数の金融危機を乗り越えてサービスを継続している点は評価できます。

19年間の運営実績は信頼性の一つの指標になりますが、それだけで安全性を判断するのは危険です。財務の透明性もしっかり確認しましょう。

IFCMarketsは上場企業ではなく、財務諸表や監査報告書を一般公開していないため、実際の財務状況や資本金、自己資本比率などの健全性指標を外部から確認することができません。

📊 倒産リスクの評価

IFCMarketsの倒産リスクを評価する上で重要なポイントは以下の通りです:

信託保全の欠如

前述の通り、IFCMarketsには信託保全制度がないため、万が一倒産した場合に顧客資金が保護される保証がありません。

分別管理が適切に行われていれば返還の可能性はありますが、法的手続きには時間と費用がかかり、全額回収できる保証はありません。

BVI FSCの規制

英国領ヴァージン諸島金融サービス委員会(BVI FSC)の金融ライセンスは、財務健全性の報告義務や資本金要件が緩やかであり、ブローカーの経営状態を外部から監視する仕組みが弱いとされています。

運営企業の透明性

IFCMarketsを運営するIFCMARKETS. CORP.の詳細な企業情報(役員名、資本金、株主構成など)は公開されておらず、企業としての透明性は高くありません。

財務情報が非公開というのは、やはり不安要素ですね。大手ブローカーと比べると透明性に差があります。

XMやExnessなどの主要ブローカーは、複数の国で金融ライセンスを取得し、一部の法人では財務情報を公開しています。

また、AIG保険による補償や投資家補償基金への加盟など、倒産時の顧客保護策を講じている点でIFCMarketsよりも透明性が高いと言えます。

- 19年間の運営実績は一定の評価に値する

- 財務健全性の透明性が低く、信託保全がない

- 倒産リスクに対する備えが不十分

初心者や安全性を最優先する方は、より透明性が高く顧客保護制度が整った主要ブローカーや国内FX業者の利用を検討することを推奨します。

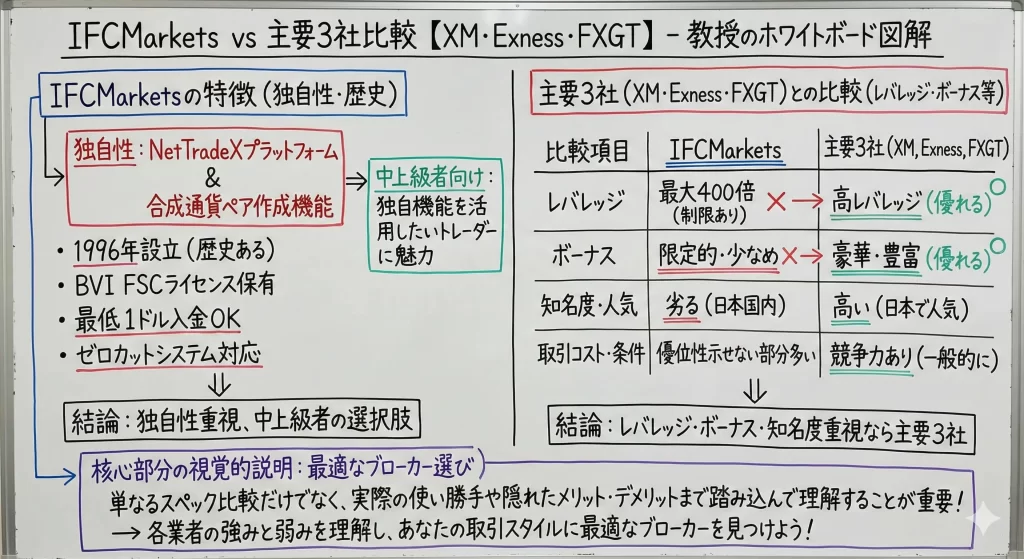

IFCMarkets vs 主要3社を比較【XM・Exness・FXGT】

IFCMarketsは1996年に設立された歴史ある海外FXブローカーですが、XM・Exness・FXGTといった日本で人気の高い業者と比較すると、知名度やボーナスの豪華さでは劣る面があります。

一方で、NetTradeXという独自プラットフォームや合成通貨ペアの作成機能など、他社にはない独自性を持っている点が特徴です。

独自機能を活用したい中上級者にとっては、IFCMarketsの差別化されたサービスが魅力になるかもしれません

IFCMarketsはBVI FSC(英領バージン諸島金融サービス委員会)のライセンスを保有しており、最低1ドルからの入金が可能で、ゼロカットシステムにも対応しています。

しかし、XMやExnessと比較すると最大レバレッジが400倍に制限されており、ボーナスキャンペーンも限定的です。

本セクションでは、IFCMarketsとXM・Exness・FXGTの4社を、スプレッド・レバレッジ・ボーナス・取扱銘柄・プラットフォームなど多角的に比較し、どの業者がどのようなトレーダーに適しているのかを明確にします。

単なるスペック比較にとどまらず、実際の使い勝手や隠れたメリット・デメリットまで踏み込んで解説します。

各業者の強みと弱みを理解することで、あなたの取引スタイルに最適なブローカーが見つかるはずです

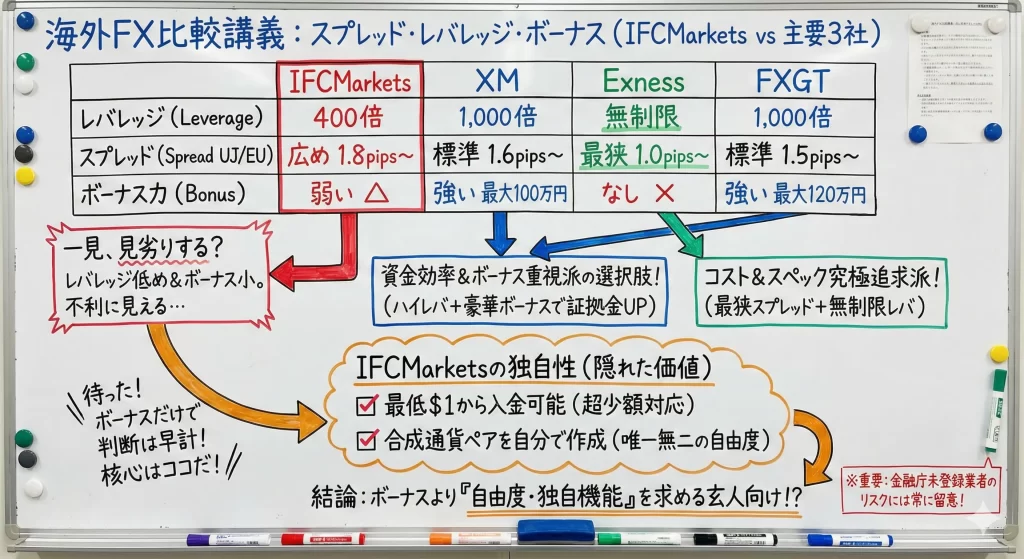

スプレッド・レバレッジ・ボーナスの比較表

海外FX業者を選ぶ際に最も重視される3要素であるスプレッド・レバレッジ・ボーナスについて、IFCMarketsと主要3社を比較します。

スプレッドは取引コストに直結し、レバレッジは資金効率を左右し、ボーナスは実質的な資金の増加につながるため、これらの条件は口座開設前に必ず確認すべき項目です。

以下の比較表は、各社の標準的な口座タイプにおける代表的な条件をまとめたものです。

| 項目 | IFCMarkets | XM | Exness | FXGT |

|---|---|---|---|---|

| 最大レバレッジ | 400倍 | 1,000倍 | 無制限 | 1,000倍 |

| USD/JPYスプレッド | 1.8pips | 1.6pips | 1.1pips | 1.6pips |

| EUR/USDスプレッド | 1.8pips | 1.6pips | 1.0pips | 1.5pips |

| 口座開設ボーナス | なし | 13,000円 | なし | 15,000円 |

| 入金ボーナス | 限定的 | 最大100万円 | なし | 最大120万円 |

| 取引ボーナス | なし | ロイヤルティポイント | なし | リベートボーナス |

この表を見ると、IFCMarketsは他社と比べてレバレッジやボーナス面で見劣りする印象ですね

この比較表から明らかなように、IFCMarketsは最大レバレッジが400倍とExnessの無制限やXM・FXGTの1,000倍と比較して低く設定されています。

スプレッドに関しても、USD/JPYやEUR/USDといった主要通貨ペアでExnessに劣り、XMやFXGTと同等かやや広い水準です。

📊 レバレッジ・スプレッドの比較

- IFCMarketsのレバレッジは400倍で他社より低め

- 主要通貨ペアのスプレッドはExnessが最狭

- XMとFXGTは1,000倍のハイレバレッジを提供

ボーナス面では、IFCMarketsは口座開設ボーナスや大規模な入金ボーナスを提供していないため、XMの最大100万円ボーナスやFXGTの最大120万円ボーナスと比較すると見劣りします。

資金効率を重視し、ボーナスを活用して証拠金を増やしたいトレーダーにとっては、XMやFXGTの方が魅力的な選択肢となるでしょう。

IFCMarketsにも独自の強みがあるので、ボーナスだけで判断しない方がいいですよ

一方で、IFCMarketsは最低1ドルからの入金が可能である点、合成通貨ペアを自分で作成できる点など、他社にはない独自性があります。

スプレッドやボーナスで劣る分を、独自機能でカバーできるかどうかが判断の分かれ目となります。

- 最低1ドルから入金可能で少額取引に対応

- 合成通貨ペアを自分で作成できる独自機能

- ボーナスよりも取引の自由度を重視するトレーダー向け

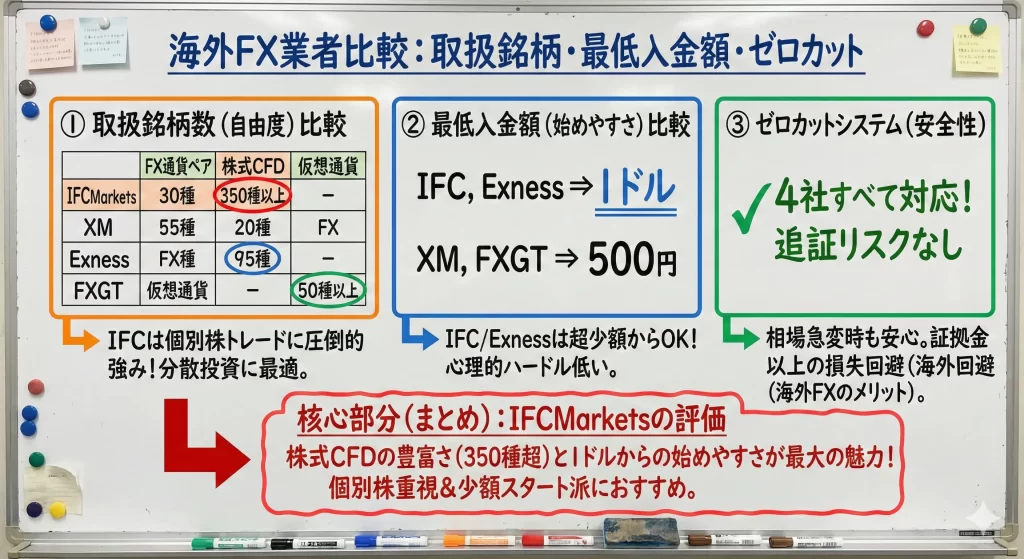

取扱銘柄・最低入金額・ゼロカットの比較

取引の自由度と安全性を左右する要素として、取扱銘柄数・最低入金額・ゼロカットシステムの3点を比較します。

取扱銘柄が多ければ分散投資やポートフォリオ戦略の幅が広がり、最低入金額が低ければ少額から始められ、ゼロカットがあれば追証リスクを回避できます。

| 項目 | IFCMarkets | XM | Exness | FXGT |

|---|---|---|---|---|

| FX通貨ペア | 50種類以上 | 55種類 | 95種類 | 50種類 |

| 貴金属 | 10種類以上 | 4種類 | 10種類 | 2種類 |

| エネルギー | 3種類 | 8種類 | 3種類 | 3種類 |

| 株式CFD | 350種類以上 | なし | 90種類 | 50種類 |

| 仮想通貨 | 20種類以上 | 31種類 | 35種類 | 50種類以上 |

| 最低入金額 | 1ドル | 500円 | 1ドル | 500円 |

| ゼロカット | 対応 | 対応 | 対応 | 対応 |

IFCMarketsは株式CFDの取扱銘柄数が350種類以上と非常に多く、個別株のトレードを行いたいトレーダーにとっては大きなメリットとなります。

Apple、Google、Amazon、Teslaなどの米国株から、欧州・アジアの主要企業まで幅広くカバーしており、FXだけでなく株式市場にも分散投資したい場合に適しています。

株式CFDの選択肢が豊富なので、個別株でのトレードを検討している方にはIFCMarketsがおすすめです。

一方で、FX通貨ペアの数はExnessの95種類と比較すると少なく、エキゾチック通貨ペアや新興国通貨の選択肢は限定的です。

仮想通貨に関しても、FXGTの50種類以上と比べると取扱数で劣ります。

仮想通貨CFD取引をメインに考えている場合は、FXGTの方が選択肢が豊富です。

💰 最低入金額の比較

最低入金額に関しては、IFCMarketsとExnessが1ドルと最も低く、少額から海外FX取引を始めたい初心者に適しています。

XMとFXGTは500円からと、日本円換算でも十分に低い水準ですが、実質的にはIFCMarketsの1ドルの方が心理的なハードルは低いと言えます。

ゼロカットシステムについては、4社すべてが対応しており、相場の急変動時でも証拠金以上の損失が発生しない仕組みが整っています。

国内FX業者では提供されていないこの仕組みは、海外FX最大のメリットの一つであり、IFCMarketsも例外ではありません。

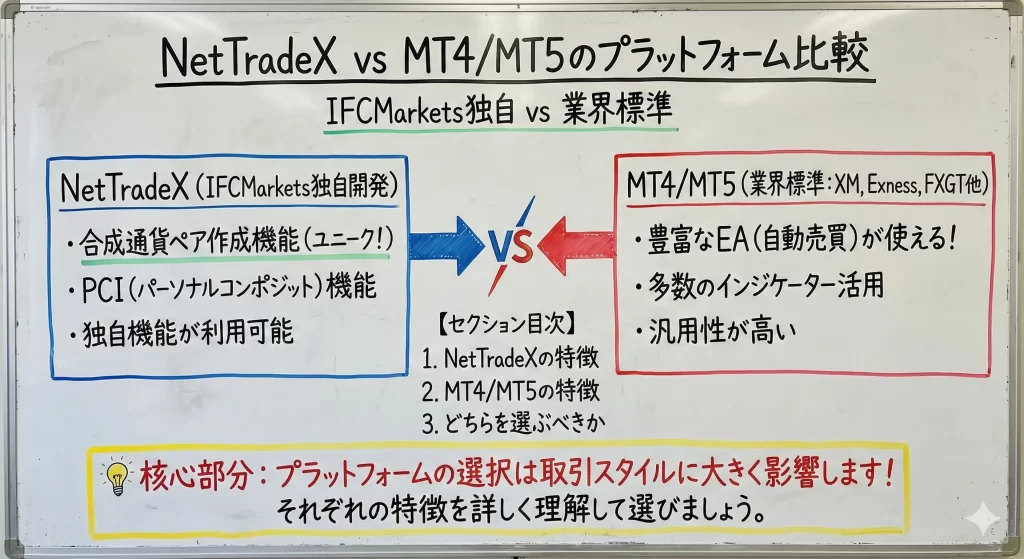

NetTradeX vs MT4/MT5のプラットフォーム比較

IFCMarketsの最大の特徴は、独自開発のNetTradeXプラットフォームを提供している点です。

多くの海外FX業者がMT4/MT5のみを提供する中、NetTradeXは合成通貨ペアの作成やPCI(パーソナルコンポジット・インストゥルメント)といった独自機能を搭載しています。

一方で、XM・Exness・FXGTは業界標準のMT4/MT5を採用しており、豊富なインジケーターやEAの利用が可能です。

プラットフォームの選択は取引スタイルに大きく影響します。それぞれの特徴を詳しく見ていきましょう。

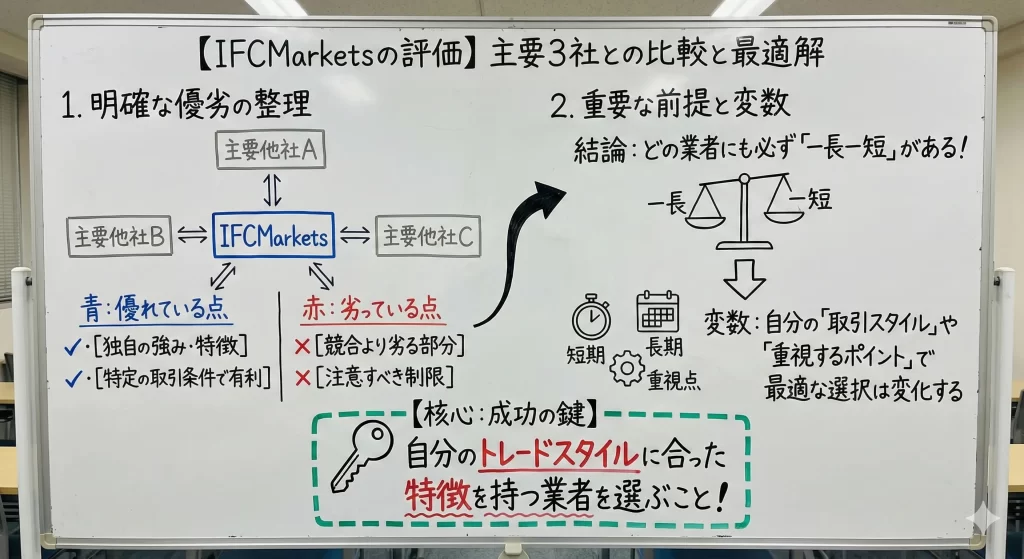

IFCMarketsが優れている点・劣っている点

主要3社との比較を踏まえた上で、IFCMarketsが明確に優れている点と劣っている点を整理します。

どの業者にも一長一短があり、自分の取引スタイルや重視するポイントによって最適な選択は変わります。

海外FX業者選びは、自分のトレードスタイルに合った特徴を持つ業者を選ぶことが成功の鍵です。

IFCMarketsが優れている点

- 350種類以上の株式CFD取扱銘柄数

- NetTradeXの独自機能(合成通貨ペア・PCI)

- 1ドルから始められる最低入金額

- 1996年設立の20年以上の運営実績

1. 株式CFDの取扱銘柄数

350種類以上の株式CFDを取引でき、個別株のトレードを行いたいトレーダーにとっては最大の強みです。

XMは株式CFDを提供しておらず、ExnessやFXGTも取扱数ではIFCMarketsに及びません。

2. NetTradeXの独自機能

合成通貨ペアの作成やPCI機能は、他社にはない独自性です。

相関関係を利用した高度な戦略や、複数銘柄を組み合わせたポートフォリオ取引を行いたい中上級者には大きな価値があります。

NetTradeXの合成通貨ペア機能は、他のプラットフォームでは実現できない独自の戦略構築が可能です。

3. 最低入金額の低さ

1ドルから入金できるため、海外FX初心者が少額でテストを始めるには最適です。

リスクを最小限に抑えながら、プラットフォームの操作や取引の感覚を掴めます。

4. 運営歴の長さ

1996年設立で20年以上の運営実績があり、企業としての安定性は高いと言えます。

新興業者と比較すると、長期的な信頼性の面で安心感があります。

IFCMarketsが劣っている点

- 最大レバレッジ400倍(主要業者より低い)

- スプレッド1.8pips前後(Exnessより広い)

- ボーナスの少なさ(口座開設ボーナスなし)

- 日本での知名度の低さ

- 24時間日本語サポート非対応

1. 最大レバレッジの低さ

400倍という数値は海外FXとしては平均的ですが、Exnessの無制限レバレッジやXM・FXGTの1,000倍と比較すると資金効率で劣ります。

少額資金で大きなポジションを持ちたいトレーダーには不向きです。

2. スプレッドの広さ

主要通貨ペアのスプレッドは1.8pips前後と、Exnessの1.0〜1.1pipsと比べて明確に広く、取引コストが高くなります。

スキャルピングや短期トレードをメインとするトレーダーには不利です。

スプレッドの差は、取引回数が増えるほど大きなコスト差になります。短期トレーダーは特に注意が必要です。

3. ボーナスの少なさ

口座開設ボーナスがなく、入金ボーナスも限定的です。

XMの最大100万円ボーナスやFXGTの最大120万円ボーナスと比較すると、証拠金を増やして取引を始めたいトレーダーには魅力が薄いです。

4. 日本での知名度の低さ

XMやExnessと比べると日本語の情報が少なく、口コミや評判も限定的です。

特にNetTradeXに関する日本語の解説記事や動画が少ないため、学習コストがかかります。

5. サポート体制

日本語サポートは提供されていますが、XMやFXGTのような24時間日本語ライブチャット対応ではありません。

緊急時の対応速度では主要業者に劣る可能性があります。

結論:IFCMarketsはどんな人に向いているか

IFCMarketsは、以下のようなトレーダーに適しています。

📝 IFCMarketsに向いているトレーダー

- 株式CFD取引をメインにしたい人:350種類以上の個別株を取引できるため、株式市場に興味がある場合は最有力候補です。

- 独自の戦略を構築したい中上級者:NetTradeXの合成通貨ペアやPCI機能を活用し、他のトレーダーとは異なる独自の手法を開発したい人に向いています。

- 少額から始めたい初心者:1ドルから入金できるため、リスクを最小限に抑えながら海外FX取引を体験したい人に適しています。

一方、以下のようなトレーダーには他社の方が適しています。

📝 他社が向いているトレーダー

- ボーナスを重視する人:XMやFXGTの豪華なボーナスを活用した方が、証拠金を効率的に増やせます。

- スキャルピングや短期トレードをする人:Exnessの狭いスプレッドと無制限レバレッジの方が取引コストを抑えられます。

- MT4/MT5のEAや自動売買をメインにする人:NetTradeXよりもMT4/MT5の方がEAの選択肢が圧倒的に多く、主要3社の方が適しています。

IFCMarketsは「万能型」ではなく「特化型」の業者です。自分のニーズと合致するかを見極めることが重要です。

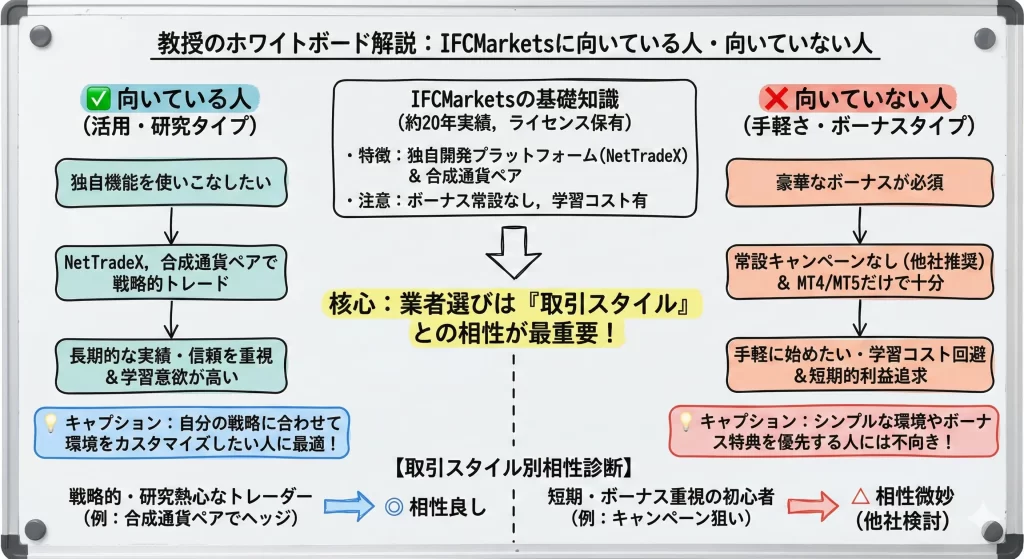

IFCMarketsが向いている人・向いていない人

IFCMarketsは2006年に設立され、バヌアツ金融サービス委員会(VFSC)やキプロス証券取引委員会(CySEC)のライセンスを保有する海外FX業者です。

約20年の運営実績を持ち、独自開発の取引プラットフォーム「NetTradeX」や合成通貨ペアといった独自機能を提供しています。

しかし、すべてのトレーダーに最適な業者というわけではありません。

自分の取引スタイルや資金量、重視する条件によって、IFCMarketsが本当に合っているかは大きく変わります。

XMやExnessといった主要業者と比較すると、ボーナスキャンペーンが常設されていない点や、独自プラットフォームの学習コストなど、明確な特徴があります。

口座開設前に、自分がどのタイプに当てはまるのかを冷静に見極めることが、後悔しない業者選びの第一歩となります。

業者選びは取引スタイルとの相性が最重要!自分に合った業者を選ぶことで、トレードの成功率が大きく変わってきますよ。

ここでは、IFCMarketsに向いている人と向いていない人を具体的に分類し、取引スタイル別の相性まで詳しく解説します。

自分の取引目的やトレードスタイルと照らし合わせて、最終判断の材料としてください。

📝 この記事で分かること

- IFCMarketsに向いている人の特徴

- IFCMarketsに向いていない人の特徴

- 取引スタイル別の相性診断

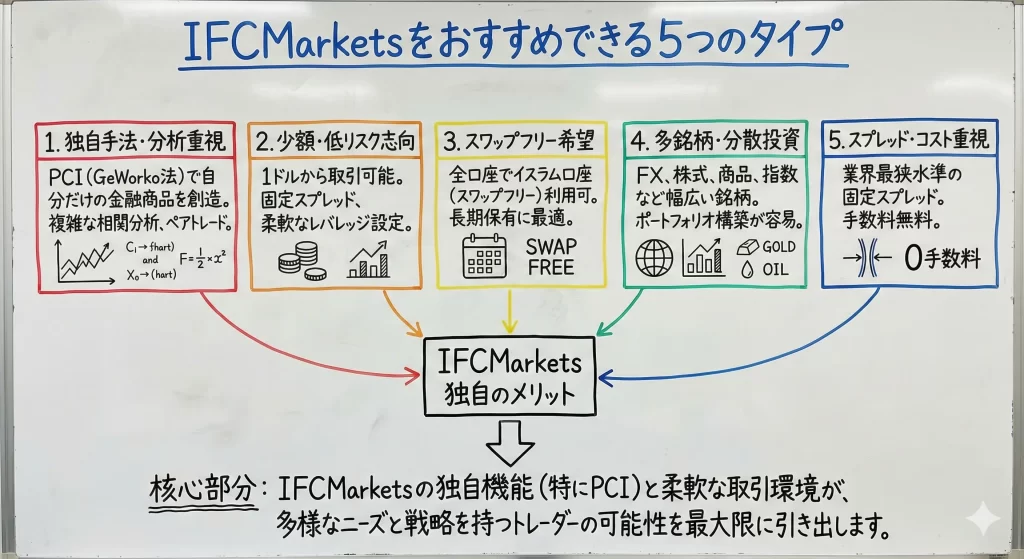

IFCMarketsをおすすめできる5つのタイプ

IFCMarketsは特定のニーズや取引スタイルを持つトレーダーにとって、非常に魅力的な選択肢となります。

以下の5つのタイプに該当する場合、IFCMarketsの独自機能や取引環境を最大限に活用できるでしょう。

独自ツールや分析機能を重視するテクニカル派トレーダー

IFCMarketsの最大の特徴は、独自開発の取引プラットフォーム「NetTradeX」です。

このツールは高度なテクニカル分析機能と視覚的に優れたチャート表示を備えており、複雑な相場分析を行いたいトレーダーに適しています。

MT4やMT5に慣れているトレーダーも多いですが、NetTradeXは独自のインターフェースと機能を持ち、より詳細な分析を可能にします。

NetTradeXは独自のインターフェースなので、最初は操作に戸惑うかもしれませんが、慣れれば強力な分析ツールとして活用できます。

テクニカル指標を組み合わせた独自の戦略を構築したい中級者以上のトレーダーにとって、NetTradeXの機能は大きなアドバンテージとなります。

合成通貨ペアで独自の取引戦略を構築したい上級者

IFCMarketsは「Personal Composite Instrument(PCI)」と呼ばれる合成通貨ペアの作成機能を提供しています。

これは既存の通貨ペアを組み合わせて、自分だけのオリジナル銘柄を作成できる機能です。

💡 PCI活用例

例えば、金と原油の相関関係を利用した独自の合成商品を作り、裁定取引やペアトレードを実行できます。

この機能は他の海外FX業者ではほとんど提供されておらず、IFCMarketsの大きな差別化要素です。

複雑な相関分析に基づいた高度な取引戦略を実践したい上級トレーダーや、伝統的な通貨ペア取引に飽きた経験豊富なトレーダーに最適です。

PCI機能は上級者向けですが、使いこなせれば他のトレーダーにはない独自の優位性を築けます。

口座資金に利息を求める中長期保有型トレーダー

IFCMarketsは口座残高に対して最大7%の利息を付与するサービスを提供しています。

これはスイングトレードやポジショントレードなど、中長期的にポジションを保有するトレーダーにとって魅力的な条件です。

頻繁に取引しない期間でも口座資金が増える可能性があり、資金効率を高められます。

特に100万円以上の資金を運用する中級者以上のトレーダーや、長期的な視点で資産運用を考えているトレーダーにとって、この利息制度は見逃せないメリットとなります。

少額から多様な銘柄を試したい初心者

IFCMarketsのマイクロ口座は最低入金額が1ドルと非常に低く設定されており、資金が少ない初心者でも気軽に始められます。

また、通貨ペアだけでなく、株式CFD、コモディティ、仮想通貨など幅広い銘柄を取引できるため、少額資金で多様な市場を経験したいトレーダーに適しています。

- 通貨ペア(メジャー・マイナー・エキゾチック)

- 株式CFD(米国株・欧州株など)

- コモディティ(金・銀・原油など)

- 仮想通貨(ビットコイン・イーサリアムなど)

XMのマイクロ口座と比較しても、IFCMarketsは取引銘柄の豊富さと低い参入障壁のバランスが優れています。

FX取引に慣れつつ、将来的には株式やコモディティにも挑戦したい初心者にとって、IFCMarketsは成長に合わせて使い続けられる業者です。

1ドルから始められるので、リスクを最小限に抑えながら実践経験を積めるのが魅力ですね。

VIP待遇や専属サポートを重視する大口トレーダー

IFCMarketsは資金量や取引量に応じてVIP待遇を提供しており、専属のアカウントマネージャーによるサポートや取引条件の優遇を受けられます。

大口資金を運用するトレーダーにとって、通常のカスタマーサポートでは対応が遅れることがありますが、専属サポートがあれば迅速な問題解決が可能です。

また、取引量に応じたスプレッド優遇やリベートなど、大口トレーダー向けの特典も用意されています。

- 専属アカウントマネージャーの配置

- 取引量に応じたスプレッド優遇

- リベートプログラム

- 優先的なカスタマーサポート

数百万円以上の資金を運用し、きめ細かいサポート体制を求めるトレーダーには、IFCMarketsのVIPプログラムが大きな価値を持ちます。

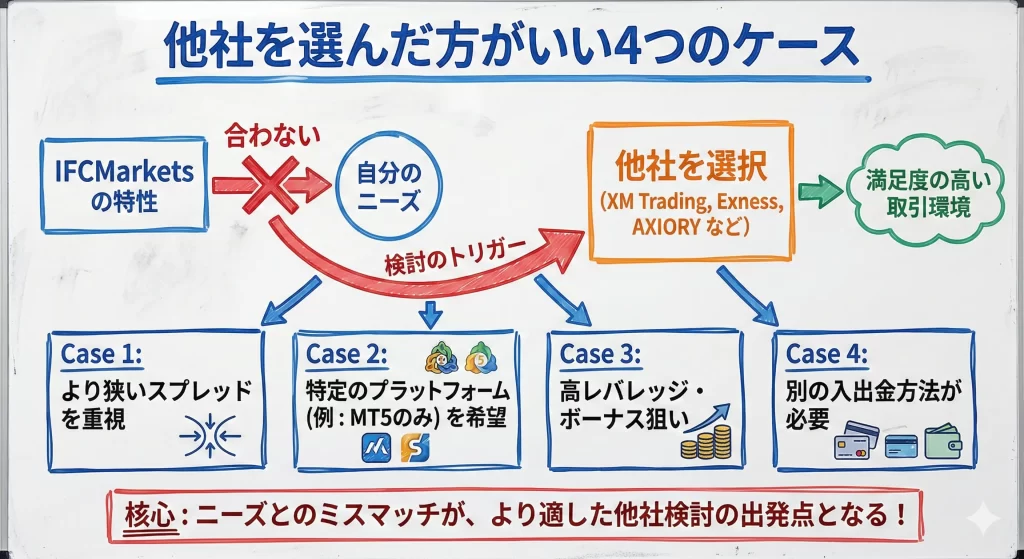

他社を選んだ方がいい4つのケース

一方で、IFCMarketsの特性が自分のニーズと合わない場合、他社を選択した方が満足度の高い取引環境を得られます。

以下の4つのケースに該当するなら、XM TradingやExness、AXIORYなど他の海外FX業者を検討することをおすすめします。

入金ボーナスやキャンペーンを最大限活用したい人

IFCMarketsは2024年以降、常設の入金ボーナスやキャンペーンを提供していません。

過去には15%から50%程度の入金ボーナスが不定期で実施されていましたが、現在は安定したボーナスプログラムがない状態です。

これに対してXMは口座開設ボーナス13,000円や最大10,500ドルの入金ボーナスを常時提供しており、FXGTも初回入金100%ボーナスなど充実したキャンペーンを展開しています。

ボーナスの有無は少額資金で始めるトレーダーにとって非常に大きな差になります

少ない資金で大きなロットを取引したい初心者や、ボーナスを元手にリスクを抑えながら経験を積みたいトレーダーにとって、ボーナスの有無は非常に重要です。

特に10万円以下の少額資金で始める場合、XMの入金ボーナスを活用すれば実質的な証拠金を倍増させることができ、取引機会が大幅に増えます。

超高レバレッジで小資金から大きく狙いたい人

IFCMarketsの最大レバレッジはマイクロ口座で400倍、スタンダード口座で200倍と、海外FX業者の中では控えめな水準です。

一方、Exnessは無制限レバレッジ(条件付き)を提供しており、XMも1,000倍、FXGTも最大1,000倍のレバレッジを利用できます。

📊 レバレッジの違いが取引に与える影響

レバレッジが高ければ必要証拠金が少なくて済むため、少額資金で多くのポジションを持てます。

例えば1万円の資金で大きなロットを動かしたい場合、400倍レバレッジでは限界がありますが、1,000倍や無制限レバレッジなら取引の選択肢が大幅に広がります。

特にスキャルピングで小さな値動きを狙う際や、短期間で資金を増やしたいハイリスク志向のトレーダーにとって、IFCMarketsのレバレッジは物足りなく感じるでしょう。

MT4/MT5に慣れていて新しいツールを覚えたくない人

IFCMarketsの独自プラットフォームNetTradeXは高機能ですが、MT4やMT5とは操作方法や画面構成が大きく異なります。

既にMT4/MT5に慣れているトレーダーにとって、新しいプラットフォームの学習には時間とストレスがかかります。

IFCMarketsもMT4とMT5に対応していますが、NetTradeXの独自機能を活用しなければIFCMarketsを選ぶメリットが薄れます。

EA(自動売買プログラム)を使っているトレーダーは特にMT4/MT5のエコシステムが重要ですね

特にEA(自動売買プログラム)を使った自動取引を重視するトレーダーの場合、MT4/MT5のエコシステムが充実している業者を選ぶ方が合理的です。

XMやTitanFX、AXIORYなどはMT4/MT5を主力プラットフォームとして提供しており、豊富なインジケーターやEAがそのまま利用できます。

最狭スプレッドでスキャルピングを徹底したい人

IFCMarketsのスプレッドは業界最狭水準ではありません。

特にスタンダード口座のドル円スプレッドは1.8pips程度と、XMのスタンダード口座(1.6pips)やExnessのスタンダード口座(1.1pips)と比較してやや広めです。

低スプレッド口座を提供しているものの、TitanFXのZeroBladeブレード口座(0.33pips+手数料)やAXIORYのナノ口座(0.3pips+手数料)には及びません。

- 1回の取引で数pipsの利益を狙うため、スプレッドの差が収益に直結

- 1日10回取引でスプレッド0.5pips差があると、5pipsの損失が発生

- 月間で積み重なると大きなコスト差になる

高頻度でスキャルピングを行い、取引コストを最小化したいトレーダーにとって、IFCMarketsのスプレッドは最適とは言えません。

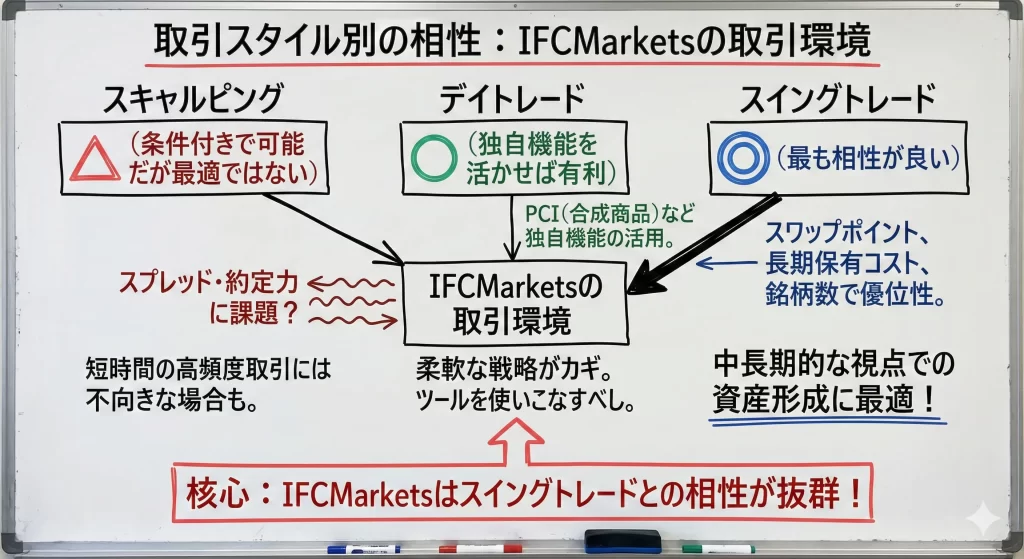

取引スタイル別の相性(スキャル・デイ・スイング)

IFCMarketsの取引環境は、トレードスタイルによって適性が大きく異なります。

スキャルピング、デイトレード、スイングトレードそれぞれの視点から、IFCMarketsとの相性を詳しく分析します。

- スキャルピング:△(条件付きで可能だが最適ではない)

- デイトレード:○(独自機能を活かせば有利)

- スイングトレード:◎(最も相性が良い)

スキャルピング:△(条件付きで可能だが最適ではない)

IFCMarketsはスキャルピングを明確に禁止していないため、規約上は問題なく実行できます。

しかし、スキャルピングに最適な環境かと言えば疑問符がつきます。

まず、スプレッドが業界最狭水準ではない点が大きなネックです。

ドル円で1.8pips程度のスプレッドは、1回の取引で数pips狙うスキャルピングでは収益を圧迫します。

また、約定方式がインスタント方式(DD方式)であるため、相場の急変時には約定拒否やスリッページが発生するリスクがあります。

ECN方式を採用しているAXIORYやTitanFXと比較すると、透明性や約定スピードの面で劣ります。

💬 スキャルピングでは1pipsの差が大きく影響するため、スプレッドの狭さは非常に重要です。

ただし、NetTradeXの高度なチャート機能を活用すれば、エントリーポイントの精度を高めることは可能です。

テクニカル分析に基づいた精密なスキャルピングを行う中級者以上であれば、IFCMarketsでも一定の成果を上げられるでしょう。

しかし、初心者がスキャルピングを始める環境としては、よりスプレッドが狭く約定力の高い業者を推奨します。

デイトレード:○(独自機能を活かせば有利)

デイトレードにおいては、IFCMarketsは比較的良好な相性を示します。

1日に数回から10回程度の取引を行うデイトレードでは、スプレッドの影響は大きいものの、スキャルピングほど致命的ではありません。

むしろ、NetTradeXの高度な分析機能や合成通貨ペアの活用によって、エントリーとエグジットの精度を高められる点が強みとなります。

デイトレードでは相場の流れを読み、トレンドに乗ることが重要です。

NetTradeXは複数の時間軸を同時に表示したり、相関関係を視覚化したりする機能が優れているため、相場の大局観をつかみやすくなります。

また、合成通貨ペアを使えば、通常の通貨ペアでは見えないトレンドや相関を発見できる可能性があり、他のトレーダーと差別化できます。

💡 合成通貨ペアは他社にはない独自機能なので、これを使いこなせるとデイトレードで有利になります。

さらに、IFCMarketsは通貨ペアだけでなく株式CFDやコモディティも豊富に取り扱っているため、複数市場を監視しながらデイトレードのチャンスを探すトレーダーに適しています。

例えば、原油価格の動きを見ながらカナダドル関連ペアを取引するといった、マルチマーケット戦略を実行しやすい環境です。

テクニカル分析を重視し、1日に数時間チャートを見ながら取引するデイトレーダーにとって、IFCMarketsは十分に選択肢となります。

📈 デイトレードで活用できるIFCMarketsの強み

- 複数時間軸の同時表示機能

- 合成通貨ペアによる独自の相関分析

- 株式CFD・コモディティとの連動取引

スイングトレード:◎(最も相性が良い)

スイングトレードは、IFCMarketsが最も力を発揮する取引スタイルです。

数日から数週間ポジションを保有するスイングトレードでは、スプレッドの影響が相対的に小さくなり、IFCMarketsの弱点が目立ちません。

逆に、IFCMarkets独自の強みが最大限に活きます。

最大のメリットは、口座残高に対する利息制度です。

最大7%の利息が付与されるため、ポジションを持たない期間でも資金が増える可能性があります。

スイングトレードでは常にポジションを持つわけではなく、良い機会を待つ期間が長いため、この利息制度は実質的なリターン向上につながります。

💰 待機期間中にも利息が付くのは、スイングトレーダーにとって大きなメリットです。

また、NetTradeXの高度な分析機能は、週足や日足を中心に分析するスイングトレードと相性が良く、長期的なトレンドやサポート・レジスタンスを正確に把握できます。

合成通貨ペアを活用すれば、長期的な相関関係に基づいたペアトレードや裁定取引も可能で、リスクを分散しながら安定した収益を狙えます。

さらに、スイングトレードでは約定スピードや瞬間的なスリッページの影響が少ないため、インスタント約定方式のデメリットがほとんど問題になりません。

中長期的な視点で取引し、じっくりと相場を分析して大きな値幅を狙うトレーダーにとって、IFCMarketsは理想的な環境と言えるでしょう。

- 口座残高に最大7%の利息が付与される

- スプレッドの影響が相対的に小さい

- 長期分析に適したNetTradeXの高度な機能

- 合成通貨ペアでペアトレードが可能

- 約定方式のデメリットが目立たない

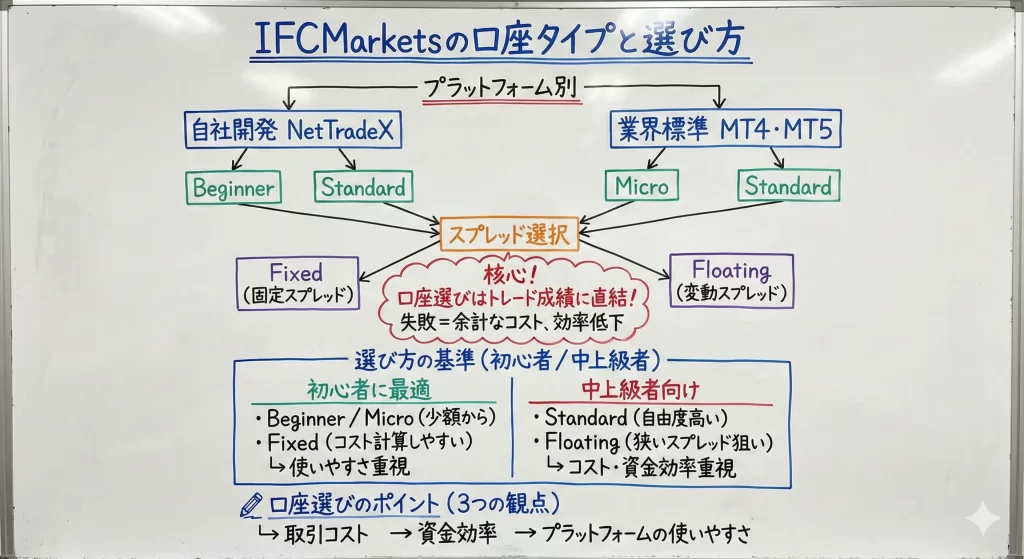

IFCMarketsの口座タイプと選び方

IFCMarketsは複数のプラットフォームに対応した多様な口座タイプを提供しており、初心者から上級者まで幅広いトレーダーのニーズに対応しています。

自社開発のNetTradeXプラットフォーム用と、業界標準のMT4・MT5用の口座があり、それぞれスプレッドタイプや取引条件が異なるため、自分の取引スタイルや経験レベルに合った口座を選択することが重要です。

口座選びはトレード成績に直結する重要なポイントです。自分に合わない口座を選ぶと、余計なコストがかかったり取引効率が下がったりする可能性があります。

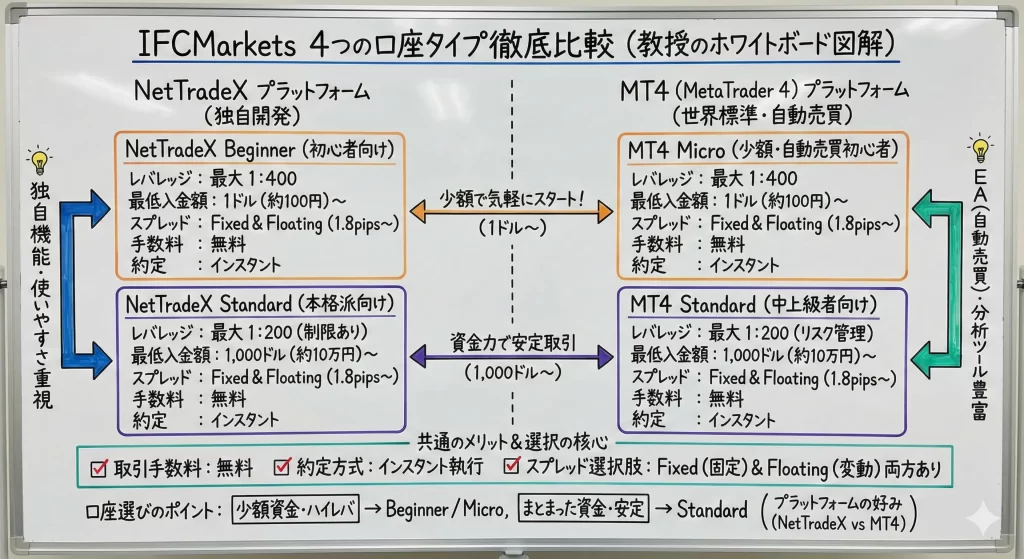

IFCMarketsの公式サイトによれば、主要な口座タイプは大きく分けて4つのカテゴリーに分類されます。

NetTradeX用の「Beginner」「Standard」と、MT4用の「Micro」「Standard」です。

さらにそれぞれに「Fixed(固定スプレッド)」と「Floating(変動スプレッド)」の選択肢があり、合計するとより多くのバリエーションが存在します。

- NetTradeX用:Beginner / Standard

- MT4用:Micro / Standard

- スプレッド:Fixed(固定)/ Floating(変動)

本セクションでは、各口座タイプの具体的なスペックを比較し、初心者に最適な口座と中上級者向けの選択基準を詳しく解説します。

取引コスト、資金効率、プラットフォームの使いやすさなど、複数の観点から判断材料を提供することで、あなたに最適な口座タイプを見つける手助けをします。

📝 口座選びのポイント

取引コスト・資金効率・プラットフォームの使いやすさの3つの観点から、自分の取引スタイルに合った口座を選択することが重要です。

4つの口座タイプの特徴比較

IFCMarketsの主要口座タイプは、プラットフォームとスプレッド形式によって特徴が大きく異なります。

ここでは公式サイトで提供されている情報をもとに、4つの代表的な口座タイプを詳しく比較します。

- NetTradeX BeginnerとStandard口座の違い

- MT4 MicroとStandard口座の特徴

- レバレッジと最低入金額の比較

- スプレッド形式の選択肢

NetTradeX Beginner口座は、IFCMarketsが自社開発したNetTradeXプラットフォームを使用する初心者向け口座です。

最大レバレッジは1:400と高く設定されており、最低入金額は1ドル(または1ユーロ、100円)と非常に低いため、少額から海外FXを始めたい方に適しています。

スプレッドはFixed(固定)とFloating(変動)の両方から選択でき、固定スプレッドは市場変動時も一定で予測しやすい一方、変動スプレッドは通常時により狭いスプレッドで取引できる可能性があります。

公式サイトによれば、固定スプレッドは約1.8pipsから、変動スプレッドはそれよりも狭い水準からスタートします。

取引手数料は無料で、約定方式はインスタント執行です。

💡 最低入金額が1ドルからなので、海外FXが初めての方でも気軽にスタートできますね。

NetTradeX Standard口座は、同じくNetTradeXプラットフォームを使用しますが、より本格的なトレーダー向けの設定になっています。

最大レバレッジは1:200とBeginner口座より低く制限され、最低入金額は1,000ドル(または1,000ユーロ、10万円)と大幅に高くなります。

この資金要件の違いは、より大きな資金で安定した取引を行う中級者以上を想定しているためです。

スプレッドは同様にFixedとFloatingから選択可能で、水準もBeginner口座と同等の1.8pipsからとなっています。

取引手数料は無料で、約定方式もインスタント執行です。

レバレッジが低い代わりに、より大きな資金を投入できる方に向いており、リスク管理を重視するトレーダーに適しています。

📊 NetTradeX口座の比較

| 項目 | Beginner | Standard |

|---|---|---|

| レバレッジ | 1:400 | 1:200 |

| 最低入金額 | 1ドル | 1,000ドル |

| スプレッド | 1.8pips~ | 1.8pips~ |

MT4 Micro口座は、世界中で広く使われているMetaTrader 4プラットフォームを使用する少額資金向けの口座です。

最大レバレッジは1:400、最低入金額は1ドル(または1ユーロ、100円)と、NetTradeX Beginner口座と同等の参入障壁の低さが特徴です。

スプレッドはFixedとFloatingから選択でき、固定スプレッドは約1.8pipsから提供されています。

取引手数料は無料で、インスタント執行を採用しています。

MT4はEA(自動売買プログラム)が豊富で、カスタムインジケーターも多数利用できるため、自動売買やテクニカル分析を重視する初心者に向いています。

NetTradeXの独自機能に魅力を感じない場合は、こちらのMT4口座が使いやすいでしょう。

💡 MT4は世界中のトレーダーに使われているプラットフォームなので、情報も豊富で安心です。

MT4 Standard口座は、MT4プラットフォームを使用する本格派向けの口座タイプです。

最大レバレッジは1:200、最低入金額は1,000ドル(または1,000ユーロ、10万円)と、NetTradeX Standard口座と同等のスペックになっています。

スプレッドはFixedとFloatingから選択可能で、水準は約1.8pipsからです。

取引手数料は無料、約定方式はインスタント執行です。

MT4の高度な分析機能と豊富なツールを活用しながら、ある程度まとまった資金で取引したい中上級者に適しています。

レバレッジ1:200でも十分な資金効率を確保しつつ、過度なハイレバレッジによるリスクを抑えられる点が特徴です。

📊 MT4口座の比較

| 項目 | Micro | Standard |

|---|---|---|

| レバレッジ | 1:400 | 1:200 |

| 最低入金額 | 1ドル | 1,000ドル |

| スプレッド | 1.8pips~ | 1.8pips~ |

主な違いは「プラットフォーム(NetTradeXかMT4か)」「レバレッジ(1:400か1:200か)」「最低入金額(1ドルか1,000ドルか)」の3点に集約されます。

これらの違いを理解した上で、自分の資金量・取引スタイル・プラットフォームの好みに合わせて選択することが重要です。

- 少額から始めたい → Beginner口座またはMicro口座

- まとまった資金で取引 → Standard口座

- 独自機能を重視 → NetTradeXプラットフォーム

- 自動売買やツールの豊富さ → MT4プラットフォーム

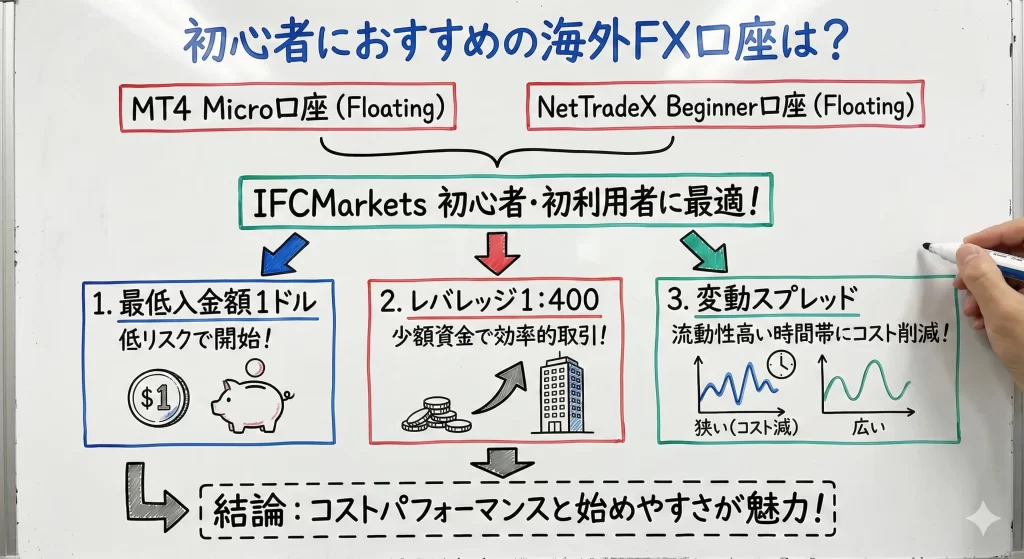

初心者におすすめの口座はどれ?

海外FX初心者やIFCMarketsを初めて利用する方には、NetTradeX Beginner口座(Floating)またはMT4 Micro口座(Floating)のいずれかをおすすめします。

その理由は、最低入金額の低さ、高いレバレッジ、そして変動スプレッドによるコスト効率の良さにあります。

- 最低入金額1ドルで低リスクに始められる

- レバレッジ1:400で少額資金でも効率的に取引可能

- 変動スプレッドで流動性の高い時間帯にコスト削減

最低入金額1ドルという参入障壁の低さ

まず最低入金額1ドルという参入障壁の低さは、初心者にとって極めて重要です。

海外FXが初めての場合、いきなり大きな資金を投入するのはリスクが高く、まずは少額で取引環境や出金プロセスを確認したいというニーズがあります。

1,000ドル(約10〜15万円)の最低入金額を求められるStandard口座と比べ、1ドルから始められるBeginner口座やMicro口座なら、数千円から実際の取引を体験でき、IFCMarketsのプラットフォームや約定品質を低リスクで評価できます。

💡 少額から始めることで、万が一の損失も限定的。まずはプラットフォームの使い勝手を確認するつもりで取り組むのがおすすめです。

レバレッジ1:400の資金効率

次にレバレッジ1:400という高倍率は、少額資金で効率的にポジションを持てる利点があります。

例えば1万円の証拠金でレバレッジ1:400なら最大400万円分のポジションを持てますが、レバレッジ1:200では200万円分までに制限されます。

初心者は資金量が少ない傾向にあるため、高レバレッジによる資金効率の向上は大きなメリットとなります。

| レバレッジ | 1万円の証拠金で持てるポジション |

|---|---|

| 1:400 | 最大400万円分 |

| 1:200 | 最大200万円分 |

変動スプレッドのメリット

スプレッドタイプについては、Fixed(固定)よりもFloating(変動)を推奨します。

変動スプレッドは市場の流動性が高い時間帯(ロンドン時間やニューヨーク時間)に狭くなる傾向があり、通常の取引環境では固定スプレッドより有利な条件で取引できることが多いためです。

初心者の多くはスキャルピングよりもデイトレードやスイングトレードを行う傾向にあり、このような取引スタイルでは変動スプレッドのメリットを享受しやすくなります。

一方、経済指標発表時などボラティリティが急上昇する場面では変動スプレッドが大きく広がるリスクがありますが、初心者はそもそもこうした時間帯の取引を避けるべきなので、デメリットは限定的です。

📊 流動性の高い時間帯を狙えば、変動スプレッドでコストを抑えた取引が可能になります。

プラットフォームの選び方

プラットフォームの選択については、MT4経験者ならMT4 Micro口座、NetTradeXの独自機能に興味があるならNetTradeX Beginner口座という基準で判断すると良いでしょう。

MT4は世界中で使われており、日本語の解説記事やYouTube動画が豊富にあるため、初心者でも学習しやすい環境が整っています。

一方、NetTradeXはIFCMarkets独自のプラットフォームで、合成通貨ペアやポートフォリオクオート機能など独自の強みがありますが、日本語の学習リソースは限られています。

初めて海外FXに挑戦する場合は、情報が豊富なMT4 Micro口座から始める方が無難です。

📝 プラットフォーム選択の基準

- MT4 Micro口座:MT4経験者・日本語情報が豊富で学習しやすい

- NetTradeX Beginner口座:独自機能に興味がある・合成通貨ペアを試したい

初心者が失敗しにくい選択肢

まとめると、初心者には「最低入金額1ドル」「レバレッジ1:400」「変動スプレッド」という条件を満たす口座が最適であり、具体的にはMT4 Micro口座(Floating)が最も失敗しにくい選択肢となります。

まずは少額で取引環境を確認し、慣れてきたら必要に応じて資金を追加したり、他の口座タイプを試したりすることで、段階的にスキルと経験を積むことができます。

🎯 少額スタート→取引環境の確認→段階的な資金追加という流れが、海外FX初心者にとって最も安全なアプローチです。

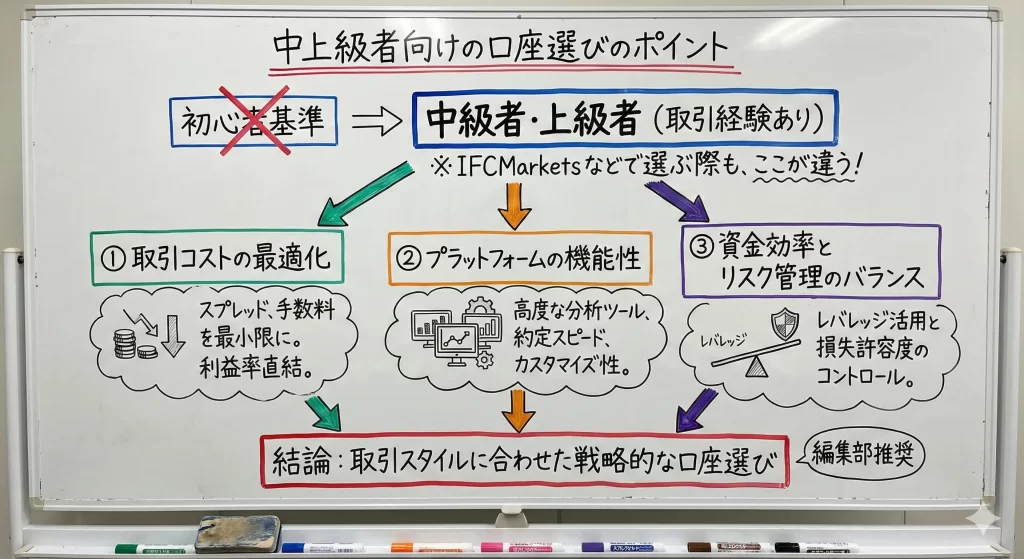

中上級者向けの口座選びのポイント

取引経験がある中級者・上級者がIFCMarketsで口座を選ぶ際は、初心者とは異なる判断基準を重視する必要があります。

具体的には「取引コストの最適化」「プラットフォームの機能性」「資金効率とリスク管理のバランス」という3つの観点から口座を評価すべきです。

編集部では、中上級者の方には取引スタイルに合わせた戦略的な口座選びをおすすめしています。

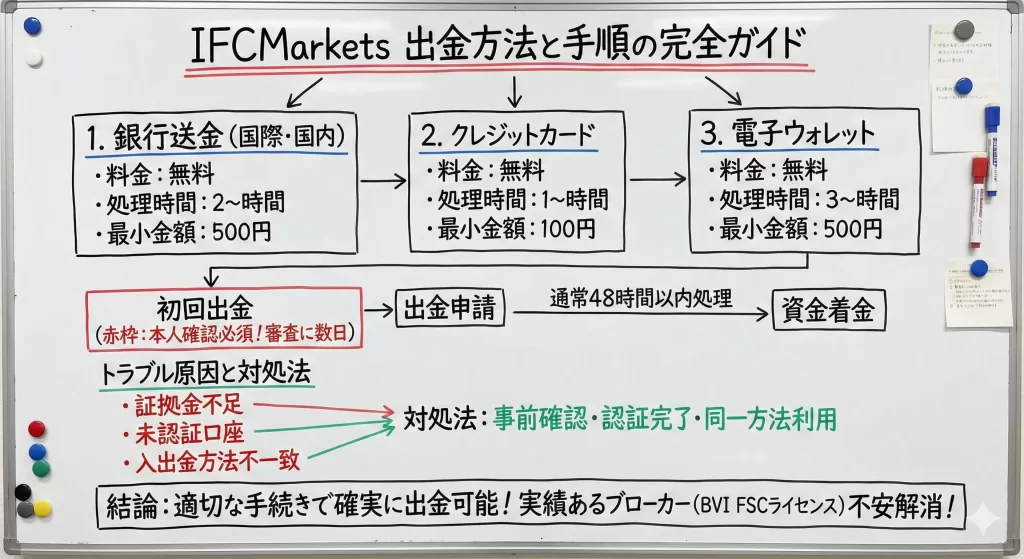

IFCMarketsの出金方法と実際の手順

IFCMarketsで取引を始める前に、出金プロセスを完全に理解しておくことは非常に重要です。

海外FXブローカーを利用する際、多くのトレーダーが最も不安を感じるのが「利益を確実に出金できるか」という点です。

IFCMarketsは2006年設立の実績あるブローカーで、英国領バージン諸島金融サービス委員会(BVI FSC)のライセンスを保有しており、適切な手続きを踏めば出金は問題なく処理されます。

海外FXの出金って本当に大丈夫?と不安になる気持ち、よくわかります。でも正しい手順を踏めば問題ありませんよ。

出金方法は大きく分けて銀行送金(国際・国内)、クレジットカード、電子ウォレットの3種類があり、それぞれ手数料・処理時間・最低出金額が異なります。

出金申請は通常48時間以内に処理されますが、初回出金時には本人確認書類の提出が必須となり、書類審査に数日を要する場合があります。

📝 このセクションで解説する内容

- IFCMarketsで利用可能なすべての出金手段とその詳細

- 出金申請から実際に資金が手元に届くまでの具体的な流れ

- 出金トラブルが発生した際の原因特定と対処法

本セクションでは、公式情報と実際の利用者の経験をもとに詳しく解説します。

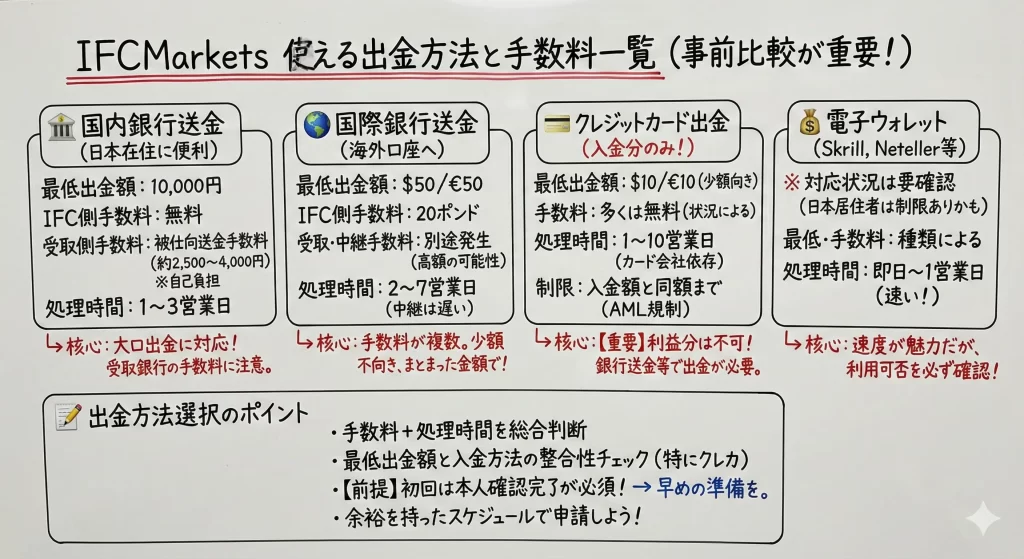

使える出金方法と手数料一覧

IFCMarketsでは複数の出金方法が用意されており、トレーダーの居住地や入金方法に応じて最適な手段を選択できます。

出金方法ごとに手数料体系・最低出金額・処理時間が大きく異なるため、事前の比較検討が重要です。

それぞれの出金方法の特徴を詳しく見ていきましょう!

🏦 国内銀行送金

国内銀行送金は日本在住のトレーダーにとって最も便利な出金方法です。

最低出金額は10,000円と設定されていますが、IFCMarkets側の出金手数料は無料であり、着金までの日数も1〜3営業日と比較的短期間です。

ただし、受取銀行側で発生する被仕向送金手数料(通常2,500円〜4,000円程度)は別途トレーダー負担となります。

上限額は設定されていないため、大口出金にも対応可能です。

🌍 国際銀行送金

国際銀行送金は海外の銀行口座への出金方法で、最低出金額は50ドルまたは50ユーロです。

IFCMarkets側の手数料は20ポンド(約3,500円相当)に加え、振込先銀行の手数料も発生します。

処理時間は2〜3営業日とされていますが、中継銀行を経由する場合は5〜7営業日かかることもあります。

国際送金は手数料が複数かかるので、まとまった金額を出金する際に利用するのがおすすめです。

💳 クレジットカード出金

クレジットカード出金は、クレジットカードで入金した場合にのみ利用可能で、入金額と同額までしか出金できません(犯罪収益移転防止法(e-Gov法令検索)に基づくマネーロンダリング防止規制による制限)。

最低出金額は10ドルまたは10ユーロと低く設定されており、少額出金に適しています。

手数料は状況により異なりますが、多くの場合無料です。

処理時間は1〜5営業日ですが、カード会社の処理により最大で10営業日程度かかる場合もあります。

💰 電子ウォレット

電子ウォレット(Skrill、Netellerなど)は、対応している場合に限り利用可能です。

最低出金額や手数料は電子ウォレットの種類により異なりますが、一般的に処理速度が速く、即日〜1営業日で着金することが多いです。

- 手数料だけでなく処理時間も確認

- 最低出金額と入金方法との整合性をチェック

- 初回出金時は本人確認完了が前提

- 余裕を持ったスケジュールで申請

出金方法を選択する際は、手数料だけでなく処理時間・最低出金額・入金方法との整合性を総合的に判断する必要があります。

特に初回出金時は本人確認手続きが完了していることが前提となるため、余裕を持ったスケジュールで申請することをおすすめします。

本人確認書類の準備は早めに済ませておくと、スムーズに出金できますよ!

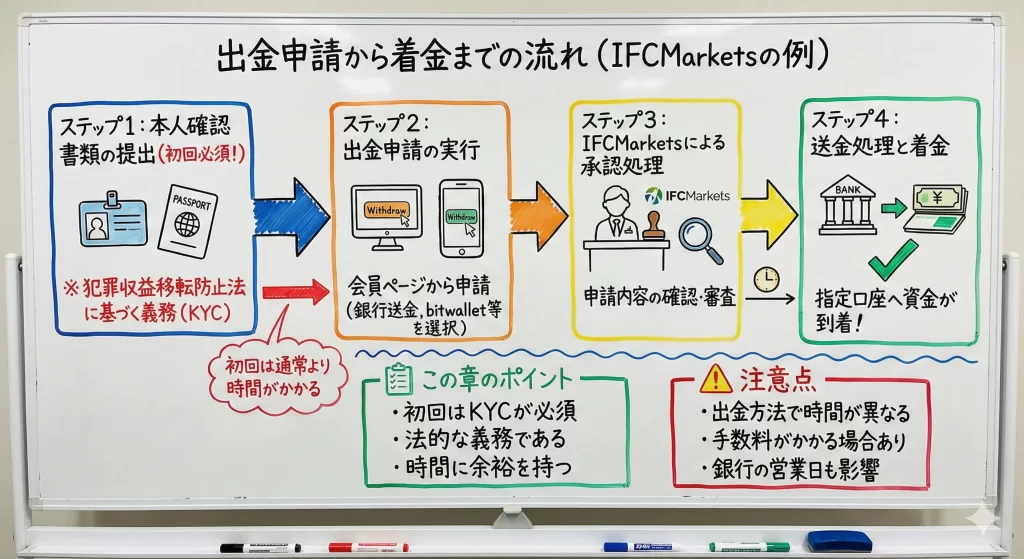

出金申請から着金までの流れ

出金申請から実際に資金が銀行口座に着金するまでのプロセスは、いくつかの段階に分かれています。

特に初回出金時は本人確認(KYC)手続きが必須となるため、通常よりも時間がかかることを理解しておく必要があります。

ステップ1:本人確認書類の提出

初回出金を行う前に、IFCMarketsの本人確認(KYC)プロセスを完了させる必要があります。

必要な書類は「本人確認書類」と「住所確認書類」の2種類です。

KYC(Know Your Customer)は顧客の身元確認手続きのことで、マネーロンダリング防止のために義務付けられています。

📝 本人確認書類として認められるもの

- パスポート

- 運転免許証(両面)

- 住基カード

- 写真付きマイナンバーカード

カラーコピーまたはカラー写真で、顔写真・氏名・生年月日・有効期限が明確に読み取れる状態である必要があります。

有効期限内の書類のみが受理されます。

🏠 住所確認書類として認められるもの

- 公共料金請求書(電気・ガス・水道)

- 銀行取引明細書

- クレジットカード明細書

- 住民票

- 健康保険証

発行日から3ヶ月以内のもので、氏名と現住所が明記されている必要があります。

口座登録時の住所と一致していることが確認されます。

書類はIFCMarketsのマイページ(バックオフィス)からアップロードするか、サポートメール宛に送付します。

書類審査には通常1〜3営業日かかりますが、書類に不備がある場合は再提出が求められ、さらに時間がかかります。

ステップ2:出金申請の実行

本人確認が完了したら、バックオフィスにログインして出金申請を行います。

「出金」または「資金管理」メニューから希望の出金方法を選択し、出金額を入力します。

この際、取引口座に未決済ポジションがある場合や、証拠金維持率が一定レベル以下の場合は、出金可能額が制限されることがあります。

証拠金維持率が下がりすぎると強制ロスカットのリスクが高まるため、システムが出金を制限する仕組みになっています。

- 必要証拠金を考慮する

- 取引中のポジションを確認する

- スワップポイントを計算に入れる

- 証拠金維持率が極端に下がらないようにする

出金により証拠金維持率が規定レベル(通常100%)を下回る場合、出金申請がシステム的に拒否されることがあります。

銀行送金を選択した場合は、受取銀行情報(銀行名・支店名・口座番号・口座名義・SWIFTコードなど)を正確に入力します。

ステップ3:IFCMarketsによる承認処理

出金申請が送信されると、IFCMarketsのバックオフィス部門で審査が行われます。

公式情報によれば、出金依頼の処理は営業時間内であれば通常1時間程度、最大でも48時間以内に完了します。

- 本人確認状況

- 入金方法との整合性

- 不正利用の可能性

- ボーナス利用規約の条件達成状況

初回出金や高額出金の場合は、追加書類の提出を求められることがあります。

また、ボーナスを利用した取引の場合は、ボーナス利用規約に定められた取引条件(ロット数など)を満たしているかも確認されます。

ボーナス条件を満たしていない状態で出金申請すると、ボーナスとその利益が消滅する場合があるので注意が必要です。

承認が完了すると、登録メールアドレスに承認通知が送信され、バックオフィスの出金履歴にも反映されます。

この時点でIFCMarkets側の処理は完了し、次は送金機関や銀行の処理フェーズに移ります。

ステップ4:送金処理と着金

IFCMarketsから送金が実行された後、実際に銀行口座に着金するまでの時間は出金方法により異なります。

| 出金方法 | 着金までの目安 | 備考 |

|---|---|---|

| 国内銀行送金 | 1〜3営業日 | 週末・祝日を挟むと遅延の可能性 |

| 国際銀行送金 | 2〜7営業日 | 中継銀行経由の場合は長くなる |

| クレジットカード | 1〜10営業日 | カード会社の処理により変動 |

🏦 国内銀行送金の場合

IFCMarketsからの送金実行後1〜3営業日で着金します。

日本時間の営業日であれば比較的スムーズですが、週末や祝日を挟むと遅れることがあります。

🌍 国際銀行送金の場合

2〜3営業日が標準的ですが、中継銀行を経由する場合は5〜7営業日かかることもあります。

中継銀行での確認作業や時差の影響で遅延が発生する可能性があります。

💳 クレジットカード出金の場合

1〜5営業日が目安ですが、カード会社の処理により最大10営業日程度かかる場合もあります。

カード明細への反映タイミングはカード会社により異なります。

国際送金の場合、中継銀行で手数料が差し引かれることがあるため、実際の着金額が申請額より少なくなる場合があります。

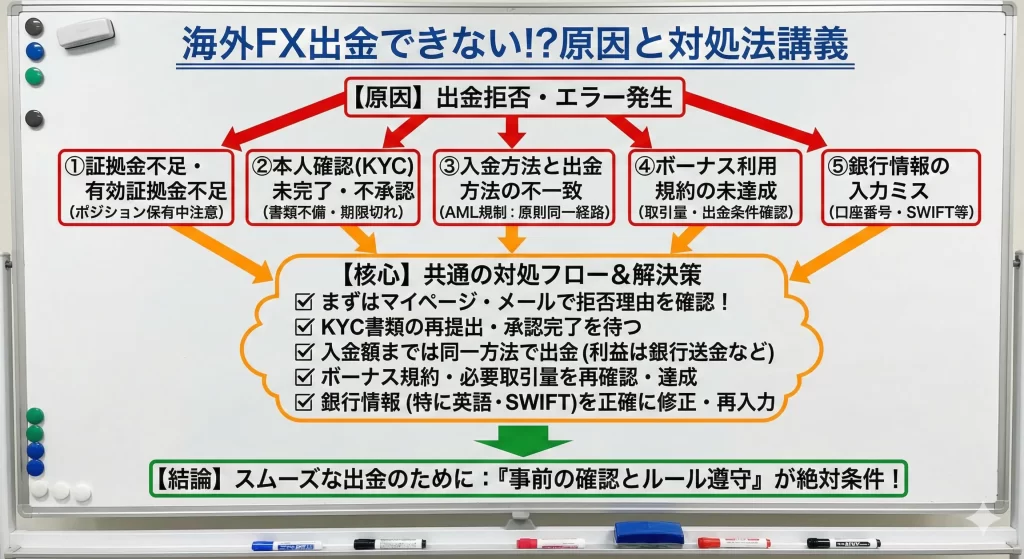

出金できない時の原因と対処法

出金申請が拒否されたり、エラーが発生したりする場合、多くのケースで明確な原因があります。

主な原因とその対処法を理解しておくことで、スムーズな出金を実現できます。

- 証拠金不足・有効証拠金の不足

- 本人確認(KYC)が未完了または不承認

- 入金方法と出金方法の不一致

- ボーナス利用規約の未達成

- 銀行情報の入力ミス

原因1:証拠金不足・有効証拠金の不足

最も多い出金エラーの原因は、出金可能な資金が証拠金のロックや未決済の取引により減少しているケースです。

IFCMarketsでは、未決済ポジションの必要証拠金を差し引いた「有効証拠金」の範囲内でしか出金できません。

出金リクエストに対して利用可能な金額が不足している場合、「Insufficient funds(資金不足)」というエラーが表示されます。

未決済ポジションがあると、その証拠金分は出金できないので注意しましょう。

✅ 対処法

- 取引プラットフォームで現在の口座状況を確認する

- 「有効証拠金」「余剰証拠金」「証拠金維持率」を確認し、出金可能額を正確に把握する

- 未決済ポジションがある場合は、ポジションを決済してから出金するか、出金額を減額して再申請する

- スワップポイントや未実現損益も証拠金計算に影響するため、これらも考慮に入れる

原因2:本人確認(KYC)が未完了または不承認

本人確認書類の提出が完了していない、または提出した書類が審査で不承認となった場合、出金申請は処理されません。

初回出金時には必ず本人確認が必要ですが、書類の不備(不鮮明な画像・有効期限切れ・登録情報との不一致など)により承認されないケースが多く見られます。

✅ 対処法

- バックオフィスで本人確認ステータスを確認する

- 「未承認」または「要再提出」となっている場合は、指摘された問題点を修正して再提出する

- 書類は高解像度のカラー画像で、四隅がすべて写っており、文字が鮮明に読み取れる状態で提出する

- 有効期限内の最新書類を使用し、登録住所と書類の住所が完全に一致していることを確認する

- 不明点がある場合は、サポートに連絡して具体的な不承認理由を確認する

原因3:入金方法と出金方法の不一致

犯罪による収益の移転防止に関する法律(e-Gov法令検索)に基づくマネーロンダリング防止規制により、IFCMarketsでは「入金した方法と同じ方法でまず出金する」というルールが適用されます。

たとえば、クレジットカードで入金した場合、入金額と同額まではクレジットカードに出金する必要があり、銀行送金での出金はできません。

利益分については別の方法(銀行送金など)での出金が認められます。

入金と出金の方法を統一しないと、マネロン対策で出金が拒否されてしまいます。

✅ 対処法

- 自分の入金履歴を確認し、どの方法でいくら入金したかを把握する

- クレジットカードで入金した場合は、まずクレジットカードに入金額相当を出金し、その後利益分を銀行送金で出金する(2段階の手続き)

- 複数の入金方法を使用している場合は、それぞれの入金額に応じて按分して出金する必要があることもあるため、サポートに確認する

原因4:ボーナス利用規約の未達成

IFCMarketsで入金ボーナスやキャンペーンを利用している場合、出金前に一定の取引条件(取引ロット数・保有期間など)を満たす必要があります。

条件未達成の状態で出金申請すると、ボーナスが没収されるか、出金自体が拒否される場合があります。

✅ 対処法

- ボーナス利用規約を再確認し、必要な取引ロット数や条件を満たしているか確認する

- バックオフィスでボーナス進捗状況を確認できる場合は、現在の達成率をチェックする

- 条件未達成の場合は、条件を満たすまで取引を続けるか、ボーナスを放棄して出金するかを選択する

- 不明な場合はサポートに現在のボーナス状況と出金可能条件を問い合わせる

原因5:銀行情報の入力ミス

銀行送金での出金時に、受取銀行情報(口座番号・支店コード・SWIFTコードなど)に誤りがあると、送金が失敗したり、大幅に遅延したりします。

特に国際送金では、SWIFTコードや銀行の英語表記が正確でないと中継銀行で止まってしまうことがあります。

銀行情報の入力ミスは意外と多いので、申請前に必ず二重チェックしましょう。

✅ 対処法

- 出金申請前に銀行情報を二重チェックする

- 特に口座番号・支店コード・口座名義(英語表記の場合はスペルも含めて)を慎重に確認する

- 国際送金の場合は、受取銀行の公式サイトでSWIFTコードや英語表記を確認する

- 既に申請済みで誤りに気づいた場合は、速やかにサポートに連絡して修正または組戻しを依頼する

ただし、既に送金処理が完了している場合は修正できないこともあり、組戻し手数料が発生する可能性があります。

サポートへの連絡方法

上記の対処法を試しても出金問題が解決しない場合、または原因が特定できない場合は、IFCMarketsのカスタマーサポートに連絡します。

サポートは日本語対応のライブチャット、メール、電話で利用可能です。

- 口座番号

- 出金申請日時

- 出金方法

- 出金額

- エラーメッセージ(表示された場合)

- 出金履歴のスクリーンショット

具体的な情報を提供することで、サポート担当者が迅速に状況を把握し、適切な解決策を提示できます。

通常、サポートからの返答は24時間以内に得られますが、複雑なケースや週末を挟む場合は数日かかることもあります。

よくある質問(FAQ)

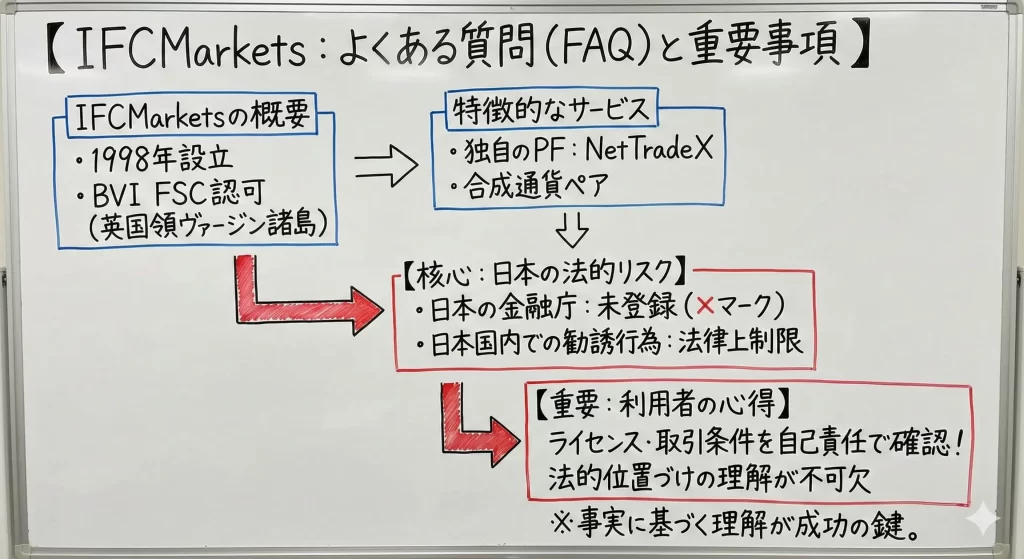

IFCMarketsは1998年に設立された海外FXブローカーで、英国領ヴァージン諸島(BVI)の金融サービス委員会(FSC)から認可を受けて運営されています。

口座開設を検討している方からよく寄せられる質問について、事実に基づいて詳しく解説します。

独自のプラットフォームNetTradeXや合成通貨ペアなど特徴的なサービスを提供している一方で、日本の金融庁には登録していないため、利用前に法的な位置づけや実際の取引条件を正確に理解しておくことが重要です。

海外FXブローカーを利用する際は、ライセンスの有無や取引条件をしっかり確認することが大切です。この記事では、よくある疑問に一つずつお答えしていきます。

IFCMarketsは違法?金融庁への登録状況は?

IFCMarketsは日本の金融庁に登録していない海外FXブローカーであり、金融庁の公式サイトでは「無登録で金融商品取引業等を行う者」として警告対象に含まれています。

ただし、日本の金融商品取引法(e-Gov法令検索)において罰則の対象となるのは無登録で営業を行う業者側のみであり、利用者個人が海外FX業者を利用すること自体は違法ではなく、利用者に対する罰則規定は存在しません。

海外FX業者を使うこと自体は違法ではありませんが、トラブル時の保護が限定的になる点には注意が必要です。

IFCMarketsは英国領ヴァージン諸島の法律に基づき有限会社として登録されており(登録番号669838)、BVI金融サービス委員会(BVI FSC)の認可と規制を受けて金融商品取引業を行っています。

BVIライセンスは国際的に認知されている金融ライセンスの一つですが、英国FCAやオーストラリアASICなどの主要国ライセンスと比較すると規制の厳格さは異なります。

- 日本の投資者保護基金制度の対象外

- 日本の金融ADR(裁判外紛争解決)制度の対象外

- トラブル発生時は自己責任での対応が必要

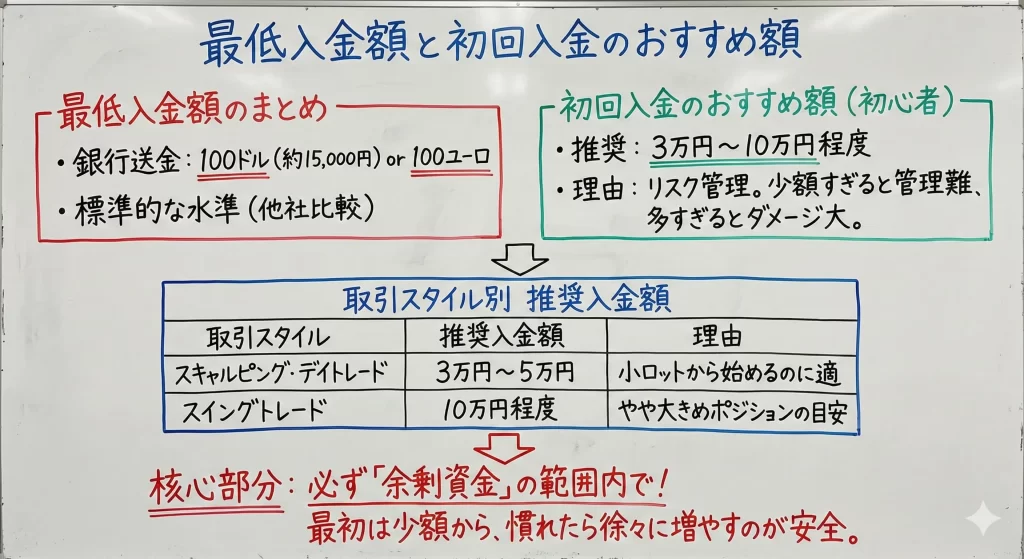

最低入金額と初回入金のおすすめ額は?

- 銀行送金での最低入金額は100ドル(約15,000円)または100ユーロ

- 初心者の初回入金は3万円~10万円程度が推奨

- 取引スタイルに応じて入金額を調整

- 余剰資金の範囲内で入金することが鉄則

IFCMarketsの公式サイトによると、銀行送金での最低入金額は100ドル(約15,000円相当)または100ユーロとなっています。

一部の入金方法では最低入金額が異なる場合がありますが、多くの主要な入金手段では100ドル程度が基準となります。

他の海外FX業者と比較すると、XMの5ドルやExnessの10ドルよりは高めの設定ですが、一般的な海外FX業者の中では標準的な水準です。

海外FX業者の中には少額から始められるところもありますが、IFCMarketsは100ドルからと比較的スタンダードな設定ですね。

海外FXは高レバレッジ取引が可能なため、少額でも十分な取引が行えますが、あまりに少額すぎると適切なロット管理が難しくなり、すぐに証拠金不足になるリスクがあります。

一方で、取引に慣れないうちから大きな資金を投入すると、想定外の損失が発生した際の心理的・経済的ダメージが大きくなります。

📊 取引スタイル別の推奨入金額

| 取引スタイル | 推奨入金額 | 理由 |

|---|---|---|

| スキャルピング・デイトレード | 3万円~5万円 | 小ロットから始める場合に適した金額 |

| スイングトレード | 10万円程度 | やや大きめのポジションを持つ場合の目安 |

具体的な推奨額は取引スタイルによっても異なります。

スキャルピングやデイトレードで小ロットから始める場合は3万円~5万円程度、スイングトレードでやや大きめのポジションを持つ場合は10万円程度を目安にすると良いでしょう。

いずれの場合も「失っても生活に支障がない余剰資金」の範囲内で入金することが鉄則です。

最初は少額から始めて、取引に慣れてきたら徐々に資金を増やしていくのが安全な方法です。無理のない範囲で取引を楽しみましょう。

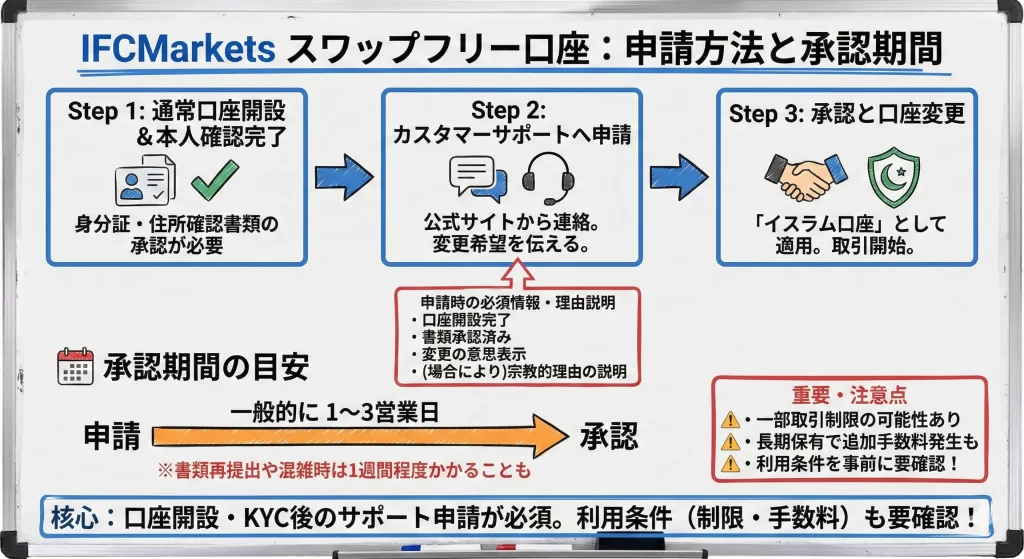

スワップフリー口座の申請方法と承認期間は?

IFCMarketsでスワップフリー口座を利用したい場合は、口座開設後にカスタマーサポートへ申請を行う必要があります。

具体的な手順としては、まず通常の取引口座を開設し、本人確認書類(身分証明書と住所確認書類)の提出を完了させます。

その後、IFCMarketsの公式サイトからカスタマーサポートへ連絡し、スワップフリー口座への変更を希望する旨を伝えます。

スワップフリー口座は「イスラム口座」とも呼ばれ、シャリア法に基づいて利息の受け取りや支払いを避けるために設計されたものです。

- 通常の取引口座の開設完了

- 本人確認書類(身分証明書・住所確認書類)の承認

- スワップフリー口座への変更希望の意思表示

- 宗教的な理由の説明(場合により必要)

申請時には宗教的な理由でスワップポイントの受け取りや支払いができないことを説明する必要がある場合があります。

多くのブローカーではイスラム教徒向けのサービスとしてスワップフリー口座を提供しているため、申請理由の確認が行われることがあります。

必要書類は特別なものは求められませんが、既に提出している本人確認書類が承認されている必要があります。

📅 承認期間の目安

承認期間については公式に明示されていませんが、一般的な海外FXブローカーの場合、1営業日~3営業日程度で承認されることが多いです。

ただし、書類の再提出が必要になった場合や、問い合わせが集中している時期には1週間程度かかることもあります。

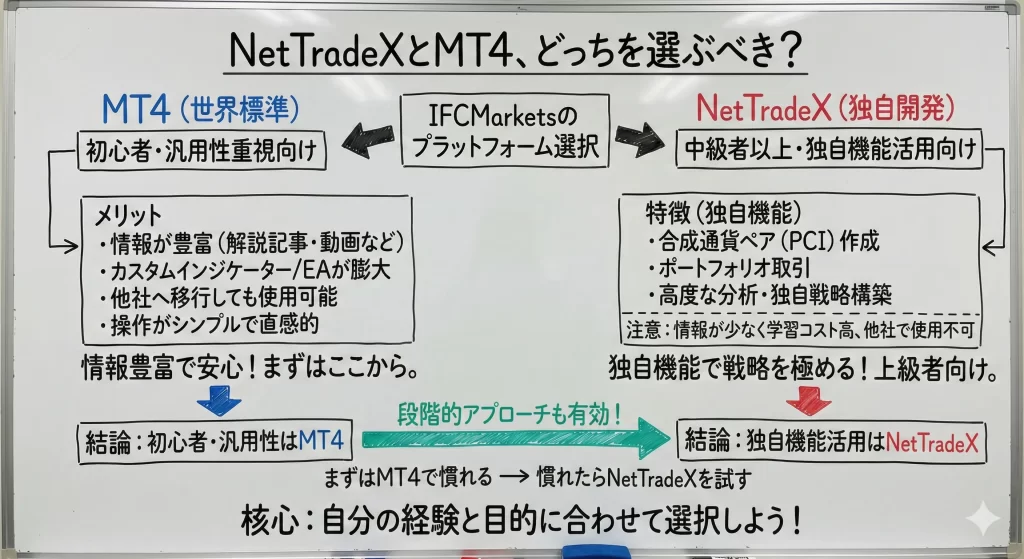

NetTradeXとMT4どっちを選ぶべき?

IFCMarketsでは独自開発のNetTradeXと、世界標準のMetaTrader 4(MT4)の両方を利用できます。

どちらを選ぶべきかは、トレーダーの経験レベルと利用したい機能によって異なります。

初心者でこれから海外FXを始める方、または他社でMT4の使用経験がある方には、MT4をおすすめします。

MT4は世界中で広く使われているプラットフォームであり、日本語の解説記事や動画が豊富にあるため、操作方法で困った際にすぐに情報を見つけられます。

MT4は世界中で使われているので、困ったときの情報が豊富なのが心強いですね!

- カスタムインジケーターや自動売買ツール(EA)が豊富

- 無料・有料を含めて膨大な選択肢がある

- 他のブローカーへ移行しても同じプラットフォームを使用可能

- 操作性がシンプルで直感的

- 初心者でも比較的短期間で習得できる

一方、NetTradeXはIFCMarketsが独自開発したプラットフォームで、合成通貨ペア(Personal Composite Instruments:PCI)の作成やポートフォリオ取引など、MT4にはない独自機能を提供しています。

中級者以上で、複数通貨ペアを組み合わせた独自の取引戦略を構築したい方や、相関性を活用した高度な分析を行いたい方には、NetTradeXが適しています。

📝 プラットフォーム選択の結論

海外FX初心者や汎用性を重視する方はMT4、IFCMarketsの独自機能を活用したい経験者はNetTradeXを選ぶと良いでしょう。

両方のプラットフォームで口座を開設することも可能なため、まずはMT4で慣れてからNetTradeXを試すという段階的なアプローチも有効です。

まずはMT4で基本を学んで、慣れてきたらNetTradeXの独自機能にチャレンジするのがおすすめです!

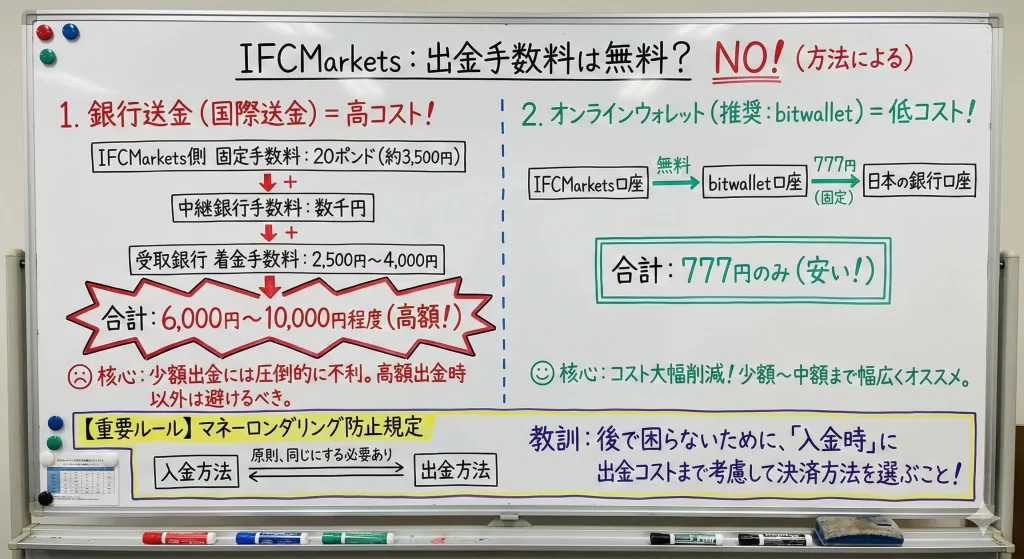

出金手数料は無料?

- IFCMarkets側:20ポンド(約3,500円相当)

- 受取銀行:2,500円~4,000円程度

- 中継銀行:数千円

- 合計:6,000円~10,000円程度

銀行送金(国際送金)の場合、IFCMarkets側で20ポンド(約3,500円相当)の固定手数料が発生します。

さらに、受取銀行での着金手数料(2,500円~4,000円程度)や、中継銀行手数料(数千円)が別途かかるため、総額で6,000円~10,000円程度のコストが発生する可能性があります。

そのため、銀行送金での出金は高額出金時以外はコスト面で不利になります。

銀行送金は手数料が高額なので、少額出金には向いていません。オンラインウォレットの利用がおすすめです。

オンラインウォレットを利用した出金の場合、手数料体系が異なります。

bitwalletを利用する場合、IFCMarketsからbitwalletへの出金手数料は無料ですが、bitwallet口座から日本の銀行口座へ出金する際に777円の手数料がかかります。

この方法であれば、銀行送金と比較して大幅にコストを抑えられるため、少額出金から中額出金まで幅広く対応できます。

💰 bitwallet利用時のコスト

IFCMarkets→bitwallet:無料

bitwallet→日本の銀行口座:777円

合計:777円のみ

その他の決済方法(クレジットカード、その他の電子ウォレット)についても、それぞれ異なる手数料体系が適用されます。

出金額や頻度によって最適な方法は変わるため、出金前にIFCMarkets公式サイトで最新の手数料情報を確認することが重要です。

また、出金方法は原則として入金方法と同じものを使用する必要があるというマネーロンダリング防止規定があるため、入金時から出金時のコストも考慮して決済方法を選ぶことが賢明です。

入金時に出金コストまで考えておくと、後で困らずに済みますよ!

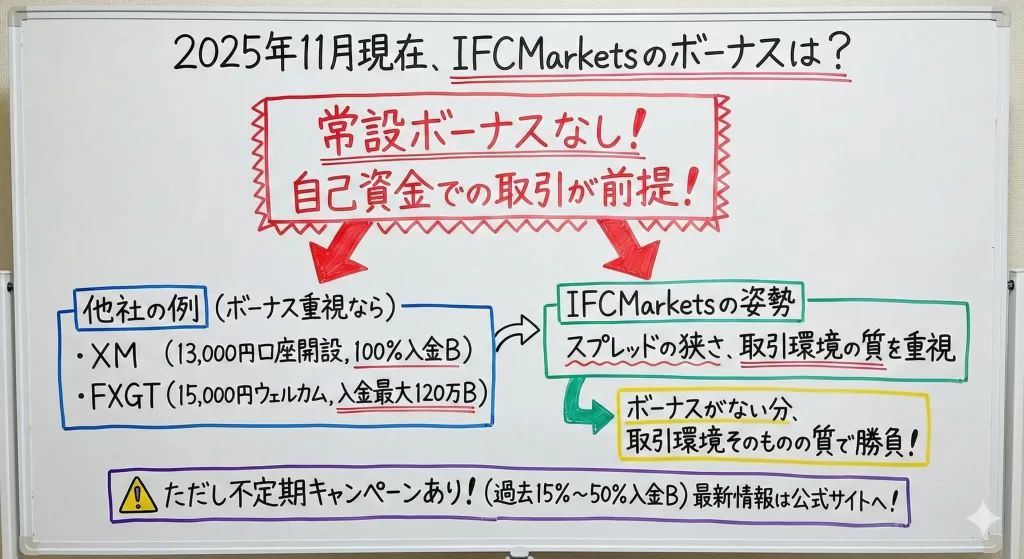

ボーナスは今やってる?

2026年2月現在、IFCMarketsでは常設の口座開設ボーナスや入金ボーナスは提供されていません。

XM Tradingの13,000円口座開設ボーナスやFXGTの15,000円ウェルカムボーナスのような、口座開設だけで受け取れる未入金ボーナスは実施されていないため、自己資金での取引が前提となります。

ボーナス目当てで口座開設を考えている方は、他社の方が向いているかもしれませんね。

ただし、IFCMarketsでは不定期でキャンペーンを実施することがあり、過去には15%から50%程度の入金ボーナスが提供されたことがあります。

これらのキャンペーンは実施時期や対象条件が公式発表によって異なるため、最新情報は公式サイトのプロモーションページまたはカスタマーサポートへの問い合わせで確認する必要があります。

💡 ボーナスが常設されていない理由

IFCMarketsはボーナスよりもスプレッドの狭さや取引環境の質を重視したサービス設計を行っていることが挙げられます。

- XM:100%入金ボーナス

- FXGT:入金ボーナス最大120万円

初回入金でボーナスを重視したい場合は、XM Trading(100%入金ボーナス)やFXGT(入金ボーナス最大120万円)など、ボーナスプログラムが充実している他社を検討するのも一つの選択肢です。

一方、IFCMarketsは独自プラットフォームや合成通貨ペアなどの特徴的な機能を求める中級者以上に適したブローカーと言えます。

ボーナスがない分、取引環境そのものの質で勝負しているブローカーということですね。

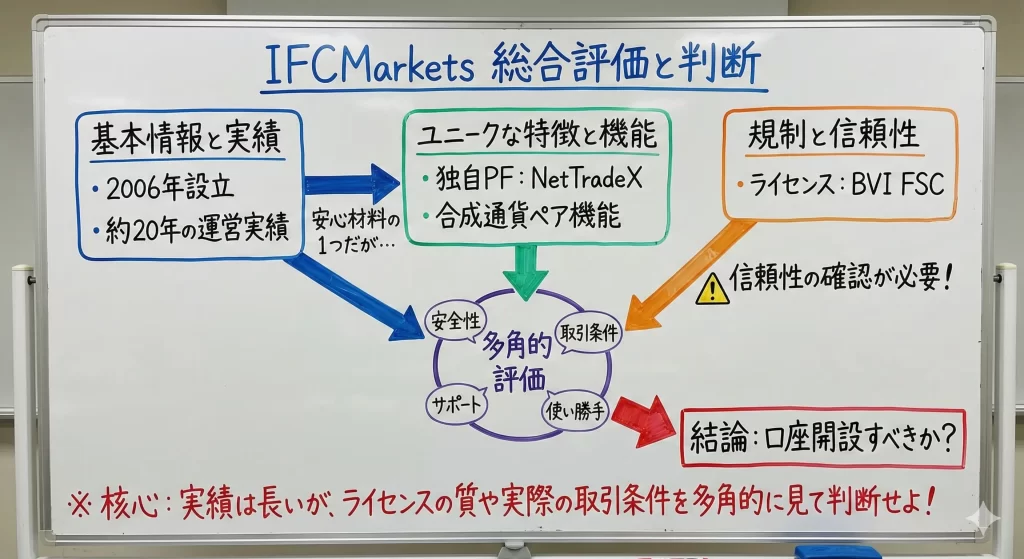

【まとめ】IFCMarketsの総合評価と使うべきか判断

IFCMarketsは2006年設立、20年近い運営実績を持つ海外FX業者です。

英国領ヴァージン島金融サービス委員会(BVI FSC)のライセンスを取得しており、独自開発のNetTradeXプラットフォームと合成通貨ペア機能を提供する点に特徴があります。

この記事では、安全性・取引条件・サポート品質・プラットフォームの使い勝手など多角的な視点から、IFCMarketsの評判と実態を整理し、あなたが口座開設すべきかの判断材料を提供します。

20年近い運営実績は安心材料の一つですが、ライセンスの信頼性や実際の取引条件もしっかり確認していきましょう!

- 2006年設立、約20年の運営実績

- BVI FSCライセンス取得済み

- 独自開発のNetTradeXプラットフォーム

- 合成通貨ペア機能を提供

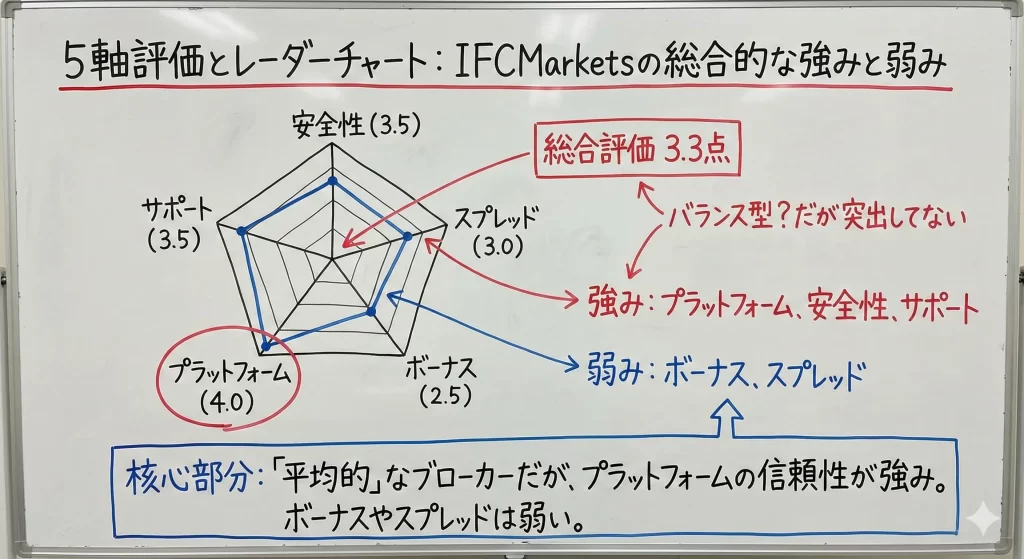

5軸評価とレーダーチャート

IFCMarketsの総合的な強みと弱みを理解するため、主要な5つの評価軸でスコアを整理しました。

各項目は5点満点で評価しています。

| 評価項目 | スコア |

|---|---|

| 安全性 | 3.5点 |

| スプレッド | 3.0点 |

| ボーナス | 2.5点 |

| プラットフォーム | 4.0点 |

| サポート | 3.5点 |

| 総合評価 | 3.3点 |

安全性:3.5点

BVI FSC(英領バージン諸島金融サービス委員会)ライセンスを保有し、分別管理と保険加入による資金保護体制を整えています。

2006年からの運営実績があり、重大な出金トラブルや金融庁からの警告は報告されていません。

ただし、BVIライセンスはCySEC(キプロス証券取引委員会)やFCA(英国金融行動監視機構)と比較すると規制の厳格さでやや劣ります。

信託保全制度は採用されていないため、XMやTitanFXなど大手業者と比べると資金保護の面で一段階下がります。

20年近い運営歴があるので、詐欺リスクは低いと考えられますが、最高レベルの安全性を求める方には物足りないかもしれません。

スプレッド:3.0点

IFCMarketsのスプレッドは固定スプレッドと変動スプレッドの両方を提供していますが、業界最狭水準とは言えません。

主要通貨ペアのスプレッドは標準的なレベルで、XMのゼロ口座やExnessのプロ口座と比較すると広めです。

ただし、固定スプレッド口座は相場急変時でもスプレッドが広がらないメリットがあり、経済指標発表時のトレードを好むトレーダーには安心感があります。

- 固定スプレッドと変動スプレッドの両方に対応

- 業界最狭水準ではなく標準的なレベル

- 固定スプレッドは相場急変時も広がらない安心感

スキャルピングを主戦略とする方には不向きですが、デイトレードやスイングトレードであれば許容範囲内のコストと言えます。

ボーナス:2.5点

IFCMarketsは常設の大規模ボーナスキャンペーンを展開していません。

期間限定で入金ボーナスが提供されることもありますが、XMの100%入金ボーナスやFXGTの常設ボーナスと比較すると見劣りします。

ボーナスを重視するトレーダーにとっては大きなデメリットです。

ボーナスに依存しない透明性の高い取引環境を評価する中級者以上のトレーダーには、この点は必ずしもマイナスではありませんよ。

資金効率を最大化したい初心者よりも、純粋な取引条件を重視する経験者向きと言えます。

プラットフォーム:4.0点

IFCMarketsの最大の特徴は、独自開発のNetTradeXプラットフォームです。

MT4/MT5にも対応していますが、NetTradeXでは合成通貨ペア(PCI:Personal Composite Instrument)を自分で作成できる独自機能があります。

例えば、EUR/JPYとUSD/JPYを組み合わせた独自ペアを作成し、相関関係を活用した高度な戦略を実行できます。

- 合成通貨ペア(PCI)を自分で作成可能

- 相関関係を活用した高度な戦略が実行できる

- 他社にはない唯一無二の差別化ポイント

この機能は他社にはない強力な差別化ポイントで、上級者や独自の戦略を追求したいトレーダーには非常に魅力的です。

ただし、NetTradeXの操作には学習コストがかかるため、初心者がすぐに使いこなすのは難しいでしょう。

MT4に慣れている方であれば、そちらを選択することで使い勝手の問題は解消されます。

サポート:3.5点

日本語サポートは平日午前9時から午後6時まで提供されており、メール・電話・ライブチャットで対応しています。

対応時間内であれば比較的迅速に返答があり、基本的な問い合わせには丁寧に対応してくれます。

XMやExnessのような24時間日本語サポートを期待する方には物足りない部分です。

サポート品質自体は悪くありませんが、対応時間の制約がマイナス要素となっています。

総合評価:3.3点

XMやExnessのような業界大手と比較すると、ボーナスや取引条件で劣る部分がありますが、NetTradeXの合成通貨ペア機能は唯一無二の強みです。

安全性は許容範囲内、スプレッドは標準的、サポートは平日日中であれば問題なしという評価になります。

万人にお勧めできる業者ではありませんが、独自の機能を求める中級者以上には検討の価値がありますよ。

📝 IFCMarketsが向いているトレーダー

- 独自の合成通貨ペアで高度な戦略を実行したい上級者

- 固定スプレッドで経済指標発表時も安心してトレードしたい方

- ボーナスより純粋な取引条件を重視する中級者以上

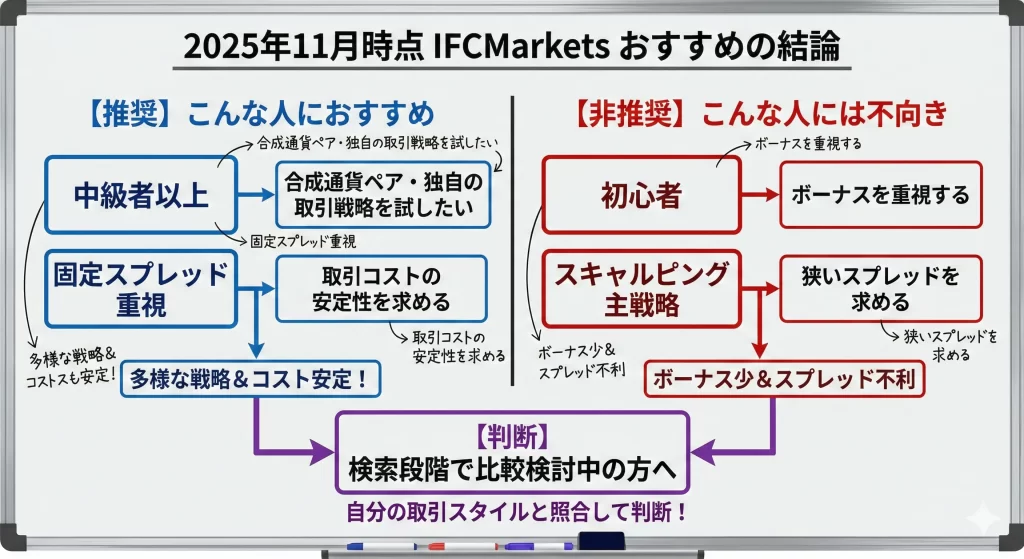

2026年2月時点の結論:どんな人におすすめか

2026年2月現在、IFCMarketsは以下のような特性を持つトレーダーに推奨できます。

検索段階で比較検討している方は、自分の取引スタイルと照らし合わせて判断してください。

おすすめできる人

まず、合成通貨ペアや独自の取引戦略を試したい中級者以上に最適です。

NetTradeXのPCI機能は、複数の通貨ペアや商品を組み合わせた独自の金融商品を作成できるため、相関関係を活用した高度な戦略が可能になります。

例えば、資源国通貨と原油価格の相関を利用したペアを作成するなど、創造的なトレードを追求できます。

この機能は他の海外FX業者では提供されていないため、独自性を求める方には大きな価値がありますね。

次に、固定スプレッドでの取引を重視する方にも向いています。

経済指標発表時や市場急変時でもスプレッドが広がらない固定スプレッド口座は、予想外のコスト増加を避けたいトレーダーにとって安心材料です。

変動スプレッドで痛い目を見た経験がある方には、IFCMarketsの固定スプレッド口座は検討の価値があります。

また、ボーナスに依存せず純粋な取引条件で業者を選びたい方にも適しています。

ボーナスの出金条件や取引制限に縛られたくない経験者は、IFCMarketsのようなボーナスが少ない代わりに透明性の高い業者を好む傾向があります。

自己資金で計画的に取引したい中級者以上であれば、ボーナスの少なさは大きな問題にはなりません。

さらに、20年近い運営実績と安定性を評価する方にもおすすめです。

派手なキャンペーンは少ないものの、2006年から安定運営を続けている事実は信頼性の証です。

新興業者のリスクを避けたい慎重派のトレーダーには、IFCMarketsの長期実績は魅力的に映るでしょう。

- 合成通貨ペアや独自の取引戦略を試したい中級者以上

- 固定スプレッドでの取引を重視する方

- ボーナスに依存せず純粋な取引条件で業者を選びたい方

- 20年近い運営実績と安定性を評価する方

おすすめできない人

一方で、海外FX初心者やボーナスを重視する方には不向きです。

XM Tradingの15,000円口座開設ボーナスや100%入金ボーナス、FXGTの常設ボーナスキャンペーンと比較すると、IFCMarketsはボーナス面で大きく劣ります。

スキャルピングを主戦略とする方も他社を優先すべきです。

IFCMarketsのスプレッドは業界最狭水準ではないため、数pipsの利益を積み重ねるスキャルピングではコスト負担が大きくなります。

Exnessのロースプレッド口座やTitanFXのブレード口座など、スキャルピングに特化した業者を選んだ方が有利です。

スキャルピングでは取引コストが利益に直結するため、低スプレッド・低手数料の業者を選ぶことが重要です。

また、24時間日本語サポートを必要とする方にも不向きです。

IFCMarketsのサポート時間は平日午前9時から午後6時までで、夜間や早朝のトラブルには即座に対応できません。

日中働いていて夜間にトレードする会社員の方は、XMやExnessのような24時間サポート体制の業者を選んだ方が安心です。

最後に、MT4/MT5だけで十分な方にとっては、IFCMarketsの独自性が活かせません。

NetTradeXの合成通貨ペア機能を使わないのであれば、スプレッドやボーナスで優位な他社を選んだ方が合理的です。

IFCMarketsを選ぶ最大の理由はNetTradeXの独自機能にあるため、それを活用する意思がないなら選択する必要性は低いと言えます。

- 海外FX初心者やボーナスを重視する方

- スキャルピングを主戦略とする方

- 24時間日本語サポートを必要とする方

- MT4/MT5だけで十分な方

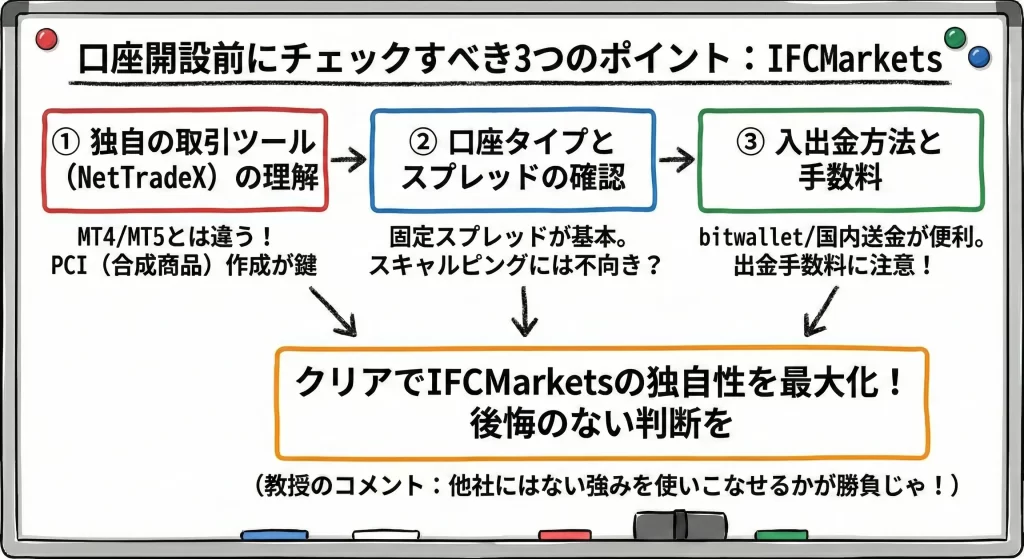

口座開設前にチェックすべき3つのポイント

この3つのポイントをクリアできれば、IFCMarketsの独自性を最大限に活かせますよ!

ポイント1:NetTradeXの学習コストを受け入れられるか

IFCMarketsの最大の魅力は独自プラットフォームNetTradeXですが、この機能を使いこなすには一定の学習時間が必要です。

合成通貨ペア(PCI)の作成方法、相関関係の理解、リスク管理の方法など、MT4/MT5とは異なる知識が求められます。

公式サイトのチュートリアルやデモ口座で事前に操作感を確認し、「自分に使いこなせるか」「学習時間を投資する価値があるか」を判断してください。

📝 学習コストの判断基準

もしNetTradeXを使う予定がないなら、MT4対応の他社を優先した方が効率的です。

逆に、独自の戦略を追求したい意欲がある方には、この学習コストは将来への投資となります。

ポイント2:ボーナスなしでも十分な資金を用意できるか

最低入金額は100ドル(約15,000円)からですが、ボーナスによる資金増強がないことを考慮すると、少なくとも10万円以上の資金を用意できる方に向いています。

XMであれば13,000円の口座開設ボーナスと入金ボーナスで資金を倍増できますが、IFCMarketsではその恩恵がありません。

資金が限られている初心者の方は、まずボーナスが充実した業者で経験を積み、資金を増やしてからIFCMarketsに挑戦するのも賢い戦略ですね。

| 項目 | IFCMarkets | ボーナス充実業者(例:XM) |

|---|---|---|

| 最低入金額 | 100ドル(約15,000円) | 5ドル~ |

| 口座開設ボーナス | なし | 13,000円 |

| 入金ボーナス | なし | 最大50万円 |

| 推奨資金 | 10万円以上 | 1万円~ |

ポイント3:平日日中のサポート時間で問題ないか

IFCMarketsの日本語サポートは平日午前9時から午後6時までです。

この時間帯以外にトレードする方、特に夜間や早朝に集中的に取引する会社員の方は、トラブル発生時に即座にサポートを受けられない可能性があります。

出金申請や口座トラブルが発生した際、翌営業日まで待つことに不安を感じる方は、24時間日本語サポートを提供する業者(XM、Exness、FXGTなど)を優先すべきです。

- 平日日中に取引する専業トレーダー

- 主婦や在宅ワーカーの方

- トラブル時に翌営業日まで待てる方

自分の取引時間帯とサポート時間が重なっているか、口座開設前に必ず確認してください。

✅ 最終判断のポイント

これら3つのポイントをクリアできる方は、IFCMarketsの独自性を活かした取引ができる可能性が高いと言えます。

逆に一つでも不安要素がある場合は、他の海外FX業者も並行して検討し、自分に最適な選択をすることをお勧めします。

コメント