海外FXで利益が出たとき、「税金はいくらかかるのか」「確定申告は必要なのか」と不安を感じていませんか?国内FXとは税率も計算方法も異なるため、何から調べればいいのか迷ってしまうのは当然です。

海外FXの税金は総合課税(累進課税)が適用され、利益額や他の所得との組み合わせによって税率が変わります。また、出金のタイミングや確定申告が必要になる基準についても、正しく理解しておかないと後で思わぬ負担が発生することもあります。

この記事では、海外FXの税金の仕組み・税率・計算方法を基礎から丁寧に解説し、あなた自身のケースで申告が必要かどうかを判断できる状態を目指します。

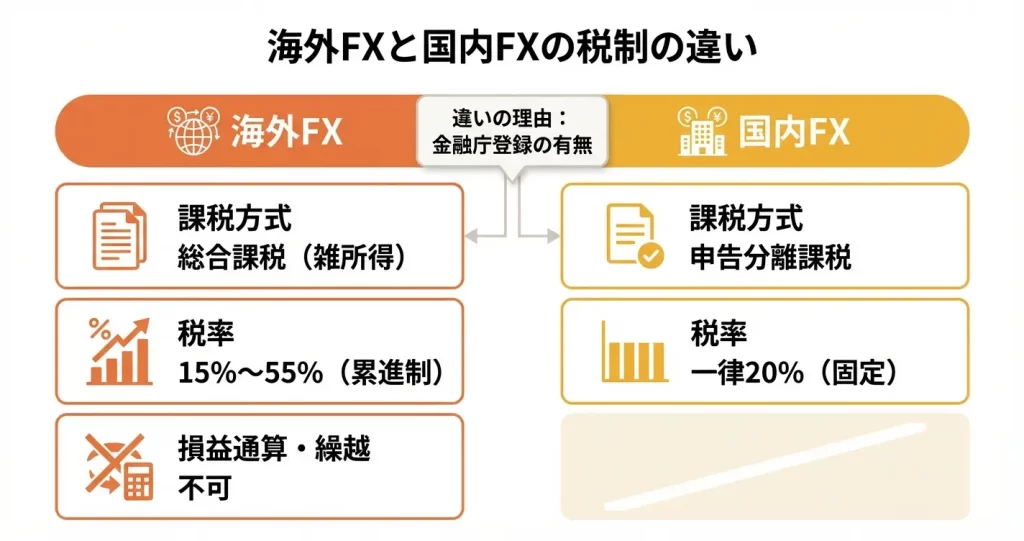

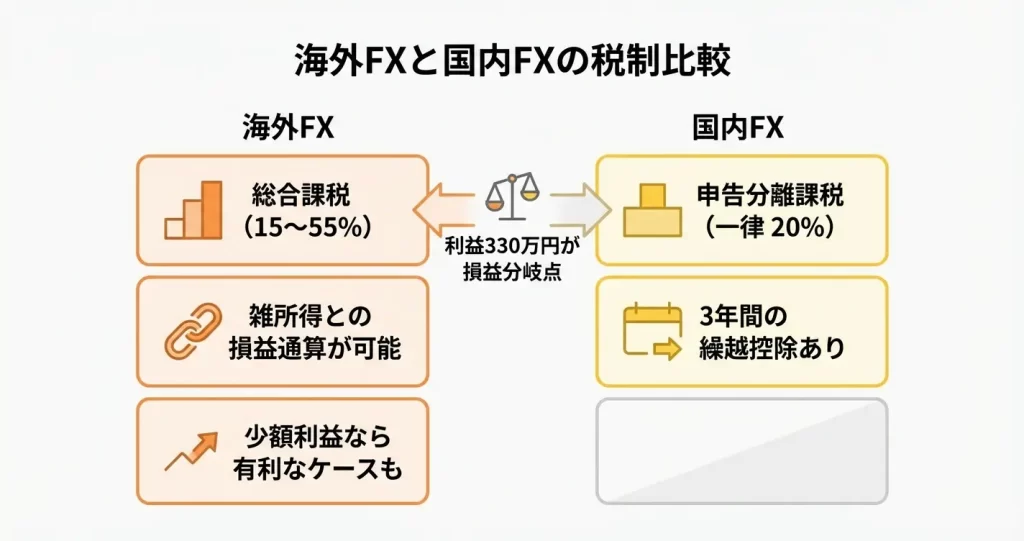

海外FXの税金の基本|国内FXとの違いとは

海外FXと国内FXでは、適用される税制が大きく異なります。この違いを正確に理解しておかないと、確定申告の方法や納税額の計算を誤る可能性があります。

ここでは、海外FXに適用される税制の種類と、国内FXとの違いが生まれる理由について解説します。

海外FXは「総合課税(雑所得)」

海外FXで得た利益は、税法上「雑所得」として扱われます。給与所得や事業所得などと合算して課税される「総合課税」の対象です。

総合課税では、所得が増えるほど税率が上がる累進税率が適用されます。他の所得と合わせた年間の総所得額によって、最終的な税率が決まる仕組みです。

具体的には、所得税は課税所得額に応じて5%から45%まで7段階の税率が適用されます。これに住民税10%が加わるため、合計の税率は15%から55%の範囲となります。

海外FXの利益が大きくなるほど、あるいは他の所得が多いほど、適用される税率が高くなります。

国内FXは「申告分離課税」

一方、国内FXで得た利益は「先物取引に係る雑所得等」として扱われます。他の所得とは分離して一律の税率で課税される「申告分離課税」の対象です。

税率は所得税15%、住民税5%の合計20%に固定されています。他の所得額に関わらず一定の税率が適用されます。

また、国内FX同士や他の先物取引との損益通算が可能であり、損失が出た場合には翌年以降3年間の繰越控除も認められています。

一方、海外FXではこうした損益通算や繰越控除は適用されません。損失が出た年があっても、翌年以降の利益から差し引くことはできません。

なぜ海外FXと国内FXで税制が違うのか

この税制の違いは、金融商品取引法に基づく登録業者かどうかによって生まれます。

国内FX業者は金融庁の登録を受けており、税制上の優遇措置として申告分離課税が適用されます。一方、海外FX業者は日本の金融庁に登録していないため、この優遇措置の対象外となります。

つまり、取引する業者の所在地や登録状況が、税制の適用ルールを左右する重要な要素となっているのです。

海外FXは総合課税、国内FXは申告分離課税。この違いが税率の計算方法に大きく影響します

海外FXが総合課税であることを理解したら、次に気になるのは「実際にどれくらいの税率がかかるのか」という点です。次のセクションでは、総合課税における具体的な税率の仕組みと計算方法について詳しく見ていきます。

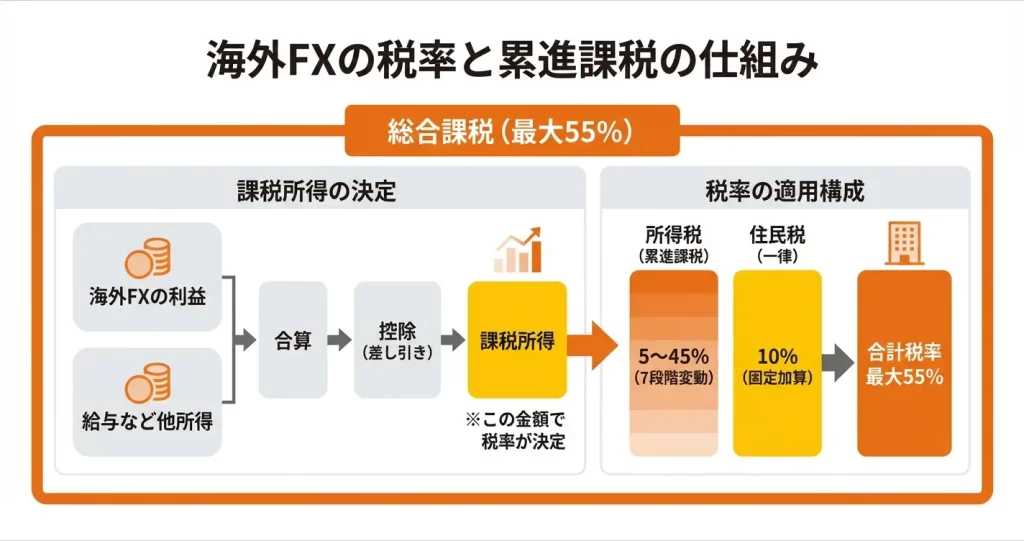

海外FXの税率|累進課税の仕組みと税率一覧

海外FXの利益は総合課税の対象となり、所得税と住民税を合わせた税率は最大で55%に達します。

利益額が増えるほど税率が上がる累進課税方式が適用されるため、自分の課税所得に応じた税率を正確に把握することが重要です。

海外FXが総合課税として扱われるのは、金融商品取引法 e-Gov 法令検索に基づく登録を受けていない海外業者の取引が、税法上「先物取引に係る雑所得等」の対象外となるためです。

国内FXは申告分離課税で一律20.315%の税率が適用され、損失の3年間繰越控除も可能ですが、海外FXはこれらの優遇措置が適用されず、給与などの他の所得と合算して税額が計算されます。

このセクションでは、税率の仕組みと具体的な計算方法を解説します。

所得税の累進税率(5%〜45%)

海外FXの利益には、所得税法 e-Gov 法令検索で定められた7段階の累進税率が適用されます。

課税所得が195万円以下であれば5%ですが、4,000万円を超える部分には45%の税率がかかります。

この税率は課税所得全体に一律でかかるのではなく、所得が増えた部分にのみ高い税率が適用される仕組みです。

なお、実際の納税額には、所得税額に対して復興特別所得税として2.1%が加算されます。

たとえば所得税額が10万円の場合、復興特別所得税は2,100円となり、合計で102,100円を納めることになります。

住民税10%も加算される

所得税に加えて、住民税として一律10%が課税されます。

住民税は都道府県民税と市区町村民税で構成されており、課税所得に対して所得割として課されます。

そのため、海外FXの利益に対する実質的な税率は、所得税率と住民税率を合計したものになります。

たとえば所得税率が20%の所得区分であれば、住民税10%を加えた30%が実際の税負担率となります。

課税所得金額の計算方法

課税所得は、海外FXの利益そのものではなく、他の所得と合算した総所得金額から各種控除を差し引いた金額です。

具体的には、給与所得や事業所得などすべての総合課税対象所得を合計し、そこから基礎控除や社会保険料控除、配偶者控除などの所得控除を引いた残りが課税所得になります。

海外FXの利益は雑所得として扱われるため、給与収入がある会社員の場合は給与所得と合算されることで、適用される税率が上がる可能性があります。

また、雑所得は他の所得区分との損益通算ができず、損失が発生しても翌年以降に繰り越すこともできません。

これは国内FXとの大きな違いであり、税務上不利になる要因の一つです。

控除額が多いほど課税所得は減少し、結果として税率区分も下がるため、利用可能な控除を把握しておくことが節税の基本となります

代表的な控除には、基礎控除48万円、給与所得控除(収入に応じて変動)、社会保険料控除、生命保険料控除、医療費控除などがあります。

なお、給与所得者で年末調整を受けている場合、海外FXを含む給与以外の所得が年間20万円以下であれば、所得税の確定申告は不要です。

ただし住民税の申告は別途必要になるケースがあるため、居住自治体への確認が推奨されます。

税率一覧表(年収別シミュレーション)

以下は、課税所得の区分ごとに適用される所得税率と住民税を合算した実質税率の一覧です。

| 課税所得金額 | 所得税率 | 控除額 | 住民税 | 合計税率 |

|---|---|---|---|---|

| 195万円以下 | 5% | 0円 | 10% | 15% |

| 195万円超〜330万円以下 | 10% | 97,500円 | 10% | 20% |

| 330万円超〜695万円以下 | 20% | 427,500円 | 10% | 30% |

| 695万円超〜900万円以下 | 23% | 636,000円 | 10% | 33% |

| 900万円超〜1,800万円以下 | 33% | 1,536,000円 | 10% | 43% |

| 1,800万円超〜4,000万円以下 | 40% | 2,796,000円 | 10% | 50% |

| 4,000万円超 | 45% | 4,796,000円 | 10% | 55% |

たとえば、給与所得が400万円で海外FXの利益が100万円ある会社員の場合を考えます。

給与所得控除や基礎控除などを差し引いた結果、課税所得が350万円になったとすると、所得税率は20%で控除額が427,500円となり、所得税額は約27万円です。

これに復興特別所得税と住民税35万円が加わるため、合計税額は約63万円となります。

この表を参考に、自分の課税所得がどの区分に該当するかを確認することで、実際の税負担額を概算できます。

課税所得の計算には、国税庁のウェブサイトで公開されている国税庁の確定申告書等作成コーナーや所得税の税額表を参照することで、正確な金額を把握できます。

税率の仕組みと申告の要否が分かったところで、次に気になるのは「実際にいくらの税金を納めることになるのか」という点です。

次のセクションでは、具体的なケースをもとにした税金の計算例を紹介します。

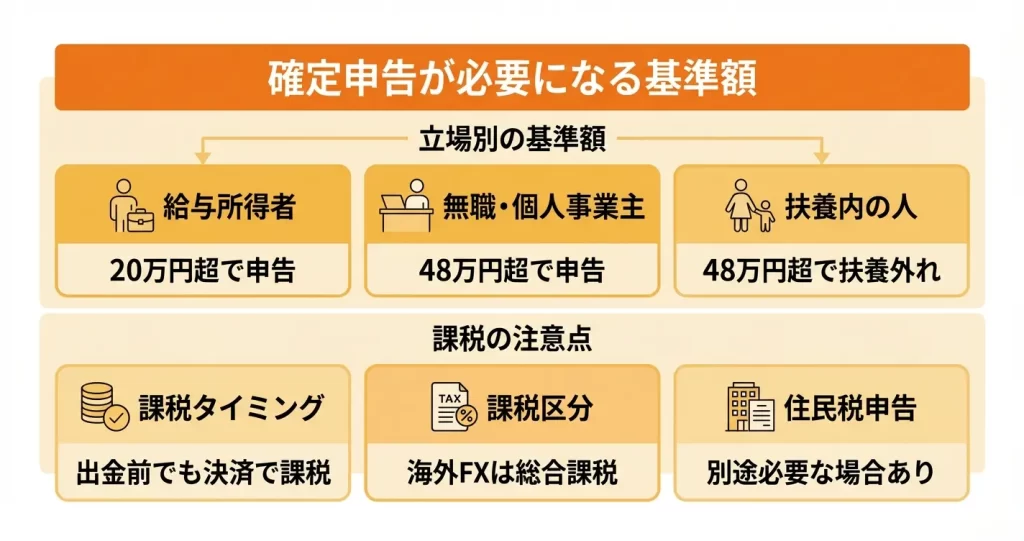

海外FXで確定申告が必要になるケース

海外FXで利益が出た場合、すべての人に確定申告の義務があるわけではありません。

申告が必要かどうかは、あなたの働き方や所得の状況によって基準額が異なります。

なお、海外FXの利益は税法上雑所得として扱われ、国内FXとは異なり「総合課税」の対象となります。

総合課税とは、給与など他の所得と合算した上で税率が決まる仕組みです。

国内FXは「申告分離課税」という別の仕組みで、利益額にかかわらず一律約20%の税率が適用されますが、海外FXは所得が増えるほど税率が上がる累進税率が適用されるという違いがあります。

ここでは、自分が申告対象者かどうかを正確に判定できるよう、ケース別の基準を解説します。

給与所得者(サラリーマン)の場合:20万円以上

会社から給与を受け取っている人は、海外FXを含む給与以外の所得が年間20万円を超えた場合に確定申告が必要です。

この20万円は、海外FX単独ではなく、他の副業収入や雑所得も合算した金額で判定されます。

利益から必要経費を差し引いた「所得」で判定されるため、取引手数料や通信費、セミナー参加費、取引用パソコンの減価償却費などの経費を引いた金額で計算します。

給与を1か所から受け取っており、年末調整を受けている人が対象となります。

また、医療費控除やふるさと納税などで確定申告を行う場合は、海外FXの所得が20万円以下でも申告書に含めなければなりません。

なお、海外FXの所得が20万円以下で確定申告が不要な場合でも、住民税の申告は別途必要となる点に注意が必要です。

確定申告の20万円基準は所得税に関するものであり、住民税には適用されません。

給与所得がない人・個人事業主の場合:48万円以上

給与所得がない人や個人事業主・フリーランスは、海外FXを含むすべての所得から基礎控除48万円を差し引いた金額が基準となります。

海外FXの所得が年間48万円を超える場合に確定申告が必要です。

すでに事業所得や不動産所得などで確定申告を行っている場合は、海外FXの所得額にかかわらず雑所得として申告に含める必要があります。

専業主婦・学生など扶養内の人の注意点

配偶者や親の扶養に入っている人が海外FXで所得を得た場合、扶養から外れる可能性があります。

扶養控除や配偶者控除の対象となるには、年間の合計所得金額が48万円以下であることが条件です。

海外FXの所得が48万円を超えると、自分自身に確定申告の義務が生じるだけでなく、扶養者側の税負担が増える可能性があるため注意が必要です。

扶養を外れると、扶養者の税金が年間数万円〜十数万円増える場合もあるので事前確認が重要です

また、健康保険の扶養(被扶養者)については、税制上の扶養とは基準が異なります。

健康保険組合によって収入基準は異なりますが、年間収入130万円未満を基準とするケースが多く、海外FXの利益も収入として判定されます。

継続的に利益が出ている場合は、加入している健康保険組合の窓口または扶養者の勤務先の人事・総務部門に事前確認することが推奨されます。

海外FXで出金していなくても申告は必要か

海外FXの利益は、出金の有無にかかわらず、ポジションを決済して利益が確定した時点で課税対象となります。

FX口座に利益を残したままでも、確定した利益は雑所得として計上し、基準額を超えていれば申告が必要です。

これは税法上、利益の実現時期が「決済時」と定められているためです。

一方、含み益の状態、つまりポジションを保有しているだけで決済していない場合は、課税対象にはなりません。

ボーナスやクレジットについても、出金可能な形で利益が確定するまでは課税対象として扱われないケースが多いとされていますが、判断が分かれる場合もあるため、不明な点がある場合は税務署または税理士への確認が確実です。

ここまでで、自分が申告対象者かどうかの判定基準が明らかになりました。次は、実際にいくら税金がかかるのか、海外FXの税率と計算の仕組みを見ていきましょう。

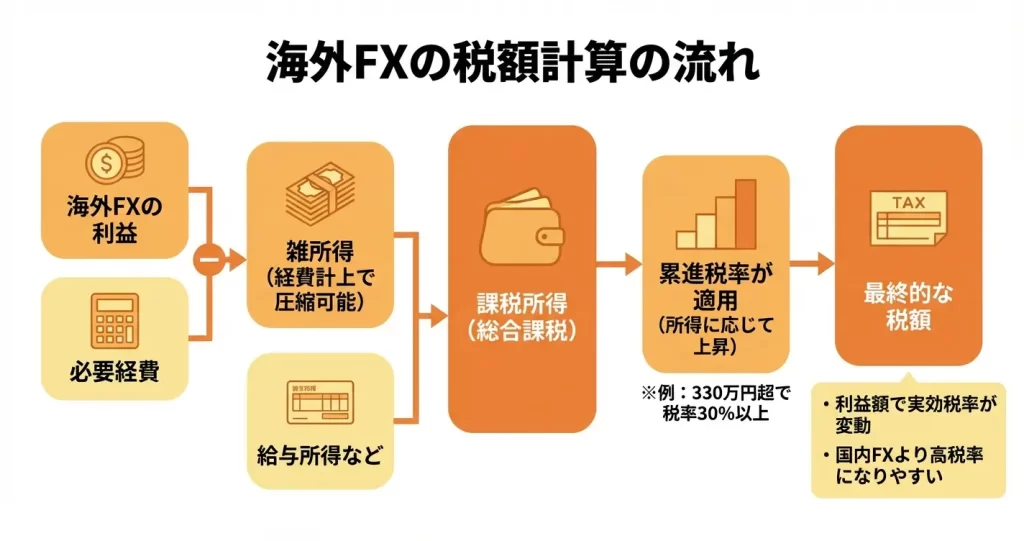

海外FXの税金計算方法|具体例で理解する

海外FXの税金は総合課税で計算されるため、他の所得との合算によって税率が変動します。

国内FXが申告分離課税で一律約20%であるのに対し、海外FXは給与所得などと合算したうえで累進税率が適用される点が大きな違いです。

このセクションでは、実際の計算ステップを示したうえで、具体的な収入パターンごとの税額をシミュレーションします。また、税負担を適正に抑えるために認められる経費についても整理します。

課税所得の計算ステップ

海外FXの課税所得は、収入から必要経費と各種控除を差し引くことで算出されます。

具体的には、海外FXの年間損益を確定させ、そこから取引に直接必要だった経費を差し引いて雑所得の金額を求めます。この雑所得と給与所得などの他の所得を合算し、そこから所得控除を引いたものが課税所得となります。

この金額に累進税率を適用して所得税額が決まります。

計算の流れは以下の通りです。

- 海外FXの年間損益を確定する

- 取引に関連する経費を差し引き、雑所得の金額を算出する

- 給与所得など他の所得と合算し、総所得金額を求める

- 基礎控除や社会保険料控除などの所得控除を差し引き、課税所得を算出する

- 課税所得に所得税の税率を適用し、税額を計算する

- 住民税は課税所得に対して10%(都道府県税4%+市区町村税6%)が課される

なお、所得税の累進税率は課税所得の金額に応じて以下のように区分されます。

- 195万円以下:5%

- 195万円超〜330万円以下:10%

- 330万円超〜695万円以下:20%

- 695万円超〜900万円以下:23%

- 900万円超〜1,800万円以下:33%

- 1,800万円超〜4,000万円以下:40%

- 4,000万円超:45%

この税率区分を見ると、課税所得が330万円を超えると所得税率が20%となり、住民税10%と合わせて実質30%の税負担が生じることがわかります。

国内FXの税率約20%と比較すると、海外FXは所得が増えるほど税負担が重くなる仕組みです。

【計算例①】給与所得500万円+海外FX利益100万円の場合

会社員として給与所得500万円があり、海外FXで年間100万円の利益を得たケースを想定します。

給与所得500万円に対する給与所得控除は144万円となるため、給与所得控除後の金額は356万円です。海外FXの雑所得が経費を引いて90万円とすると、総所得金額は446万円となります。

ここから基礎控除48万円と社会保険料控除約70万円を差し引くと、課税所得は328万円です。

この課税所得に対して所得税の累進税率を適用すると、税額は約19.7万円となります。

さらに住民税が約32.8万円加わるため、所得税と住民税を合わせた税負担は約52.5万円となり、海外FX利益100万円に対する実効税率は30%程度となります。

給与所得がある場合、海外FXの利益が上乗せされることで適用される税率帯が上がる点に注意が必要です

【計算例②】海外FX利益1,000万円の場合

専業トレーダーとして海外FXのみで年間1,000万円の利益を得た場合を想定します。

経費として100万円が認められるとすると、雑所得は900万円です。基礎控除48万円と国民年金・国民健康保険料の合計約100万円を差し引くと、課税所得は752万円となります。

この課税所得に累進税率を適用すると、所得税額は約109.3万円、住民税が約75.2万円となり、合計の税負担は約184.5万円です。

海外FX利益1,000万円に対する実効税率は約18%となりますが、これは経費や控除を差し引いた後の数値である点に留意が必要です。

他の所得がない場合でも、利益額が大きくなると適用される税率帯が上がり、税負担は累進的に増加します。

経費として認められるもの

- 取引手数料やスプレッドなど、業者に支払った直接的なコスト

- 取引ツールや自動売買ソフトの購入費用、VPSサーバーの利用料

- 取引に使用するパソコンやモニター、通信費用(按分が必要な場合あり)

- セミナー参加費や書籍代など、取引技術向上のための支出

- 確定申告を税理士に依頼した場合の報酬

海外FX取引に直接関連する支出は、雑所得の必要経費として計上できます。

経費として認められるのは、取引を行うために客観的に必要だったと説明できる支出に限られます。私的な用途と混在している場合は按分が求められます。

一方で、生活費や趣味に関わる支出、取引目的が明確でない交際費などは経費として認められません。

経費計上にあたっては、領収書やレシートを保管し、取引との関連性を明確に説明できる状態にしておくことが重要です。

按分が必要となる代表的なケースは、自宅兼事務所として使用している場合の家賃や光熱費、取引以外にも使用するパソコンや通信費などです。

一般的には、取引に使用している時間や面積の割合を基準として按分する方法が用いられます。たとえば1日8時間のうち3時間を取引に使用している場合、通信費の3/8を経費として計上するといった考え方です。

ここまでで税金の計算方法と具体的な税額イメージが把握できました。次に気になるのは「いつ、どのように申告すればよいのか」という実務的な手続きです。

次のセクションでは、確定申告の期限や必要書類、申告の流れについて解説します。

海外FXと国内FXの税金比較|どちらが有利?

海外FXと国内FXでは、適用される税制が根本的に異なるため、利益額によって税負担に大きな差が生じます。

まず前提として、海外FXの利益は「雑所得」に分類され、給与所得などと合算して税額を計算する「総合課税」が適用されます。

総合課税では、所得が増えるほど税率が上がる「累進課税」の仕組みが採用されており、所得税率は5%から最大45%、これに住民税10%が加わるため、合計で15%から最大55%の税率となります。

一方、国内FXの利益は「先物取引に係る雑所得等」として扱われ、他の所得とは分けて計算する「申告分離課税」が適用されます。

税率は所得税15%・住民税5%の合計20%で、利益額にかかわらず一律です。

このセクションでは、両者の税率・損益通算・繰越控除の違いを整理し、どちらが有利になるかを判断するための考え方を解説します。

税制面での有利・不利は、利益の規模や他の所得状況によって変わるため、自分のケースに当てはめて検討することが重要です。

なお、海外FXで確定申告が必要になるのは、原則として給与所得者の場合は年間20万円超、それ以外の方は年間48万円超の利益が出た場合です。

利益額ごとの税率比較表

海外FXは累進課税、国内FXは一律の申告分離課税が適用されるため、利益額によって税率が逆転します。

海外FXの税率は所得税と住民税を合わせて約15%から最大約55%まで上昇するのに対し、国内FXは利益額にかかわらず一律約20%です。

損益分岐点は利益330万円付近にあり、これを下回る場合は海外FXの方が税率が低く、上回ると国内FXの方が有利になる傾向があります。

以下は、給与所得400万円程度の会社員を想定した場合の目安です。

| 海外FX利益額 | 海外FXの実効税率(概算) | 国内FXの税率 | 有利な方 |

|---|---|---|---|

| 100万円 | 約15〜20% | 約20% | 海外FX |

| 200万円 | 約20〜25% | 約20% | ほぼ同等 |

| 330万円 | 約25〜30% | 約20% | 国内FX |

| 500万円 | 約30〜35% | 約20% | 国内FX |

| 1,000万円 | 約43%前後 | 約20% | 国内FX |

実効税率は他の所得や控除額によって変動するため、正確な判断には個別の試算が必要です。

簡易的な試算は国税庁の確定申告書等作成コーナーで行えるほか、税額が複雑な場合は税理士への相談も検討してください。

損益通算ができるかどうかの違い

損益通算とは、複数の取引で出た利益と損失を相殺できる仕組みであり、海外FXと国内FXでは適用範囲が大きく異なります。

海外FXは総合課税に分類されるため、他の総合課税対象の所得との損益通算が可能です。

一方、国内FXは申告分離課税のため、損益通算できる対象が限定されています。

海外FXの場合、同じ雑所得に該当する副業収入やアフィリエイト収入などとの損益通算が可能です。

たとえば、海外FXで50万円の利益が出て、副業で30万円の赤字が出た場合、課税対象は差し引き20万円となります。

ただし、給与所得や事業所得との通算はできません。

国内FXの場合、損益通算できるのは先物取引やCFDなど、同じ申告分離課税に分類される金融商品に限られます。

株式の譲渡損益や配当所得とは通算できないため、通算の自由度は海外FXよりも制限されます。

繰越控除ができるかどうかの違い

繰越控除とは、ある年に生じた損失を翌年以降に繰り越し、将来の利益と相殺できる制度です。

国内FXには3年間の繰越控除が認められていますが、海外FXにはこの制度がありません。

この違いは、損失が発生した場合の税制上の救済措置として重要な意味を持ちます。

国内FXで大きな損失を出した場合、翌年以降に利益が出ても、過去の損失と相殺することで課税所得を圧縮できます。

たとえば、ある年に100万円の損失を出し、翌年に80万円の利益を得た場合、課税対象はゼロとなり、残り20万円の損失をさらに翌年に繰り越すことが可能です。

海外FXでは、損失が出た年に他の雑所得と通算できなかった場合、その損失は切り捨てられます。

翌年に利益が出ても、前年の損失とは相殺できないため、年ごとの収支が独立して課税されることになります。

利益330万円以下なら海外FXが有利なケースも

利益額が比較的少額であり、かつ繰越控除を利用する予定がない場合、海外FXの方が税負担を抑えられる可能性があります。

累進課税の仕組み上、課税所得が低い範囲では税率が低く抑えられるためです。

ただし、この判断には次の条件が前提となります。

- 給与など他の所得を含めた課税所得が一定範囲内に収まっている

- 今後も利益額が大きく増える見込みがない

- 大きな損失を出すリスクが低い、または損失が出ても繰り越す必要がない

たとえば、給与所得が400万円の会社員が海外FXで年間200万円の利益を得た場合、所得税率は一定範囲内に収まり、実効税率は約20%前後となる可能性があります。

この場合、国内FXとほぼ同等か、やや有利になることもあります。

一方で、将来的に利益が増える見込みがある場合や、損失リスクを考慮する場合は、繰越控除が使える国内FXの方が長期的には有利です。

また、海外FXには損益通算の柔軟性がある反面、繰越控除がない点はリスク管理の面で不利に働きます。

税制面での判断は「今の利益額」だけでなく、将来の取引規模や損失リスクも含めて総合的に検討することが大切です

税制面での有利・不利を判断する際は、現在の利益額だけでなく、今後の取引規模や他の所得状況も含めて総合的に検討する必要があります。

次のセクションでは、海外FXで確定申告が必要になる具体的な条件について解説します。

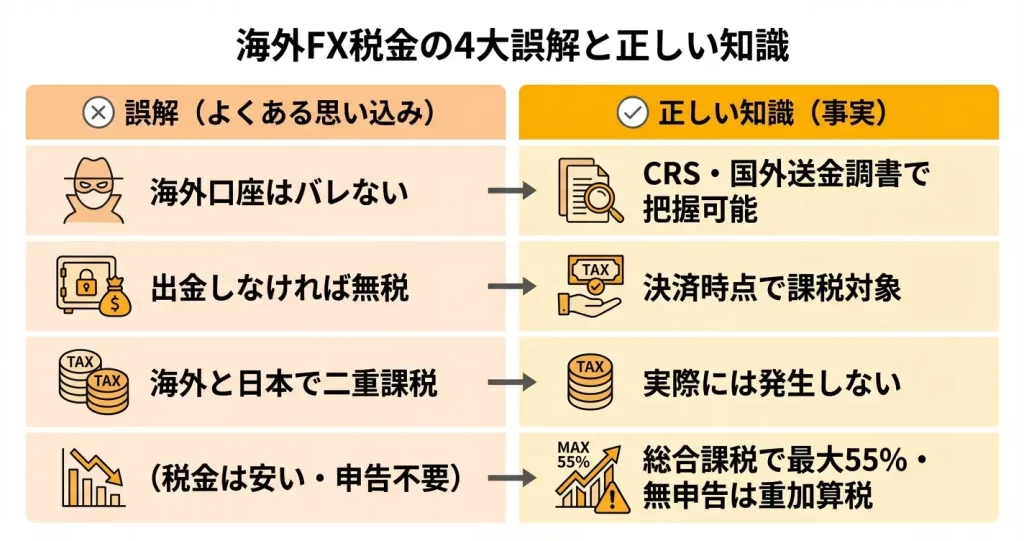

海外FXの税金に関するよくある誤解と注意点

海外FXの税金については、インターネット上で誤った情報が広まっており、それを信じたことで重大な税務トラブルに発展するケースが実際に存在します。

ここでは特に誤解されやすい論点を4つ取り上げ、正しい理解と注意すべきポイントを解説します。

海外FXの利益は税法上雑所得に分類され、給与所得などと合算して課税される「総合課税」の対象となります。

この点が、一律約20%の税率が適用される「申告分離課税」である国内FXとの最も大きな違いです。

総合課税では所得の合計額に応じて5%から45%の累進税率が適用され、これに住民税10%が加わるため、利益額が大きくなるほど税負担率も上昇する仕組みになっています。

知らなかったでは済まされない重要事項として、必ず確認してください。

「海外口座だからバレない」は誤解

海外のFX業者を利用しているから日本の税務署に取引内容が知られることはない、という認識は完全に誤りです。

日本は国際的な税務情報交換の枠組みに参加しており、海外金融機関の口座情報は自動的に各国の税務当局間で共有される仕組みが整備されています。

また国内の銀行を経由した海外送金については100万円超の取引について税務署に報告される制度が存在するため、海外口座であることが申告を免れる理由にはなりません。

無申告は後日発覚した際に、本来の税額に加えて15%から20%程度の無申告加算税や延滞税が課されるだけでなく、意図的な隠蔽と判断されれば35%から40%程度の重加算税の対象となり、税負担が大幅に増加するリスクがあります。

利益が出た場合は必ず適切に申告する必要があります。

出金しなくても課税対象になる

海外FX口座に利益を残したまま出金しなければ課税されない、という理解も誤りです。

日本の所得税法 e-Gov 法令検索では、取引が確定した時点で所得が発生したとみなされるため、FX取引でポジションを決済し利益が確定した時点で課税対象となります。

口座に残っている状態であっても、出金した場合であっても、確定した利益である以上は申告が必要です。

年末時点で口座に利益が残っている場合でも、その年に確定した利益はすべて申告対象となることを理解しておく必要があります。

二重課税(外国税額控除)の誤解

海外のFX業者を利用している場合、日本と海外で二重に課税されるのではないかと心配する声がありますが、多くの海外FX業者は利益に対して源泉徴収を行っていないため、実際には二重課税の問題は発生しないケースがほとんどです。

外国税額控除は、外国で課税された税額がある場合に日本での納税額から差し引くことができる制度ですが、そもそも海外で課税されていなければ控除の対象にはなりません。

利用している業者で源泉徴収が行われているかどうかは、取引報告書や年次報告書に「Tax Withheld」「源泉税」などの項目があるかで確認できます。

不明な場合は業者のサポートに問い合わせるか、税理士に相談することが推奨されます。

一部の国や地域では取引に対して税金が課される場合もあるため、その場合は確定申告時に外国税額控除の適用を検討することになります。

無申告がバレる仕組み(CRS・国外送金等調書)

税務署が海外取引を把握する仕組みとして、主に2つの制度が機能しています。

1つ目はCRS(共通報告基準)と呼ばれる国際的な自動情報交換制度で、日本を含む約100の国と地域が参加し、金融機関の口座情報が各国の税務当局間で定期的に共有されています。

2つ目は国外送金等調書制度で、日本国内の金融機関を通じて100万円を超える国外送金を行った場合、その内容が税務署に報告される仕組みです。

これらの制度により、海外FX業者への入出金や口座残高の情報は税務署が把握可能な状態にあり、申告内容との照合が行われています。

無申告や過少申告が後日発覚した場合、前述のとおり本来の税額に加えて無申告加算税や延滞税が課されるだけでなく、意図的な隠蔽と判断されれば重加算税の対象となり、税負担が大幅に増加するリスクがあります。

ここまでで、海外FXの税金に関する基礎知識と注意点を一通り確認しました。

次のセクションでは、これらの知識を踏まえて実際にどのように確定申告を進めればよいのか、具体的な手順と必要書類について解説します。

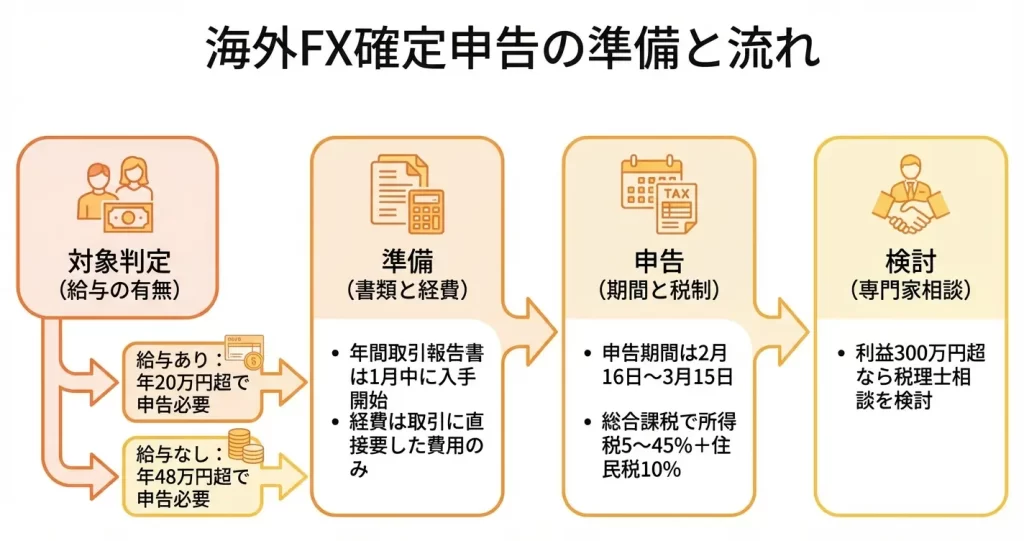

海外FXの確定申告の流れ|次にやるべきこと

海外FXの税金は総合課税の対象となり、所得税(5%〜45%の累進税率)と住民税(一律10%)が課されます。

国内FXは申告分離課税で一律20.315%ですが、海外FXは給与などの他の所得と合算されるため、所得が増えるほど税率が高くなる仕組みです。

確定申告が必要になるのは、給与所得者の場合は海外FXを含む雑所得が年間20万円を超えた場合、専業トレーダーなど給与所得がない方は年間48万円(基礎控除額)を超えた場合です。

申告期限は毎年決まっており、必要書類の準備には一定の時間がかかるため、早めの行動が重要です。

ここでは、申告に必要な書類の種類、スケジュールの管理方法、専門家への相談が必要なケース、そして適切な節税対策の考え方を解説します。

必要書類の準備(年間取引報告書・経費の領収書)

確定申告には海外FX業者が発行する年間取引報告書と、取引に関連する経費の領収書が必要です。

年間取引報告書は多くの海外FX業者が会員ページからダウンロード形式で提供していますが、発行までに数週間かかる場合や、業者によっては自動発行されないこともあります。

そのため、1月中には入手手続きを開始することが推奨されます。

経費として計上できる可能性があるものには、取引用のパソコンやモニター、インターネット回線費用、取引関連書籍、セミナー参加費などがあります。

ただし雑所得の経費として認められるのは、その収入を得るために直接要した費用に限られます。

たとえば取引専用のパソコンは全額計上できる可能性が高い一方、プライベートと兼用の通信費は使用割合に応じた按分が必要です。

これらの領収書やレシートは日付と内容が明記された状態で保管しておく必要があります。

確定申告の期限とスケジュール

確定申告の期間は原則として毎年2月16日から3月15日までと定められており、前年1月1日から12月31日までの所得を申告します。

期限を過ぎると無申告加算税や延滞税が課される可能性があるため、余裕を持ったスケジュール管理が不可欠です。

申告方法には税務署への直接提出、郵送、e-Taxによる電子申告があります。

e-Taxを利用する場合は事前にマイナンバーカードの取得やICカードリーダーの準備が必要になることがあります。

初めて確定申告を行う場合は、書類の準備から申告書の作成まで想定以上に時間がかかるため、遅くとも2月上旬までには着手することが望ましいでしょう。

税理士に相談すべきケースとは

海外FXの利益が大きい場合や、複数の所得がある場合、経費計上の判断に迷う場合は税理士への相談を検討すべきです。

- 年間利益が300万円を超えるなど税額が大きくなる場合

- 給与所得や事業所得など他の所得区分と海外FX所得を合算して申告する必要がある場合

- 損益通算や繰越控除の可否を判断したい場合

税理士報酬は一般的に申告内容の複雑さや所得金額に応じて変動します。

しかし、誤った申告による追徴課税や加算税のリスクを考えると、専門家への相談費用は必要経費として捉えることができます。

節税対策として検討できること

海外FXの所得は総合課税の雑所得として扱われるため、適切な経費計上が最も基本的な節税対策となります。

取引に直接関係する費用だけでなく、自宅の一部を取引専用スペースとして使用している場合は家賃や光熱費の按分計上、取引分析のために購入したソフトウェアやデータ配信サービスの費用なども経費として認められる可能性があります。

ただし、経費として計上できるのは取引による収入を得るために直接必要な支出に限られるため、プライベートとの区別が曖昧な支出を無理に経費化することは避けるべきです。

iDeCoや小規模企業共済など、所得控除の対象となる制度の活用も、結果的に課税所得を減らす効果があります。

海外FXの所得が増えた年には検討する価値があります。

これで海外FXの税金に関する基本的な税率・課税方法から実際の申告準備まで一通り理解できたはずです。

不安な点がある場合は早めに税務署や税理士に相談し、正確な申告を心がけましょう。

海外FXの税金に関するよくある質問

海外FXの税金については、利益額ごとの納税額や申告の要否、国内FXとの違いなど、多くの疑問が寄せられます。

ここでは税金計算の具体例から、出金前の利益の扱い、税務署への報告の仕組みまで、実務上よく問われるポイントをまとめました。

ご自身の状況に近い質問を参考に、適切な申告と納税の準備にお役立てください。

海外FXで100万円利益が出た場合、税金はいくらですか?

海外FXの利益は総合課税の対象となるため、給与など他の所得と合算して税額が決まります。

例えば年収500万円程度の会社員が海外FXで100万円の利益を得た場合、所得税と住民税を合わせて約20〜25万円程度が目安となります。

ただし給与所得控除や各種所得控除の適用状況、扶養家族の有無などにより実際の税額は変動します。

正確な納税額を知りたい場合は、税理士への相談や確定申告シミュレーションツールの利用をおすすめします。

海外FXの税金はいくらまで非課税ですか?

海外FXの利益は、給与所得者の場合年間20万円以下であれば確定申告は不要です。

給与所得がない人の場合は、基礎控除額の48万円以下であれば申告義務はありません。

ただし、確定申告が不要でも住民税の申告は別途必要になる場合があります。

詳細はお住まいの自治体にご確認ください。

海外FXで出金しなくても税金はかかりますか?

海外FXでは、利益が確定した時点で課税義務が発生します。

出金の有無は税金の発生に影響しません。

例えば、ポジションを決済して利益が口座に反映された時点で、その利益は課税対象となります。

年間の確定利益が一定額を超える場合は、出金していなくても確定申告が必要です。

海外FXの税金がバレる理由は?

海外FXの利益は、CRS(共通報告基準)による各国税務当局間の自動的情報交換によって把握される仕組みが整備されています。

また、海外への送金が一定額を超えた場合、金融機関から税務署へ国外送金等調書が提出されます。

税務署には銀行口座の調査権限があり、必要に応じて海外FX業者への照会も可能です。

「バレない」という前提で無申告を続けることは、追徴課税や延滞税などのリスクを伴うため注意が必要です。

海外FXと国内FXで損益通算はできますか?

海外FXと国内FXでは、税制上の区分が異なるため損益通算はできません。

海外FXは総合課税の雑所得として扱われるのに対し、国内FXは申告分離課税が適用されます。

この区分の違いにより、一方の利益と他方の損失を相殺することは認められていません。

それぞれ独立して課税計算を行う必要があります。

FXで1000万円稼いだときの税金はいくらですか?

FXの利益1000万円にかかる税金は、給与所得の有無によって大きく変動します。

仮に給与所得500万円がある場合、FXの利益と合算すると課税所得が大きくなり、所得税率は33%の区間に該当します。

これに住民税10%を加えると、合計で約43%相当の税負担となる計算です。

給与所得がない場合や金額が異なる場合は、適用される所得税率も変わるため、実際の税額は個別の状況によって異なります。

コメント