海外FXの安全性を判断する際、ライセンスや信託保全の有無だけでは本当に信頼できる業者かどうか見極めきれず、口座開設に踏み切れない方は少なくありません。

実際には、規制の厳格さや運営実績、出金トラブルの有無など複数の基準を組み合わせて比較することで、安全性の高い業者を絞り込むことが可能です。日本居住者が利用すること自体は違法ではないものの、業者選びを誤ると資金トラブルに巻き込まれるリスクもあります。

本記事では、海外FX業者の安全性を判断する具体的な基準と、信頼できる業者の見極め方を解説します。読み終える頃には、自分に合った安全な業者を2〜3社に絞り込み、安心して口座開設できる状態になるはずです。

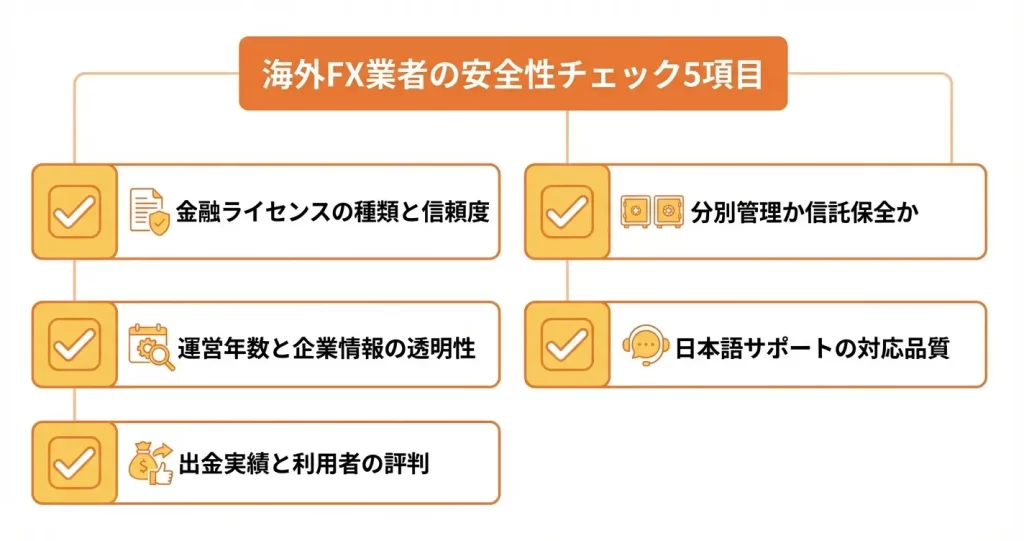

海外FX業者の安全性を判断する5つの基準

海外FX業者の安全性は、感覚的な印象ではなく具体的な指標で評価できます。

ライセンス、資金管理、運営実績、サポート体制、出金実績という5つの観点から判断することで、信頼できる業者を見極めることが可能になります。

ここでは各基準の見方と、なぜその指標が重要なのかを順に解説します。

なお、金融庁は登録を受けていない海外FX業者に対して警告を行っていますが、これは日本国内での営業認可がないことを示すものです。

金融ライセンスの有無と信頼度

金融ライセンスは、業者が正式な監督機関の審査を受けて運営されているかを示す最も基本的な安全性の証明です。

ライセンスを保有している業者は定期的な監査を受けており、資本要件や顧客保護の基準を満たす義務があります。

ただし、ライセンスには発行国ごとに規制の厳格さや信頼度に差があるため、どの国の認可を受けているかを確認することが重要です。

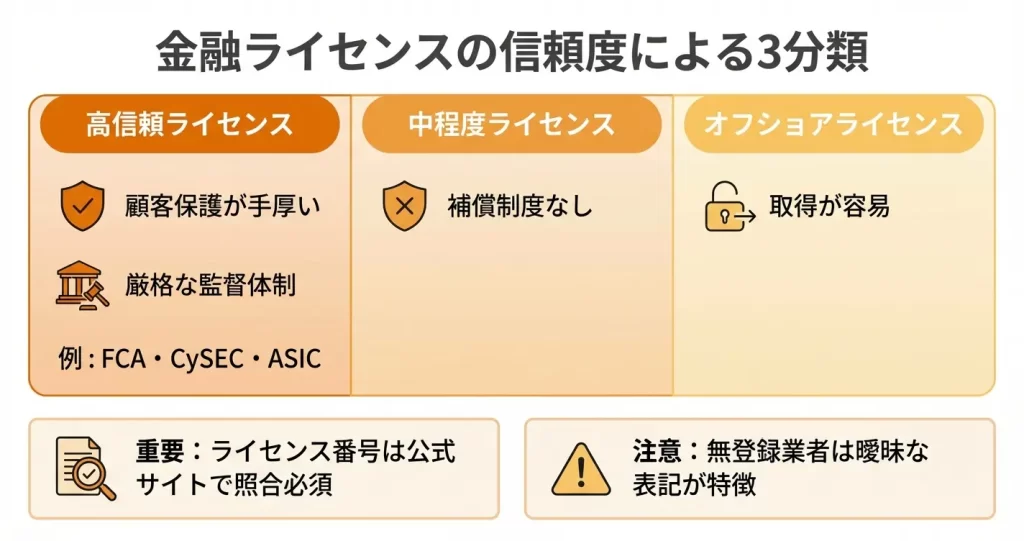

ライセンスは信頼度によって大きく三段階に分類できます。

最高水準とされるのは、イギリスの金融行為規制機構(FCA)、オーストラリア証券投資委員会(ASIC)などで、資本金要件が数億円規模に設定され、顧客資金の分別管理や補償制度が義務付けられています。

中程度の信頼性を持つのは、キプロス証券取引委員会(CySEC)、セーシェル金融庁(FSA)などで、一定の規制はあるものの基準は上位ライセンスより緩やかです。

一方、バヌアツやベリーズなど規制が緩やかな地域のライセンスのみを保有している業者は、相対的にリスクが高まる可能性があります。

ライセンス情報は業者の公式サイトに記載されているのが一般的ですが、登録番号が明記されているか、監督機関の公式サイトで照会可能かを確認することで、表記の信憑性を判断できます。

資金管理方法(分別管理・信託保全)

顧客から預かった資金をどのように管理しているかは、万が一業者が経営破綻した場合に資金が保護されるかを左右する重要な要素です。

海外FX業者の資金管理方法は、大きく分別管理と信託保全に分けられ、それぞれ保護の水準が異なります。

- 分別管理:顧客資金を業者の運営資金とは別口座で管理(一定の安全性あり)

- 信託保全:第三者機関である信託銀行に預託(業者破綻時も法的に保全される)

- 補償制度の有無や上限額も併せて確認することが重要

分別管理は、顧客資金を業者の運営資金とは別の銀行口座で管理する方式です。

業者の財務と切り離されているため一定の安全性はありますが、法的な差し押さえから完全に保護されるわけではありません。

一方、信託保全は第三者機関である信託銀行に顧客資金を預託する方式で、業者が破綻しても資金が法的に保全される仕組みです。

資金管理の方法は業者の規約や公式サイトに記載されていますが、明記されていない場合や説明が曖昧な場合は注意が必要です。

また、補償制度の有無や補償額の上限についても確認しておくと、より安全性を判断しやすくなります。

一部の業者は投資家補償基金への加盟により、一定額まで補償される体制を整えています。

運営実績と企業の透明性

業者の運営年数や企業情報の公開度は、長期的に安定したサービスを提供できる体制があるかを見極める材料になります。

運営実績としては最低でも5年以上、できれば10年以上の運営歴がある業者の方が、市場の変動や規制の変化に対応してきた実績があり、突然のサービス停止や経営破綻のリスクが相対的に低いと考えられます。

企業の透明性は、運営会社の所在地、代表者名、資本金、グループ構成などの基本情報がどれだけ明確に公開されているかで判断できます。

信頼できる業者は自社の情報を積極的に開示しており、問い合わせ先や登記情報も確認可能です。

逆に、運営主体が不明瞭な業者や、頻繁に社名や所在地を変更している業者は慎重に判断する必要があります。

企業情報が曖昧な業者は、万が一のトラブル時に連絡が取れなくなるリスクがあります

また、業界内での評価や第三者機関からの表彰歴なども、運営姿勢を測る参考情報として活用できます。

World Finance誌やInternational Business Magazineなどによる業界表彰の受賞歴は、一定の評価指標となります。

日本語サポート体制と問い合わせ対応

トラブル発生時や疑問点がある際に、迅速かつ的確なサポートを受けられるかは実務上の安全性に直結します。

海外FX業者であっても、日本人顧客向けに日本語でのサポート体制を整えている業者は多く、その対応品質が信頼度の指標になります。

サポート体制を評価する際は、対応言語だけでなく、問い合わせ手段の多様性や対応時間帯も確認すべきポイントです。

メール、チャット、電話など複数の連絡手段が用意されており、営業時間が日本時間に対応している業者は、緊急時にも安心して相談できます。

実際に口座開設前に簡単な質問をしてみることで、返答の速さや内容の的確さ、スタッフの知識レベルを確かめることも有効です。

返答が遅い、内容が曖昧、日本語が不自然といった兆候がある場合は、実際の取引開始後にも同様の問題が発生する可能性があります。

万が一トラブルが発生した場合は、まず業者のサポート窓口に具体的な状況を説明して解決を試み、それでも対応されない場合はライセンス発行機関への苦情申し立てや、金融ADR制度の利用を検討する流れになります。

出金実績とユーザー評判

実際に利益を引き出せるかどうかは、安全性を測る上で最も実務的な判断材料です。

出金拒否や遅延が頻発している業者は、どれだけ表面的な条件が良くても信頼に値しません。

出金実績は業者の公式発表だけでなく、第三者のレビューサイトやSNS、掲示板などでの利用者の声を複数確認することで、より実態に近い情報を得られます。

ユーザー評判を見る際は、一部の極端な意見だけでなく、複数の情報源から傾向を読み取ることが重要です。

FPA(Forex Peace Army)などの海外レビューサイトや、国内のFX比較サイト、SNSでの評判を横断的に確認することで、偏りのない判断が可能になります。

出金に関するネガティブな声が散見される場合は、その理由を詳しく確認してください。

また、出金条件や手数料、処理期間が明確に提示されているかも確認ポイントです。

透明性の高い業者は、出金に関するルールを事前に分かりやすく開示しており、トラブルを未然に防ぐ姿勢が見られます。

初めて利用する際は、少額から取引を開始し、小額の出金テストを行って実際に問題なく資金が戻ることを確認してから、本格的な資金投入を検討する段階的なアプローチが推奨されます。

これら5つの基準を総合的に判断することで、漠然とした不安を具体的な評価軸に置き換えることができます。

次のセクションでは、これらの基準をもとに実際の業者を評価したランキング形式で、信頼性の高い海外FX業者を紹介します。

安全性で選ぶ海外FX業者ランキングTOP5【2026年版】

安全性を重視して海外FX業者を選ぶ際、金融ライセンスの種類、資金管理体制、運営実績といった複数の評価軸から総合的に判断することが重要です。

ここでは、これらの基準を満たし、日本人トレーダーからも高い信頼を得ている業者を5社厳選して紹介します。各業者の強みと特徴を比較することで、自身の取引スタイルに合った選択が可能になります。

なお、海外FX業者は日本の金融庁に登録していない無登録業者であり、国内の法規制による保護は受けられません。

そのため、業者選びでは海外の金融ライセンスの有無と資金管理体制が安全性を判断する重要な指標となります。

金融ライセンスは取得国によって規制の厳しさが異なります。英国FCAやキプロスCySECなどは厳格な財務基準を求める一方、セーシェルやベリーズは比較的取得しやすい傾向にあります。

ただし、ライセンス保有自体が一定の審査を経た証となるため、無登録業者よりも信頼性は高いとされています。

1位:XM Trading|最も信頼性の高い定番業者

XM Tradingは、セーシェル金融サービス庁のライセンスを保有し、10年以上にわたる運営実績を持つ海外FX業者です。

日本人利用者数が多く、出金トラブルの報告が極めて少ないことから、安全性の観点で最も信頼できる選択肢とされています。顧客資金は分別管理されており、万が一の際には一定額までの補償制度も整備されています。

運営会社であるTradexfin Limitedは複数の国で金融ライセンスを取得しており、グループ全体での資本力も高い水準にあります。

日本語サポートは24時間体制で提供され、問い合わせへの対応速度も迅速です。取引条件は最大レバレッジ1000倍、ゼロカットシステム完備と充実しており、初心者から上級者まで幅広く利用されています。

運営期間が10年を超える業者は、市場の変動や経済危機を乗り越えてきた実績があり、短期間で撤退するリスクが相対的に低いと判断できます。

XM Tradingは日本語での口コミ情報も豊富で、実際の出金状況や対応品質を確認しやすい点も安心材料です。

2位:AXIORY|透明性と資金管理で高評価

AXIORYは、ベリーズ国際金融サービス委員会のライセンスを取得し、資金管理の透明性において業界内で高い評価を受けている業者です。

顧客資金は全額分別管理されており、定期的に第三者機関による監査報告を公開しています。この情報開示の姿勢が、安全性を重視するトレーダーから支持される理由となっています。

分別管理とは、顧客から預かった資金を業者の運営資金とは別の銀行口座で管理する仕組みです。

これにより業者が経営難に陥った場合でも顧客資金が運営費に流用されるリスクを防ぎますが、倒産時の資金返還を法的に保証する信託保全とは異なる点に注意が必要です。

AXIORYは公式サイトで資金管理方針と監査結果を公開しており、透明性を自分で確認できる体制を整えています。

スプレッドの狭さと約定力の高さも特徴であり、スキャルピングや自動売買を行うトレーダーに適した取引環境を提供しています。

運営実績は10年前後と十分な期間があり、大きな出金トラブルの報告はほとんど見られません。公式サイトでは会社情報や財務状況に関する資料が公開されており、透明性を確認できる点も安心材料です。

3位:TitanFX|運営実績と安定性重視

TitanFXは、バヌアツ金融サービス委員会のライセンスを保有し、安定した運営体制を維持している業者です。

運営会社はオーストラリアで設立された経緯があり、10年近い実績の中で一度も重大な経営問題を起こしていません。顧客資金は分別管理され、取引の透明性を確保するためにNDD方式を採用しています。

取引条件は最大レバレッジ500倍、ゼロカットシステム対応と標準的ながら、約定スピードの速さと安定性に定評があります。

特に大口取引や法人口座の利用者から信頼されており、長期的に安定した取引環境を求めるトレーダーに適しています。日本語サポートは平日24時間対応で、問い合わせへの返答も丁寧です。

NDD方式なら業者が注文に介入しないから、約定拒否や不利なレート操作の心配が少ないよ

NDD方式は業者がトレーダーの注文に介入しない取引方式であり、約定拒否や不利なレート操作のリスクが低いとされています。この透明性の高い取引環境が、TitanFXの安全性評価を支える要素の一つとなっています。

4位:FXGT|新興ながら高い信頼性

FXGTは、セーシェル金融庁(FSA)のライセンスを取得し、2019年の設立以降、急速に信頼を獲得している新興業者です。

運営歴は他社と比べて短いものの、顧客資金の分別管理体制や出金処理の迅速さが評価され、日本人トレーダーの利用が増加しています。仮想通貨CFDの取引環境が充実している点も特徴です。

運営会社は金融業界で経験豊富なメンバーによって構成されており、既存の大手業者と同等の管理体制を整備しています。

最大レバレッジは1000倍、ゼロカットシステムも完備されており、ボーナスキャンペーンも積極的に展開しています。新興業者ではあるものの、透明性のある運営姿勢と安定した出金実績から、安全性の面で一定の評価を得ています。

運営期間が5年未満の業者を選ぶ場合は、初回は少額入金から始め、複数回の出金テストを経て問題がないことを確認してから本格利用する慎重な姿勢が推奨されます。

5位:Exness|グローバル大手の安心感

Exnessは、セーシェルFSAをはじめ複数のライセンスを保有し、世界的な規模で事業を展開している海外FX業者です。

2008年の設立以来、グローバル市場で多数の利用者を抱えており、資本力と運営実績の面で高い安全性を備えています。日本市場への参入は比較的最近ですが、既に一定の信頼を獲得しています。

取引条件は最大レバレッジが実質無制限という特徴があり、上級者向けの取引環境を提供しています。

顧客資金は分別管理され、出金処理も迅速に行われています。グループ全体での月間取引量は非常に大きく、財務基盤の安定性という観点からも安心して利用できる業者です。

- 運営年数10年以上なら経済危機を乗り越えた実績あり

- 分別管理は最低条件、監査報告公開があればより安心

- 日本人利用者が多い業者は口コミで実態を確認しやすい

以下は5社の安全性に関わる主要項目を整理した比較表です。

| 業者名 | 金融ライセンス | 運営年数 | 資金管理 | 特徴 |

|---|---|---|---|---|

| XM Trading | セーシェルFSA | 10年以上 | 分別管理 | 日本人利用者が多く情報が豊富 |

| AXIORY | ベリーズIFSC | 約10年 | 分別管理・監査報告公開 | 透明性の高い情報開示 |

| TitanFX | バヌアツFSC | 約10年 | 分別管理・NDD方式 | 安定した約定環境 |

| FXGT | セーシェルFSA | 約5年 | 分別管理 | 仮想通貨CFDに強み |

| Exness | セーシェルFSA他 | 15年以上 | 分別管理 | グローバル大手の資本力 |

安全性を最優先する場合は、運営年数10年以上で日本人利用者の口コミが多いXM TradingまたはAXIORYから検討を始めると判断しやすくなります。

透明性を重視するならAXIORY、取引環境の安定性を求めるならTitanFXが候補となります。

万が一出金トラブルが発生した場合、海外FX業者との直接交渉が基本となりますが、ライセンス発行機関への苦情申し立ても可能です。

ただし日本の金融ADR制度は利用できないため、事前に業者の評判と出金実績を確認しておくことが最も有効なリスク管理となります。

少額入金でのテスト取引と出金確認を経てから本格運用を始める段階的なアプローチが推奨されます。

ここまでランキング形式で5社を紹介しましたが、それぞれの業者が安全と評価される根拠や具体的な判断基準については、次のセクションで詳しく解説します。

金融ライセンスの種類と信頼度の違い

金融ライセンスは海外FX業者の安全性を判断する上で最も重要な指標のひとつです。しかし、ライセンスにも発行国や監督機関によって信頼度に大きな差があります。

このセクションでは、主要なライセンスの種類とそれぞれの信頼水準を整理し、業者選定時に見極めるべきポイントを解説します。

信頼度が高いライセンス(FCA・CySEC・ASICなど)

英国FCAやキプロスCySEC、オーストラリアASICなどは、世界的に高い信頼性を持つ金融監督機関として知られています。これらの機関は顧客資金の分別管理や財務報告の透明性、定期監査などを厳格に義務付けています。

違反した場合には営業停止を含む重い処分が科されます。

FCA登録業者は顧客資金を英国の金融サービス補償機構(FSCS)によって最大85,000ポンド相当額まで補償される制度の対象となるケースがあります。業者破綻時にも一定の保護が期待できる点が特徴です。

ただしこの補償はFCA直接規制下の口座が対象となり、グループ内の海外法人経由の口座は対象外となる場合があります。

これらのライセンスを保有する業者は、取得・維持に高いコストと厳格なコンプライアンス体制が求められます。そのため、資本力と運営体制が整っている業者が多い傾向があります。

代表的な例として、XMグループはキプロス証券取引委員会(CySEC)のライセンスを保有する法人を含みます。しかし、日本居住者向けサービスはセーシェルFSAライセンスの別法人が提供しています。

このように、グループ内の別法人が別のライセンスで運営しているケースは多いため、実際に口座開設する法人がどのライセンスを保有しているかを確認することが重要です。

ライセンスの真偽を確認するには、記載されている監督機関の公式サイトで登録業者リストを検索し、業者名やライセンス番号が実際に登録されているかを照合する方法が有効です。

主要な監督機関の登録確認ページとしては、以下が利用できます。

- 英国FCA:Financial Services Register

- キプロスCySEC:Regulated Entitiesページ

- オーストラリアASIC:Professional Registers

中程度のライセンス(FSA・FSCなど)

セーシェル金融庁(FSA)やバヌアツ金融サービス委員会、ベリーズ国際金融サービス委員会などは、オフショア金融センターとして知られる地域の監督機関が発行するライセンスです。これらは取得要件が比較的緩やかであり、資本金や監査の基準も前述の高信頼ライセンスに比べて柔軟な設定となっています。

そのため、資本金規模が数千万円程度の業者でも取得しやすく、多くの海外FX業者がこれらのライセンスを保有しています。

中程度のライセンスを持つ業者が必ずしも危険というわけではありません。しかし、顧客保護の仕組みには限界があります。

- 定期監査の頻度が低い

- 顧客資金の分別管理が推奨レベルにとどまり義務化されていない

- 破綻時の補償制度が存在しない

実際に利用する際には、ライセンス情報だけでなく、複数の要素を組み合わせて総合的に判断することが求められます。運営年数が5年以上あるか、出金トラブルの報告が少ないか、利用者の評判が安定しているかなどを確認してください。

注意が必要な無登録業者の見分け方

金融ライセンスを一切保有していない、または存在しないライセンス番号を掲載している業者は、詐欺的な運営を行っている可能性が極めて高く利用を避けるべきです。

公式サイトに「ライセンス取得予定」や「申請中」といった曖昧な表記のみが記載されている場合や、ライセンス番号の記載がない場合は、無登録業者である疑いがあります。

安全性の高い業者を見極めるには、以下の条件を満たしているかを確認してください。

- 公式サイトのフッターや会社概要ページに金融ライセンス番号が明記されている

- 監督機関の公式サイトで該当ライセンス番号が実在し、業者名と一致する

- 日本居住者向けサービスを提供している法人名と、ライセンス保有法人名が一致している(または明確に関係性が説明されている)

- 利用規約に運営法人の登記住所と連絡先が具体的に記載されている

口座開設時の契約書面に記載された「契約相手方」の法人名を必ず確認しましょう

日本居住者向けサービスを提供している法人を確認するには、口座開設時の契約書面や利用規約に記載されている「契約相手方」の法人名と所在地を確認し、その法人が保有するライセンスを公式サイトの会社概要ページと照合する方法が確実です。

ライセンスの信頼度を理解したら、次は実際の業者選定において具体的にどのような基準で安全性を評価すればよいのかが気になるところです。次のセクションでは、運営実績や資金管理体制など、ライセンス以外の判断材料について詳しく見ていきます。

海外FX業者の危険なサインと避けるべき業者の特徴

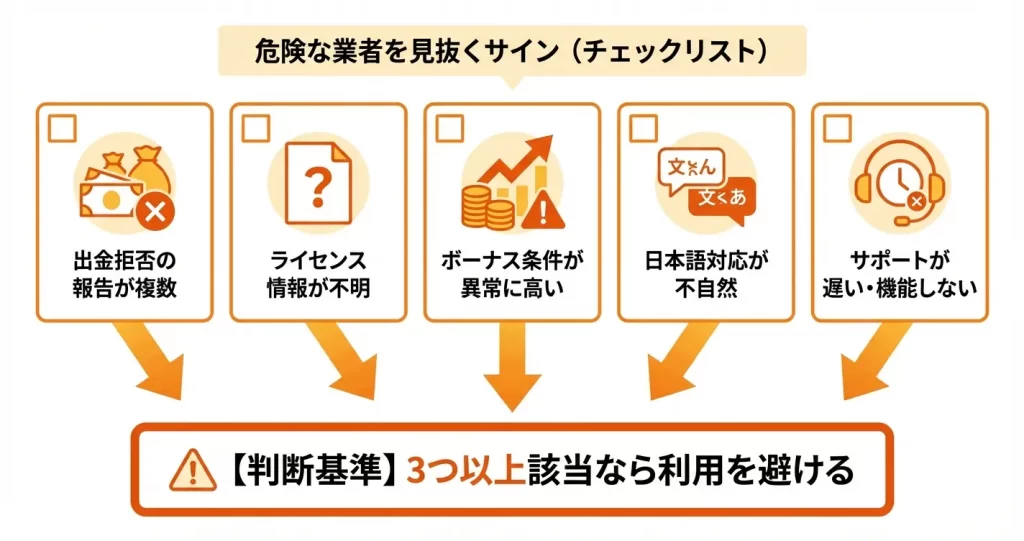

信頼できる業者を選ぶには、安全な業者の条件を知るだけでなく、危険な業者に共通する特徴を理解しておくことが重要です。

ここでは、実際にトラブルを起こしている業者に見られる典型的なサインを整理し、口座開設前に確認すべきチェックポイントを示します。

危険度の判断基準として、特に「出金拒否の報告」「ライセンス情報の不透明性」「サポート体制の不備」の3点が同時に見られる場合は、構造的な問題を抱えている可能性が高いと判断できます。

2つ該当する場合でも、他の業者と慎重に比較検討することを推奨します。

出金拒否の事例が多い業者の共通点

出金拒否のトラブルが報告されている業者には、いくつかの共通したパターンが見られます。

特に注意すべきは、利用規約の記載が曖昧で後から理由を追加するケース、サポートの対応が遅延または無視される傾向、そして出金処理に通常よりも長い時間がかかる体質です。

- 銀行送金:2〜5営業日

- 電子ウォレット:1〜3営業日

- 10営業日以上の遅延は要警戒

申請から10営業日以上経過しても処理されない、または理由の説明なく保留が続く場合は警戒が必要です。

SNSや掲示板で、直近3か月以内に5件以上の同様の報告が複数のユーザーから上がっている場合は、一時的なトラブルではなく構造的な問題を抱えている可能性が高いと判断できます。

出金条件が頻繁に変更される業者や、ボーナスの利用規約が極端に複雑で達成困難な条件が設定されている場合も要注意です。

例えば、ボーナス額の50倍以上の取引量を出金条件とする、特定の通貨ペアでの取引のみをカウントするといった制約は、実質的に出金を困難にする仕組みです。

金融ライセンスの偽装・誇大表記

ライセンス情報の表示に関して不自然な点がある業者は、信頼性に疑問があります。

具体的には、ライセンス番号が記載されていない、番号は書かれているが規制当局の公式サイトで確認できない、取得していないライセンスをあたかも保有しているかのように表記しているケースです。

一部の業者は、グループ会社や親会社が保有するライセンスを自社のものとして掲載したり、既に失効したライセンスをそのまま表示し続けたりすることがあります。

また、ライセンスの発行国を意図的に曖昧にし、実際には規制の緩い地域のものであるにもかかわらず、信頼性の高い国の規制を受けているかのような印象を与える表記も見られます。

- 英国FCA(Financial Conduct Authority)

- キプロスCySEC(Cyprus Securities and Exchange Commission)

- オーストラリアASIC(Australian Securities and Investments Commission)

これらは顧客資金の分別管理や定期的な財務報告を義務付けており、規制の実効性が高いとされています。

一方、規制内容が緩やかな地域のライセンスのみを保有する業者の場合、顧客保護の水準が限定的である点を理解しておく必要があります。

ライセンス情報を確認する際は、業者のサイトに記載された番号を必ず規制当局の公式サイトで照合し、登録業者名と運営実態が一致しているかを確認することが不可欠です。

例えば、英国FCAであれば公式サイトのRegister検索機能でFRN(Financial Reference Number)を入力することで、登録状況と規制内容を確認できます。

この作業を省略すると、表面的には正当に見える業者でも、実際には無登録で運営されている可能性を見逃すことになります

異常に高いボーナスや不自然な好条件

他の業者と比較して明らかに高額すぎるボーナスや、リスクがないように見える条件を提示している業者は注意が必要です。

ボーナスの提供自体は一般的ですが、入金額の200%を超えるような還元率や、達成不可能に近い出金条件が設定されている場合は、顧客を引き付けるための表面的な仕掛けに過ぎない可能性があります。

標準的な海外FX業者の入金ボーナスは、入金額の20〜100%程度が一般的な水準です。

これを大きく上回る条件を提示している場合は、その分だけ出金条件が厳しく設定されていないか、利用規約を詳細に確認する必要があります。

- スプレッドがゼロに近いと謳いながら手数料体系が不透明

- レバレッジが他社の数倍と宣伝しながらリスク開示が不十分

- 取引制限が極端に少ないと主張しながら実際には出金時に厳しい条件を課す

これらは顧客を集めることを優先し、実際の取引環境や出金の実現性が軽視されている兆候です。

正当な業者は、ボーナスや条件の魅力と同時に、リスクや制約についても明確に開示します。

好条件だけを強調し、制約やデメリットに関する説明が極端に少ない、または見つけにくい場所に小さく記載されている業者は、透明性に欠けると判断できます。

日本語対応が不自然・サポートが機能していない

日本市場を対象としている業者であるにもかかわらず、日本語の表記が機械翻訳のまま修正されていない、サポートの返信が遅い、または内容が質問と噛み合わないといった状況は、運営体制の脆弱性を示しています。

特に問い合わせに対して定型文のみで返答し、具体的な質問には答えない、連絡手段が極端に限定されている場合は、実際にトラブルが発生した際に適切な対応が期待できません。

- メールでの問い合わせに1営業日以内に具体的な回答がある

- ライブチャットが日本時間の平日日中に利用可能

- 電話サポートの有無

口座開設前に簡単な質問(ライセンス番号の確認や入金方法など)を送信し、対応の質と速度を確認することも有効な手段です。

日本語サポートの質は、単なる言語対応の問題ではなく、日本の顧客に対する運営姿勢を反映します。

サポートスタッフが取引ルールやライセンス内容について正確に説明できない、問い合わせへの対応時間が明示されていない、または明示されていても守られていない業者は、顧客対応を重視していないと見なせます。

さらに、公式サイトの情報更新が6か月以上止まっている、利用規約やリスク開示文書が日本語化されていない、会社概要や運営者情報が曖昧な場合も、運営実態に疑問が生じます。

こうした基本的な情報開示が不十分な業者は、そもそも長期的に安定したサービス提供を想定していない可能性があります。

海外業者との直接的な紛争解決は困難な場合が多いため、事前の業者選定が最も重要な予防策となります。

ここまで危険な業者の特徴を確認してきましたが、実際に信頼できる業者を選ぶ際には、これらの要素を総合的に判断する必要があります。

次のセクションでは、安全性の高い海外FX業者を具体的に比較し、それぞれの特徴と評価のポイントを整理していきます。

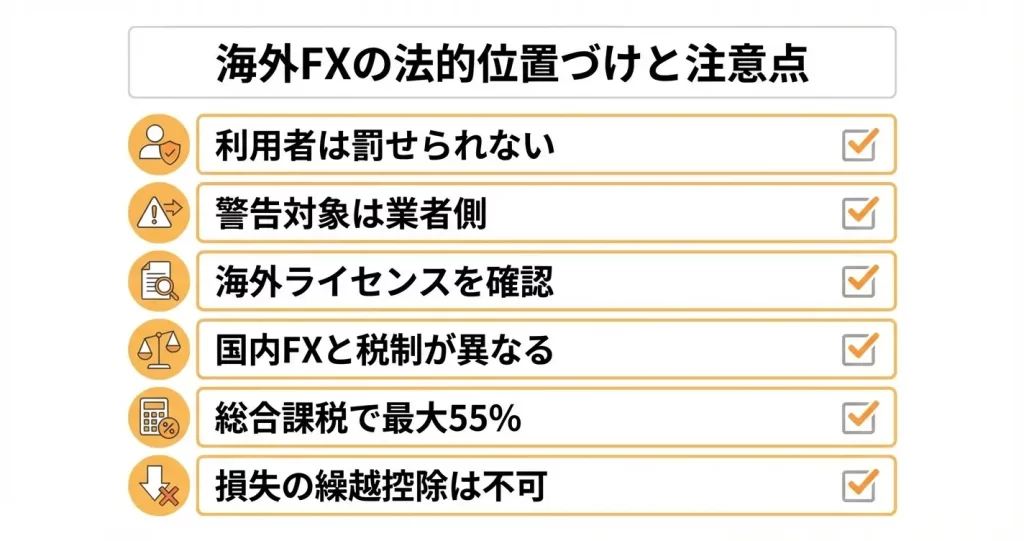

海外FXは違法?日本での利用における法的位置づけ

海外FX業者の利用を検討する際、多くの方が「違法ではないか」という不安を抱えています。

結論から言えば、日本国内から海外FX業者を利用すること自体に違法性はなく、利用者が罰せられることもありません。ただし、金融庁の警告の意味や税制上の扱いについては正確に理解しておく必要があります。

ここでは、海外FX利用に関する法的な位置づけと、利用者が知っておくべき注意点を整理します。

利用者が罰せられることはない

日本の法律において、個人が海外のFX業者でトレードを行うこと自体を禁止する規定は存在しません。

金融商品取引法をはじめとする各種法令は、日本国内で金融サービスを提供する事業者を規制する目的で設けられており、サービスの利用者を処罰する構造にはなっていないためです。

海外旅行先で現地の銀行口座を開設したり、海外のオンラインサービスを利用したりすることと同様に、海外FX業者との取引も個人の自由な経済活動として認められています。

金融庁の警告の意味と対象

金融庁が公式サイトで公開している無登録業者の警告リストには、多数の海外FX業者の名称が掲載されています。

これは海外FX業者が日本国内で金融商品取引業の登録を受けずにサービスを提供していることに対する警告であり、規制の対象はあくまで業者側です。利用者に対する警告ではなく、業者が日本の金融ライセンスを持たないという事実を周知する目的で公開されています。

そのため、業者選びでは海外の金融ライセンスの有無と種類が重要な判断材料となります。

イギリスのFCA、キプロスのCySEC、オーストラリアのASICなどは、一定の信頼性があるとされる金融ライセンスの代表例です。

ライセンスを保有する業者は、顧客資金の分別管理や定期的な財務報告が義務付けられているケースが多く、無登録業者と比較してトラブルリスクが相対的に低い傾向にあります。

利用を検討する際は、業者の公式サイトでライセンス番号と発行機関を確認し、該当する金融当局のサイトで登録状況を照合することが有効な確認手段となります。

税金面での注意点(海外FXは総合課税)

海外FXで得た利益は、国内FXとは異なる税制が適用される点に注意が必要です。

国内FX業者での利益は申告分離課税として税率約20%が適用されるのに対し、海外FX業者での利益は雑所得として総合課税の対象となり、他の所得と合算して累進税率が適用されます。

利益額や他の所得状況によっては、最大で45%の所得税と10%の住民税が課される可能性があるため、トレードの収益性を判断する際にはこの税制上の違いを踏まえた検討が重要です。

また、海外FXでは国内FXで認められている損失の繰越控除が利用できないため、損失が出た年の税務上の扱いにも違いがあります。

利益が大きくなるほど税率も上がるため、事前のシミュレーションが大切です

法的な位置づけについて整理したところで、次に気になるのは「どの業者なら安心して使えるのか」という具体的な選定基準です。

次のセクションでは、金融ライセンスの種類、運営年数、顧客資金の管理体制、出金実績といった安全性を見極めるための評価軸を詳しく解説します。

実際の利用者の口コミと評判から見る安全性

ライセンスや運営実績といった公式情報だけでは、実際の使い勝手や信頼性は見えにくいものです。

出金対応やサポート品質、トラブル時の姿勢は、実際に利用した人の声からこそ判断できる部分が多く、業者選定において重要な判断材料となります。ここでは、第三者の評価を通じて見えてくる安全性の実態を整理します。

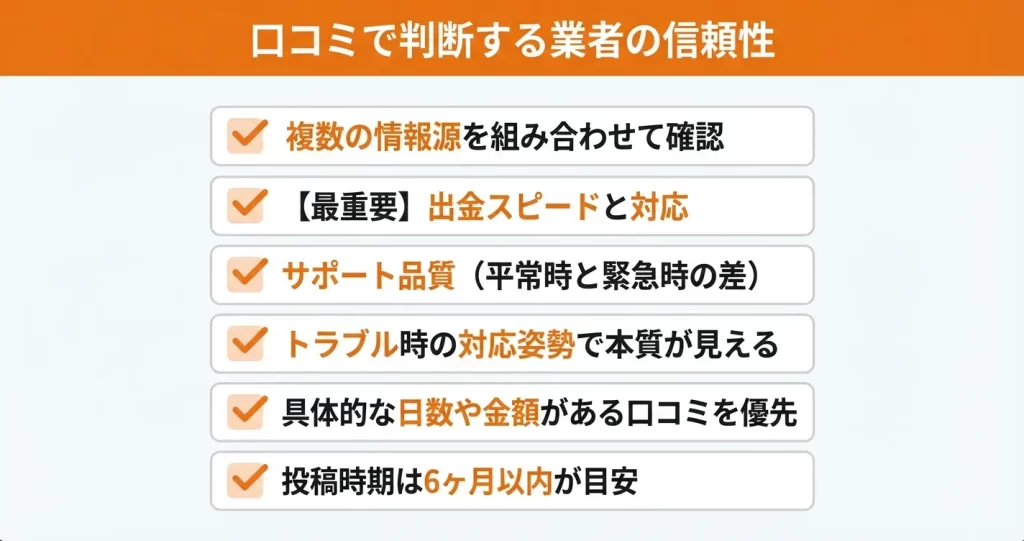

口コミを確認する際は、複数の情報源を組み合わせることで信憑性を高めることができます。FPA(ForexPeaceArmy)などの海外レビューサイト、国内のFX比較サイトに掲載されている利用者レビュー、TwitterやRedditなどのSNS、5ちゃんねる(旧2ちゃんねる)の専門スレッドなどが代表的な情報源です。

投稿時期が6ヶ月以内で、具体的な取引額や出金額、対応日数などの詳細が記載されている口コミは信頼性が高い傾向にあります。

一方で、極端に肯定的または否定的な表現のみで具体性に欠ける投稿、同時期に同じ業者への同様の評価が集中している場合は、ステマや意図的なネガティブキャンペーンの可能性も考慮する必要があります。

出金スピードと対応に関する評価

出金がスムーズに行われるかどうかは、業者の信頼性を測る最も直接的な指標です。

出金拒否や遅延が頻発する業者は、資金管理体制に問題がある可能性が高く、安全性の面で懸念が残ります。口コミでは、申請から着金までの日数、本人確認書類の再提出要求の有無、問い合わせへの回答速度などが評価の中心となります。

安全性の高い業者として評価されることが多いXMTradingやAXIORY、TitanFXなどでは、通常1営業日から3営業日以内に出金処理が完了し、遅延が発生した場合も事前に連絡がある傾向が見られます。

一方で、理由なく出金が保留されたり、規約にない条件を後から提示される事例が複数報告されている業者は、慎重な判断が必要です。

投稿時期が新しく、具体的な状況説明がある情報を優先的に参考にしましょう

口コミサイトやSNSで出金関連の評判を確認する際は、投稿時期が新しく、具体的な状況説明がある情報を優先的に参考にすることが有効です。

- 出金申請から24時間以内に処理ステータスが更新される

- biwalletやSTICPAYなどの電子ウォレットへの出金が即日から翌営業日に完了する

- 高額出金時も追加書類の要求が最小限である

サポート品質の実際の評判

サポート対応の質は、平常時だけでなくトラブル発生時に業者の姿勢が明確に表れる部分です。

日本語対応の充実度、返信の速さ、問題解決への積極性などは、利用者の口コミから読み取ることができます。

高評価を得ている業者では、チャットやメールでの問い合わせに対して24時間以内に具体的な回答が返ってくる傾向があります。

また、定型文ではなく個別の状況に応じた説明がなされ、必要に応じて日本語での電話対応や画面共有によるサポートが提供される場合もあります。反対に、返信が遅い、的外れな回答が繰り返される、途中で連絡が途絶えるといった評価が目立つ業者は、運営体制に不安が残ります。

- 日本語サポートが機械翻訳レベルで意図が正確に伝わらない

- 営業時間外の問い合わせへの対応が週明けまで放置される

- ボーナス条件や出金ルールについての説明が曖昧で後から解釈が変わる

業者名と「サポート」「出金」「対応」などのキーワードを組み合わせてTwitterや5ちゃんねるで検索すると、複数の利用者による評価を横断的に確認できます。

トラブル時の対応事例

不具合や紛争が発生した際の対応姿勢は、業者の信頼性を最も端的に示す指標です。

システム障害による約定ミス、ボーナス条件の認識違い、入出金エラーなど、トラブルが起きた際に業者がどのように対処したかを確認することで、安全性の実態が見えてきます。

信頼性の高い業者として評価される傾向にあるのは、サーバー障害時に公式サイトやSNSで迅速に状況報告を行い、影響を受けた取引について補償方針を明示した事例や、レート配信エラーによる不利な約定が発生した際に利用者からの申告を受けて取引を取り消し、損失分を補填したケースなどが報告されている業者です。

一方で、責任を利用者側に一方的に押し付ける、規約の解釈を都合よく変更する、補償に応じないといった対応が報告されている業者は、リスクが高いと判断できます。

FPAや国内の大手FX比較サイトのレビュー欄、Twitterのリアルタイム検索などで業者名を検索し、過去1年以内のトラブル報告の有無と、その後の解決状況を確認することが有効です。

ここまでで、ライセンスや運営実績、そして実際の利用者の声から見る安全性の判断軸を整理しました。次のセクションでは、これらを踏まえて具体的にどの業者を選ぶべきか、安全性の高い海外FX業者のランキング形式で紹介します。

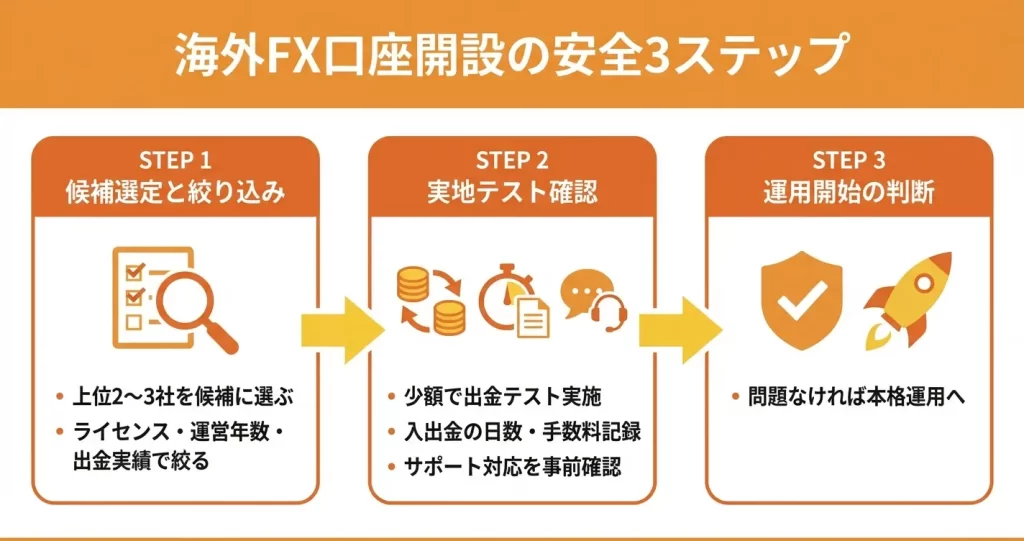

安全に海外FXを始めるための3つのステップ

安全性の高い業者を見極める基準を理解しても、実際に口座開設する段階では慎重な行動が求められます。

ここでは、リスクを最小限に抑えながら海外FX取引を開始するための具体的な手順を3つのステップで解説します。

業者選定から本格運用までの流れを押さえることで、安心して取引環境を構築できます。

ステップ1:安全性ランキング上位から2〜3社を候補にする

安全性評価で上位とされる業者であっても、取引条件やサポート体制には違いがあります。

自分の取引スタイルに合った業者を見極めるには、複数候補の並行検討が有効です。

候補を絞り込む際は、金融ライセンスの種類・運営年数・出金実績の3点を最優先で確認し、そのうえでスプレッドや取引ツールなどの条件を比較します。

金融ライセンスについては、英国FCAやキプロスCySEC、オーストラリアASICなどの厳格な規制機関が発行するライセンスを保有している業者が信頼性の判断材料となります。

運営年数は最低でも5年以上を目安とし、10年を超える実績がある業者はより安定した運営体制が期待できます。

出金実績は利用者の口コミやレビューサイトで「出金できた」という報告が継続的に確認できるかで判断します。

各業者の公式サイトで会社情報とライセンス番号を確認し、FPA(Forex Peace Army)などの第三者の口コミサイトやSNSで実際の利用者の評判を調べることで、公式情報だけでは見えにくい運営実態を把握できます。

ステップ2:少額入金でテスト運用し出金確認する

候補を2〜3社に絞ったら、いきなり本格的な資金を投入するのではなく、最小入金額またはそれに近い少額で実際に入金と出金を試します。

テスト資金の目安は5,000円から1万円程度とし、損失が出ても影響の少ない範囲に抑えます。

出金処理がスムーズに完了するかを確認することで、業者の信頼性を実地で検証できます。

出金テストでは、入金から出金申請、着金までの所要日数と手数料の実額を記録し、公式サイトの説明と相違がないかを確認します。

出金申請から着金まで5営業日を超える場合や、事前説明にない手数料が発生した場合は注意が必要です。

この段階で出金拒否や理由不明な遅延が発生した場合は、本格運用を見送る判断材料になります。

少額テストで問題が見つかれば、大きな損失を回避できます

少額でのテスト運用期間は2週間程度を設け、入出金だけでなく取引ツールの使い勝手やサーバーの安定性も併せて評価することで、総合的な業者の質を見極められます。

ステップ3:本格運用前にサポート対応を確認する

入出金のテストが問題なく完了しても、本格運用を開始する前にサポート体制の質を確認しておくことで、トラブル発生時の安心感が大きく変わります。

日本語サポートの対応時間・返信速度・質問への回答精度を実際に問い合わせて確認し、緊急時に適切なサポートが受けられるかを判断します。

問い合わせ内容は、出金条件やボーナス規約など実際の取引で疑問になりやすい事項を選ぶと、実用的な評価ができます。

- サポートの返信が24時間以内に得られるか

- 回答内容が具体的で理解しやすいか

- 担当者によって説明が変わらないか

返信が48時間を超える場合や、質問に対して定型文のみで具体的な回答が得られない場合は、サポート体制が十分でない可能性があります。

これらの確認を経て信頼できると判断できた業者でのみ、本格的な資金を投入して取引を開始します。

安全性の高い業者を選び、段階的に信頼を確認しながら取引を始めることで、海外FX特有のリスクを大幅に軽減できます。

焦らず慎重に進めることが、長期的に安定した取引環境を築く最も確実な方法です。

海外FX業者の安全性に関するよくある質問

海外FX業者を選ぶ際、安全性や法的なリスクについて疑問や不安を感じる方は少なくありません。

ここでは、利用前に多くの方が気になる「違法性」「出金トラブル」「ライセンスの重要性」などの疑問について、分かりやすく回答しています。

安心して取引を始めるために、ぜひ参考にしてください。

一番安全な海外FXはどこですか?

XM Tradingは、複数の金融ライセンスを保有し、10年以上の運営実績と安定した出金対応で総合評価が高い業者です。

そのほか、AXIORY や TitanFX なども、透明性の高いライセンス取得と長期運営の実績から信頼性が評価されています。

ただし「安全性」の基準は、資金管理の信頼性を重視するか、レバレッジや取引条件を優先するかで変わるため、目的に応じた比較が必要です。

いずれの業者も完全にリスクがないわけではないため、少額から試して出金対応や運営姿勢を確認することが推奨されます。

日本で海外FXを利用することは違法ですか?

海外FX業者の利用自体は違法ではなく、個人が取引を行っても処罰の対象にはなりません。

金融庁が出している警告は、無登録で日本居住者に勧誘を行う業者に対するものであり、利用者個人に向けたものではないためです。

ただし、海外FXで得た利益は日本の税法に基づいて確定申告を行う必要があります。

申告を怠ると税務上の問題が生じる可能性があるため、利益が出た場合は適切に納税することが重要です。

海外FXで出金拒否されることはありますか?

運営歴が短い業者や金融ライセンスを持たない業者では、出金拒否のトラブルが報告されるケースがあります。

一方で、運営実績が長く利用者の多い業者では、規約違反行為をしない限り出金拒否はほぼ発生しません。

事前に公式サイトで金融ライセンスの有無を確認し、口コミサイトやSNSで出金実績の評判をチェックすることが有効です。

また、ボーナスの悪用や複数アカウント開設などの禁止行為を避けることで、トラブルのリスクを抑えられます。

海外FXと国内FXの安全性の違いは?

国内FXは金融庁の登録制により、信託保全の義務化や財務報告が法律で定められており、制度的な保護が手厚い仕組みです。

一方、海外FXは日本の金融庁の管轄外のため、業者ごとに安全性が大きく異なります。

ただし、海外金融ライセンスを保有し、分別管理や補償制度を整備している業者であれば、実質的な安全性は国内業者と遜色ないレベルを確保しているケースも多くあります。

海外FXを利用する場合は、ライセンスの有無や運営実績を事前に確認することが重要です。

海外FXで借金地獄になるリスクはありますか?

海外FX業者の多くはゼロカットシステムを採用しており、相場の急変動時に口座残高がマイナスになっても、そのマイナス分は業者が負担します。

そのため、預けた資金以上の損失を請求されることはなく、借金を背負うリスクは基本的にありません。

一方、国内FXにはゼロカットシステムがなく、追証制度により口座残高を超えた損失分を請求される可能性があります。

海外FXで借金地獄になるのは、自ら借金をして資金を用意した場合に限られます。

金融ライセンスがない業者は使わない方がいいですか?

金融ライセンスを持たない業者は、規制当局による監督を受けていないため、トラブル発生時の保護体制が不十分です。

最低でもFSCやFSAといった公的な金融監督機関のライセンスを保有している業者を選ぶことで、一定の財務基準や顧客保護ルールが適用されます。

無登録業者は出金拒否や突然のサービス停止といったリスクが高く、資金を預ける環境としては推奨できません。

コメント