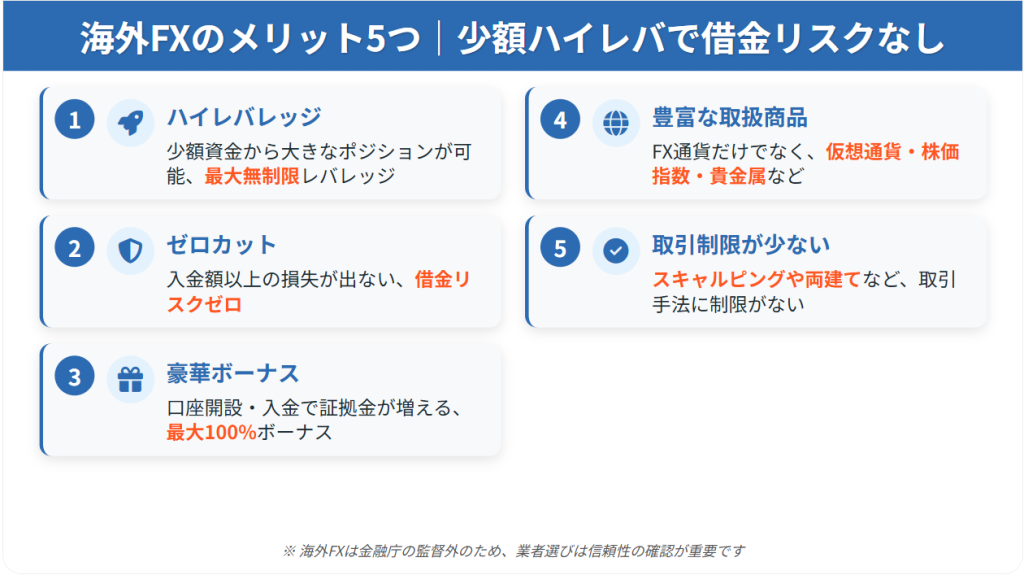

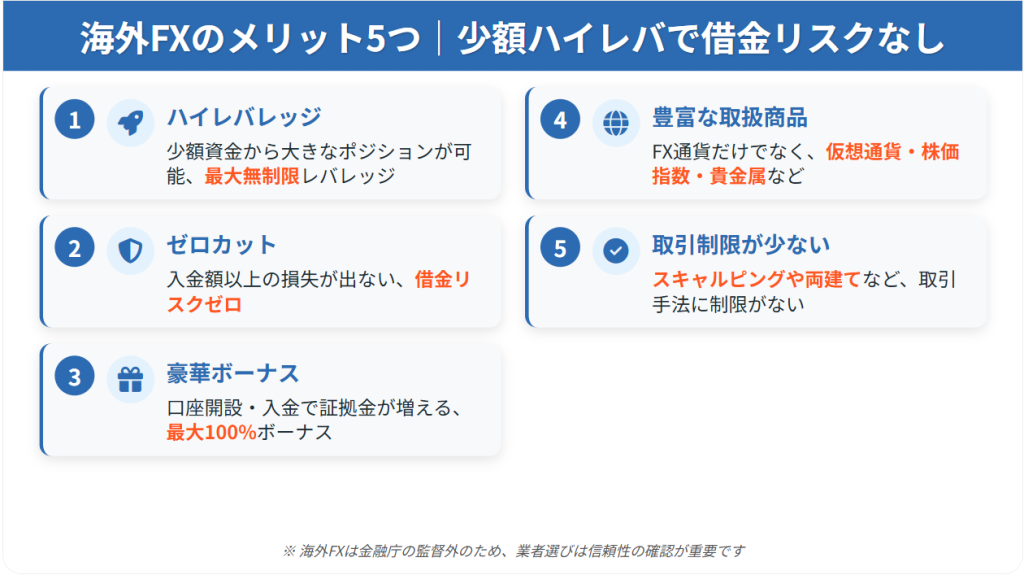

海外FXは高レバレッジやゼロカット、豊富なボーナスなどが魅力的。

一方で、出金トラブルや詐欺などが発生する悪徳業者も存在するため、信頼できる海外FX業者で口座開設するのがおすすめです。

| おすすめ海外FX業者! | 公式/詳細 |

|---|---|

| \\ 総合人気No.1 // XM Trading 初心者から上級者までどんなトレーダーにもおすすめ | XMTrading 公式XMtrading 詳細 |

| \\ 高額なボーナス // Vantage スキャルピング取引を考えている方におすすめ | Vantage 公式Vantage 詳細 |

| \\ 安全性No.1 // HFM 信頼性・運営実績を重視する方におすすめ | HFM 公式HFM 詳細 |

この記事では、2026年最新の情報をもとに、ボーナスキャンペーン・安全性・最大レバレッジ・スプレッド・取引コストなどをもとにおすすめの海外FX業者10社を徹底解説します。

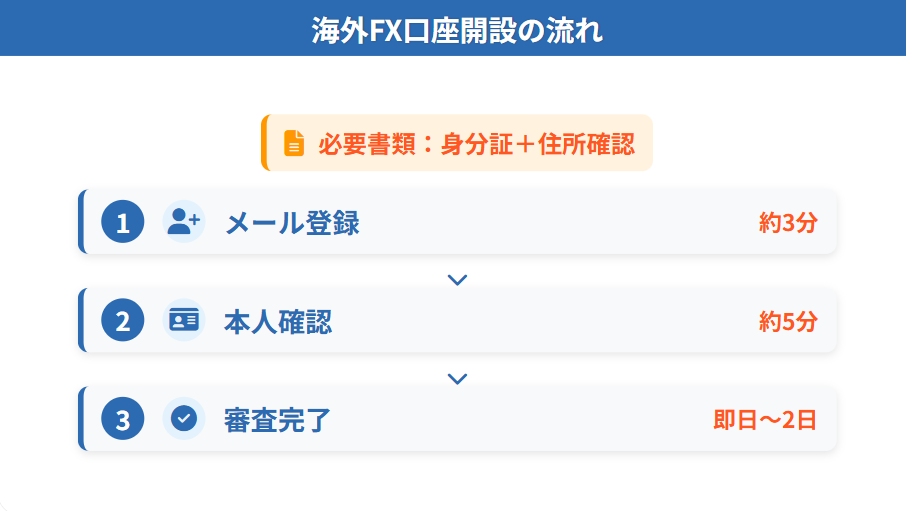

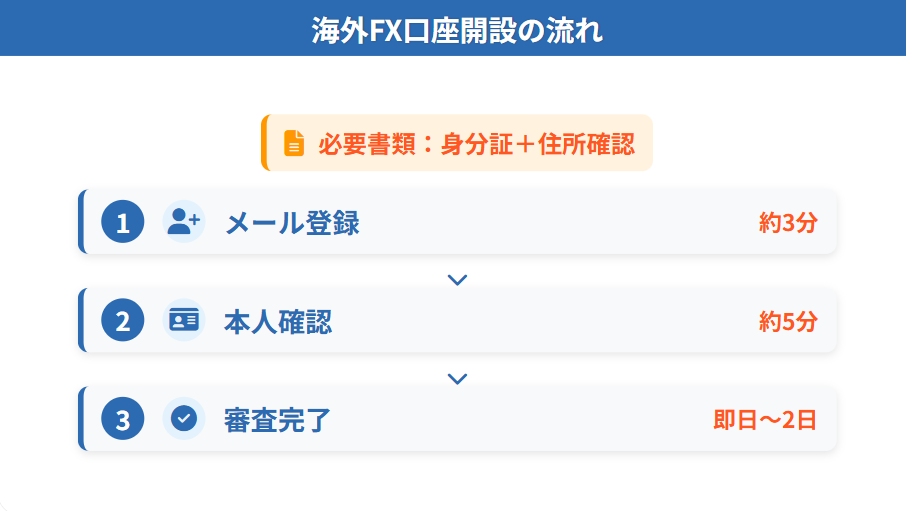

口座開設から入金、出金方法、金融ライセンスなどについても初心者にもわかりやすく紹介しているのでぜひ海外FX業者を選ぶ際の参考にしてみてくださいね!

XMは日本人の利用者数No.1の老舗海外FXブローカー

日本語サポートはもちろん、口座開設ボーナスや入金ボーナスなど各種ボーナスも充実

初めての海外FXならXMTradingが1番おすすめ!

\今なら15,000円のボーナスが無料!/

運営歴15年の安心業者

【2026年最新】おすすめ海外FX業者の比較ランキングTOP10

【2026年最新】

\\ 海外FX業者おすすめランキングTOP10!//

| 海外FX業者 | 総合評価 | ボーナス | 信頼性 | 日本語対応 | 最大レバレッジ | 公式/詳細 |

|---|---|---|---|---|---|---|

XM Trading | 97/100 | 口座開設ボーナス15,000円 | 1,000倍 | 公式 詳細 | ||

Vantage Trading | 95/100 | 口座開設ボーナス15,000円 | 2,000倍 | 公式 詳細 | ||

HFM | 94/100 | 入金ボーナス 75万円 | 2,000倍 | 公式 詳細 | ||

BigBoss | 93/100 | 口座開設ボーナス 15,000円 | 2,200倍 | 公式 詳細 | ||

| AXIORY | 92/100 | なし | 2,000倍 | 公式 詳細 | ||

TitanFX | 90/100 | なし | 1,000倍 | 公式 詳細 | ||

FXGT | 88/100 | 口座開設ボーナス 10,000円 | 5,000倍 | 公式 詳細 | ||

| Exness | 87/100 | なし | 無制限 | 公式 詳細 | ||

iFOREX | 85/100 | 入金ボーナス 82万円以上 | 400倍 | 公式 詳細 | ||

ThreeTrader | 83/100 | 入金ボーナス 3,000円 | 1,000倍 | 公式 詳細 |

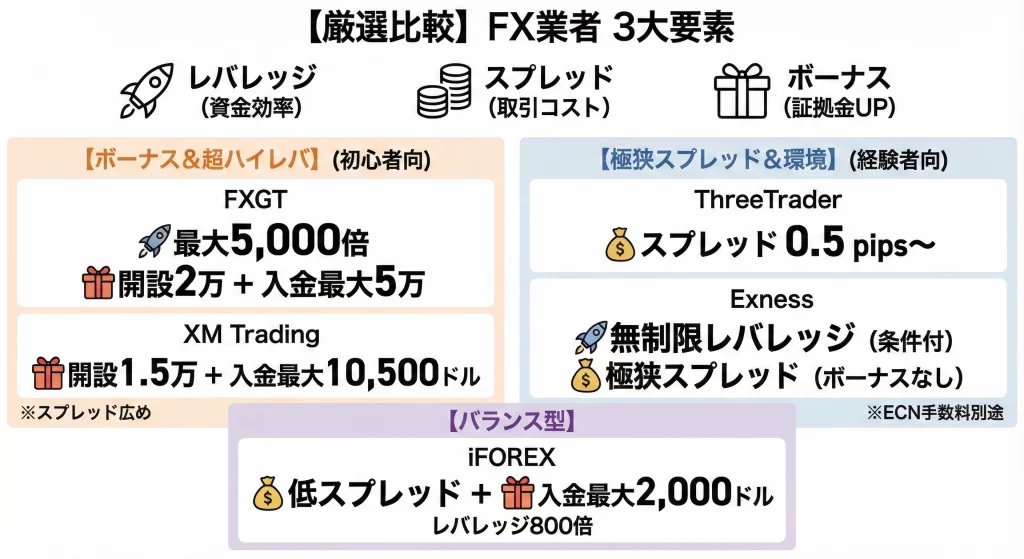

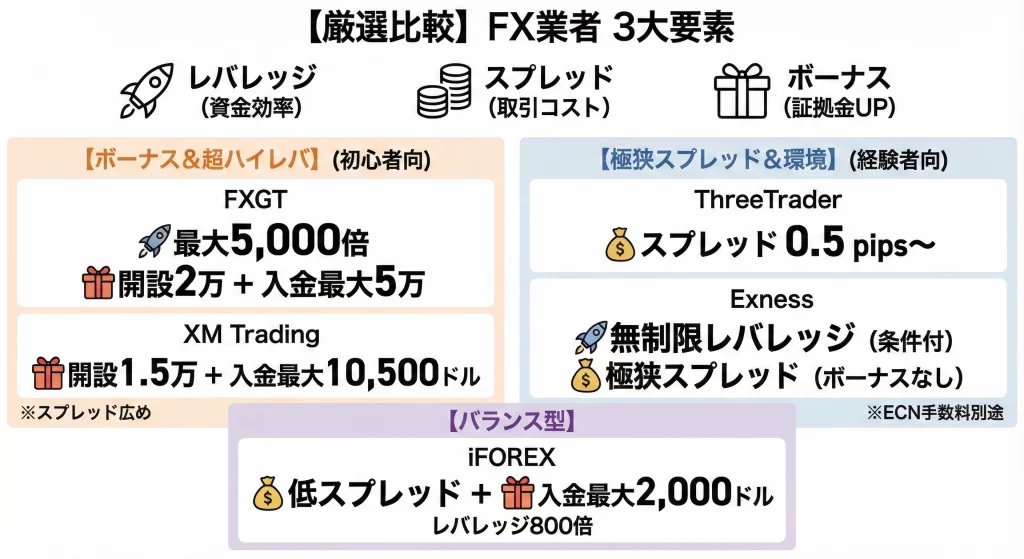

海外FX業者は国内業者と比べてレバレッジや取引条件が大きく異なるため、自分の取引スタイルに合った業者選びが成功の鍵。

信頼性・スペック・実績を総合評価したおすすめ海外FX業者の比較ランキングTOP10をご紹介します。

海外FX業者は200社以上存在しますが、中には信頼性の低い業者も含まれるため、しっかりとした選定基準を持つことが重要です。

- 信頼性

- ボーナスキャンペーン

- スプレッドやレバレッジなどの取引条件

- 日本語サポートの充実度

特に初心者の方は、日本語サポートが充実していて運営実績が長い業者から始めることをおすすめします。

総合力No.1|XM Trading(初心者から上級者まで使いやすい)

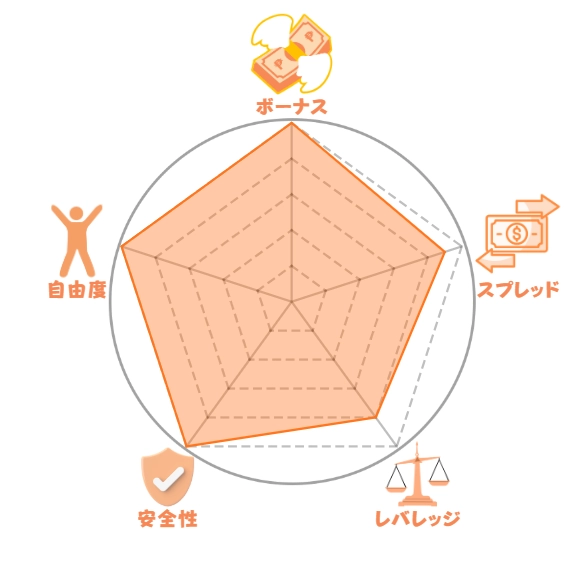

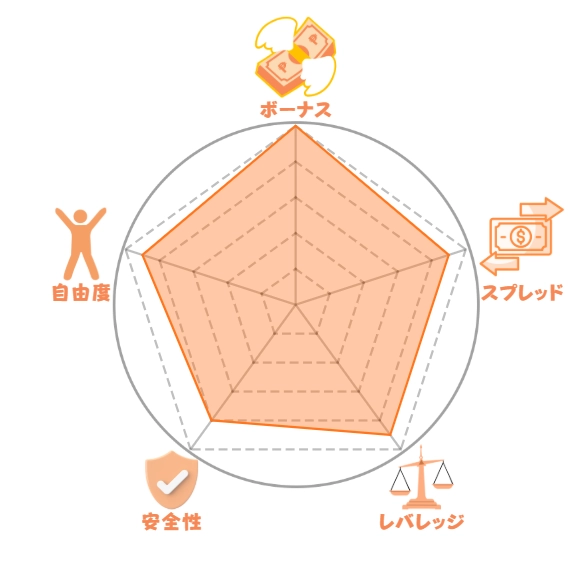

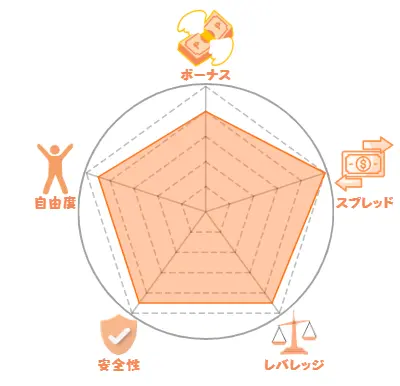

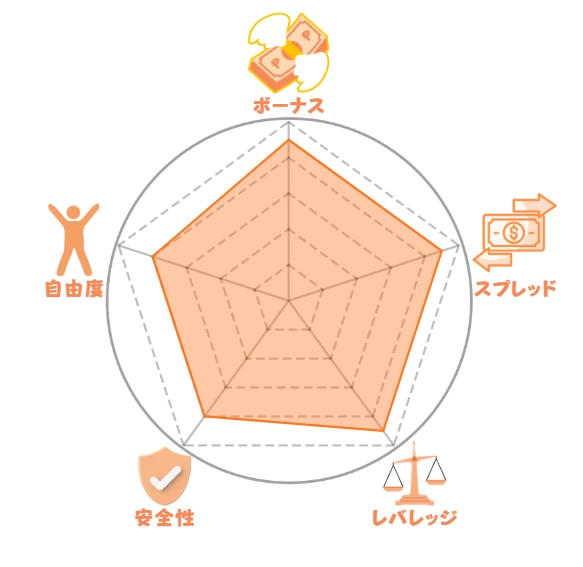

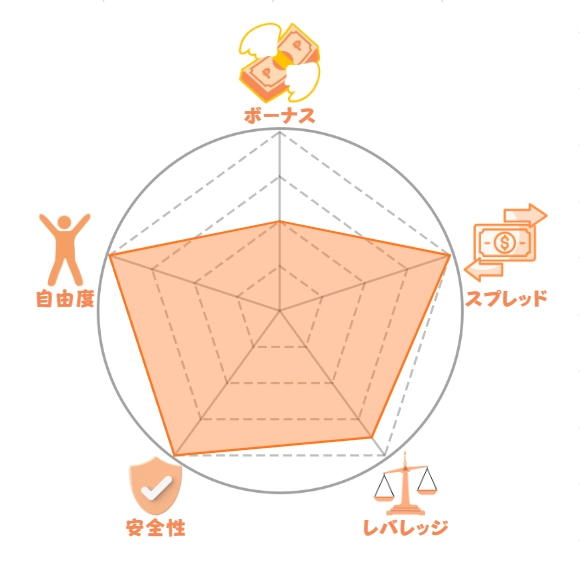

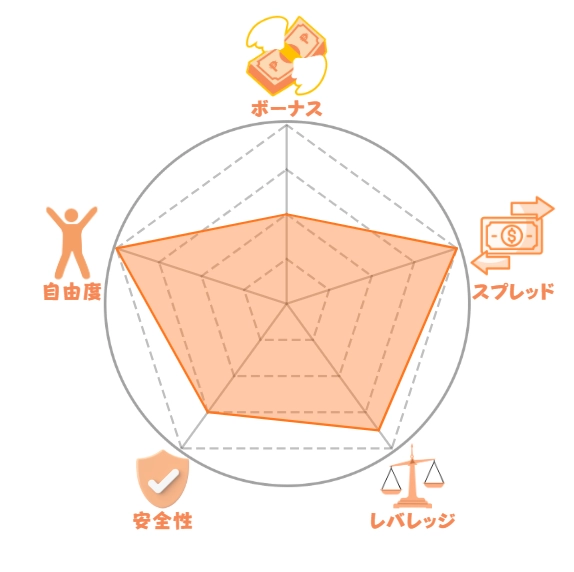

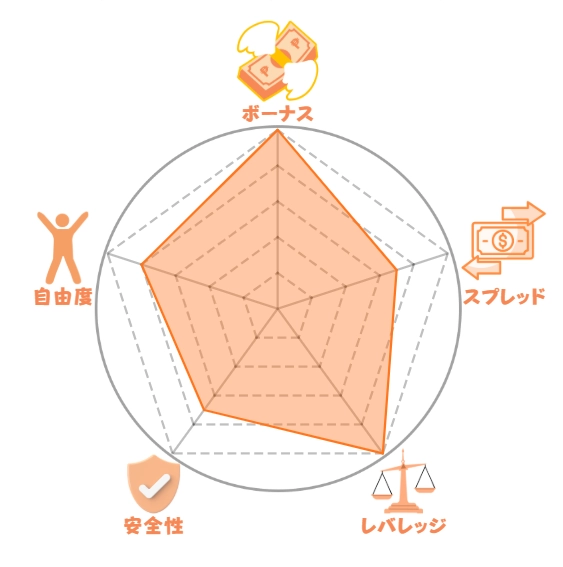

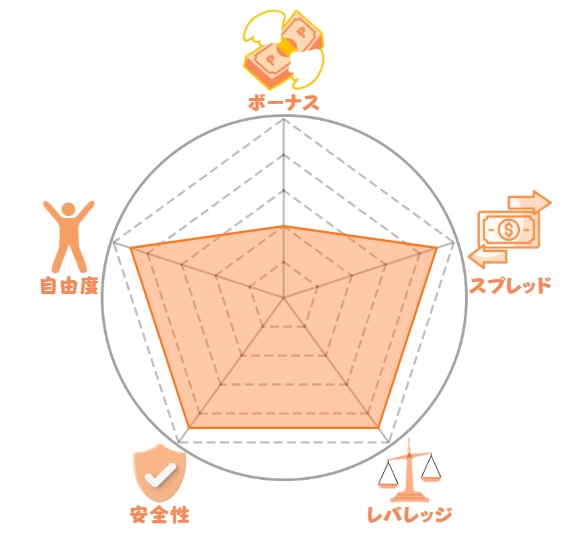

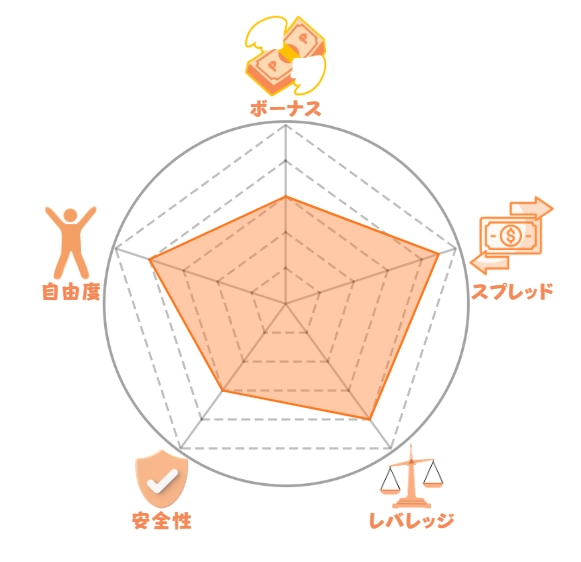

総合 97点/100点

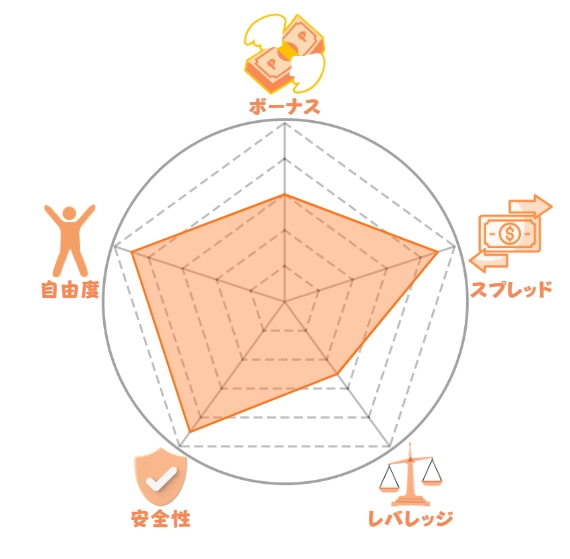

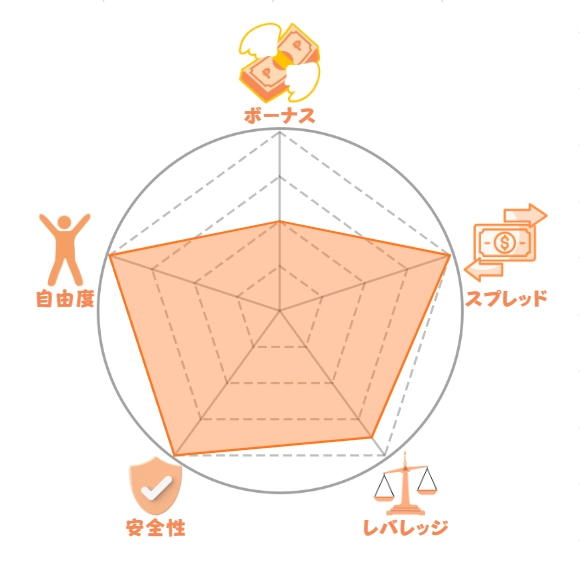

ボーナス 20点/20点|スプレッド 19点/20点|レバレッジ 18点/20点|安全性 20点/20点|自由度 20点/20点

XMTradingがおすすめな人

- 人気な海外FX業者を使いたい

- 自分のお金を使わず気軽に海外FXを始めたい

- 出金拒否のリスクが低い信頼できる海外FX業者を使いたい

| ボーナス | 口座開設:15,000円 入金:総額157万円 初回100%、2回目以降20% ポイントキャッシュバック |

|---|---|

| スプレッド | 0.0pips~(KIWAMI極口座) |

| レバレッジ | 最大1,000倍 |

| 安全性 | 複数の金融ライセンス保有 スポンサー提携 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間(チャット、メール、電話) |

| ホームページ | XMTradingの公式HP |

総合 97点/100点

ボーナス 20点/20点|スプレッド 19点/20点|レバレッジ 18点/20点|安全性 20点/20点|自由度 20点/20点

XMTradingがおすすめな人

- 人気な海外FX業者を使いたい

- 自分のお金を使わず気軽に海外FXを始めたい

- 出金拒否のリスクが低い信頼できる海外FX業者を使いたい

| ボーナス | 口座開設:15,000円 入金:総額157万円 初回100%、2回目以降20% ポイントキャッシュバック |

|---|---|

| スプレッド | 0.0pips~(KIWAMI極口座) |

| レバレッジ | 最大1,000倍 |

| 安全性 | 複数の金融ライセンス保有 スポンサー提携 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間(チャット、メール、電話) |

| ホームページ | XMTradingの公式HP |

XMTradingの特徴

XMTradingは、2009年設立で世界190ヶ国・500万人以上にサービスを展開する海外FX業界最大手の一つ。

海外FX業者の中で日本人トレーダーの利用者数が最も多く、初心者から上級者まで幅広い層に支持されています。

その最大の理由は、高い信頼性と充実したサポート体制、そしてバランスの取れた取引環境にあります。

| XMTrading | 一般的な海外FX業者 | |

|---|---|---|

| 運営実績 | 15年以上 | 0~20年ほど |

| 金融ライセンス | 取得難易度の高いライセンス保有 | 取得難易度はさまざま |

| 利用者 | 世界190カ国・500万人以上 | 非掲載 |

| 資金管理 | 分別管理 | 分別管理 |

| 日本語サポート | 24時間(チャット、メール、LINE) | 24時間(チャット、メール) |

| ゼロカットシステム | あり | あり |

| 新規口座開設ボーナス | 15,000円 | 1,000~10,000円 |

| 入金ボーナス | 初回:100% 2回目:20% 総額:157万円 | 初回:100% 2回目:20% 総額:100~300万円 |

| 最大レバレッジ | 1,000倍 | 500倍~5,000倍 |

| 法人口座 | 開設不可 | 開設可能な業者が多い |

XMは海外FX初心者が最初に選ぶ業者としても定番です!サポートが手厚く、困ったときもすぐに日本語で相談できる安心感があります。

XMTradingは教育コンテンツやウェビナーも豊富で、FX初心者が学びながら取引できる環境が整っている点も高評価。

出金処理も比較的スムーズで、出金拒否などのトラブル報告が少ないことも安心材料となっています。

XMTradingのメリット・デメリット

XMTradingは、利用者の多さだけではなく初心者でも始めやすい取引環境が提供されているのが魅力ポイント。

- 3種類のボーナスキャンペーン実施

- 750円と少額から取引可能

- 運営歴が長く資金管理も安全

- 出金拒否などのトラブルがない

- 日本人スタッフによるサポートが充実

- 入出金の手数料無料

一方で、XMTradingでは開設する口座の種類によってスプレッドが広く設定されている点には要注意です。

入金ボーナスを受け取ることができるスタンダード口座では、スプレッドが1.6pips~と広め。

KIWAMI極口座やゼロ口座はスプレッドが0.0pips~提供されていますが入金ボーナスを受け取ることができません。

- 入金ボーナス対象の口座はスプレッドが広め

- 法人口座が開設できない

XMTradingは、とにかく安心・安全な海外FX業者で取引を始めたい初心者には特におすすめの海外FX業者です。

XMTradingの口コミ

XMは初めての海外FXに選びましたが、日本語サポートが本当に丁寧で助かりました。口座開設ボーナスだけで取引を試せるのも魅力。MT4も使いやすく、困ったときにすぐ相談できる安心感があります。

スプレッドは少し広めですが、約定力はかなり高いです。指標時でも滑りが少なく、ストレスなく取引できます。

海外FXは不安でしたが、XMは出金が早くトラブルもありませんでした。ボーナスも豊富で、自己資金を減らさずにトレードできる点が特に気に入っています。

日本語スタッフが在籍しており、分からないことやトラブルが生じた際でも丁寧なサポートを受けられるのもトレーダーの中で非常に好評。

今なら15,000円口座開設ボーナスが受け取れるので、この機会にまずはボーナスだけでお得にトレードをしてみてくださいね!

XMTradingのボーナスキャンペーン

XMTradingでは6種類と豊富なボーナスキャンペーンが提供されており、海外FX業者の中でもキャンペーンの数や金額が多いのが特徴です。

2026年2月現在もお得なキャンペーンを実施中!

- 口座開設ボーナス

金額:15,000円

新規口座開設と本人確認を完了することで受け取り可能!

どの口座で開設しても口座開設ボーナスを受け取ることができます。

ほとんどの海外FX業者では、

- スプレッドが極めて狭い口座

- 仮想通貨に特化した口座

では口座開設ボーナス受け取れないことが多いため、自分に合った口座を無料で試すことができるのはXMTradingの嬉しいポイントです!

- 入金ボーナス

XMTradingの入金ボーナスは、ボーナスの受け取り金額に応じて付与率が異なります。

100%の入金ボーナス:500ドル(7万5,000円)に達するまで

20%の入金ボーナス:10,000ドル(150万円)に達するまで

7万5,000円を入金すると、7万5,000円の入金ボーナスを受け取ることができ、15万円の資金で取引できます。

また、XMTradingでは上限額に達した場合でも、入金ボーナスリセット制度を活用することで入金ボーナスを再度受け取ることが可能に!

入金ボーナスを活用してお得に取引したい方は口座開設・入金してみてくださいね。

- XMロイヤルティポイント

XMTradingでは、取引をするだけで自動でポイントが貯まるお得なポイントプログラムを提供しています。

貯まったポイントはボーナスや現金に交換できます。

- お年玉プロモーション

2025年12月30日まで、XMTradingでリアル口座を開設しているトレーダーを対象に総額150,000ドル(225万円)を受け取ることができます。

取引口座で200ドル以上の資金を入金して、期間中にFX、金、銀を往復2スタンダードロット以上取引すると抽選で100名にボーナスが当たります。

ボーナスは現金として出金可能!

- ウィークリーデモコンペ

XMTradingでは、口座開設しているトレーダー対象に毎週ウィークリーデモコンペを開催!

デモ口座でトレードを行い、どれだけ資金を増やせたかを競い合います。

上位50位以内にランクインすると

1位は1,500ドル(37万5,000円)、2位は1,000ドル(22万5,000円)、3位は700ドル(15万円)

といったように順位に応じて賞金を受け取ることが可能。

デモ口座で競い合うため、リスクを考えることなくトレードを試すことができます。

この機会にXMTradingで口座を開設して、デモコンペでお得なボーナスをゲットしましょう。

- 友人紹介プログラム

XMTradingでは、友だちを1人紹介するごとに100ドル(15,000円)のボーナスを受け取ることができます。

友達紹介の数に制限はないため、紹介すればするほどボーナスが付与される仕組み。

条件として、招待された人が口座開設、入金、5スタンダードロット以上の取引を行うことが必要なため要注意です。

招待された方も、40ドル(6,000円)のボーナスを受け取ることが可能。

お知り合いやご友人と一緒に始める方はぜひ友達紹介プログラムを活用してお得に取引を開始してみてはいかがでしょうか。

このようなお得なボーナスキャンペーンを利用できるのは今だけ!

口座開設でもらえる15,000円ボーナスを活用して、XMTradingで無料の取引を開始してみてください!

2/28まで新規口座開設ボーナス15,000円をXMTradingでは実施中。

- 最大レバレッジ1,000倍

- 入出金手数料0円

のXMtradingをまずはお得に体験できる、口座開設ボーナスを実施中!

ぜひこの機会に始めてみてはいかがでしょうか?

\\2/28までの期間限定!!//

手数料0円の口座開設!

豊富なボーナス最強|Vantage Trading(高還元ボーナス・高信頼ライセンス)

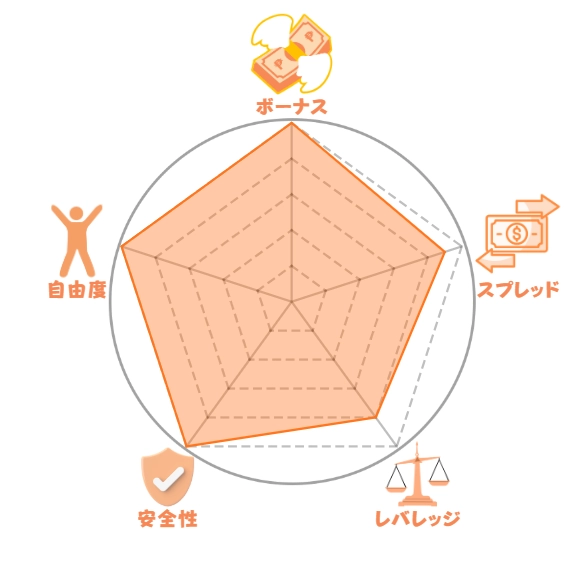

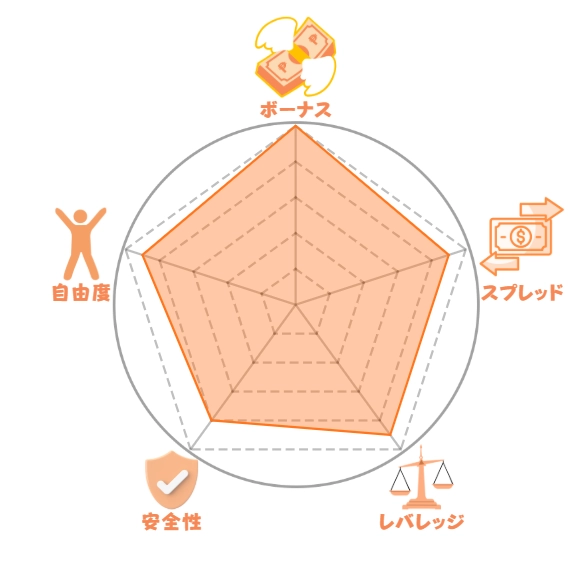

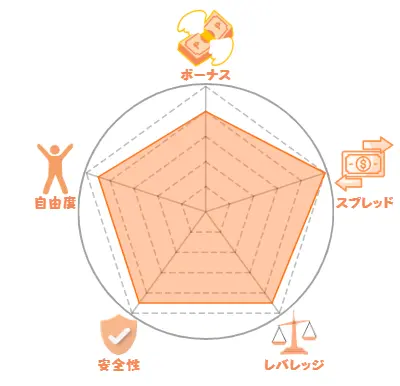

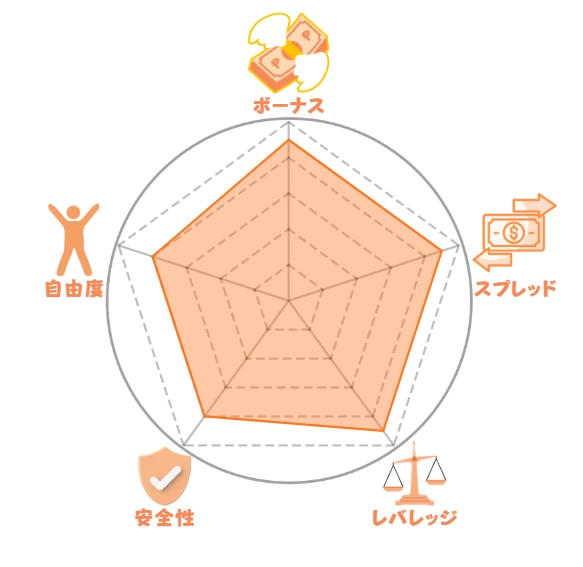

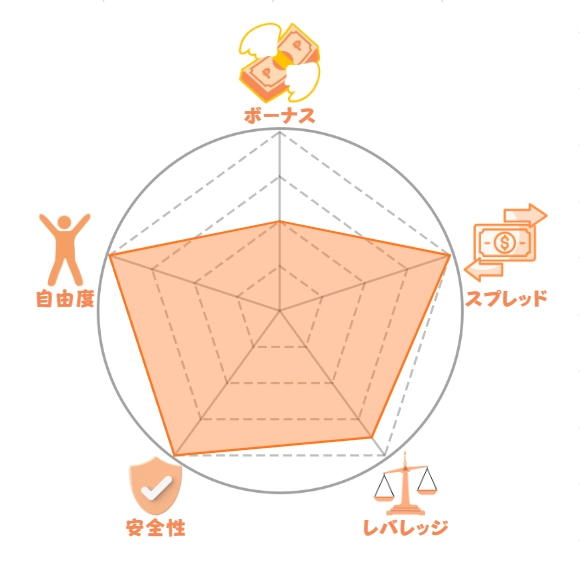

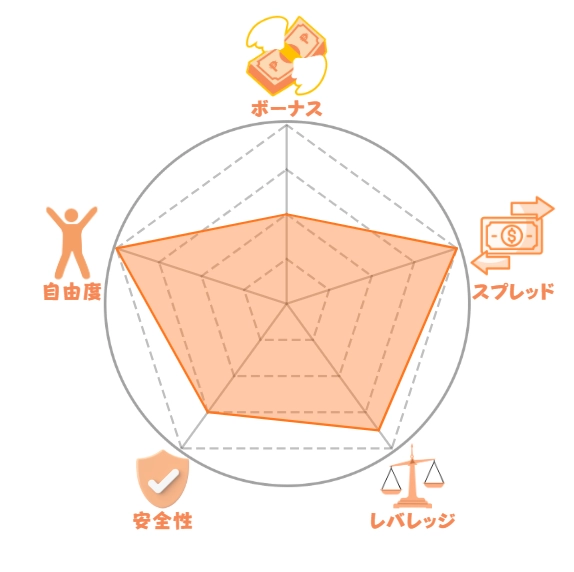

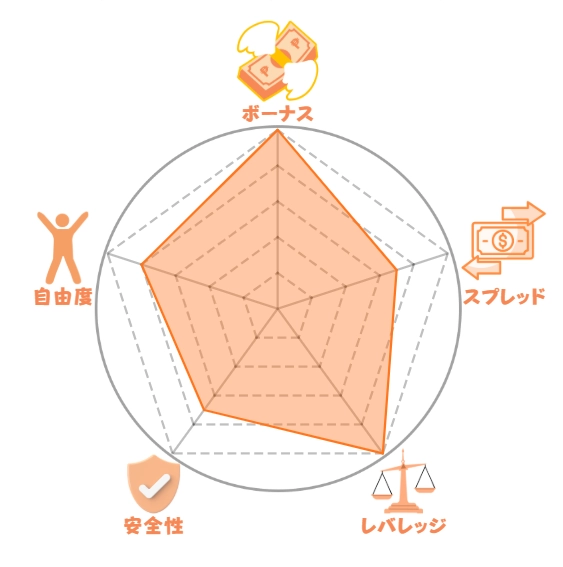

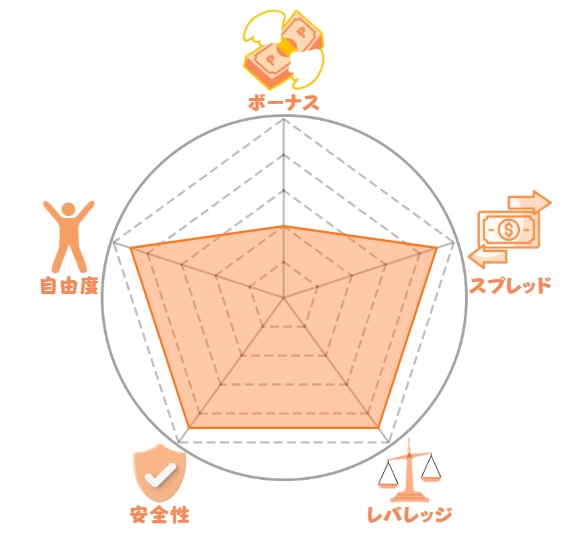

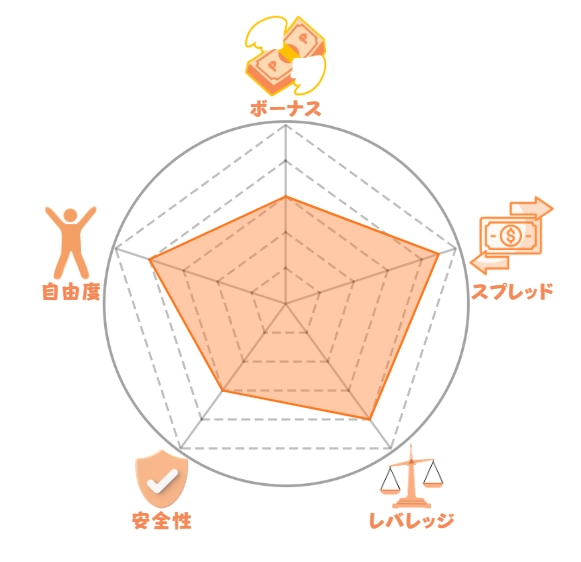

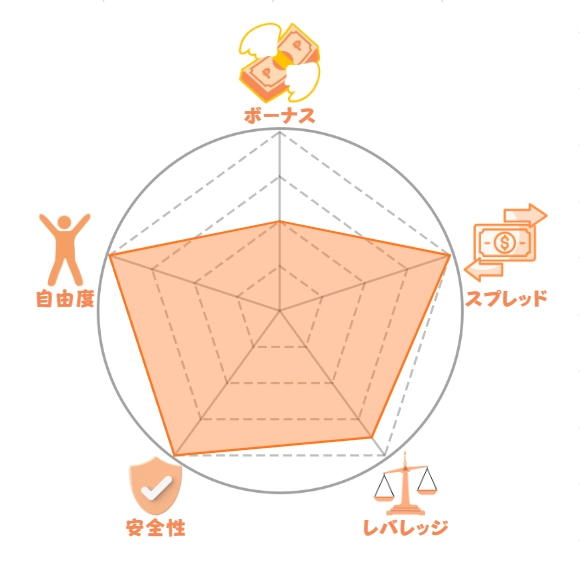

総合 95点/100点

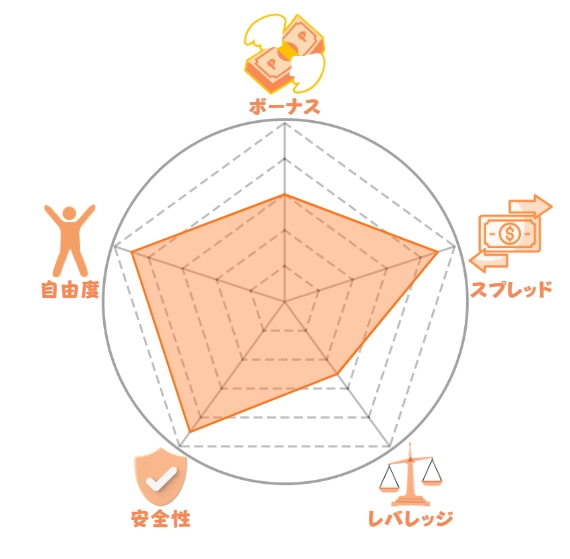

ボーナス 20点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 18点/20点|自由度 19点/20点

Vantage Tradingがおすすめな人

- 高レバレッジで効率よく取引したい

- 高額な入金ボーナスを使いたい

- 信頼できる海外FX業者で、安心して取引したい

| ボーナス | 口座開設:15,000円 入金:総額300万円 初回100%、2回目50%、3回目以降20% 現金キャッシュバック |

|---|---|

| スプレッド | 0.0pips~ (ENC、PREMIUM口座) |

| レバレッジ | 最大2,000倍 |

| 安全性 | 複数の金融ライセンス保有 スポンサー提携 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間(チャット、メール) |

| ホームページ | Vantage Tradingの公式HP |

総合 95点/100点

ボーナス 20点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 18点/20点|自由度 19点/20点

Vantage Tradingがおすすめな人

- 高レバレッジで効率よく取引したい

- 高額な入金ボーナスを使いたい

- 信頼できる海外FX業者で取引したい

| ボーナス | 口座開設:15,000円 入金:総額300万円 初回100%、2回目50%、3回目以降20% 現金キャッシュバック |

|---|---|

| スプレッド | 0.0pips~ (ENC、PREMIUM口座) |

| レバレッジ | 最大2,000倍 |

| 安全性 | 複数の金融ライセンス保有 スポンサー提携 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間(チャット、メール) |

| ホームページ | Vantage Tradingの公式HP |

Vantage Tradingの特徴

Vantage Tradingは、2009年設立で世界172ヶ国・1,500万口座以上のユーザーが利用するグローバル規模の海外FX業者。

日本向けサービスが開始したのは2020年であるため、国内での運営歴は5年ほど。

日本での運営歴はまだ浅いものの、複数金融ライセンス取得、資金の分別管理、出金拒否事例の少なさなど、安全性・信頼性は確保されています。

多くの海外FX業者がボーナスかスプレッドのどちらかに特化する中、両方を海外FX業界内トップクラスのレベルで提供しているのがVantageの強み。

| Vantage Trading | XMTrading | |

|---|---|---|

| 運営実績 | 5年 | 15年 |

| 金融ライセンス | 取得難易度の高いライセンス保有 | 取得難易の高いライセンスを取得 |

| 利用者 | 世界172ヶ国・1,500万口座以上 | 世界190ヶ国・500万人以上 |

| 資金管理 | 分別管理 | 分別管理 |

| 日本語サポート | 24時間(チャット、メール) | 24時間(チャット、メール、電話、LINE) |

| ゼロカットシステム | あり | あり |

| 新規口座開設ボーナス | 15,000円 | 15,000円 |

| 入金ボーナス | 初回:120% 2回目:50% 3回目以降:20% 総額:300万円 | 初回:100% 2回目:20% 総額:100~300万円 |

| 最大レバレッジ | 2,000倍 | 1,000倍 |

Vantageは業界最狭水準のスプレッド、豪華なボーナスキャンペーン、極めて低いロスカット水準など、バランスの取れた取引環境で日本人トレーダーからの注目度が急上昇している海外FX業者です。

Vantage Tradingのメリット・デメリット

Vantageは、ボーナス還元率やレバレッジの高さだけでなく、信頼性の高い運営体制と日本語サポートの充実が魅力ポイント。

Vポイント制度や最大年率13%の預金金利など海外FX業者のなかでも珍しいキャンペーンが実施されており、長期にわたってお得に取引できます。

- ログインのみでポイントが貯まる

- 入金ボーナス還元率が高い

- 取得難易度の高いライセンスの取得

- 最大レバレッジが2,000倍

- 出金拒否などのトラブルがない

- 日本人スタッフによるサポートが充実

一方で、Vantageは日本での運営歴が浅いだけでなく日本市場から一時的に撤退し、新規口座開設を停止していた時期もあります。

長年にわたる安定した運営実績をより重視したい方には、XMTradingの方が安心して利用できるでしょう。

- 日本での運営歴が短い

- 口座開設ボーナスのみの取引での出金には制限がある

Vantageでは、口座開設ボーナスの15,000円を使って取引した場合、出金できる利益は最大で10,000円までに制限されています。

一方で、50ドル相当額以上を入金し、1回でもトレードを行えば上限なしで利益を出金することが可能。

1万円を超える利益を狙っている方は、お得なボーナスキャンペーン実施している今のうちにVantageで取引を開始してみるのもおすすめです。

Vantage Tradingの口コミ

Vantageは入金ボーナスの還元率が高いので、資金を増やしながら取引できる点が気に入っています。ログインだけでポイントが貯まるのもお得です。

最大2,000倍のレバレッジと最低0%のロスカット水準のおかげで、少額からでも効率よくトレードできます。他にもVantageは900種類以上の銘柄で取引でき、幅広い商品で利益を狙えるのが嬉しいです。

Vantageの運営歴は長くないですが金融ライセンス取得や分別管理がしっかりしていて、出金トラブルもなく日本語サポートも丁寧です。

Vantageでは、ログインするだけでポイントが貯まる「Vantageリワード」といったサービスがトレーダーのなかでも好評。

貯めたポイントは現金やクーポンと交換でき、利益を2倍にしたり損失を半減したりできます。

Vantage Tradingのボーナスキャンペーン

Vantage Tradingでは種類と豊富なボーナスキャンペーンが提供されており、海外FX業者の中でもキャンペーンの数や金額が多いのが特徴です。

2026年2月現在もお得なキャンペーンを実施中!

- 口座開設ボーナス

金額:15,000円

新規口座開設と登録後7日以内に本人確認を完了することで受け取り可能!

対象口座はスタンダード口座とECN口座です。

口座開設ボーナスを活用して得た利益は10,000円まで出金できます。

上限なしで出金したい場合は50ドル相当額以上の入金と1回以上の取引をする必要があります。

口座開設後7日以内に本人確認を完了しない場合10,000円に減額されてしまうため、なるべくはやめに本人確認を済ませてお得なボーナスを受け取りましょう。

- 入金ボーナス

Vantageの入金ボーナスは、入金タイミングや入金回数に応じて付与率が異なります。

初回入金:100~120%(上限7万5,000円)

- アカウント登録から7日以内:120%

- アカウント登録から8日以降:100%

2回目入金:50%(上限15万円)

3回目入金:20%(上限277万5,000円)

Vantageではアカウント登録から7日以内に初回入金を完了させると、120%の入金ボーナスを受け取ることができます。

初回で6万2,500円入金すると7万5,000円のボーナスが受け取ることができ、13万7,500円の資金で取引できます。

Vantageは海外FX業者の中でも、ボーナスの還元率の高さはトップクラスなためよりお得に取引したい方は口座開設・入金してみてくださいね。

- VantageTradingリワード

Vantageでは、ログインや取引時にポイントが貯まる「VantageTradingリワード」といったキャンペーンを実施中。

貯まったポイントは、ルーレットの挑戦権や現金、クーポンと交換できます。

たとえば

- 利益ブースタークーポン:利益が2倍になる

- 損失サポートクーポン:負けトレードでの損失を補填

- 入金割引クーポン:入金額の5%が現金還元

ような取引を有利に進められるお得な特典が受け取れます。

取引量に応じて会員レベルがアップするため、取引すればするほどより多くのポイントや特典を獲得可能!

口座開設すると自動的にポイントが貯まる仕組みで特別な手続きは不要です。

取引量の多い方は、Vantageのキャンペーンを活用しつつお得に取引してみるのもおすすめです。

- 金利13%!Vプレミアム預金

Vantageでは、毎日75,000円以上の口座残高を維持しているトレーダーに毎日0.05%の金利が付与されます。

取引条件として、毎週月曜日~金曜日の間に累計0.5ロット以上の取引を行わなければならない点には要注意。

継続的に条件を達成することで、最大年率13%の利息を受け取ることができます。

中長期で取引を続ける予定の方や、比較的大きな資金でトレードを行う方にとっては、見逃せない魅力的なキャンペーンです!

- 年末ミリオンジャンボ(登録期間終了)

Vantageでは2026年1月31日まで、賞金総額1億円以上のトレード大会を開催中!

大会は、利益率(ROI)部門と利益額部門の2部門で競い、それぞれの部門で1位に輝いたトレーダーには、賞金1,000万円が贈られます。

さらに、最も多くのポジションを保有した方に贈られる「ポジポジ賞」や、ゾロ目順位を対象とした「ゾロ目賞」など、ユニークで豪華な特別賞も多数用意されています。

なお、参加登録の締切は2025年12月31日までとなっているため、現在は新規参加ができません。

Vantageでは大規模なトレード大会が毎年年末に恒例開催されているため、次回開催に備えてチェックしておきましょう。

- V友紹介キャンペーン

Vantageでは、友だちを1人紹介するごとに50ドル(7,500円)の紹介ボーナスを受け取ることができます。

XMの紹介報酬が100ドルであることを考えると、やや控えめな金額。

紹介人数に上限はなく、友だちを紹介すればするほどボーナスが加算されていく仕組みです。

さらに、Vantageでは5人紹介するごとに追加で50ドルのボーナスがもらえる特典も用意されています。

なお、ボーナスを受け取るためには招待された側が口座を開設し、30日以内に100ドル(15,000円)以上を入金する必要があるため要注意。

招待された方も10ドル(1,500円)のボーナスを受け取れます。

このようなお得なボーナスキャンペーンを利用できるのは今だけ!

口座開設でもらえる15,000円ボーナスを活用して、Vantage Tradingで無料の取引を開始してみてください!

コピートレード対応|HFM(豪華ボーナス×自由度の高い取引)

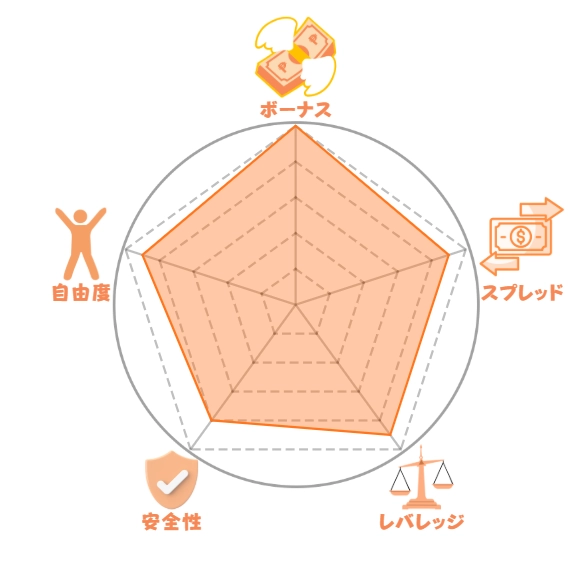

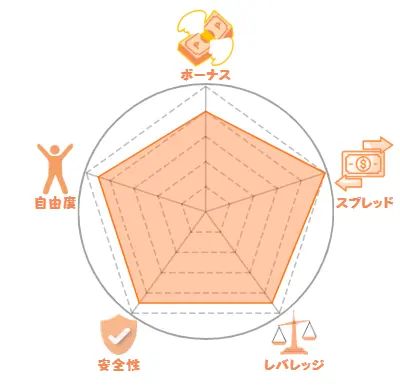

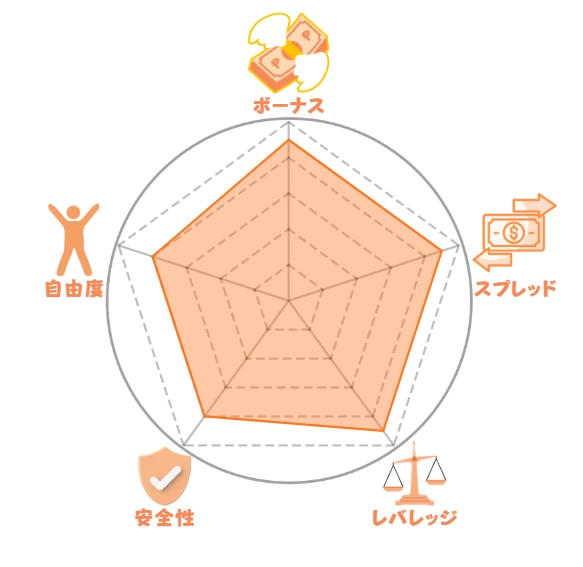

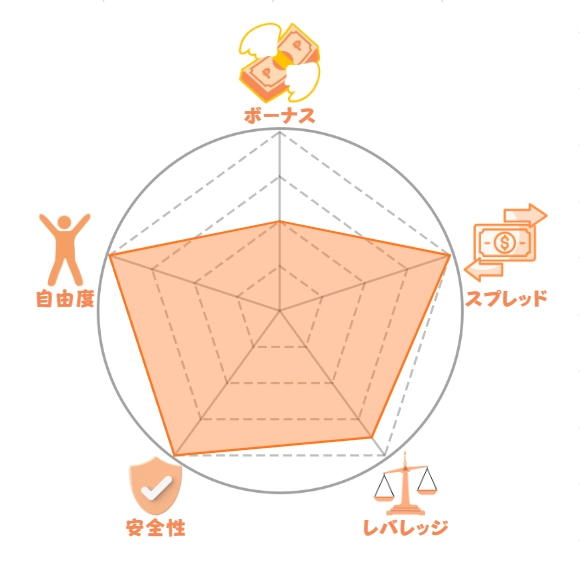

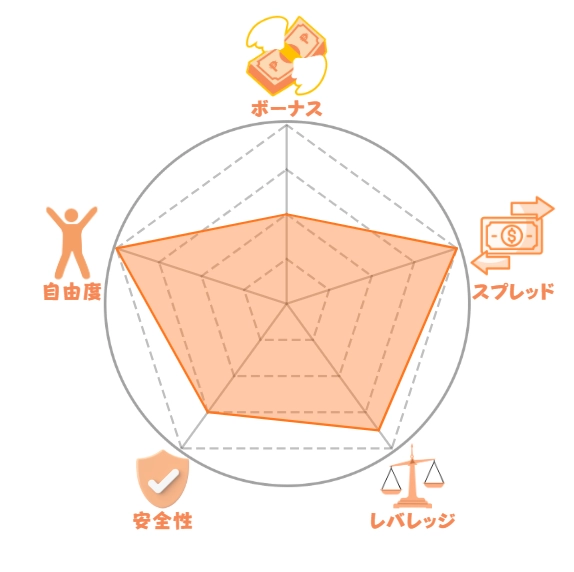

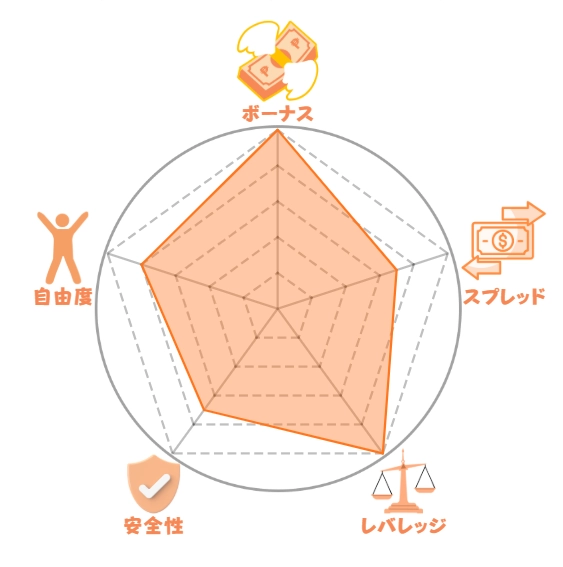

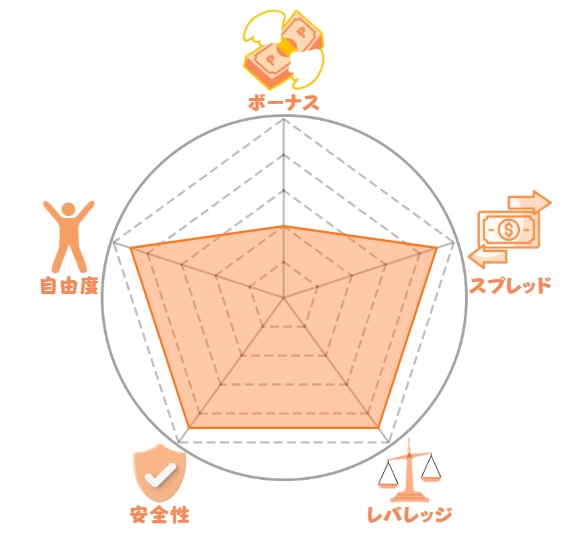

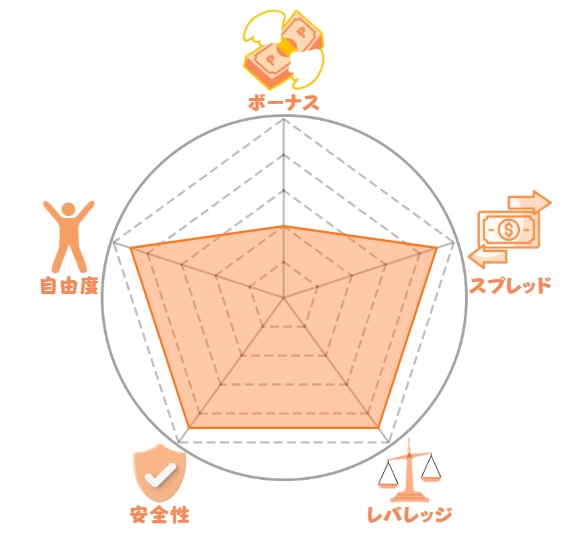

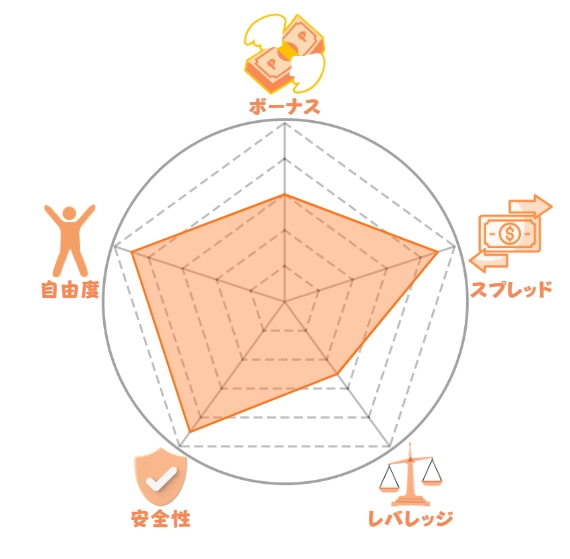

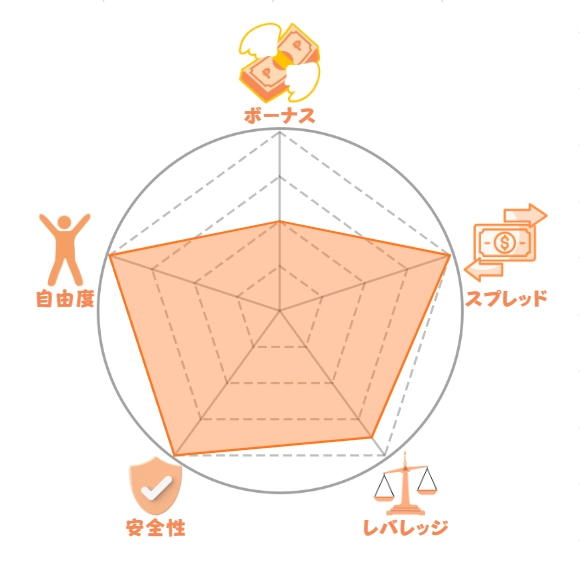

総合 94点/100点

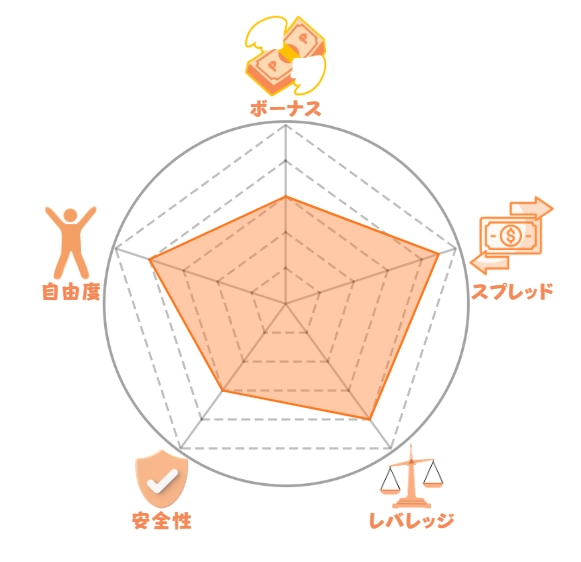

ボーナス 17点/20点|スプレッド 20点/20点|レバレッジ 19点/20点|安全性 19点/20点|自由度 19点/20点

HFMがおすすめな人

- コピートレードで自動取引を始めたい

- 最大75万円の入金ボーナスを受け取りたい

- 運営実績15年以上の実績ある業者を使いたい

| ボーナス | 入金:総額75万円 入金額の20% |

|---|---|

| スプレッド | 0.0pips~ (ゼロスプレッド口座) |

| レバレッジ | 最大2,000倍 |

| 安全性 | 複数の金融ライセンス保有 運営実績15年以上 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間対応(チャット、メール) |

| ホームページ | HFMの公式HP |

総合 89点/100点

ボーナス 16点/20点|スプレッド 17点/20点|レバレッジ 19点/20点|安全性 19点/20点|自由度 18点/20点

HFMがおすすめな人

- コピートレードで自動取引を始めたい

- 15年以上の運営実績の業者を使いたい

- 最大75万円入金ボーナスを受け取りたい

| ボーナス | 入金:総額75万円 入金額の20% |

|---|---|

| スプレッド | 0.0pips~ (ゼロスプレッド口座) |

| レバレッジ | 最大2,000倍 |

| 安全性 | 複数の金融ライセンス保有 運営実績15年以上 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間対応(チャット、メール) |

| ホームページ | HFMの公式HP |

HFMの特徴

HFMは、2010年にサービスを開始し、すでに世界250万人以上のトレーダーに利用されている海外FX業者です。

HFMでは1000種類以上の豊富な取引銘柄を提供し、「World Business Outlook」にベスト取引口座として表彰されるなど、グループ全体で80を超える受賞歴を誇る、実績の高さが特徴的。

15年以上の運営実績と複数の金融ライセンスを保有しており、安全性・信頼性も非常に高い業者です。

| HFM | XM Trading | |

|---|---|---|

| 運営実績 | 15年以上 | 15年以上 |

| 金融ライセンス | 難易度の高いライセンスを保有 | 難易度の高いライセンスを保有 |

| 利用者 | 世界250万人以上 | 世界150カ国・500万人以上 |

| 取引銘柄数 | 1000種類以上 | 約1500種類 |

| 日本語サポート | 24時間対応(チャット、メール) | 24時間(チャット、メール、LINE) |

| ゼロカットシステム | あり | あり |

| 最大レバレッジ | 2,000倍 | 1,000倍 |

| 入金ボーナス | 最大20% 総額:75万円 | 初回:100% 2回目:20% 総額:157万円 |

| 口座開設ボーナス | なし | 15,000円 |

HFMは優秀なトレーダーの取引を自動でコピーできるコピートレード機能が特に人気で、FXの知識がない初心者でもプロと同じ取引結果を得られる可能性があります。

24時間対応の日本語サポートも充実しており、初めて海外FXを利用する方でも安心して問い合わせることができます。

ボーナスを活用しながら自動取引にも挑戦したい方や、運営実績が長く安心できる業者を使いたい方は、HFMを使ってみることをおすすめします。

HFMのメリット・デメリット

HFMは、最大2,000倍のハイレバレッジと最大75万円の豪華な入金ボーナス、そして初心者でも簡単に始められるコピートレード機能が最大の魅力です。

金融ライセンスは複数保有しており、15年以上の運営実績と世界250万人以上の利用者という実績があるため、安全性は高い海外FX業者です。

入金ボーナスだけでなく、余剰証拠金の最大3%の利息を毎日受け取れる「ROFM」やロイヤルティプログラムなど、独自のキャンペーンも充実しています。

- 最大75万円の豪華な入金ボーナス

- 最大2,000倍のハイレバレッジ

- 初心者でも使えるコピートレード対応

- 運営実績15年以上の老舗業者

- 1000種類以上の豊富な取引銘柄

- 法人口座の開設が可能

一方で、HFMは口座開設ボーナスを提供していない点には注意が必要です。

- 口座開設ボーナスがない

HFMの口コミ

HFMはロイヤルティプログラムやROFMなど独自のキャンペーンが充実しており、取引すればするほどお得になる仕組みが魅力です。長期的に取引する方には特におすすめです。

入金ボーナスが最大75万円と非常に豪華で、資金効率よく取引できます。ボーナスだけで証拠金が2倍近くになるのは大きなメリットです。

運営実績15年以上で複数の金融ライセンスを保有しているため、安心して取引できます。取引銘柄も500種類以上と豊富で、選択肢が多いのも魅力です。

HFMはコピートレード機能と豪華なボーナスが特に高く評価されており、初心者でも手軽に取引を始められる環境が整っています。

HFMでは優秀なトレーダーの取引を自動でコピーできるため、FXの知識や経験がなくても、プロと同じ取引結果を得られる可能性も。

豪華なボーナスと自動取引を活用して効率的に利益を狙いたい方は、今すぐHFMで口座開設してトレードを始めてみてくださいね!

HFMのボーナスキャンペーン

HFMでは豊富なボーナスキャンペーンが提供されており、海外FX業者の中でも特に入金ボーナスの総額が大きいのが特徴です。

2026年2月現在もお得なキャンペーンを実施中!

- 20%入金ボーナス

金額:上限75万円

入金額の20%がボーナスとして付与されます!

Top-up Bonus口座のみが対象で、上限75万円に達するまで何度でも受け取ることが可能です。

例えば、375万円を入金すると75万円のボーナスを受け取ることができ、合計450万円の資金で取引できます。

継続的に資金を追加しながら取引したい方には、非常にお得なボーナスキャンペーンとなっています!

- ロイヤルティプログラム

HFMでは取引するたびにHFMバーポイントが貯まる、ロイヤルティプログラムを提供しています。

貯まったポイントは現金や取引ボーナスに交換可能

取引量に応じて最大6ドル/ロットのポイント還元

ロイヤルティプログラムは取引すればするほどお得になる仕組みで、上限がないため長期的に取引する方には非常に魅力的です。

貯まったポイントは現金として出金できるだけでなく、取引ボーナスとしても利用できるため、資金効率を大幅に向上させることができます。

継続的に取引する予定の方は、ロイヤルティプログラムを活用してどんどんポイントを貯めていきましょう!

- ROFM(リターン・オン・フリーマージン)

HFMでは余剰証拠金に対して最大3%の利息が毎日付与される、ROFMという独自のプログラムを提供しています。

条件として、余剰証拠金が1,000ドル(約15万円)以上&月間取引量が5ロット以上である必要があります。

他の海外FX業者にはない独自のプログラムで、長期的に資金を運用したい方には非常にお得なキャンペーンです。

余剰証拠金を活用して効率的に資産を増やしたい方は、HFMのROFMを活用して取引するのがおすすめです!

- デモコンテスト

HFMでは定期的にデモ口座を使ったトレードコンテストを開催しており、上位入賞者には賞金が贈られます。

実際の資金を使わずにコンテストに参加できるため、リスクゼロで賞金を獲得できるのが魅力的。

最大1,000ドルの賞金を受け取ることができます。

これから海外FXを始めたい方や使用感を確かめたい方は、ぜひこの機会にHFMのデモコンテストに参加してみましょう。

- トレーダー賞2025

HFMでは優秀なトレーダーを表彰する「トレーダー賞2025」を開催しており、毎月の取引実績に応じて豪華な賞品が贈られます。

過去には、1,000ドルの現金賞金が贈られました。

取引量や利益額など、さまざまな部門で表彰されるため、多くのトレーダーに受賞のチャンスがあります。

本格的に取引を行っている方は、トレーダー賞を目指して取引してみるのも良いでしょう。

このような豊富なボーナスキャンペーンを利用できるのは今だけ!

効率的に利益を狙いたい方や受賞歴や運営歴など実績重視の方は、HFMで口座開設するのがおすすめです!

柔軟な取引環境と国際的評価の高さ|BigBoss(カスタマイズ可能な口座とゲーム性)

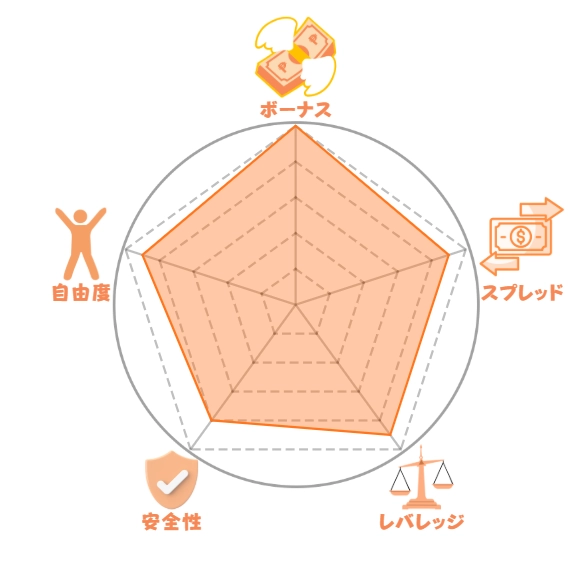

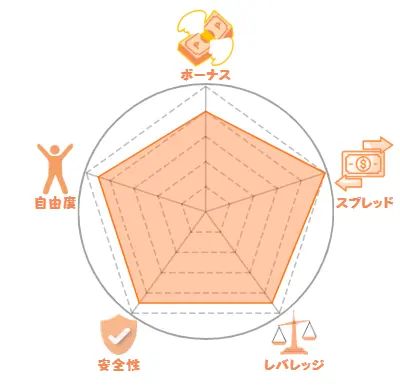

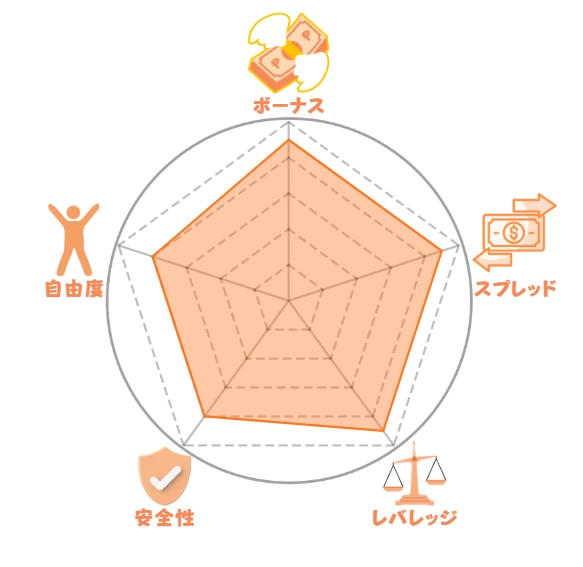

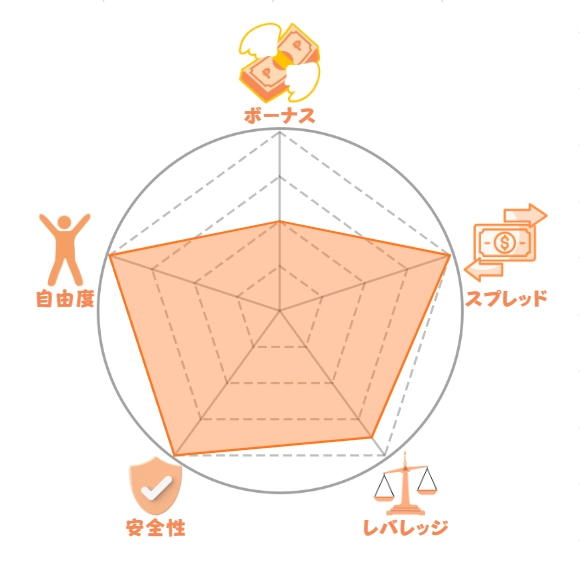

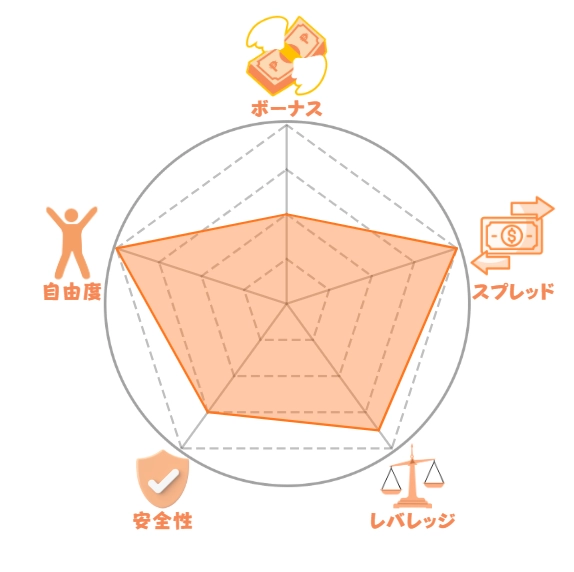

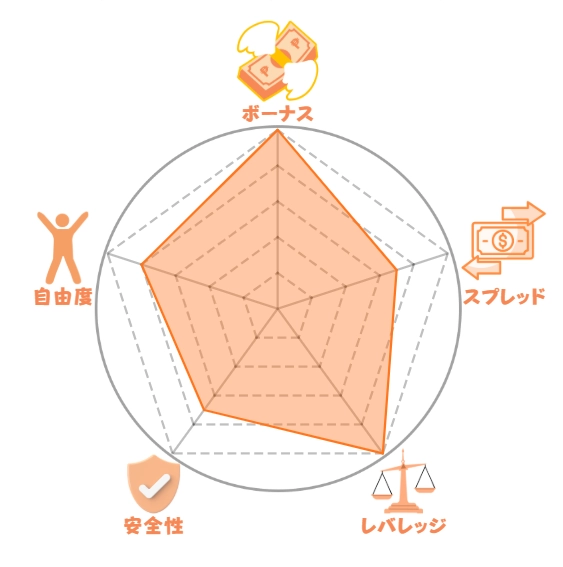

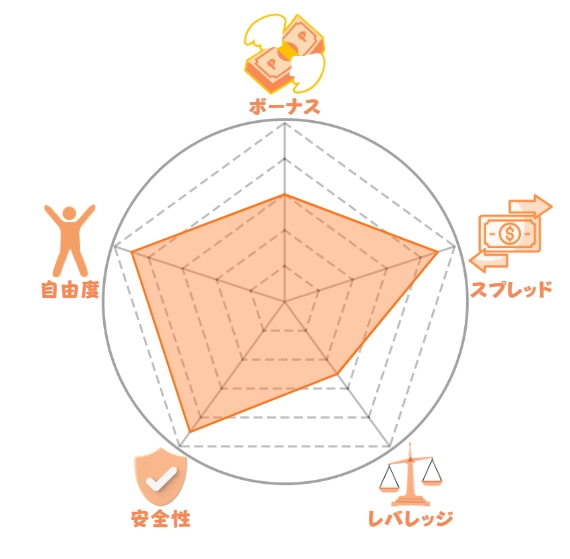

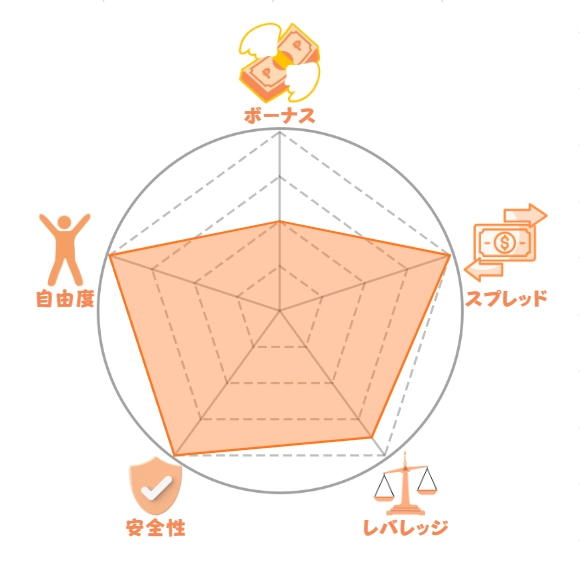

総合 93点/100点

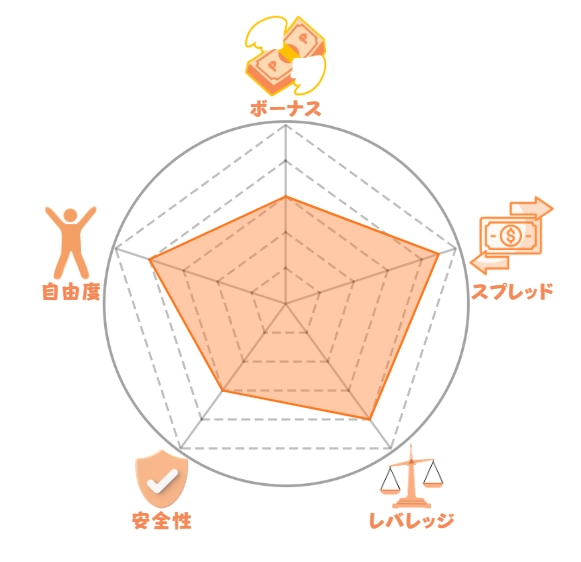

ボーナス 19点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 18点/20点|自由度 18点/20点

BigBossがおすすめな人

- 楽しく取引したい

- 高い評価の海外FX業者で取引したい

- レバレッジや豪華なボーナスを使って、お得に取引したい

| ボーナス | 口座開設:最大15,000円 入金:総額210万円 初回100%、2回目30%、3回目以降20% BBPポイントプログラム |

|---|---|

| スプレッド | 0.0pips~(プロスプレッド口座) |

| レバレッジ | 最大2,222倍 |

| 安全性 | 金融ライセンス保有 分別管理 2年連続で国際賞を受賞 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 平日10:00~25:00(チャット、メール) |

| ホームページ | BigBossの公式HP |

総合 93点/100点

ボーナス 19点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 18点/20点|自由度 18点/20点

BigBossがおすすめな人

- 楽しく取引したい

- 高い評価の海外FX業者で取引したい

- レバレッジや豪華なボーナスを使って、お得に取引したい

| ボーナス | 口座開設:最大15,000円 入金:総額210万円 初回100%、2回目30%、3回目以降20% BBPポイントプログラム |

|---|---|

| スプレッド | 0.0pips~(プロスプレッド口座) |

| レバレッジ | 最大2,222倍 |

| 安全性 | 金融ライセンス保有 分別管理 2年連続で国際賞を受賞 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 平日10:00~25:00(チャット、メール) |

| ホームページ | BigBossの公式HP |

BigBossの特徴

BigBossは2013年に設立された海外FX業者で、ユーザーの声を即座にサービスに反映する適応力が特徴的。

最近では

- 最大レバレッジの2,222倍への引き上げ

- MT5の導入

- 新しい口座のリリース

トレーダーのニーズに応える改良を頻繁に行っており、仮想通貨取引にも力を入れています。

格闘家のボブサップがアンバサダーを務めていることでも話題の業者で、その知名度と信頼性の高さから日本人トレーダーからも注目を集めています。

| BigBoss | Vantage | |

|---|---|---|

| 運営実績 | 12年以上 | 5年 |

| 金融ライセンス | 取得難易度は中程度 | 取得難易度の高いライセンス保有 |

| 資金管理 | 分別管理 | 分別管理 |

| 日本語サポート | 平日10:00~25:00 (チャット、メール) | 24時間(チャット、メール) |

| ゼロカットシステム | あり | あり |

| 新規口座開設ボーナス | 15,000円 | 15,000円 |

| 入金ボーナス | 初回:100% 2回目:30% 3回目以降:20% 総額:210万円 | 初回:120% 2回目:50% 3回目以降:20% 総額:300万円 |

| 最大レバレッジ | 2,222倍 | 2,000倍 |

ほかにも、国際的な金融雑誌「World Business Outlook」が主催する「World Business Outlook Awards」において3つの賞を2年連続で受賞。

この賞は、世界の金融業界において革新的なサービスと卓越した顧客満足度を提供する企業に贈られる権威ある賞で、BigBossの信頼性と成長性を裏付ける大きな証となっています。

トレーダーのニーズに応え続けた結果としての受賞であり、今後もさらなるサービス向上が期待できる海外FX業者です。

BigBossのメリット・デメリット

BigBossは、12年以上の運営実績と国際的な賞の受賞により信頼性が高く、日本語サポートも充実しているため安心して利用できるのが強み。

また、BigBossでは独自の仮想通貨取引所を運営しており、業界最狭レベルのスプレッドで仮想通貨取引を提供しています。

- 最大レバレッジ2,222倍(デラックス口座限定・条件あり)

- 口座開設・入金ボーナスは常時開催

- World Business Outlook Awardsで3つの賞を2年連続受賞

- 自由にカスタマイズできるデラックス口座

- 取引するたびにポイントが貯まるBigBossロイヤルティプログラム

- 独自の仮想通貨取引所で業界最狭レベルのスプレッド

一方、BigBossの通貨ペア数は約40種類と、他社の平均50~100種類と比較するとやや少なめです。

特にマイナー通貨ペアやエキゾチック通貨ペアの取り扱いが限定的なため、幅広い通貨ペアで取引したい方には不向き。

また、スタンダード口座は取引手数料が無料ですが、デラックス口座やプロスプレッド口座は取引手数料がかかるため、口座選択の際は注意が必要です。

- 通貨ペア数が約40種類と他社と比べてやや少ない(特にマイナー通貨ペア)

- 口座によって取引手数料がかかる

メジャー通貨ペアやゴールド、仮想通貨を中心に取引する方や、カスタマイズ性の高いデラックス口座で効率的に取引したい方は、BigBossでの口座開設をおすすめします!

BigBossの口コミ

新サービスのリリースが定期的にあり、デラックス口座の導入など常にサービスが改善されるので長期的に安心して利用できます。

デラックス口座のカスタマイズ性が本当に素晴らしいです!レバレやロスカット水準を自由に設定できるだけでなく、アイテムでの強化などゲーム性があって、モチベーションも上がります!

仮想通貨取引のスプレッドが業界最狭レベルなので、ビットコインやイーサリアムのトレードに重宝しています。また、BigBoss Coinの入金で10%ボーナスがもらえるのが魅力的です。

BigBossのデラックス口座は、アイテムを使用して自分だけの取引口座を自由にカスタマイズできる点でトレーダからも好評!

アイテムを使ことで

- 最大2,222倍までレバレッジを段階的に設定

- 証拠金維持率を0%へ引き下げ

- 取引手数料のキャッシュバック

など、海外FX業者の中でも高い自由度のカスタマイズできるのが魅力的です。

アイテム購入で口座を強化していくというゲーム要素があるため、楽しみながら取引できるのも嬉しいポイント。

ハイレバレッジで効率的に取引したい方や、自分に最適な取引環境をカスタマイズしたい方は、BigBossのデラックス口座で取引を始めてみることをおすすめします!

BigBossのボーナスキャンペーン

BigBossでは3種類の充実したボーナスキャンペーンが提供されており、口座開設から継続的な取引まで幅広いシーンで活用できる特典が用意されています。

2026年2月現在も魅力的なキャンペーンを実施中です!

- 口座開設ボーナス

金額:15,000円

新規口座開設と本人確認書類の提出を完了するだけで受け取り可能です!

対象口座はデラックス口座、スタンダード口座、プロスプレッド口座の3つから選択できます。

特にデラックス口座を選ぶと、口座開設ボーナスに加えて「デラックスブーツ」という取引量に応じたBBP獲得率を上昇させる特典アイテムが付いてきます。

取引量が多い方やポイントを効率的に貯めたい方は、デラックス口座で口座開設してみることをおすすめします!

- 入金ボーナス

BigBossの入金ボーナスは、累計受け取り金額に応じてボーナス付与率が段階的に3段階に分かれる仕組みになっています。

100%の入金ボーナス:700ドル(約10万5,000円)に達するまで

30%の入金ボーナス:2,000ドル(約30万円)に達するまで

20%の入金ボーナス:13,700ドル(約210万円)に達するまで

例えば10万5,000円を入金した場合、同額の10万5,000円が入金ボーナスとして付与されるため、合計21万円の証拠金で取引をスタートできます。

BigBossの入金ボーナスは総額210万円まで受け取ることができるため、ボーナスでお得に取引を始めたい方におすすめ。

- BBPロイヤルティプログラム

BigBossでは、FXやCFD商品を取引するだけで自動的にポイントが貯まるお得なBBP(BigBoss Point)ロイヤルティプログラムを提供中!

貯まったBBPポイントはボーナスクレジットや現金に交換できる仕組みになっています。

さらに、BBPポイントを活用することでガチャを回すことができ、ハズレなしで最小5ドルから最大5,000ドルのボーナスが当たるチャンスもあります。

取引すればするほどポイントがどんどん蓄積され、貯まったポイントでガチャを引く楽しみもあるため、長期的にBigBossで取引を続けるトレーダーにとっては非常にお得なリワードプログラムとなっています。

これらの充実したボーナスキャンペーンを利用できるのは今だけの限定チャンスです!

口座開設でもらえる15,000円ボーナスと総額210万円の入金ボーナス、そして取引するたびに貯まるBBPポイントを最大限活用して、BigBossでお得にハイレバレッジ取引を始めてみてください!

スキャルピング特化No.1|AXIORY(中~上級者向けプロ仕様)

総合 92点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 18点/20点|自由度 18点/20点

AXIORYがおすすめな人

- 業界最狭水準のスプレッドでスキャルピングしたい

- cTrader対応の取引プラットフォームを使いたい

- 信託保全完備の安全な環境で取引したい

| ボーナス | なし(期間限定のみ) |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大2,000倍 |

| 安全性 | 金融ライセンス 完全信託保全 The Financial Commission加盟 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK cTrader対応 |

| 日本語サポート | 平日9:00~24:00(チャット、メール) |

| ホームページ | AXIORYの公式HP |

総合 92点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 18点/20点|自由度 18点/20点

AXIORYがおすすめな人

- 信託保全完備の安全な環境で取引したい

- 最狭スプレッドでスキャルピングしたい

- cTrader対応の取引プラットフォームを使いたい

| ボーナス | なし(期間限定のみ) |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大2,000倍 |

| 安全性 | 金融ライセンス 完全信託保全 The Financial Commission加盟 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK cTrader対応 |

| 日本語サポート | 平日9:00~24:00(チャット、メール) |

| ホームページ | AXIORYの公式HP |

AXIORYの特徴

AXIORYは、海外FX業者の中でも業界最狭水準のスプレッドと透明性の高い取引環境が魅力の、中~上級者向けの海外FX業者です。

運営実績は14年以上と長く、ベリーズ金融サービス委員会のライセンスを保有し、The Financial Commission(最大2万ユーロの補償)に加盟中。

AXIORYでは万が一の際にもトレーダーの資金が守られる安全性の高い環境が整っています。

| AXIORY | 一般的な海外FX業者 | |

|---|---|---|

| 資金管理 | 信託保全 | 分別管理 |

| 取引方式 | NDD方式(STP/ECN) | DD方式またはNDD方式 |

| スプレッド | 0.0pips~ | 0.0pips~ |

| 取引ツール | MT4・MT5・cTrader | MT4・MT5のみ |

| スキャルピング | 制限なし | 制限ありの場合も |

| 最大レバレッジ | 最大2,000倍 | 1,000倍程度 |

| ボーナス | 期間限定のみ | 常設ボーナスあり |

AXIORYのマックス口座では最大レバレッジ2,000倍で取引が可能です。

マージンコールは証拠金維持率30%、ロスカットは0%と含み損に強く、ハイレバレッジでスキャルピング・デイトレードしたい中上級者に適しています。

ほかにもAXIORYでは、cTraderを無料で利用可能。

大口注文の動きをリアルタイムで確認しながら取引できるため、透明性を重視するスキャルピングトレーダーから非常に人気があります。

スプレッドの狭さや約定力の高さなど取引環境を最優先する中~上級者の方は、AXIORYを使ってみるのがおすすめ。

AXIORYのメリット・デメリット

AXIORYは、業界最狭水準のスプレッドと完全信託保全による圧倒的な安全性、そしてcTrader対応の高度な取引環境が最大の魅力です。

海外FX業者では珍しい信託保全を採用しており、万が一会社が倒産しても顧客資金が全額保護される仕組みとなっています。

- 業界最狭水準のスプレッド(0.0pips~)

- 信託保全で資金保護が万全

- The Financial Commissionに加入

- cTrader対応

- スキャルピング制限なし

- 最大2,000倍のレバレッジ

- 約定力が高く透明性のあるNDD方式

一方で、AXIORYはボーナスキャンペーンがほとんど実施されない点には注意が必要です。

また、証拠金の残高によって最大レバレッジが制限されるため、大口取引を行う場合にはデメリット。

例えば、有効証拠金が30万円を超えるとマックス口座でも最大レバレッジが1,000倍に制限されます。

- 常設ボーナスがほぼない

- 証拠金残高によってレバレッジが下がる

海外FX業者で信託保全を採用している業者はほとんどないため、資金の安全性を重視する方にはAXIORYがおすすめです!

AXIORYの口コミ

AXIORYはスプレッドが極めて狭く、スキャルピングで利益を積み重ねるのに最適です。cTraderで板情報を見ながら取引できるのも大きな武器になります。

完全信託保全を採用しているので、資金の安全性が段違いです。他の業者は分別管理だけなので、万が一の時を考えるとAXIORYが安心できます。

ロスカット水準0%は本当に助かります。含み損に強いので、ギリギまでポジションを持ち続けられて、何度も救われました。

AXIORYはスキャルピングトレーダーや資金管理を重視する中上級者から特に高評価を得ており、低スプレッドと高い安全性、そして使いやすい取引環境が支持されています。

特に、Equinixサーバーを採用した高速約定環境(平均29ミリ秒)により、短期売買でも安定したパフォーマンスを発揮できます。

また信託保全など最高水準の資金保護体制を持つ海外FX業者はほとんどありません!

本格的にスキャルピングやデイトレードで利益を積み重ねたい方は、この機会にぜひAXIORYで取引を始めてみてくださいね!

スプレッドやコストが低い|TitanFX(スキャルピングやデイトレードにおすすめ)

総合 90点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 16点/20点|自由度 18点/20点

TitanFXがおすすめな人

- 業界最狭水準のスプレッドで取引コストを抑えたい

- 独自取引ツールを使ってスムーズに取引したい

- 無料VPSサービスで自動売買を快適に稼働させたい

| ボーナス | 冬の大感謝祭:最大36.5万円相当 お友達紹介:7,500円 |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大1000倍 |

| 安全性 | 金融ライセンス 分別管理 The Financial Commission |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK 両建ての利用OK |

| 日本語サポート | 平日24時間(メール、チャット) |

| ホームページ | TitanFXの公式HP |

総合 90点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 16点/20点|自由度 18点/20点

TitanFXがおすすめな人

- 独自取引ツールを使ってみたい

- 無料VPSサービスで自動売買をしたい

- 業界最狭水準のスプレッドで取引コストを抑えたい

| ボーナス | 冬の大感謝祭:最大36.5万円相当 お友達紹介:7,500円 |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大1000倍 |

| 安全性 | 金融ライセンス 分別管理 The Financial Commission |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK 両建ての利用OK |

| 日本語サポート | 平日24時間(メール、チャット) |

| ホームページ | TitanFXの公式HP |

TitanFXの特徴

TitanFXは、2014年に設立された、業界最狭水準のスプレッドと高い約定力を誇る海外FX業者です。

10年以上の運営実績に加え、国際的な紛争解決機関であるThe Financial Commissionに加盟しており、万が一トラブルが発生した場合でも第三者機関を通じた解決が可能です。

また、TitanFXでは独自開発の「Zero Pointテクノロジー」を導入し、より高い約定力とストレスのない取引環境を実現している点も大きな魅力です。

| TitanFX | XM Trading | |

|---|---|---|

| 運営実績 | 10年以上 | 15年以上 |

| 資金管理 | 分別管理 | 分別管理 |

| ゼロカットシステム | あり | あり |

| USDJYPのスプレッド | 0.33pips~ | 0.1pips~ |

| 取引手数料 (スプレッドが狭い口座) | 片道3.5ドル | 片道5ドル |

| 日本語サポート | 平日24時間 (メール、チャット、電話、LINE) | 24時間(チャット、メール、LINE) |

| 金融ライセンス | 中程度の海外FX業者 | 難易度の高いライセンス |

| 最大レバレッジ | 1000倍 | 1000倍 |

| ボーナス | 口座開設ボーナスなし 冬の大感謝祭・友達紹介あり | 口座開設ボーナス:15,000円 入金ボーナス:総額157万円 |

TitanFXのZeroブレード口座では、USD/JPYのスプレッドが平均0.33pips、取引手数料は片道3.5ドルと業界最安クラスです。

XM TradingではUSD/JPYのスプレッドが0.1pips、取引手数料が片道5ドルとなっており、取引手数料だけで比較するとTitanFXの方が1ロットあたり往復3ドル安くなります。

スキャルピングやデイトレードで取引回数が多いトレーダーはスプレッドの狭いXM Tradingを、取引回数が少ない人は取引手数料の安さを重視してTitanFXを選ぶのがおすすめ。

TitanFXのメリット・デメリット

TitanFXは、最大レバレッジが500倍と海外FX業者の中では控えめですが、残高による制限がないため、大口取引でも安定して高いレバレッジを維持できる点が大きな特徴。

- 業界最狭水準のスプレッド

- 独自開発のウェブトレーダー

- 無料VPSサービス対応

- 残高によるレバレッジ制限なし

- スキャルピング・自動売買完全対応

- 完全分別管理で資金の安全性が高い

- 平日24時間の日本語サポート

一方で、TitanFXは口座開設ボーナスを実施していない点には注意が必要です。

- 常設ボーナスがない

現在、TitanFXでは期間限定で冬の大感謝祭キャンペーンを実施しており、純入金と取引で最大36.5万円相当の賞品が当たるチャンスがあります。

TitanFXの優れた取引環境を実際に試してみたい方は、この機会に口座開設して取引してみてくださいね!

TitanFXの口コミ

独自のウェブトレーダーが使いやすく、出先でもスムーズに取引できています。TitanFXはスプレッドが業界最狭水準なので、スキャルピングで取引コストを抑えたい私には最適です。

無料VPSサービスが利用できるのが嬉しいです。自動売買を24時間安定して稼働できるので、寝ている間も利益を狙えます。条件も厳しくないので助かっています。

約定力が高く、スリッページがほとんど発生しないのが素晴らしいです。経済指標発表時でも安定して約定するので、重要な局面でも安心して取引できます。

TitanFXの独自開発ツールであるTitanFX ウェブトレーダーは、操作しやすいと定評が。

さらに、無料でVPSサービスを利用できるため、自動売買トレーダーにとって最適な環境が整っています。

プロ仕様の取引環境や自動売買に興味がある方は、ぜひ実際にTitanFXで取引して使いやすさを確かめてみてくださいね!

TitanFXのボーナスキャンペーン

TitanFXでは口座開設・入金ボーナスは実施していませんが、取引ベースの豪華なキャンペーンや友達紹介プログラムなど、独自のプロモーションが提供されています。

2026年2月現在もお得なキャンペーンを実施中!

- Titan FX 冬の大感謝祭(終了)

特典:最大36.5万円相当の賞品

2026年1月19日までの期間限定で、純入金と10万米ドル以上の取引を行うだけで抽選に参加できる冬の大感謝祭を開催中です。

抽選は4つのランクに分かれており、純入金額が多いほど上位ランクに進み、より魅力的な賞品を狙えます。

ランク1では純金100g、ランク2ではiPhone 17 Pro Maxなどの豪華賞品が用意されています。

また、Titanポイントクラブ会員限定の抽選や、デジタルウォレット「Peska」利用者向けの特典も用意されているため、普段から取引している方ほどお得なキャンペーンとなっています。

- お友達紹介プログラム

TitanFXでは、友達を紹介することで紹介者と紹介された方が報酬を受け取れる友達紹介プログラムを提供中。

紹介した方は、友達が口座開設後90日以内に合計50,000円以上を入金&合計5ロット以上の取引を完了すると7,500円のキャッシュバックを受け取れます。

紹介された方も同じ条件を達成すると7,500円のキャッシュバックが受け取れるため、お互いにメリットがあるプログラム。

紹介の人数や回数に制限はないため、海外FXに興味がある友達がいる方は、TitanFXの友達紹介プログラムを活用してみてはいかがでしょうか。

- 無料VPSサービス

TitanFXでは、一定の条件を満たすトレーダーに対して無料でVPSサービスを提供中。

VPSを利用することで、24時間365日安定した自動売買環境を構築でき、高速約定スピードと正確な取引を実現できます。

通常は月額料金がかかるVPSサービスですが、TitanFXでは取引量に応じて無料で利用できるため、自動売買トレーダーにとって非常に魅力的な特典となっています。

Windows対応でない機械からもMT4/MT5にアクセスできるなど、取引環境の自由度も大幅に向上します。

このようなお得なキャンペーンを利用できるのは今だけ!

業界最狭水準のスプレッドと充実したサービスを活用して、TitanFXで効率的に取引を開始してみてください!

仮想通貨取引No.1|FXGT(高いレバレッジと口座開設ボーナス)

総合 92点/100点

ボーナス 20点/20点|スプレッド 17点/20点|レバレッジ 20点/20点|安全性 17点/20点|自由度 18点/20点

FXGTがおすすめな人

- 安全性の高い海外FX業者を使いたい

- 最大5,000倍のレバレッジで取引したい

- 10,000円の口座開設ボーナスを使って取引を始めたい

総合 92点/100点

ボーナス 20点/20点|スプレッド 17点/20点|レバレッジ 20点/20点|安全性 17点/20点|自由度 18点/20点

FXGTがおすすめな人

- 安全性の高い海外FX業者を使いたい

- 最大5,000倍のレバレッジで取引したい

- 10,000円の口座開設ボーナスを使って取引を始めたい

| ボーナス | 口座開設:10,000円 入金:総額75万円 初回100%、2回目以降25% |

|---|---|

| スプレッド | 0.0pips~(ECN口座) |

| レバレッジ | 最大5,000倍 (仮想通貨:最大1,000倍) |

| 安全性 | 複数の金融ライセンス保有 最大100万ユーロの賠償責任保険 |

| 自由度 | 自動売買の利用OK コピートレードの利用OK スキャルピングの利用OK |

| 日本語サポート | 24時間365日(チャット、メール) |

| ホームページ | FXGTの公式HP |

FXGTの特徴

FXGTは、海外FX業者の中でも5,000倍と高いレバレッジや10,000円の口座開設ボーナスが魅力の海外FX業者です。

運営実績は6年とXMTradingの15年以上と比べるとまだ浅いものの、取得難易度の高い金融ライセンスを保有し、The Financial Commissionの保険にも加入しているため、万が一の際にもトレーダーの資金が守られる安全性の高い環境が整っています。

すでに世界75万人以上のトレーダーに利用されており、急成長を続ける注目の海外FX業者となっています。

| FXGT | XM Trading | |

|---|---|---|

| 運営実績 | 6年 | 15年以上 |

| 金融ライセンス | 難易度の高いライセンスを保有 | 難易度の高いライセンスを保有 |

| 利用者 | 世界75万人以上 | 世界150カ国・500万人以上 |

| 資金管理 | 分別管理 最大100万ユーロの賠償責任保険 | 分別管理 |

| 日本語サポート | 24時間365日(チャット、メール) | 24時間(チャット、メール、LINE) |

| ゼロカットシステム | あり | あり |

| 新規口座開設ボーナス | 10,000円 | 15,000円 |

| 入金ボーナス | 初回:100% 2回目:25% 総額:75万円 | 初回:100% 2回目:20% 総額:157万円 |

| 最大レバレッジ | 5,000倍 (仮想通貨:1,000倍) | 1000倍 (仮想通貨:500倍) |

| 仮想通貨銘柄数 | 66種類 | 58種類 |

FXGTは仮想通貨取引において、スワップフリー(金利手数料なし)で取引できる点も大きなメリット。

長期保有でもコストを気にせずポジションを維持できます。

24時間365日対応の日本語サポートも充実しており、初めて海外FXや仮想通貨取引に挑戦したい方はFXGTがおすすめ。

FXGTのメリット・デメリット

FXGTは、業界トップクラスの最大5,000倍レバレッジと豊富な仮想通貨銘柄数だけでなく高い安全性が魅力です。

金融ライセンスはキプロス証券取引委員会など、取得難易度が高く国際的に信頼されている機関のライセンスを複数保有しているため、安心して取引できる環境が整っています。

- 10,000円の口座開設ボーナス

- 最大5,000倍のハイレバレッジ

- 66種類の豊富な仮想通貨銘柄

- 取得難易度の高い金融ライセンスを複数保有

- 24時間365日の日本語サポート

- 最大100万ユーロの賠償責任保険

一方で、FXGTは2019年設立で運営実績がまだ6年と浅い点には注意が必要です。

また、ボーナスキャンペーンが期間限定で変わりやすいためよく確認しておきましょう。

口座開設ボーナスの金額が期間限定で10,000円から20,000円の間で変動しやすく、入金ボーナスも2回目が以前は50%だったものが現在は25%に減少しているなど、ボーナス内容は2週間ごとに変わりやすい傾向があります。

これから海外FXを始めようと考えている方は、10,000円の口座開設ボーナスを受け取れる今のうちにFXGTで口座開設して無料取引してみてくださいね!

- 運営実績が6年とまだ浅い

- ボーナスが期間限定で変動しやすい

FXGTの口コミ

FXGTは仮想通貨のレバレッジが1,000倍と高く、ビットコインやイーサリアムを効率よくトレードできます。スワップフリーなのも嬉しいポイントです。

FXと仮想通貨を同じ口座で取引できるのがとても便利です。資金を移動する手間がなく、チャンスを逃さずトレードできます。

運営歴は短いですが、24時間365日の日本語サポートが充実していて安心感があります。出金もスムーズで問題ありませんでした。

FXGTは仮想通貨トレーダーから特に高評価を得ており、豊富な銘柄とハイレバレッジ、そして使いやすい取引環境が支持されています。

FXGTではFXと仮想通貨を同じ口座で取引できるため、相場の急変時にも素早く対応でき、資金効率も大幅に向上します。

今なら10,000円の口座開設ボーナスが受け取れるので、この機会にまずはボーナスだけでお得にトレードを始めてみてくださいね!

FXGTのボーナスキャンペーン

FXGTでは豊富なボーナスキャンペーンが提供されており、海外FX業者の中でも特に仮想通貨取引向けのボーナスが充実しているのが特徴です。

2026年2月現在もお得なキャンペーンを実施中!

- 口座開設ボーナス

金額:10,000円

新規口座開設と本人確認を完了することで受け取り可能!

Optimus口座限定のキャンペーンとなっており、スタンダード+口座やミニ口座では受け取れないため要注意。

10,000円は海外FX業者の中でも高額な口座開設ボーナスで、入金不要で10,000円分の取引資金が手に入るため、リスクなしでFXGTの取引環境を試すことができます。

気になる方は今のうちにFXGTで口座開設するのがおすすめです!

- 入金ボーナス

FXGTの入金ボーナスは、入金回数に応じて付与率が異なります。

初回入金ボーナス:100%(上限5万円)

2回目以降入金ボーナス:25%(上限70万円)

初回で5万円入金すると、5万円の入金ボーナスを受け取ることができ、10万円の資金で取引できます。

総額では最大75万円のボーナスが受け取れます。

入金ボーナスを活用してお得に取引したい方は口座開設・入金してみてくださいね。

- Optimusリベート・キャッシュバック・プログラム

FXGTではOptimus口座を開設している方限定で、取引量に応じて最大30%のキャッシュバックを提供しています。

取引ごとに支払ったスプレッドに応じてキャッシュバックを受け取ることができる仕組み。

ほとんどの海外FX業者ではボーナスの出金ができなかったり、上限金額が決まっています。

一方でFXGTのキャッシュバックプログラムでは、ボーナスは出金可能な現金として受け取れます。

また、受け取り金額に上限がないため、取引すればするほど多くのボーナスを受け取れるのが魅力的。

長期的に多くの取引を行う予定の方や、出金可能なキャッシュバックを重視する方は、FXGTのOptimus口座を活用することをおすすめします!

このようなお得なボーナスキャンペーンを利用できるのは今だけ!

口座開設でもらえる10,000円ボーナスを活用して、FXGTで無料の取引を開始してみてください!

取引環境最強|Exness(レバレッジ無制限×超低スプレッド)

総合 90点/100点

ボーナス 14点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 19点/20点|自由度 19点/20点

Exnessがおすすめな人

- レバレッジ無制限で取引したい

- ロスカット水準0%で勝負したい

- 最狭スプレッドで取引コストを抑えたい

| ボーナス | なし |

|---|---|

| スプレッド | 0.0pips~(ロースプレッド口座) |

| レバレッジ | 無制限 |

| 安全性 | 複数の金融ライセンス保有 運営実績15年以上 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK ロスカット水準0% |

| 日本語サポート | 24時間対応(チャット、メール) |

| ホームページ | Exnessの公式HP |

総合 90点/100点

ボーナス 14点/20点|スプレッド 19点/20点|レバレッジ 19点/20点|安全性 19点/20点|自由度 19点/20点

Exnessがおすすめな人

- レバレッジ無制限で取引したい

- ロスカット水準0%で勝負したい

- 最狭スプレッドで取引コストを抑えたい

| ボーナス | なし |

|---|---|

| スプレッド | 0.0pips~(ロースプレッド口座) |

| レバレッジ | 無制限 |

| 安全性 | 複数の金融ライセンス保有 運営実績15年以上 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK ロスカット水準0% |

| 日本語サポート | 24時間対応(チャット、メール) |

| ホームページ | Exnessの公式HP |

Exnessの特徴

Exnessは2008年に設立され、2020年から日本人向けサービスを開始した世界最大手の海外FX業者。

現在、月間取引高は最大4兆8000億米ドル、世界中で70万人以上のトレーダ―がいるなど非常に人気があります。

Exnessの最大の強みは海外FX業者唯一の無制限レバレッジ。

ボーナスキャンペーンは一切提供していませんが、取引環境の水準が高く、本格的に利益を狙いたい中級者~上級者から絶大な支持を得ています。

| Exness | XM Trading | |

|---|---|---|

| 運営実績 | 15年以上 | 15年以上 |

| 金融ライセンス | 難易度の高いライセンスを保有 | 難易度の高いライセンスを保有 |

| 最大レバレッジ | 無制限 | 1000倍 |

| スプレッド | 0.0pips~ | 0.0pips~ |

| ロスカット水準 | 0% | 20% |

| スワップフリー | あり | あり |

| 日本語サポート | 24時間対応(チャット、メール) | 24時間(チャット、メール、LINE) |

| 取引手数料 | 0~片道3.5USD | 0~片道5USD |

| 口座開設ボーナス | なし | 15,000円 |

| 入金ボーナス | なし | 初回:100% 2回目:20% 総額:157万円 |

Exnessで無制限レバレッジが利用するには、リアル口座で10回以上の取引と累計5ロット以上の取引が必要です。

また、ゼロカットシステムを採用しており、ロスカット水準0%まで耐えられるため、急激な相場変動時でも最後までポジションを保有できます。

ボーナスよりも取引環境を重視したい方や、本気で利益を追求したい経験者は、Exnessを使ってみるのがおすすめ。

Exnessのメリット・デメリット

Exnessは、海外FX業界唯一のレバレッジ無制限と0.0pipsからの超低スプレッド、そしてロスカット水準0%という圧倒的な取引環境が最大の魅力。

金融ライセンスはキプロス証券取引委員会や英国金融行動監視機構など、取得難易度の高い金融ライセンスを複数保有しており、信頼性が高いのもExnessの強みです。

- 海外FX業界唯一のレバレッジ無制限

- 業界最狭水準のスプレッド0.0pips~

- ロスカット水準0%でギリギリまで勝負できる

- 運営実績15年以上の老舗業者

- 世界最高峰の金融ライセンスを複数保有

- 即時出金対応で資金管理が安心

一方で、Exnessは口座開設ボーナスや入金ボーナスを一切提供していない点には注意が必要です。

ボーナスを提供しない代わりに、その分を取引条件の向上に投資しているため、ボーナスを重視する初心者よりも、純粋に取引スペックを重視する中級者~上級者向けの業者となっています。

- 口座開設ボーナス・入金ボーナスがない

- 無制限レバレッジの利用には条件がある

Exnessの口コミ

Exnessはレバレッジ無制限とロスカット0%という圧倒的なスペックで、少額資金でも大きな勝負ができます。スプレッドも非常に狭いので、スキャルピングにも最適です。

即時出金に対応しているので、利益をすぐに引き出せて安心です。他社だと出金に数日かかることもありますが、Exnessは数秒で着金することもあります。

ボーナスがない点は残念ですが、取引環境が圧倒的に優れているので、本気で稼ぎたい人にはExness一択だと思います。約定力も高く、指標発表時も安定しています。

Exnessは取引スペック重視のトレーダーから特に高い評価を得ており、レバレッジ無制限・超低スプレッド・ロスカット0%という他社では真似できない取引環境が支持されています。

ボーナスがない分、取引環境が整っているため、本気で利益を追求したい方にはぴったりの業者です。

自由度の高い取引環境でとにかく沢山稼ぎたい方は、Exnessで口座開設・入金して取引を始めてみてくださいね!

運営歴30年の老舗|iFOREX(充実した日本語サポートが魅力)

総合 88点/100点

ボーナス 16点/20点|スプレッド 19点/20点|レバレッジ 15点/20点|安全性 19点/20点|自由度 19点/20点

iFOREXがおすすめな人

- 低コストで取引したい

- 入金ボーナスを活用して資金効率を高めたい

- 30年以上の運営実績がある安全性の高い業者を使いたい

| ボーナス | 入金:82万円以上 初回50%+25%、2回目50%、3回目以降20% |

|---|---|

| スプレッド | 1.1pips~ |

| レバレッジ | 最大400倍 |

| 安全性 | 運営歴30年以上 金融ライセンス保有 分別管理 |

| 自由度 | 自動売買の利用OK 両建ての利用OK スキャルピング禁止 |

| 日本語サポート | 平日14時~21時(メール、チャット、電話) |

| ホームページ | iFOREXの公式HP |

総合 88点/100点

ボーナス 16点/20点|スプレッド 19点/20点|レバレッジ 15点/20点|安全性 19点/20点|自由度 19点/20点

iFOREXがおすすめな人

- 低コストで取引したい

- 入金ボーナスで資金効率を高めたい

- 30年以上の運営実績の業者を使いたい

| ボーナス | 入金:82万円以上 初回50%+25%、2回目50%、3回目以降20% |

|---|---|

| スプレッド | 1.1pips~ |

| レバレッジ | 最大400倍 |

| 安全性 | 運営歴30年以上 金融ライセンス保有 分別管理 |

| 自由度 | 自動売買の利用OK 両建ての利用OK スキャルピング禁止 |

| 日本語サポート | 平日14時~21時(メール、チャット、電話) |

| ホームページ | iFOREXの公式HP |

iFOREXの特徴

iFOREXは1996年に設立され、海外FX業者の中でも25年以上という長い運営歴を持つ海外FX業者。

長期にわたって出金トラブルがほとんど報告されておらず、実績と信頼性の面で安心して利用できる海外FX業者と言えるでしょう。

| iFOREX | XM Trading | |

|---|---|---|

| 運営実績 | 25年以上 | 15年以上 |

| 資金管理 | 分別管理 | 分別管理 |

| ゼロカット | あり | あり |

| 金融ライセンス | 中程度のライセンスを保有 | 難易度の高いライセンスを保有 |

| 日本語サポート | 平日15時~21時(メール、チャット、電話、LINE) | 24時間(チャット、メール、LINE) |

| 取引銘柄数 | 800種類以上 | 1500種類 |

| 入金ボーナス | 初回:50%+25% 2回目:50% 3回目以降:20% 総額:82万円以上 | 初回:100% 2回目:20% 総額:157万円 |

| 最大レバレッジ | 400倍 | 1000倍 |

| スプレッド | 1.1pips~ | 1.6pips~ |

| 口座開設ボーナス | なし | 15,000円 |

平日は日本語サポートにも対応しており、メール・チャット・電話・LINEで気軽に問い合わせが可能。

特に電話サポートを提供している海外FX業者は少ないため、初心者から上級者まで安心して取引できます。

追証がなく借金するリスクが少ないことや、ロスカット水準が20%と含み損に耐えやすい環境であることから、中~上級者が取引する業者としてもおすすめです。

iFOREXのメリット・デメリット

iFOREXは、運営歴30年以上の圧倒的な実績と業界最狭クラスのスプレッド、そして完全分別管理による高い安全性が魅力です。

取引手数料が完全無料であることに加え、FX通貨ペアだけでなく株式、商品、指数、仮想通貨など800種類以上の銘柄を取り扱っているため、多様な投資戦略を実現できる点も大きな強み。

- 運営歴30年以上の老舗業者

- 取引手数料が完全無料

- 800種類以上の豊富な取引銘柄

- 電話での日本語カスタマーサポート

一方で、iFOREXは口座開設ボーナスを実施していない点には注意が必要です。

また、最大レバレッジが400倍と他の海外FX業者と比較すると控えめで、スキャルピング取引が禁止されているため、短期売買を中心に取引したいトレーダーには不向きです。

- 口座開設ボーナスがない

- 最大レバレッジが400倍と控えめ

- スキャルピング取引が禁止されている

多様な銘柄を中長期的に取引したい方や、運営実績と安全性を重視する方にとっては、初心者上級者関係なく取引しやすい環境なため、入金ボーナスを利用してiFOREXでお得に取引してみるのもおすすめです!

iFOREXの口コミ

iFOREXは取引手数料が無料なので、コストを気にせず取引できます。長期的に利益を積み上げたいトレーダーにおすすめです。

30年以上の運営実績があるので、安心して資金を預けられます。出金も問題なくスムーズに行えるので、信頼できる業者だと思います。

FX通貨ペアだけでなく、株式や商品、仮想通貨など800種類以上の銘柄を取引できるため、ポートフォリオを分散させやすく、リスク管理がしやすいです。

iFOREXは取引手数料が無料なことや多様な取引銘柄から特に高評価を得ており、長期的な取引や多様な投資戦略を実現したいトレーダーから支持されています。

今なら豪華な入金ボーナスキャンペーンも実施中なので、この機会にぜひiFOREXで取引を始めてみてくださいね!

iFOREXのボーナスキャンペーン

iFOREXでは豪華な入金ボーナスキャンペーンが提供されており、海外FX業者の中でも特に資金効率を高めたいトレーダーにおすすめのボーナス内容となっています。

2026年2月現在もお得なキャンペーンを実施中!

- 入金ボーナス

iFOREXの初回入金ボーナスは、入金額に応じて段階的にボーナスが付与される仕組みになっています。

初回入金:50%+20%ボーナス(上限30万円)

2,000ドルまで:50%ボーナス

2,000ドル~6,000ドル:25%ボーナス

2回目入金ボーナス:50%(上限15万円)

3回目以降入金ボーナス:20%(1回の入金の上限37万円)

3回目以降も20%のボーナスが継続して付与され、何度でも受け取れるため、入金すればするほどボーナスを受け取ることが可能!

初回入金ボーナスは、最初の1回限りで受け取れる特別なボーナスです。

このチャンスを逃さないためにも、初回は多めに入金してみるのがおすすめです!

- 友達紹介プログラム

iFOREXでは、友達を紹介することで紹介者と被紹介者の双方がボーナスを受け取れる友達紹介プログラムを提供しています。

紹介された友達が口座を開設し、入金&取引条件を達成すると、紹介者は最大500ドルのボーナスを受け取ることができます。

海外FXに興味がある友達がいる方は、iFOREXの友達紹介プログラムを活用して、お得にボーナスを受け取ってみてはいかがでしょうか。

このようなお得なボーナスキャンペーンを利用できるのは今だけ!

豪華な入金ボーナスを活用して、iFOREXで効率的に取引を開始してはいかかでしょうか。

業界最狭スプレッド賞を受賞|ThreeTrader(現金ボーナスと取引コストの低さ)

総合 87点/100点

ボーナス 16点/20点|スプレッド 19点/20点|レバレッジ 18点/20点|安全性 16点/20点|自由度 18点/20点

ThreeTraderがおすすめな人

- 業界最狭スプレッドで取引コストを最小限に抑えたい

- スキャルピング特化の取引環境を求めている

- 現金3,000円+FX攻略本をもらって取引を始めたい

| ボーナス | 入金特典:現金3,000円+FX攻略本 |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大1000倍 |

| 安全性 | 金融ライセンス 金融委員会メンバー |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK 両建ての利用OK |

| 日本語サポート | 平日24時間(メール、チャット) |

| ホームページ | ThreeTraderの公式HP |

総合 87点/100点

ボーナス 16点/20点|スプレッド 19点/20点|レバレッジ 18点/20点|安全性 16点/20点|自由度 18点/20点

ThreeTraderがおすすめな人

- 最狭スプレッドで取引コストを抑えたい

- スキャルピング特化で取引したい

- 現金3,000円+FX攻略本が気になる

| ボーナス | 入金特典:現金3,000円+FX攻略本 |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大1000倍 |

| 安全性 | 金融ライセンス 金融委員会メンバー |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK 両建ての利用OK |

| 日本語サポート | 平日24時間(メール、チャット) |

| ホームページ | ThreeTraderの公式HP |

ThreeTraderの特徴

ThreeTraderは、業界最狭クラスのスプレッドを誇り、その取引環境の質の高さから5つの受賞歴を持つ海外FX業者です。

一般的に海外FX業者ではスプレッドが狭い口座ほど取引手数料が高く設定されることがほとんど。

一方でThreeTraderのRaw Zero口座では、0.0pips~のスプレッドに加え、取引手数料も1ロットあたり片道2.6ドルと業界最安クラスに抑えられており、スキャルピングトレーダーにとって理想的な取引環境が整っています。

| ThreeTrader | XM Trading | |

|---|---|---|

| 運営実績 | 4年 | 15年以上 |

| 金融委員会 | 加盟 | 未加盟 |

| 資金管理 | 分別管理 | 分別管理 |

| ゼロカットシステム | あり | あり |

| スプレッド | 0.0pips~ | 0.0pips~ |

| 取引手数料 (スプレッドが狭い口座) | 片道2.6ドル | 片道5ドル |

| 日本語サポート | 平日7:00-20:00 (メール、チャット) | 24時間(チャット、メール、LINE) |

| 最大レバレッジ | 1000倍 | 1000倍 |

| 金融ライセンス | 難易度の低いライセンス | 難易度の高いライセンス |

| ボーナス | 現金3,000円+FX攻略本 | 口座開設ボーナス:15,000円 入金ボーナス:総額157万円 |

ThreeTraderは、スキャルピング・自動売買・両建てといった取引手法に一切制限がなく自由に取引できるのが強み。

中~上級者向けのスペックなので、今よりも多くの利益を狙いたい方や、稼ぎやすいサブ口座を探している方にThreeTraderはおすすめです!

ThreeTraderのメリット・デメリット

ThreeTraderは、最大レバレッジが500倍と他の海外FX業者と比較すると控えめですが、残高による制限がないため、大口取引でも安定して高いレバレッジを維持できる点が大きな特徴。

- 業界最狭スプレッド受賞

- 取引手数料が片道2.6ドル

- 金融委員会のメンバー

- 残高によるレバレッジ制限なし

- スキャルピング・自動売買完全対応

- 完全分別管理で資金の安全性が高い

- 現金3,000円+FX入門ガイドがもらえる

一方で、ThreeTraderは口座開設ボーナスを実施していない点には注意が必要です。

また、最大レバレッジが500倍と他の海外FX業者と比較すると控えめで、運営実績も2021年設立で4年とまだ浅い点がデメリットとして挙げられます。

ThreeTraderの金融ライセンスはバヌアツ金融サービス委員会のもので、取得難易度は比較的低いとされています。

ただし、取引の自由度を高めるために規制の緩いライセンスをあえて取得している業者も多く、国際的仲裁機関である金融委員会のメンバーとなっていることから、安全性は一定水準確保されていると言えます。

- 口座開設ボーナスがない

- 最大レバレッジが500倍と控えめ

- 運営実績が4年とまだ浅い

現在、ThreeTraderでは口座開設・入金で現金3,000円とFX入門ガイドがもらえるキャンペーンを実施しています。

ThreeTraderの優れた取引環境を実際に試してみたい方は、この機会に口座開設して取引してみてくださいね!

ThreeTraderの口コミ

ThreeTraderはスプレッドが業界最狭クラスなので、スキャルピングで取引コストを抑えたい私には最適です。取引手数料も安く、利益を最大化できています。

残高によるレバレッジ制限がないのが嬉しいです。他の業者だと資金が増えるとレバレッジが下がってしまいますが、ThreeTraderなら常に500倍で取引できます。

スキャルピングが完全に認められていて、自動売買も制限なく使えるので、自由度が高いです。約定力も高く、ストレスなく取引できています。

ThreeTraderは低スプレッドとスキャルピングのしやすさについて特に高評価を得ており、取引コストを重視するトレーダーから支持されています。

今なら現金3,000円とFX入門ガイドがもらえるキャンペーンも実施中なので、この機会にぜひThreeTraderで取引を始めてみてくださいね!

ThreeTraderのボーナスキャンペーン

ThreeTraderでは海外FX業者では珍しい現金プレゼントや友達紹介プログラム、リワードプログラムなど、独自のキャンペーンが提供されています。

2026年2月現在もお得なキャンペーンを実施中!

- 口座開設&入金プログラム

特典:現金3,000円+はじめてのFX入門ガイド

ライブ口座開設と本人確認を完了すると、はじめてのFX入門ガイドがメールで受け取れます。

さらに、初回入金10,000円以上を完了すると、3,000円分の現金がもらえます。この現金はクレジットではなく出金可能な現金として受け取れる点が大きな特徴です。

海外FX業者で現金がもらえることはほとんどないため、ThreeTrader独自の大変お得なキャンペーンとなっています。

ぜひこの機会に10,000円以上入金して、現金3,000円とFX入門ガイドをゲットしてみてくださいね!

- 年末年始特別キャンペーン(終了)

ThreeTraderでは2026年1月31日まで、最大36万5,000円相当のギフトがもらえる年末年始特別キャンペーンを開催しています。

このキャンペーンは入金条件なしで、取引だけで賞品を獲得できる点が大きな特徴です。

キャンペーンにエントリーして指定のロット数を取引すると、純金やキャッシュバックなど好きな賞品を1つ選べます。

取引スタイルに合わせて参加できるため、スキャルピングトレーダーからスイングトレーダーまで幅広く対応しています。

賞品獲得者には2026年2月中旬~下旬頃にメールでご連絡があり、3月中旬~下旬に賞品が発送されます。

キャンペーン参加には事前エントリーが必要なので、お早めにエントリーしておくことをおすすめします!

- 友達紹介プログラム

ThreeTraderでは、友達を紹介することで紹介者と被紹介者の双方が報酬を受け取れる友達紹介プログラムを提供しています。

紹介した方は、友達が口座開設と初回入金10,000円以上を完了すると3,000円のキャッシュバックを受け取れます。

紹介された方も、口座開設と初回入金10,000円以上を完了し、合計5ロット以上の取引を完了すると3,000円のキャッシュバックが受け取れます。

海外FXに興味がある友達がいる方は、ThreeTraderの友達紹介プログラムを活用して、お互いにお得にキャッシュバックを受け取ってみてはいかがでしょうか。

- リワードプログラム

ThreeTraderでは、取引するたびにポイントが貯まるリワードプログラムを提供しています。

貯まったポイントは、キャッシュバックや取引ツール、教育コンテンツなどと交換できます。

取引量に応じて自動的にポイントが付与されるため、通常の取引を行うだけでお得にポイントを貯めることができます。

リワードプログラムは自動的に適用されるため、特別な手続きは不要です。

取引すればするほどポイントが貯まり、さまざまな特典と交換できるため、長期的にThreeTraderで取引したい方にとって非常にお得なプログラムとなっています。

このようなお得なボーナスキャンペーンを利用できるのは今だけ!

現金3,000円とFX入門ガイドを活用して、ThreeTraderで効率的に取引を開始してみてください!

スキャルピング特化No.1|AXIORY(中~上級者向けプロ仕様)

総合 85点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 18点/20点|自由度 18点/20点

AXIORYがおすすめな人

- 業界最狭水準のスプレッドでスキャルピングしたい

- cTrader対応の取引プラットフォームを使いたい

- 信託保全完備の安全な環境で取引したい

| ボーナス | なし(期間限定のみ) |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大2,000倍 |

| 安全性 | 金融ライセンス 完全信託保全 The Financial Commission加盟 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK cTrader対応 |

| 日本語サポート | 平日9:00~24:00(チャット、メール) |

| ホームページ | AXIORYの公式HP |

総合 85点/100点

ボーナス 14点/20点|スプレッド 18点/20点|レバレッジ 17点/20点|安全性 18点/20点|自由度 18点/20点

AXIORYがおすすめな人

- 信託保全完備の安全な環境で取引したい

- 最狭スプレッドでスキャルピングしたい

- cTrader対応の取引プラットフォームを使いたい

| ボーナス | なし(期間限定のみ) |

|---|---|

| スプレッド | 0.0pips~ |

| レバレッジ | 最大2,000倍 |

| 安全性 | 金融ライセンス 完全信託保全 The Financial Commission加盟 |

| 自由度 | 自動売買の利用OK スキャルピングの利用OK cTrader対応 |

| 日本語サポート | 平日9:00~24:00(チャット、メール) |

| ホームページ | AXIORYの公式HP |

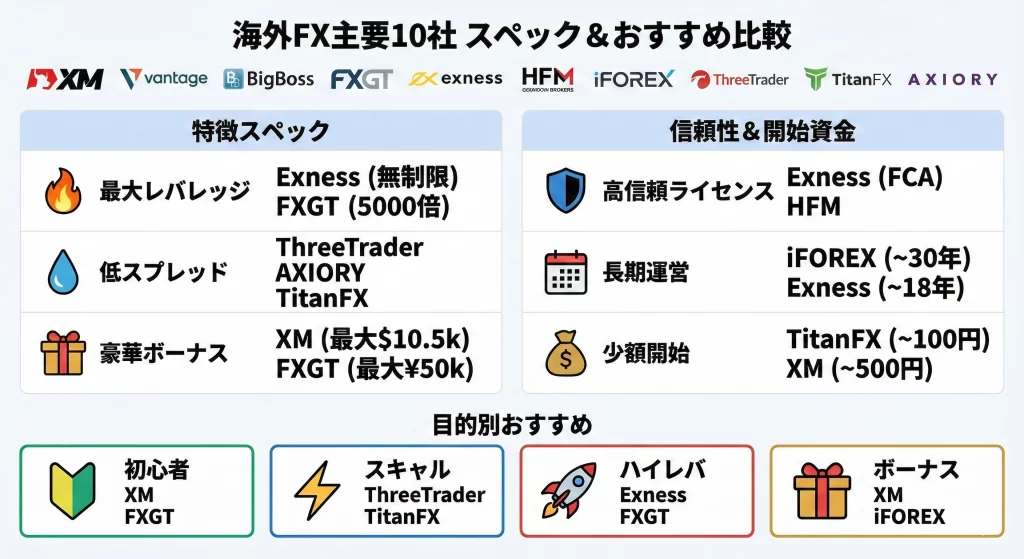

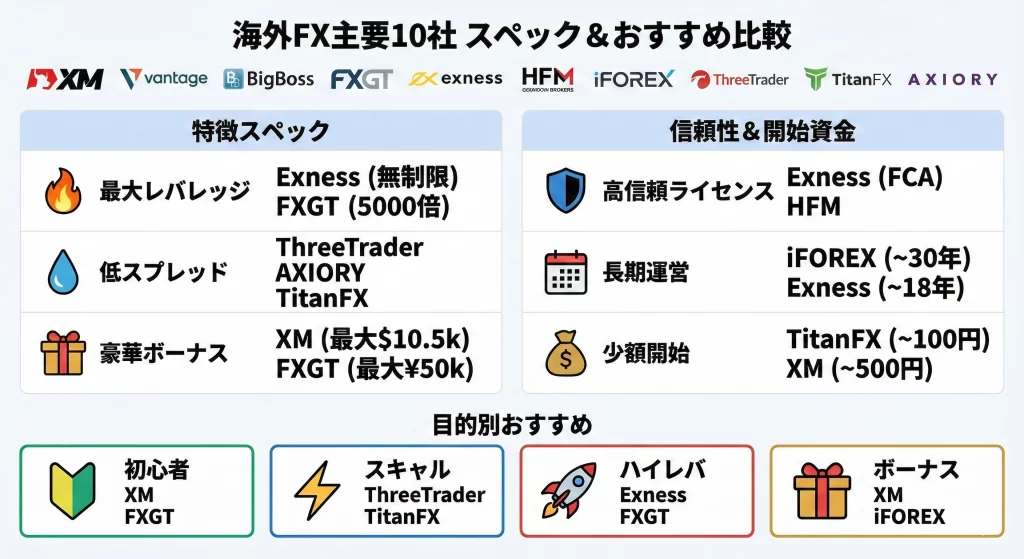

海外FX業者スペック一覧比較【主要10社】

海外FX業者を選ぶ際、最も重要なのは各業者のスペックを客観的に比較し、自分の取引スタイルに合った業者を見極めることです。

業者ごとに強みや特徴が大きく異なるため、公式サイトの印象だけで判断すると後悔する可能性があります。

見た目の派手さや広告だけで選ぶのは危険!実際の取引条件をしっかり比較することが大切です。

このセクションでは、日本人トレーダーに人気の高い主要10社(XM Trading、Vantage、BigBoss、FXGT、Exness、HFM、iFOREX、ThreeTrader、TitanFX、AXIORY)について、レバレッジ・スプレッド・ボーナス・金融ライセンス・運営実績・最低入金額といった重要項目を網羅的に比較します。

数値データは各業者の公式サイトおよび信頼できる金融監督機関の情報に基づき、2026年12月時点の最新情報を反映しています。

- 単一の数値だけで優劣を判断しない

- レバレッジが高くてもスプレッドが広ければ総コストは増加

- ボーナスが豪華でも出金条件が厳しければメリットは限定的

- 自分が最も重視する条件を明確にする(コスト・ボーナス・安全性など)

例えば最大レバレッジが高くてもスプレッドが広ければ総コストは増えますし、ボーナスが豪華でも出金条件が厳しければ実質的なメリットは限定的です。

「レバレッジ1000倍!」という宣伝文句に飛びつく前に、スプレッドや取引手数料も必ずチェックしましょう。

各項目を総合的に評価し、自分が最も重視する条件(コスト重視・ボーナス重視・安全性重視など)に照らし合わせて業者を選定することが成功への第一歩となります。

レバレッジ・スプレッド・ボーナスの数値比較

取引条件の要となるレバレッジ・スプレッド・ボーナスは、トレーダーの収益性に直接影響を与える最重要項目です。

以下の比較表では、各業者の代表的な口座タイプにおける数値を掲載しています。

主要10社のレバレッジ・スプレッド・ボーナス比較

| 業者名 | 最大レバレッジ | USD/JPYスプレッド | EUR/USDスプレッド | 口座開設ボーナス | 入金ボーナス |

|---|---|---|---|---|---|

| XM Trading | 1,000倍 | 2.1 pips | 1.9 pips | 15,000円 | 最大10,500ドル(100%+20%) |

| Vantage | 2,000倍 ※プレミア口座のみ | 2.5 pips | 1.8 pips | 15,000円 | 最大18,500ドル (初回最大120%、 2回目50%、 3回目以降20%) |

| BigBoss | 2,222倍 ※デラックス口座のみ | 1.7 pips | 1.3 pips | 15,000円 | 最大13,700ドル (100%+30%+20%) |

| FXGT | 5,000倍 ※Optimus口座のみ | 1.8 pips | 1.6 pips | 10,000円 ※Optimus口座のみ | 最大50,000円(100%) |

| Exness | 無制限(条件付) | 1.0 pips | 0.8 pips | なし | なし |

| HFM | 2,000倍 ※セント・ゼロ・プロ口座のみ | 1.9 pips | 1.6 pips | なし | 最大5,000ドル (20%) |

| iFOREX | 800倍 | 1.4 pips | 0.9 pips | なし | 最大2,000ドル(50%+25%) |

| ThreeTrader | 1,000倍 | 0.6pips | 0.5 pips | なし | 3,000円 |

| AXIORY | 2,000倍 ※マックス口座のみ | 1.3 pips | 1.7 pips | なし | なし |

| TitanFX | 1,000倍 ※マイクロ口座のみ | 1.33 pips | 1.2 pips | なし | なし |

- Exness:条件を満たせば無制限レバレッジを提供

- FXGT:業界最高水準の5,000倍

- BigBoss:2,222倍の高レバレッジ環境

- XM Trading・Vantage・TitanFX・ThreeTrader:1,000倍のハイレバレッジ環境

レバレッジについては、Exnessが条件を満たせば無制限レバレッジを提供しており、少額資金で大きなポジションを持ちたいトレーダーに最適です。

FXGTの5,000倍、BigBossの2,222倍、XM Tradingなどの1,000倍も十分なハイレバレッジ環境を提供しています。

ハイレバレッジは資金効率が良い反面、損失も大きくなりやすいため、自分のリスク許容度に合わせた選択が重要です。

- ThreeTrader:主要通貨ペアで0.5 pips~(手数料別途)

- AXIORY・iFOREX・TitanFX・Exness:業界トップクラスの低スプレッド

- XM・Vantage:スプレッドやや広めだが豊富なボーナスで実質コスト軽減

スプレッドに関しては、ThreeTraderが最も狭く、Pureスプレッド口座では主要通貨ペアで0.5 pipsからの取引が可能です(往復4ドルの手数料が別途発生)。

AXIORY、iFOREX、TitanFX、Exnessも業界トップクラスの低スプレッドを実現しており、スキャルピングや高頻度取引を行うトレーダーに適しています。

XMとVantageはスプレッドがやや広めですが、その分豊富なボーナスで実質コストを軽減できる仕組みです。

スキャルピング中心なら低スプレッド業者、ボーナス重視ならXMやFXGTがおすすめです。

- XM Trading:口座開設15,000円+入金ボーナス最大10,500ドル

- FXGT:口座開設10,000円+入金ボーナス最大50,000円

- iFOREX:入金ボーナス最大2,000ドル

- Exness・TitanFX・AXIORY:ボーナスなしだが取引環境重視

ボーナスに関しては、XM Tradingが最も充実しており、口座開設だけで15,000円、入金ボーナスは100%+20%で最大10,500ドルまで受け取れます。

FXGTも口座開設ボーナス10,000円と入金ボーナス100%(最大50,000円)を提供しています。

iFOREXは口座開設ボーナスはありませんが、入金ボーナスは最大2,000ドル(100%)と充実しています。

これらのボーナスは自己資金を入れずに取引を始めたい初心者や、証拠金を増やしてリスクを分散したいトレーダーにとって大きなメリットです。

一方、Exness・TitanFX・AXIORYはボーナスを提供していませんが、その代わりに低スプレッドや優れた約定力といった取引環境そのものの質で勝負しています。

初心者やリスクを抑えたい方はボーナス重視、経験者でコスト重視なら低スプレッド業者を選ぶと良いでしょう。

金融ライセンス・運営年数・最低入金額の比較

業者の信頼性と利用開始のハードルを測る上で、金融ライセンス・運営実績・最低入金額の確認は欠かせません。

これらの情報は、資金の安全性や業者の継続性を判断する重要な指標となります。

| 業者名 | 主要金融ライセンス | 運営開始年 | 運営年数 | 最低入金額 | 日本語サポート |

|---|---|---|---|---|---|

| XM Trading | セーシェルFSA、モーリシャスFSC | 2009年 | 約17年 | 5ドル(約500円) | 24時間対応(平日) |

| Vantage | オーストラリアASIC、ケイマン諸島CIMAなど5つ取得 | 2009年 | 約17年 | 50ドル(約5,000円) | 24時間対応 |

| BigBoss | セントビンセント・グレナディーンSVG、コモロMISA | 2013年 | 約13年 | 制限なし | 10:00~25:00(平日) |

| FXGT | セーシェルFSA、バヌアツVFSCなど4つ取得 | 2019年 | 約7年 | 10ドル(約1,000円) | 24時間対応 |

| Exness | セーシェルFSA、キプロスCySEC、英国FCAなそ9つ取得 | 2008年 | 約18年 | 10ドル(約1,000円) | 24時間対応 |

| HFM | キプロスCySEC、英国FCA、ドバイDFSAなど8つ取得 | 2010年 | 約16年 | 750円 | 24時間対応 |

| iFOREX | 英領バージン諸島FSC | 1996年 | 約30年 | 100ドル(約10,000円) | 5:30~19:00(平日) |

| ThreeTrader | バヌアツVFSC | 2021年 | 約5年 | 10ドル(約1,000円) | 7:00~20:00(平日) |

| TitanFX | バヌアツVFSC、セーシェルFSAなど4つ取得 | 2014年 | 約12年 | 1ドル(約100円) | 24時間対応 |

| AXIORY | ベリーズIFSC、キプロスCySEC | 2011年 | 約15年 | 11ドル(約1,100円) | 9:00~24:00(平日) |

金融ライセンスは業者の信頼性を測る最も重要な指標です。取得難易度の高いライセンスほど、顧客保護の体制が整っています。

金融ライセンスについては、Exnessが最も充実しており、取得難易度の高い英国FCAやキプロスCySECを含む複数のライセンスを保有しています。

これらのライセンスは顧客資金の分別管理や財務報告の透明性において厳格な基準を要求するため、業者の信頼性を示す強力な証拠となります。

HFMも英国FCAやキプロスCySECなど複数の一流ライセンスを保有し、グローバルに展開しています。

VantageはオーストラリアのASICとケイマン諸島のCIMAライセンスを保有し、高い信頼性を誇ります。

XM Tradingもセーシェル金融庁とモーリシャス金融委員会のライセンスを保有し、グローバルに500万人以上の顧客を持つ実績があります。

FXGTはセーシェルFSAのライセンスを取得しており、2019年設立と比較的新しい業者ですが、仮想通貨FXに強みを持ち急成長しています。

TitanFXとThreeTraderはバヌアツVFSC、AXIORYはベリーズIFSC、BigBossはセントビンセント・グレナディーン、iFOREXは英領バージン諸島のライセンスで運営されています。

運営年数は業者の経営安定性を測る重要な指標です。長期にわたり運営されている業者ほど信頼性が高いと言えます。

運営年数では、iFOREXが1996年設立で約30年と最も長く、Exnessが2008年設立で約18年、XM TradingとVantageが2009年設立で約17年の実績を持ちます。

長期にわたり大きな出金トラブルや金融庁からの深刻な警告なく運営されている事実は、業者の経営安定性を裏付けています。

HFMが約16年、AXIORYも約15年、BigBossが約13年、TitanFXが約12年と、いずれも10年前後の運営実績があります。

一方、FXGTは約7年、ThreeTraderは約5年と運営期間は短めですが、最新の取引技術や顧客ニーズに対応したサービス設計が特徴です。

💰 最低入金額で見る参入ハードル

- 1ドル(約100円):TitanFX

- 5ドル(約500円~750円):XM Trading、HFM

- 10ドル(約1,000円):Exness・ThreeTrader・FXGT・AXIORY

- 50ドル(約5,000円):Vantage

- 100ドル(約10,000円):iFOREX

- 制限なし:BigBoss

最低入金額については、TitanFXが1ドル(約100円)と最も低く、初心者が気軽に始めやすい設定となっています。

XM TradingとHFMは5ドル(約500円)、Exness・ThreeTrader等は10ドル(約1,000円)、Vantageは50ドル、iFOREXは100ドル、BigBossは実質的な制限がありません。

目的別マトリクス(あなたに合う業者が分かる診断)

海外FX業者選びで迷ったら、自分の取引目的や重視する条件に合わせて業者を絞り込むことが最も効率的です。

以下の目的別マトリクスでは、トレーダーの典型的なニーズごとに最適な業者を提案します。

📌 初心者・少額から始めたい

- 第1位:XM Trading – 口座開設ボーナス15,000円で入金不要で取引開始可能。日本語サポートが充実し、教育コンテンツも豊富。最低入金額5ドルで気軽に始められます。

- 第2位:FXGT – 口座開設ボーナス10,000円に加え、入金ボーナス100%で資金を倍増できます。仮想通貨の取引にも興味がある初心者に最適。

- 第3位:Vantage Trading – 老舗の安心感と充実したサポート体制。複数の一流ライセンスで初心者でも安心して始められます。

初心者の方は、まずボーナスで無料体験できるXM TradingやFXGTがおすすめです!

⚡ スキャルピング・デイトレード重視

- 第1位:ThreeTrader – 業界最狭水準のスプレッド(0.5 pips~)と低手数料で、頻繁な売買でもコストを最小化できます。

- 第2位:TitanFX – レバレッジ制限がなく、主要通貨ペアのスプレッドが1.0 pips前後と狭い。高速約定でスキャルピングに最適です。

- 第3位:iFOREX – 主要通貨ペアで0.9 pips~の超狭スプレッド。運営29年の実績と安定した約定環境がスキャルパーに人気です。

取引回数が多いスキャルピングでは、スプレッドと手数料の低さが利益を左右します。

🎁 ボーナス重視・資金効率を上げたい

- 第1位:XM Trading – 口座開設ボーナス15,000円+入金ボーナス最大10,500ドルで、業界最高水準のボーナス環境。ロイヤルティプログラムで取引ごとにポイントも貯まります。

- 第2位:FXGT – 口座開設ボーナス10,000円+入金ボーナス100%(最大50,000円)。定期的なキャンペーンも多く、資金効率を高めたいトレーダー向けです。

- 第3位:iFOREX – 入金ボーナス50%+25%(最大2,000ドル)で、長期運営の安心感と合わせて資金効率を高められます。

ボーナスを活用すれば、自己資金を抑えながらより多くのポジションを持つことができます。

₿ 仮想通貨FXもやりたい

- 第1位:FXGT – 仮想通貨専門のハイレバレッジ取引に特化。ビットコイン・イーサリアムなど主要通貨を24時間365日取引可能です。

- 第2位:XM Trading – 主要な仮想通貨CFDを提供。FXと同じ口座で取引でき、ボーナスも仮想通貨取引に利用できます。

- 第3位:Exness – 豊富な仮想通貨ペアを低スプレッドで提供。レバレッジも柔軟に設定でき、コスト重視の仮想通貨トレーダーに適しています。

仮想通貨は週末も取引できるので、平日忙しい方にもおすすめです。

🎯 中上級者・本格的なトレード環境

- 第1位:TitanFX – ボーナスなしの代わりに、純粋な取引環境の質で勝負。レバレッジ制限がなく、大口取引にも対応できる流動性を持ちます。

- 第2位:AXIORY – 透明性の高いNDD方式で、リクオートやストップ狩りの心配が少ない。cTraderプラットフォームにも対応し、中上級者が求める機能を網羅しています。

- 第3位:ThreeTrader – 機関投資家レベルの低コスト環境を個人トレーダーに提供。余計な機能を省き、取引の純粋なパフォーマンスを追求できます。

経験を積んだトレーダーは、ボーナスよりも約定力やスプレッドの狭さを重視する傾向があります。

- 取引経験・資金規模・重視する条件を明確にする

- 複数の業者で少額口座を開設して比較する

- 実際の取引環境や使い勝手を確認してからメイン口座を決める

このマトリクスを参考に、自分の取引経験・資金規模・重視する条件を明確にした上で業者を選定してください。

複数の業者で少額口座を開設し、実際の取引環境や使い勝手を比較してからメイン口座を決めることも有効な戦略です。

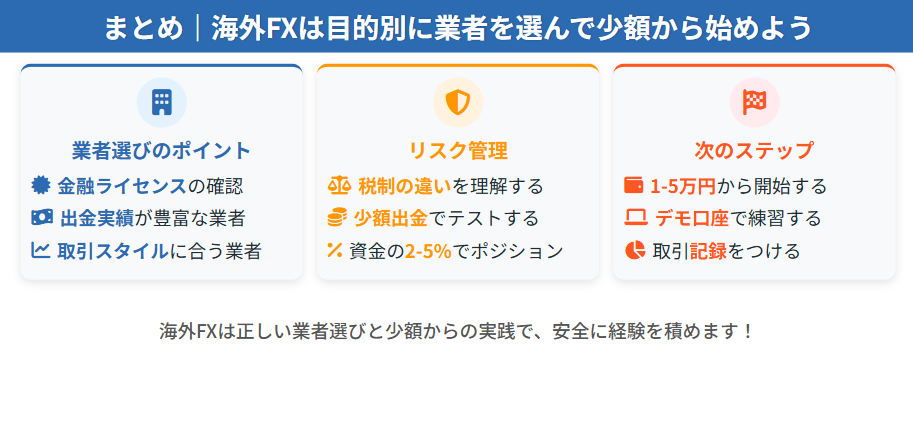

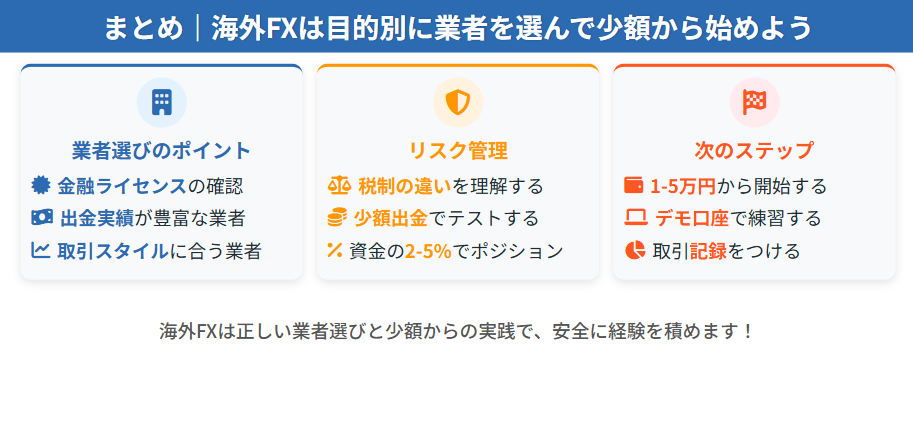

海外FXおすすめ業者の選び方|チェックすべき5つのポイント

海外FX業者を選ぶ際、魅力的な広告やボーナス額だけで判断すると、後々出金トラブルや想定外のコストに直面するリスクがあります。

安全かつ自分の取引スタイルに合った業者を見極めるには、明確な判断基準を持つことが不可欠です。

ボーナスが高額でも、出金条件が厳しかったり信頼性に欠けたりする業者では意味がありません。総合的な判断が重要です。

海外FX業者は数百社以上存在し、それぞれが異なるスペックとサービスを提供しています。

国内FXと異なり金融庁の監督下にないため、業者選定は完全に自己責任となります。

そのため、信頼性・コスト・サービス品質といった多角的な視点から総合的に評価する必要があります。

本記事では、海外FX業者を選ぶ際にチェックすべき5つの重要ポイントを解説します。

これらの基準に沿って比較検討することで、資金を安全に預けられ、かつ取引条件が有利な業者を見つけることができます。

初心者の方でも失敗しないよう、各項目の確認方法と注意点を具体的に説明していきます。

信頼性と安全性をチェックする方法(金融ライセンス・運営実績・分別管理)

海外FX業者を選ぶ上で最も優先すべきは信頼性と安全性の確認です。

どれほど取引条件が優れていても、出金拒否や資金の持ち逃げが発生すれば全てが無意味になります。

業者の信頼性を客観的に判断するためには、金融ライセンス・運営実績・資金管理体制の3点を必ず確認しましょう。

- 英国FCA:取得基準が最も厳格

- キプロスCySEC:EU基準の高い信頼性

- オーストラリアASIC:厳格な規制で知られる

金融ライセンスは業者の信頼性を示す最も重要な指標です。

英国金融行動監視機構(FCA)、キプロス証券取引委員会(CySEC)、オーストラリア証券投資委員会(ASIC)といった先進国の金融当局が発行するライセンスは取得基準が厳しく、保有している業者は一定の信頼性があると判断できます。

一方、規制が緩い国のライセンスのみを保有する業者や、ライセンス情報を明示していない業者は避けるべきです。

各業者の公式サイトで必ずライセンス番号を確認し、発行元の金融当局の公式サイトで実在性を照合することをおすすめします。

ライセンス番号は公式サイトのフッターや会社概要ページに記載されていることが多いです。必ず金融当局の公式サイトでライセンス番号を検索して、実在性を確認しましょう。

運営実績の長さも重要な判断材料です。

10年以上継続して運営されている業者は、それだけ多くのトレーダーに利用され、市場の変動や規制の変化を乗り越えてきた実績があります。

新興業者が必ずしも危険というわけではありませんが、実績のある業者の方が突然のサービス停止や出金トラブルのリスクは低いと言えます。

💰 資金管理体制の確認ポイント

資金管理体制では、顧客資金の分別管理が行われているかを確認してください。

分別管理とは、顧客から預かった資金と業者自身の運営資金を別々の口座で管理する仕組みです。

これにより、万が一業者が経営破綻しても顧客資金は保全されます。

さらに信託保全制度を採用している業者であれば、より高い安全性が期待できます。

これらの情報は業者の公式サイトや利用規約に記載されているため、口座開設前に必ず確認しましょう。

信託保全は分別管理よりも強力な保護制度です。第三者機関が資金を管理するため、業者の経営状況に関わらず顧客資金が守られます。

そのため、自己責任で業者を選ぶ際には、上記の3要素を慎重に確認することが資金を守る唯一の方法となります。

レバレッジとゼロカットシステムの確認ポイント

海外FXの最大の魅力はハイレバレッジ取引ですが、同時にゼロカットシステムの有無を必ず確認する必要があります。

国内FX業者は金融商品取引法により最大レバレッジ25倍に制限されていますが、海外FX業者では100倍から1000倍、中には3000倍以上を提供する業者も存在します。

しかし、レバレッジの数値だけで業者を選ぶのは危険です。

レバレッジが高いほど魅力的に見えますが、ゼロカットシステムの有無の方が重要な判断基準になります!

ハイレバレッジのメリットとリスク

レバレッジが高いほど少額の証拠金で大きなポジションを持てますが、その分価格変動による損益の振れ幅も大きくなります。

特に重要なのは、相場が急変して証拠金を超える損失が発生した場合の対応です。

- 国内FX:追証制度により証拠金を超える損失は追加支払い義務あり(借金リスク)

- 海外FX:ゼロカットシステムにより証拠金以上の損失は業者が負担(借金リスクなし)

国内FX業者では追証(追加証拠金)制度により、損失が証拠金を上回った場合は不足分を追加で支払う義務が生じ、借金を背負うリスクがあります。

ゼロカットシステムの仕組み

一方、多くの海外FX業者はゼロカットシステムを採用しています。

これは、口座残高がマイナスになった場合、業者がマイナス分を負担しゼロにリセットする仕組みです。

つまり、どれだけ相場が急変しても、失うのは口座に入金した証拠金のみで、それを超える借金を負うことはありません。

このシステムがあるからこそ、海外FXでハイレバレッジ取引を行っても借金リスクを回避できるのです。

ゼロカットシステムは海外FXの最大のメリット!相場の急変時も入金額以上の損失が出ないので、安心して取引できます。

ゼロカットの適用条件に注意

ただし、ゼロカットシステムには業者ごとに適用条件が異なる場合があります。

一部の業者では、両建て取引や複数口座間での裁定取引など、特定の取引手法に対してゼロカットが適用されないケースもあります。

また、ボーナスがクッションとして機能する場合、マイナス残高はまずボーナスで相殺され、それでも不足する場合にゼロカットが発動する仕組みになっています。

📝 ゼロカットが適用されない主なケース

- 複数口座間での両建て取引

- 異業者間での裁定取引(アービトラージ)

- 利用規約に違反する取引手法

レバレッジ制限ルールの確認

レバレッジ制限にも注意が必要です。

多くの業者では、口座残高や保有ポジションの大きさに応じて、自動的に最大レバレッジが引き下げられる仕組みを採用しています。

例えば、残高が一定額を超えると最大レバレッジが500倍から200倍に制限されるといった具合です。

これは業者のリスク管理のための措置ですが、取引スタイルによっては不便に感じる場合もあるため、事前に各業者のレバレッジ制限ルールを確認しておくべきです。

| 口座残高 | 最大レバレッジの例 |

|---|---|

| 2万ドル未満 | 1000倍 |

| 2万ドル~10万ドル | 500倍 |

| 10万ドル以上 | 200倍 |

口座残高が増えるとレバレッジが制限される業者が多いです。事前に確認して、自分の取引スタイルに合った業者を選びましょう!

初心者におすすめのレバレッジ設定

初心者の方は、まずはゼロカットシステムが明記されている業者を選び、最初は低めのレバレッジ(100~200倍程度)から始めることをおすすめします。

ハイレバレッジは魅力的ですが、リスク管理を学んでから徐々に引き上げるのが安全な取引への第一歩です。

- ゼロカットシステムが利用規約に明記されているか

- ゼロカットの適用条件(禁止取引がないか)

- 口座残高に応じたレバレッジ制限ルール

スプレッドと取引コストを比較しよう

スプレッドは取引のたびに発生する実質的なコストであり、特に取引回数が多いトレーダーにとっては収益に直結する重要な要素です。

海外FX業者を選ぶ際は、スプレッドだけでなく手数料や隠れたコストも含めた総合的な取引コストを比較する必要があります。

- 通貨ペアの買値(Ask)と売値(Bid)の差額

- ポジションを持った瞬間に含み損としてスタート

- 短期売買ほどスプレッドの狭さが重要

スプレッドとは、通貨ペアの買値(Ask)と売値(Bid)の差のことで、この差額が業者の利益となり、トレーダーにとってはコストとなります。

例えば、米ドル/円のスプレッドが1.0pipsの場合、ポジションを持った瞬間に1.0pips分の含み損からスタートすることになります。

スキャルピングやデイトレードなど短期売買を繰り返す取引スタイルでは、スプレッドの狭さが利益を大きく左右します。

取引回数が多いほど、わずかなスプレッドの差が大きな金額差になります。

海外FX業者の口座タイプは、大きく分けてスタンダード口座(STP口座)とECN口座の2種類があります。

| 口座タイプ | スプレッド | 取引手数料 | 特徴 |

|---|---|---|---|

| スタンダード口座(STP口座) | やや広め | 無料 | スプレッドに業者の利益が含まれる |

| ECN口座 | 狭い | 1ロットあたり数ドル | 狭いスプレッドだが別途手数料が発生 |

スタンダード口座はスプレッドに業者の利益が含まれており、取引手数料は無料ですが、スプレッドはやや広めに設定されています。

一方、ECN口座は狭いスプレッドを提供する代わりに、1ロットあたり数ドルの取引手数料が発生します。

どちらが有利かは取引スタイルと取引量によって異なるため、実際のトータルコストを計算して比較することが重要です。

取引量が多い方はECN口座、少ない方はスタンダード口座が有利になる傾向があります。

📊 固定制と変動制の違い

スプレッドは固定制と変動制があります。

固定スプレッドは相場状況にかかわらず一定ですが、変動スプレッドは市場の流動性に応じて変化します。

変動スプレッドは通常時は狭いものの、経済指標発表時や市場の流動性が低い時間帯には大きく拡大することがあります。

主要通貨ペア(米ドル/円、ユーロ/米ドルなど)のスプレッドだけでなく、自分が取引する予定のマイナー通貨ペアや貴金属・株価指数などのスプレッドも確認してください。

業者によって得意とする商品が異なり、スプレッドに大きな差が出る場合があります。

- スワップポイント(オーバーナイト金利)

- 入出金手数料

- 口座維持手数料

- 通貨換算手数料

その他の隠れたコストとして、スワップポイント(オーバーナイト金利)、入出金手数料、口座維持手数料、通貨換算手数料なども考慮に入れるべきです。

特にスワップポイントは、ポジションを翌日に持ち越す場合に毎日発生するため、スイングトレードや長期保有を行う場合は無視できないコストとなります。

長期保有する場合は、スワップポイントがプラスになる通貨ペアを選ぶと金利収入が得られます。

取引コストを正確に比較するには、自分の取引スタイル(取引頻度・保有期間・通貨ペア)を明確にした上で、実際の取引シミュレーションを行うことをおすすめします。

多くの業者がデモ口座を提供しているため、実際の取引環境でスプレッドや約定スピードを体験してから本番口座を開設するのが賢明です。

ボーナス・キャンペーンの内容と出金条件

海外FX業者の多くは、口座開設ボーナスや入金ボーナスなど魅力的なキャンペーンを展開していますが、額面だけで判断すると後悔することになります。

ボーナスの真の価値を見極めるには、受け取り条件・出金可否・クッション機能の有無を正確に理解する必要があります。

- 入金不要で受け取れる未入金ボーナス

- 金額は3,000円~20,000円程度が一般的

- ボーナス自体の出金は不可、利益のみ出金可能

- 利益出金には一定の取引量条件が必要

口座開設ボーナスは、入金不要で受け取れるボーナスで、未入金ボーナスとも呼ばれます。

金額は3,000円から20,000円程度が一般的で、このボーナスを証拠金として実際の取引が可能です。

また、利益を出金するには一定の取引量(ロット数)を達成する必要がある場合が多く、この条件をクリアできなければ利益も出金できません。

口座開設ボーナスは「お試し取引」として活用するのがおすすめです。ただし出金条件は必ず確認しておきましょう。

- 100%ボーナス:入金額と同額が付与

- 50%ボーナス:入金額の半額が付与

- ボーナス自体は出金不可

- 証拠金として利用可能

入金ボーナスは、入金額に応じて一定割合のボーナスが付与される仕組みです。

100%ボーナスなら入金額と同額、50%ボーナスなら入金額の半額がボーナスとして加算されます。

例えば10万円を入金して100%ボーナスを受け取ると、口座には20万円が反映されます。

しかし、このボーナス自体は出金できず、証拠金として利用できるのみというケースがほとんどです。

ここで重要なのがクッション機能の有無です。

✅ クッション機能ありの場合

クッション機能があるボーナスは、証拠金として実際に機能し、含み損の計算にも含まれます。

例えば、入金10万円+ボーナス10万円(クッション機能あり)の場合、合計20万円を証拠金としてポジションを持つことができ、20万円の損失が出るまでロスカットされません。

❌ クッション機能なしの場合

クッション機能がないボーナスは、残高表示には含まれるものの証拠金としては機能せず、実質的には入金分のみが証拠金となります。

クッション機能の有無で証拠金維持率が大きく変わります。ボーナスを選ぶ際の重要なチェックポイントです!

この条件を満たさずに出金すると、ボーナスが消滅するだけでなく、ボーナスで得た利益も没収される場合があります。

また、出金額に応じてボーナスが一部または全額消滅するルールを設けている業者もあるため、事前に利用規約を熟読することが不可欠です。

| 注意項目 | 詳細内容 |

|---|---|

| 有効期限 | 期限内に条件を満たさないと失効 |

| 対象口座タイプ | スタンダード口座のみ対象が一般的、ECN口座は対象外が多い |

| 出金時の消滅ルール | 出金額に応じてボーナスが一部または全額消滅 |

| 取引量条件 | ボーナス額の数倍の取引量達成が必要 |

ボーナスの有効期限や対象口座タイプにも注意が必要です。

ボーナスは特定の口座タイプ(多くはスタンダード口座)のみが対象で、ECN口座などではボーナスが提供されないケースが一般的です。

また、ボーナスには有効期限が設定されている場合もあり、期限内に条件を満たさないと失効します。

- スプレッドの狭さ

- 約定力の高さ

- 業者の信頼性・安全性

- ボーナスは補助的なメリットとして捉える

ボーナスは確かに魅力的ですが、本来重視すべきは業者の基本スペック(スプレッド・約定力・信頼性)です。

ボーナス額が大きくても、スプレッドが広く取引コストが高ければ、結果的に不利になる可能性があります。

ボーナスはあくまで補助的なメリットと捉え、業者選定の主要な判断基準にしないことをおすすめします。

ボーナスの豪華さに惹かれて口座を開設したものの、取引コストが高くて結局損をした…というケースは少なくありません。総合的な判断が大切です。

日本語サポートの品質と入出金方法の充実度

海外FX業者を利用する上で、日本語サポートの品質と入出金方法の充実度は、実際の取引を円滑に進めるための重要な要素です。

特にトラブル発生時や疑問点がある場合、迅速かつ的確なサポートを受けられるかどうかが、安心して取引を続けられるかの分かれ目となります。

- 日本人スタッフの常駐有無

- 対応チャネル(ライブチャット・メール・電話)

- サポート対応時間(24時間対応か平日のみか)

- 回答の速度・正確性・丁寧さ

日本語サポートの質は業者によって大きく異なります。

日本人スタッフが常駐し、ライブチャット・メール・電話で日本語対応を行っている業者がある一方、機械翻訳レベルの日本語サポートしか提供していない業者も存在します。

サポートの質を確認するには、口座開設前にライブチャットで簡単な質問をしてみることをおすすめします。

回答の速度・正確性・丁寧さから、実際のサポート品質を判断できます。

口座開設前に「レバレッジの変更方法」や「ボーナスの利用条件」など、簡単な質問をしてサポートの質を確かめてみましょう。回答が的確で早ければ、その業者は信頼できる可能性が高いです。

サポートの対応時間も重要です。

24時間365日対応の業者もあれば、平日の日本時間帯のみ対応という業者もあります。

特に夜間や週末に取引する場合、その時間帯にサポートが利用できるかを確認しておくべきです。

また、相場が急変した際など、多くのトレーダーが同時に問い合わせを行う状況でもスムーズに対応してもらえるか、口コミや評判を事前にチェックすることも有効です。

💳 入出金方法の充実度

入出金方法の充実度は、実際の取引における利便性に直結します。

海外FX業者の入金方法には、クレジットカード・デビットカード・銀行送金・オンラインウォレット(bitwallet、STICPAY、Perfect Moneyなど)・仮想通貨などがあります。

それぞれにメリット・デメリットがあり、手数料・反映速度・最低入金額が異なります。

| 入出金方法 | 反映速度 | 手数料 | 特徴 |

|---|---|---|---|

| クレジットカード | 即時 | 無料~数% | 即時反映で便利だが、カード会社が拒否する場合あり |

| 銀行送金 | 2~5営業日 | 数千円 | 高額入金に適しているが、手数料と時間がかかる |

| オンラインウォレット | 即時~数時間 | 無料~低額 | 最も推奨される方法。手数料が安く反映も早い |

| 仮想通貨 | 数時間 | 低額 | 匿名性が高いが価格変動リスクあり |

クレジットカードやデビットカードは即時反映されるため便利ですが、カード会社によっては海外FX業者への入金を拒否する場合があります。

また、犯罪による収益の移転防止に関する法律に基づくマネーロンダリング防止の観点から、入金に使用したクレジットカードへの出金は入金額までに制限され、利益分は別の方法で出金する必要があります。

銀行送金は高額入金に適していますが、送金手数料が数千円かかり、着金まで2~5営業日程度を要します。

出金時も同様に時間と手数料がかかるため、頻繁に入出金を行う場合は不便です。

一度bitwalletに出金すれば、日本の銀行口座への出金も比較的低コストで行えます。

ただし、事前にbitwalletのアカウント開設と本人確認が必要です。

bitwalletは複数の海外FX業者で使えるので、一度アカウントを作っておくと便利です。業者間での資金移動もスムーズになります。

仮想通貨(ビットコインなど)による入出金は、匿名性が高く手数料も比較的安いですが、価格変動リスクがあり、入出金処理中に価値が変動する可能性があります。

また、全ての業者が対応しているわけではありません。

- 出金処理速度(通常1~3営業日以内が目安)

- 出金拒否リスクの有無(口コミ・評判を確認)

- 本人確認(KYC)手続きの完了

- 最低・最高出金額の制限

出金時の処理速度と出金拒否リスクも確認すべき重要ポイントです。

信頼できる業者であれば、通常1~3営業日以内に出金処理が完了しますが、一部の業者では出金申請から数週間かかるケースや、不当な理由で出金を拒否するケースも報告されています。

業者選定の際は、実際の利用者の出金実績や口コミを確認し、出金トラブルが頻発していないかをチェックしてください。

本人確認(KYC)手続きも入出金に関連する重要事項です。

多くの業者では、犯罪による収益の移転防止に関する法律に基づき、初回出金時に本人確認書類(身分証明書・住所確認書類)の提出が必要となります。

書類に不備があると出金が遅れるため、口座開設後早めに本人確認を完了させておくことをおすすめします。

本人確認は面倒に感じるかもしれませんが、早めに済ませておけば出金時にスムーズです。身分証明書と住所確認書類(公共料金の請求書など)を準備しておきましょう。

最後に、各入出金方法の最低額・最高額の制限も確認してください。

少額から始めたい初心者にとっては最低入金額が低い業者が適していますし、大口取引を行う場合は高額入金・出金に対応している業者を選ぶ必要があります。

自分の取引規模と資金管理方針に合った入出金環境を提供している業者を選ぶことが、ストレスのない取引の第一歩です。

海外FXとは?国内FXとの違いを分かりやすく解説

海外FXとは、日本国外に拠点を置くFX業者が提供する外国為替証拠金取引サービスのことを指します。

国内FXと同じく通貨ペアの売買で為替差益を狙う仕組みは変わりませんが、適用される法規制や取引条件が大きく異なります。

取引の仕組みは同じでも、規制やサービス内容が全く違うんですね!

国内FX業者は金融商品取引法に基づき金融庁の登録を受け、日本の規制下で運営されています。

一方、海外FX業者は本国の金融ライセンス(イギリスのFCA、キプロスのCySEC、セーシェルのFSAなど)を取得し、それぞれの国の法律に従って運営されています。

日本の金融庁への登録義務はなく、日本の規制を受けないため、国内では提供できない高レバレッジやゼロカットシステムといったサービスを日本の顧客に提供できます。

- 少額資金で大きなポジションを持てるハイレバレッジ取引が可能

- 相場急変時にも借金リスクがないゼロカットシステム

- 口座開設や入金で受け取れる豪華なボーナスキャンペーン

多くのトレーダーが海外FXを選ぶ理由は、少額資金で大きなポジションを持てるハイレバレッジ取引が可能な点、相場急変時にも借金リスクがないゼロカットシステム、そして口座開設や入金で受け取れる豪華なボーナスキャンペーンにあります。

国内FXでは金融庁規制により最大25倍のレバレッジ制限があり、追証制度により残高以上の損失が発生する可能性がありますが、海外FXではこれらの制約がありません。

国内は安全性重視、海外は自由度重視という違いがあります。

ただし、海外FXには税制面での不利さや、業者の信頼性を自分で見極める必要があるといった注意点も存在します。

国内FXと海外FXはそれぞれ異なる特徴とリスクを持つため、自分の取引スタイルや資金管理能力に応じて選択することが重要です。

海外FXの定義と3つの特徴(ハイレバ・ゼロカット・豪華ボーナス)

海外FXの最大の魅力は、国内FXでは実現できない3つの特徴にあります。

これらの特徴が組み合わさることで、少額資金からでも効率的に資産を増やせる可能性が広がります。

- ハイレバレッジ取引(数百倍~無制限)

- ゼロカットシステム(借金リスクゼロ)

- 豪華なボーナスキャンペーン(口座開設・入金ボーナス)

まず第一の特徴がハイレバレッジ取引です。

国内FX業者では金融庁の規制により最大25倍に制限されていますが、海外FX業者では数百倍から3,000倍、業者によっては無制限のレバレッジを提供しています。

例えば1,000倍のレバレッジを利用すれば、1万円の証拠金で1,000万円分のポジションを保有できます。

これにより少額資金でも大きな利益を狙える一方、損失も同様に拡大するため、適切なリスク管理が不可欠です。

ハイレバレッジは諸刃の剣です。利益も損失も拡大するため、必ずロット数を抑えて取引しましょう。

第二の特徴がゼロカットシステムです。

これは相場の急変動でロスカットが間に合わず、口座残高以上の損失が発生した場合でも、マイナス分をFX業者が負担してくれる仕組みです。

国内FXでは追証(追加証拠金)制度があり、残高がマイナスになった場合は借金として請求されますが、海外FXのゼロカットシステムでは損失は入金額までに限定されます。

2015年のスイスフランショックや2019年のフラッシュクラッシュのような急激な相場変動時にも、トレーダーは入金額以上の損失を負うことがなく、借金リスクがゼロになります。

第三の特徴が豪華なボーナスキャンペーンです。

海外FX業者は新規顧客獲得のために、口座開設ボーナス(未入金ボーナス)や入金ボーナスを積極的に提供しています。

口座開設だけで3,000円~20,000円程度の取引資金がもらえる業者や、入金額に対して100%~200%のボーナスを付与する業者も存在します。

これにより自己資金が少ない初心者でも、リスクを抑えながら実際の取引を体験できます。

ボーナス自体は出金できない場合が多いですが、ボーナスを使った取引で得た利益は出金可能です。

口座開設ボーナスを活用すれば、自己資金ゼロでも実際の取引を始められます。初心者の方は、まずボーナスで練習してみるのもおすすめです。

📝 海外FXが選ばれる理由

これら3つの特徴により、海外FXは少額資金から始めたいトレーダーや、ハイリスク・ハイリターンを狙う経験者に選ばれています。

ただし、ハイレバレッジは資金を失うスピードも速めるため、必ずロット数を抑えて適切な資金管理を行う必要があります。

国内FXとの5大相違点(レバレッジ規制・追証・税制・スプレッド・金融庁登録)

海外FXと国内FXの違いは、単なるサービス提供地域の差ではなく、適用される法規制や取引条件の根本的な相違に基づいています。

自分に合った取引環境を選ぶため、5つの決定的な違いを理解することが重要です。

編集部では、それぞれの特徴を正確に理解して、自分の取引スタイルに合った選択をすることをおすすめしています。

レバレッジ規制の違い

レバレッジ規制の違いは最も分かりやすい相違点です。

国内FXでは金融商品取引法に基づく金融庁規制により、個人口座のレバレッジは最大25倍に制限されています。

これは2011年に施行されたもので、投資家保護の観点から設定されました。

一方、海外FX業者は日本の規制対象外のため、400倍、1,000倍、さらには無制限のレバレッジを提供できます。

この違いにより、同じ証拠金でも保有できるポジションサイズが大きく変わります。

- 国内FX:最大25倍(金融庁による規制)

- 海外FX:400倍~無制限(日本の規制対象外)

- 2011年に投資家保護の観点から国内規制が施行

追証制度の有無

追証制度の有無も重要な違いです。

国内FXでは相場急変時に口座残高がマイナスになった場合、そのマイナス分を追加証拠金(追証)として業者に支払う義務があります。

つまり入金額以上の損失=借金が発生する可能性があります。

対して海外FXの多くはゼロカットシステムを採用しており、口座残高がマイナスになっても業者がそれを補填し、トレーダーへの請求はありません。

この違いは、特に急激な相場変動時のリスク管理において決定的な差となります。

追証の有無は、最大損失額が限定されるかどうかに直結する重要なポイントです。

税制の違い

税制の違いは利益が出た際の手取り額に直結します。

国内FXの利益は申告分離課税が適用され、税率は一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%)です。

さらに損失の繰越控除(3年間)も可能です。

一方、海外FXの利益は雑所得として総合課税の対象となり、他の所得と合算して累進課税が適用されます。

税率は所得額に応じて5%~45%(住民税10%を含めると最大55%)となり、損失の繰越控除もできません。

利益が大きくなるほど海外FXの税負担は重くなるため、年間の利益見込みによってはどちらが有利か変わります。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税方式 | 申告分離課税 | 総合課税(雑所得) |

| 税率 | 一律20.315% | 累進課税5%~55% |

| 損失繰越 | 3年間可能 | 不可 |

年間利益が少額の場合は海外FXの方が税率が低くなることもありますが、利益が大きくなるほど国内FXの方が税制面で有利になります。

スプレッドと取引コストの違い

スプレッドと取引コストの違いも見逃せません。

国内FX業者はDD(ディーリングデスク)方式を採用し、顧客の注文を市場に流さず業者内で相殺処理するため、スプレッドを極めて狭く設定できます。

ドル円で0.2銭などの低スプレッドが一般的です。

海外FX業者の多くはNDD(ノーディーリングデスク)方式を採用し、注文を直接インターバンク市場に流すため、スプレッドは広めになります。

ただしNDD方式では業者が顧客と反対売買をしないため、利益相反がなく透明性が高いというメリットがあります。

📝 注文処理方式の違い

DD方式(国内FX):業者内で注文を相殺処理 → スプレッド狭い・透明性やや低い

NDD方式(海外FX):注文を直接市場に流す → スプレッド広め・透明性高い

金融庁登録と規制の違い

金融庁登録と規制の違いは、業者の信頼性判断に関わります。

国内FX業者は金融庁への登録が義務付けられており、財務状況の報告や顧客資産の信託保全が法律で義務化されています。

海外FX業者は日本の金融庁には未登録ですが、本国の金融ライセンス(FCA、CySEC、ASICなど)を取得している業者が多く存在します。

ただし、トラブル発生時に金融庁の保護対象外となる点は理解しておく必要があります。

- 金融庁の登録対象外のため保護対象外

- 本国の金融ライセンス有無を確認すること

- トラブル発生時は自己責任となる

これら5つの相違点を総合的に判断し、自分の資金規模、取引スタイル、リスク許容度に合った選択をすることが成功への第一歩となります。

DD方式とNDD方式の違いと透明性

FX取引における注文処理方式の違いは、取引の透明性や業者の利益構造に直結する重要な要素です。

DD方式とNDD方式の違いを理解することで、自分に適した取引環境を選択できます。

まずは両者の基本的な仕組みの違いを理解しましょう!

DD方式(ディーリングデスク方式)の特徴

DD方式(ディーリングデスク方式)は、顧客の注文をFX業者のディーリングデスク(為替ディーラー)が一旦受け、業者内で処理する方式です。

国内FX業者の多くがこの方式を採用しています。

顧客の買い注文と売り注文を業者内で相殺(マリー)し、相殺できなかった分のみをインターバンク市場に流します。

この方式では、顧客の損失が業者の利益になる「相対取引」の構造となるため、利益相反の関係が生じます。

業者は顧客が負ければ利益を得られるため、透明性の面で懸念があるとされます。

ただし、デメリットばかりではありません。DD方式には見逃せないメリットもあります。

- スプレッドを極めて狭く設定できる(ドル円0.2銭など)

- 約定拒否が少なく、希望価格で確実に約定しやすい

- 取引コストを大幅に抑えられる

業者が注文を内部処理できるため、スプレッドを極めて狭く設定でき、取引コストを抑えられます。

また、約定拒否が少なく、希望価格で確実に約定しやすいという利点もあります。

国内FX業者が提供するドル円0.2銭などの超低スプレッドは、このDD方式だからこそ実現できています。

NDD方式(ノーディーリングデスク方式)の特徴

NDD方式(ノーディーリングデスク方式)は、顧客の注文をディーラーの介入なく直接インターバンク市場に流す方式です。

海外FX業者の多くが採用しており、STP(ストレート・スルー・プロセッシング)方式とECN(エレクトロニック・コミュニケーションズ・ネットワーク)方式の2種類があります。

NDD方式では業者は注文の仲介のみを行い、スプレッドや取引手数料から収益を得ます。

顧客が取引すればするほど業者の収益も増えるため、顧客と業者の利益が一致する構造となります。

NDD方式は顧客と業者がWin-Winの関係になれるのが大きな魅力です!

- 透明性が高く、業者による注文操作や価格操作の余地がない

- 約定スピードが速い

- スキャルピングなどの高頻度取引も制限されない

- 市場の実勢価格で取引できる

NDD方式の最大のメリットは透明性の高さです。

業者が注文操作や価格操作を行う余地がなく、市場の実勢価格で取引できます。

約定スピードも速く、スキャルピングなどの高頻度取引も制限されません。

DD方式とNDD方式の比較

| 比較項目 | DD方式 | NDD方式 |

|---|---|---|

| 採用業者 | 国内FX業者が多い | 海外FX業者が多い |

| 注文処理 | ディーラーが介入 | 直接市場に流す |

| 透明性 | 低め(利益相反あり) | 高い(利益相反なし) |

| スプレッド | 狭い(0.2銭~) | 広め |

| 約定力 | 希望価格で約定しやすい | 約定スピードが速い |

| スキャルピング | 制限される場合あり | 制限なし |

自分に適した方式の選び方

どちらの方式が優れているかは、トレーダーの取引スタイルによって異なります。

📝 DD方式が向いているトレーダー

低コストを最優先し、短期売買で細かく利益を積み重ねたいトレーダーにはDD方式の国内FX業者が適しています。

📝 NDD方式が向いているトレーダー

取引の透明性を重視し、業者の価格操作リスクを避けたいトレーダーや、自動売買やスキャルピングを制限なく行いたい場合は、NDD方式の海外FX業者が向いています。

自分のトレードスタイルと優先事項を明確にして選ぶことが重要です!

信頼できる海外FX業者を選ぶ際は、NDD方式を採用しているかどうかを確認することが重要です。

業者の公式サイトで注文執行方式を明記しているか、第三者機関による約定スピードの監査結果を公表しているかなどをチェックすることで、透明性の高い取引環境を選択できます。

海外FXのメリット5つ|少額ハイレバで借金リスクなし

海外FXは国内FXにはない独自のメリットを備えており、少額資金からでも効率的に取引を始められる環境が整っています。

国内FXでは金融庁の規制によりレバレッジが最大25倍に制限されていますが、海外FX業者は日本の金融庁登録を受けていないため、数百倍から無制限のレバレッジ取引が可能です。

さらに、相場の急変動で口座残高がマイナスになった場合でも、ゼロカットシステムにより追証が発生せず、借金を背負うリスクがありません。

国内FXでは口座残高がマイナスになると追証を請求されますが、海外FXのゼロカットシステムなら損失が入金額までに限定されるので安心ですね。

海外FX業者の多くは、新規顧客獲得のために口座開設ボーナスや入金ボーナスといった豪華なキャンペーンを常時展開しており、自己資金を大きく上回る取引資金で開始できるのも大きな魅力です。

また、取扱商品はFX通貨ペアだけでなく、仮想通貨CFD、貴金属、株価指数、エネルギーなど多岐にわたり、1つの口座で多様な市場にアクセスできます。

- FX通貨ペア(メジャー・マイナー通貨)

- 仮想通貨CFD(ビットコイン、イーサリアムなど)

- 貴金属(金、銀など)

- 株価指数(日経225、S&P500など)

- エネルギー(原油、天然ガスなど)

国内FXでは制限や禁止されることが多いスキャルピングや両建て取引も、海外FX業者では基本的に自由に行えます。

これにより、短期売買を繰り返す取引スタイルや、リスクヘッジを目的とした複雑な戦略も実行可能です。

以下では、海外FXの5つの主要なメリットを具体的に解説していきます。

メリット1:最大レバレッジ無制限で少額から大きく狙える

海外FXの最大の特徴は、国内FXの25倍規制を大きく上回る高レバレッジ取引が可能な点です。

国内では金融商品取引法により個人投資家のレバレッジは最大25倍に制限されていますが、海外FX業者は日本の金融庁に登録していないため、この規制の対象外となります。

そのため、100倍、500倍、1,000倍といった高レバレッジを提供する業者が多く、中には無制限レバレッジを提供する業者も存在します。

取引条件:1ドル150円、1万通貨(150万円相当)のポジション

- 国内FX(25倍):6万円の証拠金が必要

- 海外FX(500倍):わずか3,000円の証拠金で取引可能

この資金効率の高さにより、手元資金が少ない投資家でも本格的な取引が可能になります。

少ない資金で大きなポジションを持てるのは魅力的ですが、リスク管理はしっかりと行いましょう!

しかし、後述するゼロカットシステムと組み合わせることで、最大損失額を入金額に限定できるため、計画的な資金管理のもとで活用すれば、国内FXよりも柔軟な戦略を構築できます。

特に、短期間で資金を増やしたい投資家や、少額から取引を始めたい初心者にとって、ハイレバレッジは大きな武器となります。

メリット2:ゼロカットで追証・借金リスクゼロ

海外FXのもう1つの重要なメリットが、ゼロカットシステムの存在です。

ゼロカットシステムとは、急激な相場変動により口座残高がマイナスになった場合、マイナス分を業者が負担し、口座残高をゼロにリセットしてくれる仕組みです。

このシステムにより、投資家は入金額以上の損失を被ることがなく、追証(追加証拠金)の請求や借金を背負うリスクが完全に排除されます。

ゼロカットシステムは海外FX最大の安心材料!国内FXにはない画期的な仕組みです。

- 国内FX:口座残高がマイナスになると追証(追加証拠金)の支払い義務が発生

- 海外FX:ゼロカットシステムでマイナス分は業者が負担、追証・借金リスクゼロ

国内FXでは、週末や重要経済指標発表時に相場が急変動し、ロスカットが間に合わずに口座残高がマイナスになった場合、投資家が追証としてマイナス分を支払う義務があります。

過去には、スイスフランショック(2015年)や東日本大震災時の急激な円高など、予測不可能な相場変動で多額の追証を請求された事例が報告されています。

一方、海外FX業者の多くはゼロカットシステムを標準装備しており、どれだけ相場が急変してもマイナス残高は業者が補填します。

適用条件として、規約違反行為(複数口座間での両建てやボーナスの不正利用など)をしていないことが求められますが、通常の取引を行っている限り、自動的にゼロカットが適用されます。

規約を守って取引していれば、自動的に保護されるので安心ですね。

📝 ゼロカットシステムのメリット

この仕組みにより、海外FXではハイレバレッジ取引を行っても、最大損失額は入金した証拠金のみに限定されます。

リスクを明確に把握できるため、資金管理がしやすく、精神的な負担も軽減されます。

特に、大きな値動きが予想される相場でも、借金を背負う心配なく積極的に取引できる点は、国内FXにはない大きな安心材料となります。

- 入金額以上の損失は発生しない

- 追証・借金リスクが完全にゼロ

- 急激な相場変動時も安心

- 通常取引なら自動適用

メリット3:口座開設・入金ボーナスが豪華

海外FX業者は、新規顧客の獲得と既存顧客の取引促進を目的として、国内FXでは考えられないほど豪華なボーナスキャンペーンを常時展開しています。

- 口座開設ボーナス(未入金ボーナス):新規口座開設だけで受け取れる

- 入金ボーナス:入金額に対して一定割合のボーナスが付与される

- キャッシュバック:取引量に応じて還元される

口座開設ボーナスで完全ノーリスクで取引開始

口座開設ボーナスは、新規に口座を開設するだけで受け取れるボーナスで、自己資金を一切入金せずに取引を開始できます。

金額は業者により異なりますが、3,000円から30,000円程度が一般的で、2026年2月時点では一部の業者が期間限定で38,000円程度の高額ボーナスを提供しています。

このボーナスで得た利益は出金できるため、完全にノーリスクで海外FX取引を体験し、利益を得るチャンスがあります。初心者の方には特におすすめです。

入金ボーナスで証拠金を大幅増額

入金ボーナスは、入金額に対して一定割合のボーナスが付与される仕組みです。

100%ボーナスなら10万円入金すると10万円のボーナスが付与され、合計20万円分の証拠金で取引できます。

業者によっては初回入金で100%、2回目以降は20~50%といった段階的なボーナス設定や、入金額に応じて最大500万円までボーナスを提供するケースもあります。

📝 ボーナスの使い方と出金条件

ボーナス自体は出金できませんが、証拠金として利用でき、ボーナスを使った取引で得た利益は全額出金可能です。

これにより、自己資金を大幅に上回る取引資金で運用でき、資金効率が飛躍的に向上します。

メリット4:取扱商品が豊富(仮想通貨・貴金属・株価指数CFD)

海外FX業者は、FX通貨ペアだけでなく、多様な金融商品を金融商品取引法に基づくCFD(差金決済取引)として提供しています。

1つの取引口座で、為替、仮想通貨、貴金属、エネルギー、株価指数、個別株など、複数の市場にアクセスできるため、相場環境に応じて柔軟に投資対象を切り替えられます。

- FX通貨ペア(メジャー通貨からマイナー通貨まで)

- 仮想通貨CFD(ビットコイン・イーサリアム・アルトコイン)

- 貴金属(金・銀などの安全資産)

- 株価指数CFD(日経225・NYダウ・S&P500など)

- エネルギー商品(原油・天然ガス)

- 個別株CFD(米国株・欧州株など)

仮想通貨CFD:24時間365日の柔軟な取引

仮想通貨CFDでは、ビットコインやイーサリアムなどの主要通貨をはじめ、数十種類のアルトコインを24時間365日取引できます。

仮想通貨取引所と異なり、レバレッジをかけた取引が可能で、下落局面でも売りポジションから利益を狙えます。

また、実際に仮想通貨を保有する必要がないため、ウォレット管理やハッキングリスクからも解放されます。

仮想通貨CFDなら、現物を保有せずにレバレッジをかけた取引ができるため、セキュリティ面でも安心ですね。

貴金属:リスクヘッジに最適な安全資産

貴金属では、金(ゴールド)や銀(シルバー)が主要な取引対象です。

特に金は安全資産として知られ、経済不安やインフレ時には価格が上昇する傾向があるため、リスクヘッジ手段としても活用されます。

海外FX業者なら、金も高レバレッジで取引でき、少額資金から本格的な金投資が可能です。

📊 貴金属取引の主なメリット

- 経済危機時の安全資産として機能

- インフレヘッジに有効

- 高レバレッジで少額から取引可能

- 24時間取引に対応

株価指数CFD:初心者にも理解しやすい市場全体への投資

株価指数CFDでは、日経225、NYダウ、S&P500、ナスダック、ドイツDAXなど、世界主要国の株価指数を取引できます。

個別株を選定する手間がなく、市場全体の動きに投資できるため、初心者にも理解しやすい商品です。

さらに、原油や天然ガスといったエネルギー商品も取引対象に含まれており、地政学リスクや供給不安による価格変動を収益機会に変えられます。

| 商品カテゴリ | 主な取引対象 | 取引の特徴 |

|---|---|---|

| 仮想通貨CFD | ビットコイン、イーサリアム、アルトコイン | 24時間365日取引、ウォレット不要 |

| 貴金属 | 金、銀 | 安全資産、インフレヘッジ |

| 株価指数 | 日経225、NYダウ、S&P500、ナスダック | 市場全体の動きに投資、銘柄選定不要 |

| エネルギー | 原油、天然ガス | 地政学リスク対応、供給変動を収益化 |

株価指数CFDなら個別銘柄を調べる必要がなく、市場全体の動きに投資できるので、初心者の方にもおすすめです。

一元管理による資金管理の簡素化

これらの商品を1つの口座で一元管理できるため、複数の証券会社や取引所に口座を開設する必要がなく、資金管理や確定申告も簡素化されます。

多様な市場へのアクセスは、投資機会の拡大とリスク分散の両面で大きなメリットをもたらします。

メリット5:取引制限が少ない(スキャルピング・両建てOK)

海外FX業者は、国内FX業者と比較して取引手法に対する制限が非常に少なく、トレーダーの自由度が高い環境を提供しています。

特に、スキャルピング(短時間に複数回の売買を繰り返す手法)や両建て(同一通貨ペアで買いと売りのポジションを同時に保有する手法)は、国内FXでは制限や禁止されることが多いものの、海外FXでは基本的に自由に行えます。

スキャルピングは、数秒から数分の短時間で小さな値幅を狙って利益を積み重ねる取引スタイルです。

国内FX業者の中には、約款でスキャルピングを禁止していたり、過度な高頻度取引に対して警告や口座凍結を行うケースがあります。

これは、国内業者の多くが採用するDD(ディーリングデスク)方式では、顧客の注文を市場に流さずに業者が相手方となるため、スキャルピングが業者の損失につながりやすいためです。

国内FXでスキャルピングが制限される理由は、業者側のリスク管理の都合によるものなんですね

一方、海外FX業者の多くはNDD(ノン・ディーリングデスク)方式を採用しており、顧客の注文を直接インターバンク市場に流します。

業者は取引量に応じたスプレッドやコミッションで収益を得るため、取引回数が多いほど業者の利益も増える構造です。

そのため、スキャルピングは歓迎され、むしろ推奨される傾向にあります。

EA(自動売買システム)を使った高頻度取引も制限なく実行できます。

- 顧客の注文を直接市場に流すため透明性が高い

- 取引量に応じて業者の利益が増える仕組み

- スキャルピングや高頻度取引が歓迎される

- EAを使った自動売買も制限なし

両建て取引についても、同一口座内での両建ては多くの海外FX業者で認められています。

両建てを利用することで、相場の方向性が不透明な時にリスクをヘッジしたり、複雑な戦略を構築したりできます。

同一口座内の両建ては問題ありませんが、複数口座や異業者間での両建ては規約違反になる可能性があるので気をつけましょう

このように、海外FXでは取引手法に対する制約が少なく、トレーダーは自身のスタイルや戦略を自由に実行できます。

短期売買を中心とする裁量トレードや、EA稼働による自動売買など、多様なアプローチが可能な環境は、本格的にトレード技術を磨きたい投資家にとって理想的な選択肢となります。

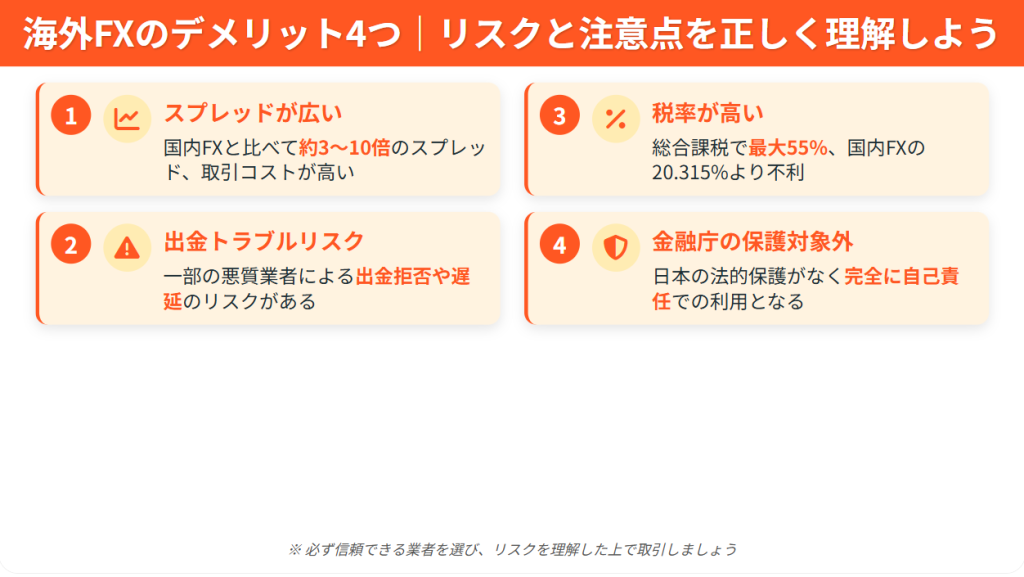

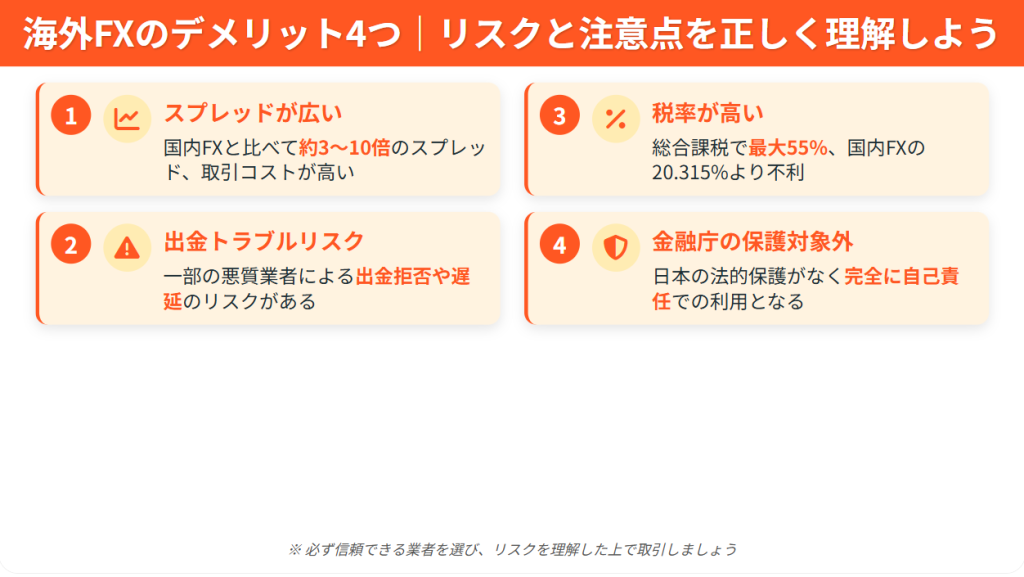

海外FXのデメリット4つ|リスクと注意点を正しく理解しよう

海外FX業者は高レバレッジやゼロカットシステム、豊富なボーナスキャンペーンなど魅力的なメリットを提供していますが、同時に無視できないデメリットやリスクも存在します。

国内FX業者とは規制環境や税制が大きく異なるため、メリットだけに注目して口座開設を進めると、後から予想外のコスト負担やトラブルに直面する可能性があります。

海外FXは魅力的なメリットが多い反面、しっかりとデメリットを理解しておかないと後悔することになりかねません。事前にリスクを把握しておきましょう。

これらのデメリットを事前に把握し、自分の取引スタイルや資金規模、リスク許容度と照らし合わせることで、海外FXが本当に自分に適した選択肢なのかを冷静に判断できるでしょう。

- 取引コストが国内FXよりも高い傾向にある

- 出金時のトラブルリスクが存在する

- 税制上で不利な扱いを受ける可能性がある

- 金融庁の保護対象外であり法的保護が限定的

以下では、海外FX業者を利用する上で必ず知っておくべき4つの主要なデメリットについて、具体的な数値やリスク回避策とともに詳しく解説します。

デメリット1:スプレッドが国内FXより広い傾向

海外FX業者の取引コストで最も注意すべき点は、スプレッド(売値と買値の差)が国内FX業者と比較して広い傾向にあることです。

国内FX業者では米ドル円のスプレッドが0.2銭から0.3銭程度に設定されていることが多いのに対し、海外FX業者では1.0銭から2.0銭程度が一般的です。

つまり、同じ通貨ペアを取引する場合でも、海外FX業者では1回のトレードごとに約3倍から10倍の取引コストがかかる計算になります。

- 国内FX業者:0.2~0.3銭程度

- 海外FX業者:1.0~2.0銭程度

- コスト差:約3~10倍

このスプレッド差が生じる主な理由は、ビジネスモデルと規制環境の違いにあります。

国内FX業者は金融商品取引法に基づく厳格な規制のもとで運営されており、顧客の注文を市場に流さずに相対取引(DD方式)で処理することが多いため、狭いスプレッドを提供できます。

一方、海外FX業者の多くは顧客の注文を直接インターバンク市場に流す方式(NDD方式)を採用しており、透明性は高いものの、その分スプレッドが広くなる傾向があります。

国内FXは規制の範囲内で狭いスプレッドを実現していますが、海外FXは透明性の高いNDD方式を採用している分、スプレッドが広くなる構造なんですね。

💡 スプレッドが広くなる理由

また、海外FX業者は高レバレッジやゼロカットシステムの提供コスト、さらには豊富なボーナスキャンペーンの原資をスプレッドから回収する必要があります。

これらのサービスは魅力的ですが、その対価として日々の取引コストが高くなっているという構造を理解しておくべきです。

例えば、1日10回の取引を行う場合、1回あたり1.0銭のスプレッド差があれば、1万通貨の取引で1日100円、年間で約24,000円のコスト差が生じます。

取引頻度や取引量が増えるほど、このコスト差は無視できない金額に膨らんでいきます。

| 取引条件 | コスト差 |

|---|---|

| 1日10回取引(1万通貨) | 1日100円 |

| 年間取引コスト差 | 約24,000円 |

| 取引量2倍の場合 | 年間約48,000円 |

短期トレードを頻繁に行う方は、スプレッドコストが年間で数万円単位の差になることもあるため、特に注意が必要です。

- ECN口座やゼロスプレッド口座の選択(別途手数料発生に注意)

- 流動性の高い時間帯での取引

- トータルコストでの比較検討

スプレッドのデメリットを軽減するには、ECN口座やゼロスプレッド口座など、よりスプレッドの狭い口座タイプを選択する方法があります。

ただし、これらの口座では別途取引手数料が発生するため、トータルコストで比較検討することが重要です。

また、取引する時間帯によってもスプレッドは変動するため、流動性の高い時間帯を選ぶことでコストを抑えることができます。

デメリット2:出金トラブル・拒否のリスクがある

実際に、一部の海外FX業者では出金申請が承認されない、出金処理が異常に遅い、理由不明の出金拒否が発生するといった事例が報告されています。

このような出金トラブルは、せっかく得た利益を回収できないという最悪の事態を招くため、業者選定において最も慎重に確認すべきポイントです。

出金できないというのは本当に深刻な問題です。編集部でも「出金が承認されない」という相談を多く受けています。

出金拒否が発生する主な3つの原因

出金拒否が発生する主な原因は、大きく分けて3つあります。

- 詐欺業者・悪質業者の利用:金融ライセンスを持たない、または偽造ライセンスを掲示している業者

- 利用規約違反:ボーナス規約違反、複数口座の両建て、禁止ツールの使用など

- マネーロンダリング対策:入金方法と異なる方法での出金制限

第一に、利用している業者が詐欺業者や悪質業者である場合です。

金融ライセンスを持たない、または偽造ライセンスを掲示している業者の中には、最初から顧客の資金を騙し取る目的で運営されているケースがあります。

第二に、利用規約違反による正当な出金拒否です。

ボーナス規約に違反した取引、複数口座を使った両建て、自動売買ツールの禁止事項違反などが該当します。

第三に、マネーロンダリング対策として、入金方法と異なる方法での出金を制限するルールによるものです。

意外と多いのが「知らずに規約違反してしまった」というケースです。必ず事前に利用規約を確認しましょう。

出金トラブルを回避するための対策

出金トラブルを回避するための最も重要な対策は、信頼性の高い業者を選ぶことです。

具体的には、英国FCA(金融行動監視機構)、キプロスCySEC(キプロス証券取引委員会)、オーストラリアASIC(証券投資委員会)など、厳格な規制で知られる金融ライセンスを保有している業者を優先的に選択すべきです。

金融庁は海外FX業者に対して警告を発しており、金融庁のウェブサイトでは無登録業者のリストが公開されているため、事前に確認することができます。

📝 信頼できる金融ライセンスの例

| ライセンス | 発行機関 | 特徴 |

|---|---|---|

| FCA | 英国金融行動監視機構 | 世界で最も厳格な規制基準 |

| CySEC | キプロス証券取引委員会 | EU圏内で広く認められている |

| ASIC | 豪州証券投資委員会 | 高い信頼性と透明性 |

また、業者の利用規約、特にボーナス利用条件や出金ルールを口座開設前に必ず熟読することが重要です。

多くの出金トラブルは、トレーダー側が規約を十分に理解せずに取引した結果、意図せず違反行為とみなされるケースです。

さらに、最初から大きな金額を入金するのではなく、少額で入金と出金のテストを行い、実際に出金が問題なく処理されることを確認してから本格的に取引を開始するという慎重なアプローチも有効です。

- 信頼できる金融ライセンスを保有しているか確認

- 金融庁の無登録業者リストで該当しないかチェック

- 利用規約、特にボーナス条件と出金ルールを熟読

- 少額で入出金テストを実施してから本格取引を開始

編集部では「まず少額で試してみる」ことを強く推奨しています。これだけで多くのトラブルを未然に防げます。

デメリット3:税率が高い(総合課税で最大55%)

海外FX業者で得た利益は、国内FX業者とは異なる税制が適用されるため、税金面で大きく不利になる可能性があります。

国内FX業者の利益は「申告分離課税」が適用され、所得額に関係なく一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税率で課税されます。

一方、海外FX業者の利益は「雑所得」として総合課税の対象となり、給与所得など他の所得と合算した上で、累進課税方式により15%から最大55%(所得税45%+住民税10%)の税率が適用されます。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税方式 | 申告分離課税 | 総合課税(雑所得) |

| 税率 | 一律20.315% | 15%〜55%(累進課税) |

| 損失の繰越控除 | 3年間可能 | 不可 |

この税制の違いは、特に利益が大きくなるほど顕著な差となって現れます。

例えば、年間利益が100万円程度であれば、総合課税でも税率は20%前後となり、国内FXとの差はわずかです。

しかし、年間利益が500万円を超えると所得税率が30%以上になり、1,000万円を超えると33%、さらに1,800万円を超えると最高税率40%が適用されるため、住民税と合わせて50%を超える税負担となります。

年間利益が4,000万円を超える場合には、所得税率45%と住民税10%で合計55%の税率となり、利益の半分以上を税金として納める計算になります。

利益が大きくなればなるほど税率が上がるため、高利益を狙うトレーダーほど税負担の差が深刻になりますね。

国内FXでは、ある年に発生した損失を翌年以降3年間にわたって繰り越し、将来の利益と相殺することで税負担を軽減できますが、海外FXの雑所得にはこの制度が適用されません。

そのため、ある年に大きな損失を出し、翌年に利益を出した場合でも、前年の損失を考慮せずに翌年の利益に対してフルに課税されることになります。

📝 具体例:損失繰越控除の違い

【国内FXの場合】

1年目:-200万円の損失

2年目:+300万円の利益

→ 課税対象は100万円(300万円-200万円)

【海外FXの場合】

1年目:-200万円の損失

2年目:+300万円の利益

→ 課税対象は300万円(前年の損失は考慮されない)

税制面でのデメリットを軽減する方法として、経費計上を適切に行うことが挙げられます。

海外FX取引に関連する通信費、書籍代、セミナー参加費、取引ツールの購入費用などは必要経費として認められる可能性があります。

- 通信費(インターネット回線料金など)

- 書籍代(FX関連の専門書など)

- セミナー参加費

- 取引ツールの購入費用

- パソコンやモニターなどの機器代

ただし、プライベートとの按分が必要な場合もあり、国税庁に説明できる合理的な根拠を持っておくことが重要です。

また、年間の利益見込みが大きい場合には、税理士に相談して適切な節税対策を講じることも検討すべきです。

税理士への相談費用も経費として計上できる可能性があるため、利益が大きくなる前に早めに相談しておくと安心ですね。

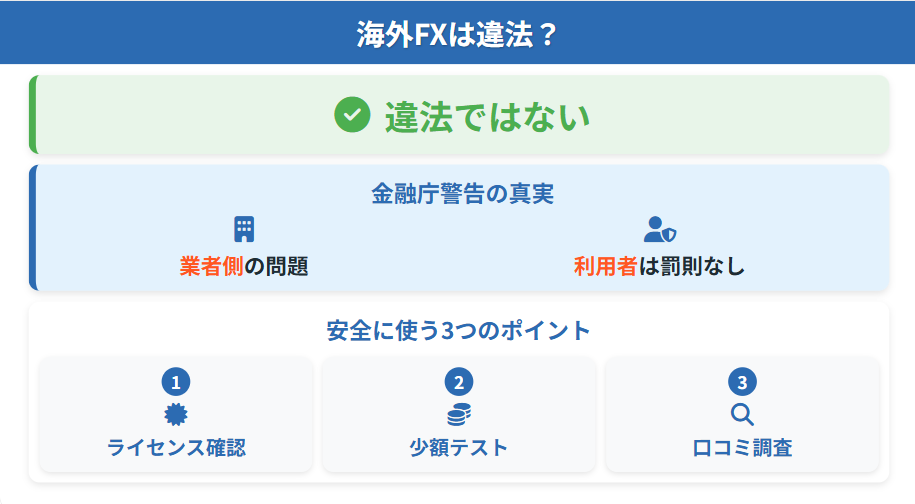

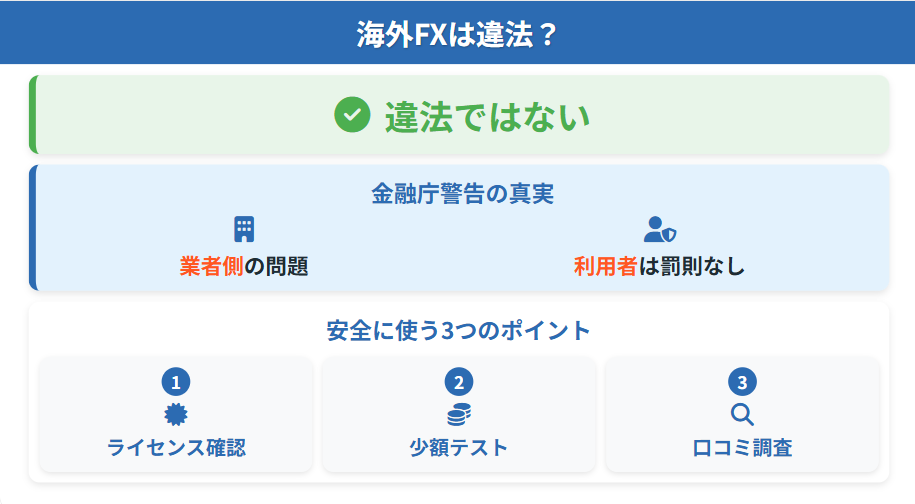

デメリット4:金融庁の保護対象外(自己責任での利用)

海外FX業者を利用する上で最も根本的なリスクは、日本の金融庁の保護対象外であるという事実です。

国内FX業者は金融商品取引法に基づいて金融庁に登録し、厳格な規制と監督を受けています。

これには資本金要件、顧客資産の信託保全義務、レバレッジ25倍までの制限、広告規制などが含まれ、投資家保護の仕組みが整備されています。

しかし、海外FX業者は日本の金融庁に登録していないため、これらの保護措置は一切適用されません。

国内業者のような手厚い保護がないということは、しっかり理解しておく必要があります。

⚠️ 金融庁の警告内容

金融庁は公式ウェブサイトにおいて、無登録の海外FX業者に対して警告を発しており、「登録を受けていない業者が、日本に住む投資者に対して、金融商品取引を業として行うことは、禁止されています」と明記しています。

さらに、「無登録で金融商品取引業を行う者との取引は、法令の規定により保護されないこととなります」と注意喚起しています。

つまり、海外FX業者との取引で何らかのトラブルが発生した場合、金融庁や日本の法律による救済措置を受けることは原則としてできません。

- 業者倒産時に顧客資金が返還されない可能性

- 信託保全の法的義務がない

- トラブル時の解決手段が限定的

- 金融ADR制度が利用できない

具体的なリスクとしては、業者の倒産時に顧客資金が返還されない可能性があります。

国内FX業者には信託保全が義務付けられており、業者が破綻しても顧客の資金は全額保護されますが、海外FX業者では信託保全が義務ではないため、業者によって対応が異なります。