「海外FXはやばい」という評判を目にして、利用を迷っていませんか。違法性や出金トラブル、税金の問題など、不安の種類が多すぎて何を基準に判断すればよいか分からない方も多いはずです。

海外FXが「やばい」と言われる理由には、実際に危険な業者の存在と、誤解に基づく情報の両方が混在しています。借金リスクや税金、違法性といった具体的な懸念点を正しく理解しなければ、安全に利用できる業者まで避けてしまうことになりかねません。

この記事では、海外FXの7つのリスクを整理したうえで、安全な業者を見極める具体的な基準をお伝えします。読み終える頃には、自分にとって海外FXが選択肢になるのか、冷静に判断できる状態になるでしょう。

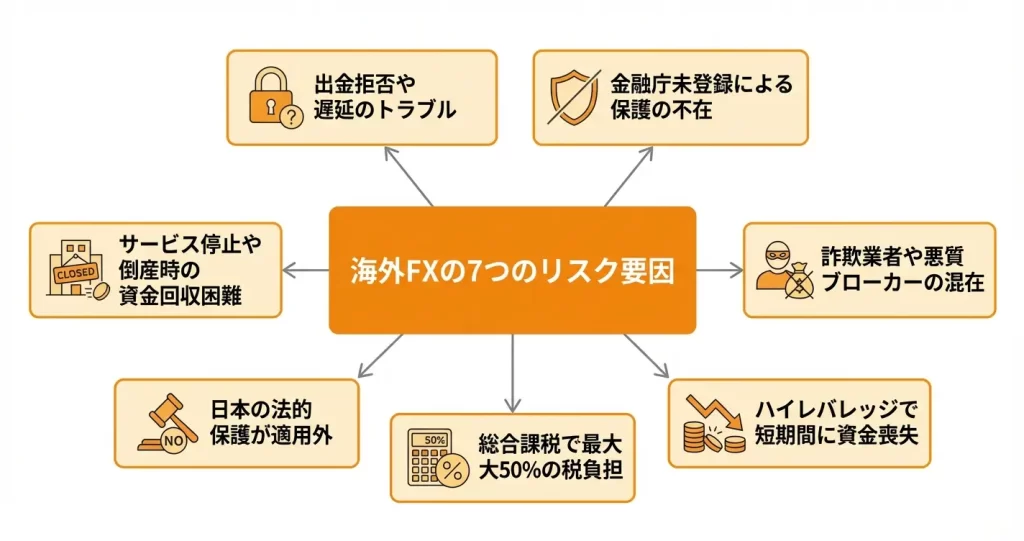

海外FXが「やばい」と言われる7つの理由

海外FXに対して「やばい」という評価が生まれる背景には、具体的なリスク要因が複数存在します。

ここでは、利用者が実際に直面する可能性のある問題を7つの観点に整理し、それぞれの実態と注意すべきポイントを解説します。漠然とした不安を具体的なリスク認識に変えることで、適切な判断材料を得ることができます。

なお、これらのリスクはすべての海外FX業者に当てはまるわけではありません。適切なライセンスを保有し長期運営の実績がある業者では多くのリスクが軽減されています。

一方で、運営実態が不透明な業者や新興業者では複数のリスクが重なる傾向があります。

出金拒否・出金トラブルのリスク

海外FX業者を利用する際に最も警戒すべきトラブルが、出金拒否や出金遅延です。

運営実態が不透明な業者では、利益が出た際に規約違反を理由に出金を拒否したり、正当な理由なく手続きを遅延させるケースが報告されています。

特に信頼性を判断しづらい業者では、出金条件が不透明であったり、後から追加書類を要求するなどの手法で実質的に出金を妨げる事例が存在します。

業者選定の段階では、ライセンス情報の確認、運営年数、日本語サポートの有無、利用者の口コミなど複数の観点から実績を確認することで、こうしたリスクをある程度回避することが可能です。

金融庁の警告と無登録営業の問題

海外FX業者の多くは、日本の金融庁に登録せず営業を行っています。

金融庁は公式サイトで無登録業者に対する警告を繰り返し発信しており、これらの業者が日本の金融商品取引法に基づく規制や監督を受けていない点を明示しています。

無登録であること自体が直ちに違法性を意味するわけではありませんが、利用者保護の枠組みが適用されないという点で制度的なリスクが存在します。

詐欺業者・悪質ブローカーの存在

海外FX市場には、実体のない詐欺業者や悪質なブローカーが混在しています。

これらは海外FX業者全体の中では限定的ですが、新規参入業者や極端に有利な条件を提示する業者の中に集中する傾向があります。

これらの業者は、魅力的なボーナスや極端に有利な取引条件を掲げて顧客を集め、入金後に連絡が途絶える、取引画面が操作されている、突然サイトが閉鎖されるといった手口で資金を持ち逃げするケースがあります。

回避の手がかりとしては、以下の点を確認することが有効です。

- 金融ライセンスの有無と登録番号が公式サイトで確認できるか

- 運営会社の所在地・連絡先が明記されているか

- 運営年数が3年以上あり、日本語での口コミや評判が複数確認できるか

- 極端に高額なボーナスや、他社と比べて異常に有利すぎる条件を提示していないか

ハイレバレッジによる資金喪失リスク

海外FX業者の多くは数百倍から千倍を超えるレバレッジを提供しており、少額資金で大きなポジションを持つことが可能です。

これは利益機会を拡大する一方で、相場が予想と逆に動いた場合には短時間で証拠金の大部分を失うリスクを伴います。

国内FXでは規制によりレバレッジが制限されていますが、海外FXでは利用者自身がリスク管理を徹底しなければ、想定以上の損失を被る可能性が高まります。

税金が高い(総合課税の累進税率)

海外FXで得た利益は、国内FXとは異なり総合課税の対象となります。

国内FXの利益が申告分離課税で一律20%程度の税率が適用されるのに対し、海外FXの利益は給与所得などと合算され、所得の増加に応じて税率が上昇する累進課税が適用されます。

所得税と住民税を合わせた税率は最大で50%前後に達する可能性があり、利益が大きくなるほど税負担が重くなる点は事前に理解しておく必要があります。

課税所得が一定額以下の場合は国内FXとの税率差は小さいものの、利益が増えるほど不利になる構造である点に注意が必要です。

日本の法的保護が受けられない

海外FX業者は日本国外の法人であり、日本の金融商品取引法や投資者保護基金の対象外です。

業者との間でトラブルが発生した場合、日本国内の金融ADRや公的な紛争解決制度を利用することができず、海外の司法制度や業者が登録されている国の規制機関に依存することになります。

言語や法制度の違いから、実質的に権利行使が困難になるケースも多く、自己責任で対処しなければならない範囲が国内業者と比べて大きくなります。

突然のサービス停止・倒産リスク

海外FX業者の中には、経営基盤が確認しづらい業者や、運営方針の変更により突然日本市場から撤退する業者も存在します。

業者が倒産した場合やサービスを停止した場合、預けていた証拠金の返還が困難になるリスクがあります。

特に信託保全や分別管理の体制が不十分な業者では、顧客資産が適切に保護されず、資金が回収できなくなる可能性があります。

業者の財務状況や顧客資産の管理体制は外部から確認しづらく、予測が難しいリスクと言えます。

ここまでで海外FXが「やばい」と言われる具体的なリスク要因を整理しました。

これらのリスクは業者選定と利用方法によって大きく軽減できるものと、海外FXという選択肢そのものに伴う構造的なものの両方が含まれています。

次のセクションでは、これらのリスクが実際にどの程度現実のものとなっているのか、実態について詳しく見ていきます。

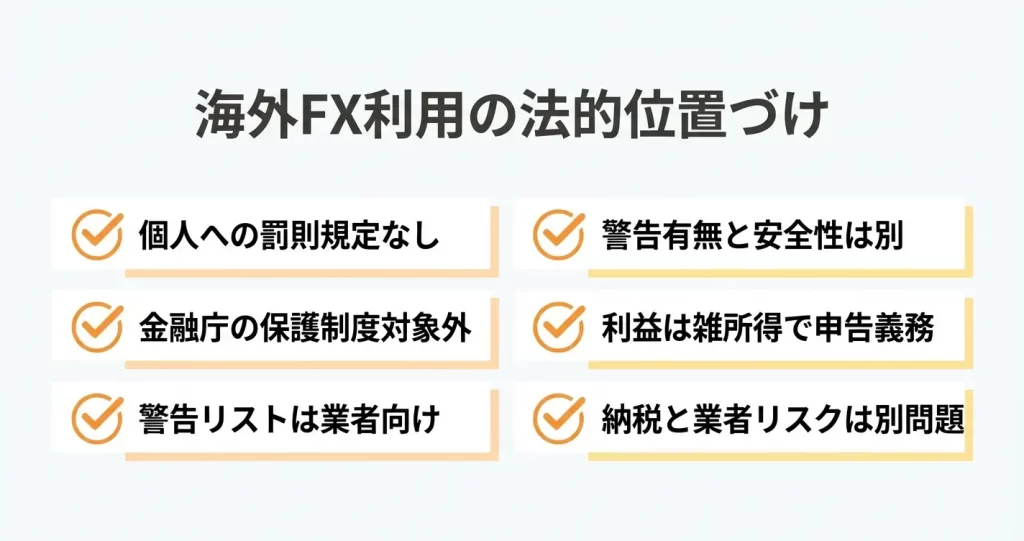

海外FXは違法なのか?法的な位置づけを正しく理解する

海外FX業者の利用が法律違反にあたるのか、利用者自身が罰せられる可能性があるのかという不安を抱く方は少なくありません。

ここでは日本の法律における海外FX利用の位置づけと、金融庁の警告が意味するものを整理し、利用者が認識すべき法的リスクの実態を明確にします。

法的な整理と業者選択の安全性は分けて考える必要があります。

利用者が罰せられることはあるのか

日本国内から海外FX業者を利用すること自体について、利用者個人を直接罰する法律は現時点で存在しません。

金融商品取引法は金融サービスを提供する業者側の登録義務や行為規制を定めたものであり、その業者を利用した消費者に対する処罰規定はないためです。これは外国の銀行口座を開設して利用することが違法でないのと同じ構造といえます。

ただし、利用が合法であることと、保護の対象となることは別の問題です。

海外FX業者は日本の金融庁に登録されていないため、トラブルが発生した際に金融商品取引法に基づく救済制度や紛争解決制度を利用することはできません。

具体的には、出金拒否や不当な口座凍結、システム障害による損失といった問題が起きても、金融庁への相談や金融ADR制度による解決の道は閉ざされています。

国内業者であれば利用できる信託保全や投資家保護基金といった仕組みも適用されないため、業者が破綻した場合には預けた資金が戻らないリスクがあります。

金融庁の警告の意味と業者への規制

金融庁が公表している無登録業者の警告リストには、多数の海外FX業者が掲載されています。

これは業者が日本国内において金融商品取引業の登録を受けずに営業活動を行っていることに対する警告であり、利用者への罰則を示すものではありません。

警告の対象となるのは、日本居住者に向けて勧誘行為や広告宣伝を行っている業者です。

金融商品取引法では、日本国内で金融商品取引業を営む場合には財務局への登録が義務付けられており、無登録で営業行為を行う業者に対しては金融庁が警告を発し、悪質な場合には刑事告発の対象となることもあります。

しかし実態として、海外に拠点を置く業者への法的措置は執行面での困難さがあり、警告を受けた後も営業を継続している業者が多数存在します。

警告リストに載っているからといって、必ずしもその業者が危険とは限らない点に注意が必要です

重要なのは、金融庁の警告リストに掲載されていることと、その業者が実際に危険であるかどうかは必ずしも一致しないという点です。

警告は日本の登録がないという形式的な事実に基づくものであり、業者の信頼性や財務健全性を評価したものではありません。

一方で、警告を受けていない業者であっても、日本向けサービスを控えめに展開しているだけで安全性が保証されるわけではありません。

業者の見極めには、海外の金融ライセンスの有無や運営実績、出金実績に関する評判など、複数の観点からの確認が必要です。

税金を適切に申告すれば問題ないのか

海外FX取引で得た利益は課税対象となり、確定申告を通じて適切に納税する義務があります。

これは国内FXと同様に所得税法に基づく義務であり、申告を怠れば無申告加算税や延滞税が課される可能性があります。

- 利益は雑所得として総合課税の対象

- 給与所得などと合算して累進税率が適用

- 給与所得者で年間20万円を超える利益がある場合は確定申告が必要

税務署は金融機関からの情報や国際的な情報交換制度を通じて海外取引の把握を進めており、適切な申告を行わなければ後日追徴課税の対象となるリスクがあります。

税金を正しく申告することは法的義務を果たす上で不可欠ですが、それによって業者が突然サービスを停止するリスクや、規約変更による一方的な不利益、日本語サポートの打ち切りといった運営上のリスクまで解消されるわけではありません。

納税義務の履行と、業者の信頼性判断は別の観点として考える必要があります。

法的な位置づけが明確になったところで、次に気になるのは実際にどのようなトラブルが報告されているかという点です。次のセクションでは、海外FX利用時に発生しうる具体的なリスクについて見ていきます。

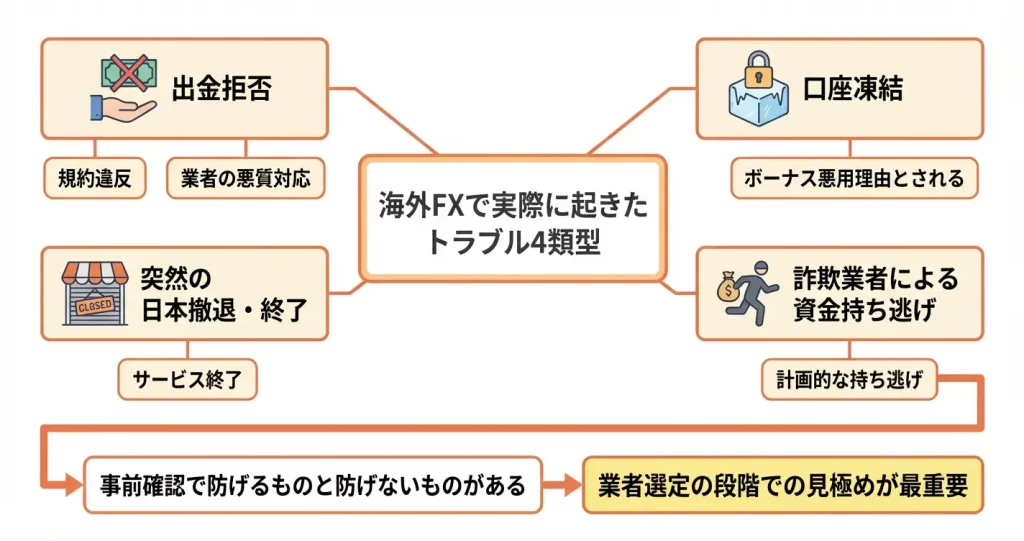

実際にあった海外FXのトラブル事例

海外FXのリスクを正しく理解するには、実際に起きたトラブルの内容を知ることが重要です。

ここでは、国内外で報告されている代表的なトラブル事例を紹介し、それぞれがどのような背景や理由で発生しているのかを整理します。

一方で、無登録業者や運営実態が不透明な業者では、国民生活センターへの相談事例も継続的に報告されています。

リスクの実態を把握することで、海外FX全体を避けるべきか、慎重に業者を選べば利用可能かを判断する材料になります。

出金拒否された実例とその理由

海外FXに関するトラブルとして最も多く報告されているのが、利益の出金が拒否されるケースです。

出金拒否の原因は大きく分けて、業者側の悪質な対応と、利用者による規約違反の2つに分類されます。

悪質な業者の場合、当初は少額の出金には応じるものの、数十万円から数百万円規模の利益が出ると理由を付けて出金を拒否したり、対応を遅延させたりする手口が報告されています。

一方で、正規の業者であっても、利用規約で禁止されている取引手法を用いた場合や、複数口座を使ったボーナスの重複取得などが発覚した場合には、規約違反として出金が拒否されることがあります。

- 利用規約の中でも特に「禁止取引」「ボーナス利用条件」「出金条件」を重点的に確認する

- 禁止事項に該当する取引を行わない

- 業者の運営実態や評判を金融ライセンスの有無や第三者評価サイトで事前に調べる

なお、利用者側の規約違反による出金拒否は、事前確認により回避可能なリスクです。

しかし、業者の一方的な判断による出金拒否は利用者側で完全に防ぐことは困難です。このため業者選定の段階で信頼性を見極めることが最も重要な対策となります。

ボーナス悪用を理由にした口座凍結

海外FX業者の多くは入金ボーナスやキャッシュバックなどのプロモーションを提供していますが、これらの利用条件に違反したとして口座が凍結されるトラブルが発生しています。

口座凍結は出金拒否よりも厳しい措置であり、口座内の資金全体が利用できなくなる可能性があります。

典型的なケースとしては、複数のアカウントを作成して同じボーナスを重複取得する行為や、ボーナスを利用した両建て取引などが挙げられます。

これらは多くの業者で明確に禁止されている行為ですが、利用者が規約を十分に理解せずに行ってしまうケースも少なくありません。

また、業者によってはボーナスの利用条件が複雑で、意図せず違反してしまう場合もあります。

ボーナスを利用する際は、利用規約の禁止事項を事前に確認し、不明点があれば必ずサポートに問い合わせることが必要です。

突然の日本撤退・サービス終了

海外FX業者が日本市場から突然撤退したり、サービス自体を終了したりするケースも実際に発生しています。

このようなケースでは、事前の告知期間が短く、顧客が出金手続きを完了する時間が十分に確保されないまま口座が閉鎖される場合があります。

日本撤退の背景には、日本の金融庁による警告や規制強化への対応、業者側の経営判断などがあります。

金融庁は日本居住者向けに金融商品取引業の登録なく営業する海外業者に対して定期的に警告を発しており、これを受けて日本市場から撤退する業者も存在します。

また、経営状況の悪化や事業戦略の変更により、特定地域へのサービス提供を終了する判断がなされることもあります。

サービス終了時の対応は業者によって大きく異なります。

適切な告知期間を設けて顧客資産の返還手続きを行う業者がある一方で、突然サイトが閉鎖されて連絡が取れなくなるケースも報告されています。

このリスクを軽減するには、運営実績が5年以上あり、複数の金融ライセンスを保有している業者を選ぶことが一定の目安になります。

ただし、サービス終了のリスクは利用者側で完全にコントロールすることはできないため、常に出金可能な状態を保つことが現実的な対策となります。

詐欺業者による資金持ち逃げ

海外FXを装った詐欺業者による資金持ち逃げは、最も深刻なトラブルの一つです。

このようなケースでは、業者が最初から顧客の資金を詐取する目的で運営されており、一定額の資金が集まった時点で計画的にサイトを閉鎖して姿を消します。

- 入金ボーナス200%以上や月利10%保証といった異常に高い利回りやボーナスを提示する

- 金融ライセンスの情報が不明確または虚偽である

- 会社の所在地や運営実態が確認できない

- SNSや広告で積極的に勧誘を行い、短期間で多くの顧客を集めようとする

国民生活センターや金融庁には、海外FX関連の詐欺被害に関する相談が継続的に寄せられています。

詐欺業者は正規の業者を装うために偽のライセンス情報を掲載したり、実在する規制機関の名称を不正に使用したりするケースもあります。

このため、業者選定時には金融ライセンスの登録番号を規制機関の公式サイトで直接照合するなど、複数の情報源から運営実態を確認することが不可欠です。

消費生活センターや弁護士への相談は可能ですが、業者が海外にあり実態が不明な場合、実効的な救済手段は限定的であることを理解しておく必要があります。

ここまで紹介したトラブル事例は、業者の悪質性だけでなく、利用者の知識不足や確認不足によっても発生しています。

重要なのは、規約違反や情報不足による出金拒否は事前確認で回避できる一方、詐欺業者による持ち逃げやサービス終了は利用者側で完全に防ぐことが難しいという点です。

このため、利用するかどうかの判断は、業者の信頼性をどこまで確認できるかにかかっています。

次のセクションでは、これらのリスクを踏まえて、海外FX業者の安全性をどのように見極めればよいのか、具体的な判断基準を解説します

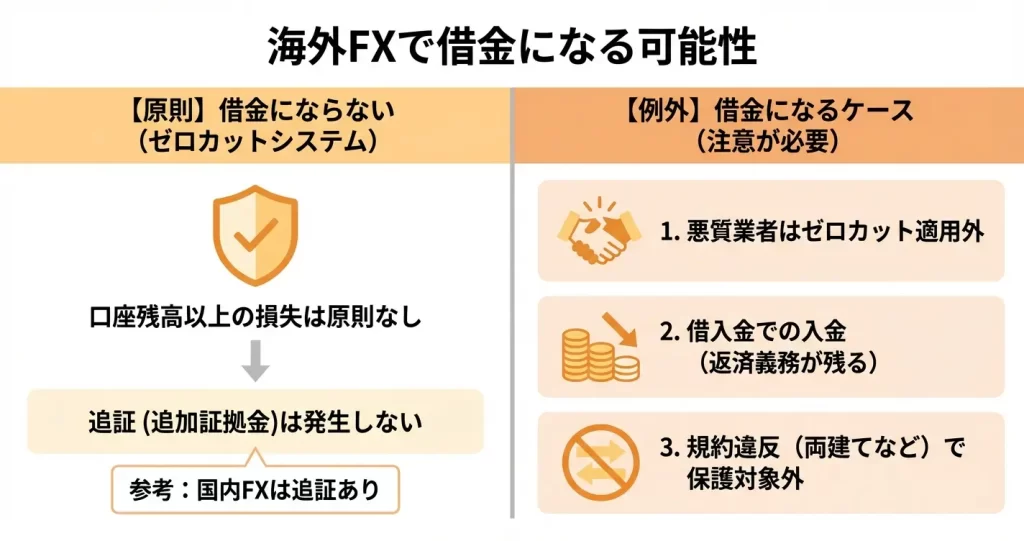

海外FXで借金地獄になる可能性はあるのか

海外FXの最大の懸念として「ハイレバレッジで借金を抱えるのではないか」という不安があります。

結論から言えば、海外FXでは原則として借金は発生しませんが、条件を理解しておく必要があります。ここでは、海外FXにおけるゼロカットシステムの仕組みと、国内FXとの違い、そして例外的に借金が発生するケースについて整理します。

なお、海外FXを検討する際に「やばい」と言われる理由は借金リスクだけではありません。

出金拒否や無登録営業の問題、税金の取り扱い、金融庁による警告など、複数のリスク要因が存在します。本セクションでは借金リスクに絞って解説しますが、海外FX全体の安全性を判断するには、これらすべての要素を踏まえた上で業者を選定することが重要です。

ゼロカットシステムとは何か

ゼロカットシステムとは、口座残高がマイナスになった場合でも、そのマイナス分を業者側が負担し、ゼロにリセットする仕組みです。

これにより、トレーダーが預けた証拠金以上の損失を負うことは原則としてありません。多くの海外FX業者がこのシステムを採用しており、急激な相場変動により口座残高がマイナスになった場合でも、追加で資金を請求されることはないという制度上の位置づけになっています。

ただし、このシステムが適用される条件や、実際に機能するかどうかは業者の信頼性に依存します。

信頼性の高い業者を見極める際には、運営歴が5年以上あるか、取得している金融ライセンスが実効性のあるもの(英国FCA、キプロスCySECなど)か、日本語での問い合わせ対応実績があるか、といった点が判断材料になります。

国内FXとの違い(追証の有無)

国内FXでは、証拠金維持率が一定水準を下回ると追加証拠金(追証)の入金を求められ、相場の急変動により口座残高がマイナスになった場合、そのマイナス分を顧客が負担する義務があります。

これは日本の金融商品取引法 e-Gov 法令検索において、損失補填が禁止されているためです。

対して海外FXでは、多くの業者が海外の金融ライセンス下で運営されており、ゼロカットシステムによって顧客の損失を証拠金の範囲内に限定することが可能です。この点が国内FXと海外FXの最も大きな違いであり、海外FXが「入金額以上の損失が出ない」とされる理由です。

ただし、国内FXは金融庁の監督下にあり、顧客資産の分別管理が徹底されているため、業者の信頼性という点では一定の安心感があります。

海外FXはハイレバレッジとゼロカットがメリットである一方、業者の選定を誤ると出金トラブルなどのリスクがある点を理解した上で、自分の取引スタイルや許容できるリスクに応じて選択することが求められます。

それでも借金になるケースとは

ゼロカットシステムがあっても、以下のようなケースでは借金が発生する可能性があります。

まず、ゼロカットを謳いながら実際には適用しない悪質な業者を利用した場合、マイナス残高の支払いを請求されるリスクがあります。

次に、クレジットカードや消費者金融から借り入れて証拠金を入金した場合、取引自体で借金が発生しなくても、入金資金の返済義務は残ります。

また、複数口座や複数業者を利用して両建て取引を行った場合、規約違反としてゼロカットが適用されず、マイナス分の支払いを求められるケースも報告されています。

- 悪質業者がゼロカットを適用しない

- 借入金で証拠金を入金している

- 規約違反により適用除外となる

規約違反とみなされる行為には、異なる業者間での同一通貨ペアの両建て、ボーナスを悪用した取引、経済指標発表直後のみを狙った取引などがあります。

意図せず違反してしまう可能性もあるため、利用前に各業者の禁止事項を確認しておく必要があります。

海外FXで借金を負わないためには、信頼できる業者の選定と、自己資金の範囲内での取引、そして規約を遵守した運用が不可欠です。

ここまでで海外FXにおける借金リスクの実態を確認しましたが、実際に海外FXを利用する際には、具体的にどのような業者を避けるべきかという判断基準も必要です。次のセクションでは、危険な業者の見極め方について解説します。

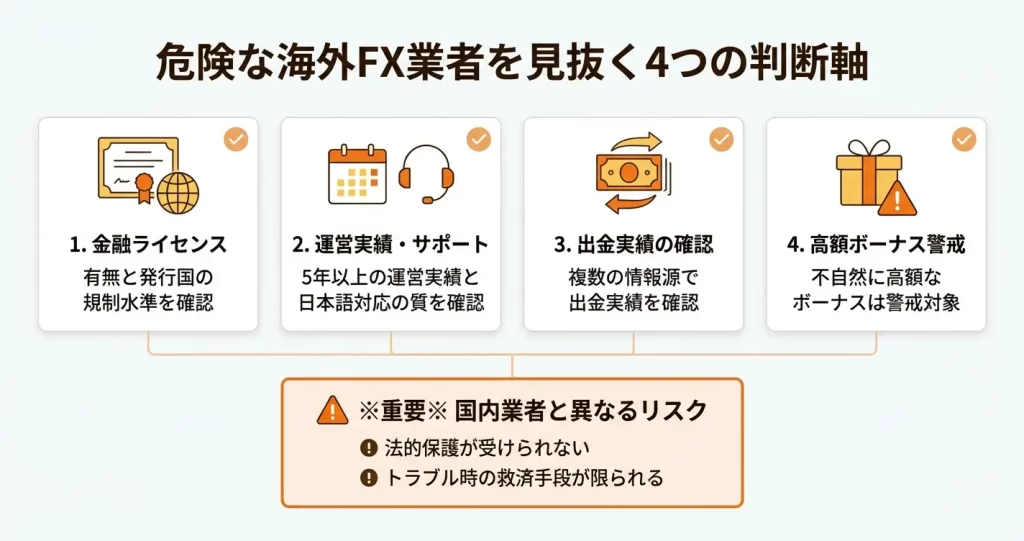

危険な海外FX業者の見分け方

海外FX業者の中には信頼できる運営体制を持つ事業者も存在しますが、一部に出金トラブルや不透明な運営を行う業者が混在しているのも事実です。

国内FX業者は金融庁の監督下にあり、万が一業者が破綻した場合も信託保全によって顧客資産が保護される仕組みがあります。しかし、海外FX業者はこうした国内の法的保護の対象外となります。

そのため、業者選びを誤ると出金拒否や資金の持ち逃げといったトラブルに遭っても、法的な救済手段が限られる点を理解しておく必要があります。

ここでは、業者選定の際に確認すべき具体的な判断軸を整理し、危険な業者を避けるためのチェックポイントを示します。

金融ライセンスの有無と信頼性

海外FX業者を選ぶ際、最も基本的な判断材料となるのが金融ライセンスの有無と、そのライセンスを発行している国や地域の規制水準です。

ライセンスを保有していない業者は法的な監督を受けていないため、トラブル発生時に利用者保護の仕組みが機能しません。出金拒否や一方的なサービス停止に対する申し立て先が存在しないことになります。

ただし、ライセンスを持っているだけでは不十分です。どの国の規制下にあるかによって信頼性は大きく異なります。

金融ライセンスには規制の厳格さに応じた信頼性の差があります。英国のFCAやオーストラリアのASICなど、厳格な資本要件や分別管理義務を課している国のライセンスは信頼性が高いとされています。

一方で、カリブ海諸国や一部のアフリカ・太平洋地域の国では登録料のみで取得できるライセンスも存在します。実質的な監督や定期的な監査が行われていないケースもあります。

業者の公式サイトでライセンス番号が明記されているか確認しましょう。さらに、規制当局の公式サイト(英国ならFCAのRegister、オーストラリアならASICのProfessional Registersなど)でその番号が実在するか確認することが重要です。

運営実績と日本語サポート体制

業者の運営年数と日本市場での実績は、安定性を判断する上での重要な指標になります。

5年以上にわたって運営を継続している業者は、一定の顧客基盤と信頼を築いてきた証拠です。突然の撤退や不透明な対応のリスクが比較的低いと考えられます。

また、日本語でのサポート体制が整っているかどうかは、トラブル発生時の対応力に直結します。

日本語サポートを確認する際は、単に日本語サイトがあるだけでなく、問い合わせ対応の質や営業時間、メールやチャットでの応答速度も重要です。

サポートが機械翻訳レベルの対応しかできない場合や、日本市場向けの専任スタッフがいない場合、出金手続きや本人確認などの場面で意思疎通に支障が出る可能性があります。

出金実績の口コミ・評判チェック

業者の信頼性を測る上で、実際に利用している投資家の出金実績と口コミは重要な判断材料になります。

特に出金拒否や遅延に関する情報は、業者の運営姿勢を知る手がかりとなります。ただし、口コミには主観的な意見や誤解に基づく情報も含まれるため、複数の情報源を照らし合わせて判断することが必要です。

出金に関する口コミを確認する際は、複数のプラットフォームを参照することが推奨されます。FX専門の掲示板(5ちゃんねるの市況2板など)、海外FXレビューサイト、TwitterやYouTubeなどのSNS、さらに海外のForex Peace ArmyやTrustpilotといった評価サイトなどです。

その際、単なる不満ではなく、具体的な状況や業者の対応内容が記載されているものを重視します。出金遅延が発生した場合でも、業者側から合理的な説明があったか、最終的に解決されたかといった経過を含めて評価することが重要です。

一方で、同様の出金トラブルが複数の利用者から継続的に報告されている場合や、業者側が明確な説明をせずに出金を保留している事例が多い場合は、警戒すべきサインと考えられます。

ボーナス条件が不自然に良すぎる業者は要注意

極端に高額なボーナスや、現実離れした好条件を提示している業者には注意が必要です。

海外FX業者の中には、顧客獲得のために魅力的なボーナスを提供する事業者もあります。しかし、不自然に有利な条件の裏には厳しい出金制限や達成困難な取引条件が隠されている場合があります。

ボーナスを提供している業者を検討する際は、利用規約に記載されている出金条件や取引量の要件を必ず確認します。

一般的に、ボーナス額の10倍から20倍程度の取引量であれば現実的な範囲とされています。しかし、50倍や100倍といった極端に高い倍率が設定されている場合や、有効期限が極端に短い場合は実質的に出金不可能な条件と言えます。

また、ボーナスを強調する一方で、ライセンスや運営実績に関する情報が不透明な業者は要注意です。ボーナスを集客手段としているだけで、長期的な信頼性に欠ける可能性があります。

ボーナスの魅力だけで業者を選ぶと、出金時に厳しい条件に気づくケースも多いため、規約の確認が必須です

業者を見極めるポイントを押さえた上で、次に気になるのは「それでも海外FXを利用する場合、どのようにリスクを管理すればよいのか」という点です。次のセクションでは、海外FXを利用する際の具体的なリスク管理の方法について解説します。

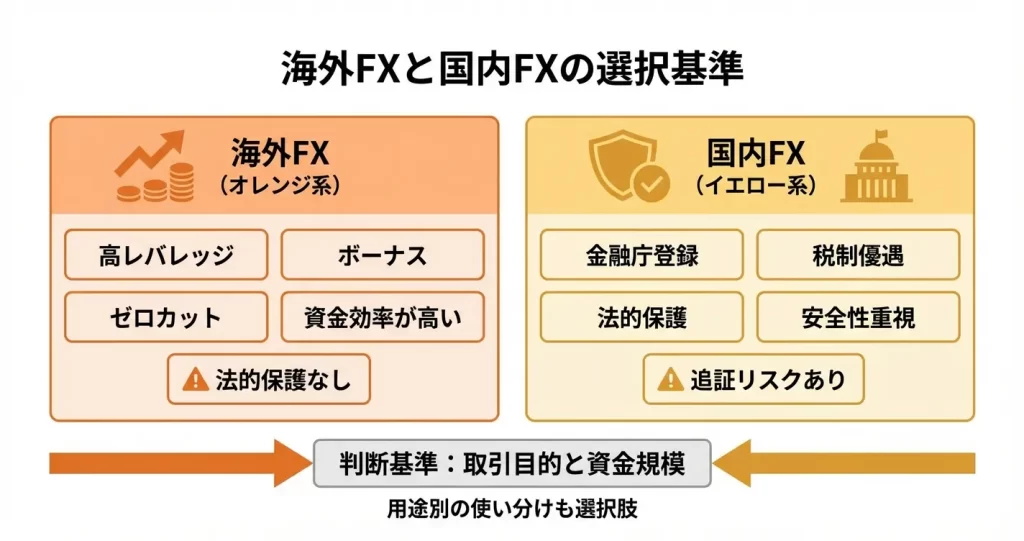

海外FXと国内FXはどちらを選ぶべきか

海外FXと国内FXにはそれぞれ異なる特徴があり、どちらが優れているかは利用目的やリスク許容度によって異なります。

ここでは双方のメリットを整理し、自分に適した選択をするための判断軸を示します。一方的な推奨ではなく、実態に基づいた比較情報を提供します。

海外FXが「やばい」と言われる主な理由は、金融庁の登録を受けていない業者が大半であること、それに伴う法的保護の不在、一部業者による出金拒否や不透明な取引条件の存在、トラブル発生時の解決手段が限られることにあります。

実際に「入金後に業者と連絡が取れなくなった」「利益が出た途端に理由をつけて出金を拒否された」といった被害報告も存在します。

ただしこれらは主に悪質な業者に集中しており、運営実績が長く透明性の高い業者も存在するため、業者選定の段階で慎重な判断が求められます。

海外FXのメリット(レバレッジ・ボーナス・ゼロカット)

海外FX業者の主なメリットは、高いレバレッジ、充実したボーナス制度、ゼロカットシステムの3点に集約されます。

これらは少額資金で大きなポジションを持ちたいトレーダーや、追証リスクを回避したい利用者にとって魅力的な要素となっています。

- レバレッジ:数百倍から千倍以上で資金効率が高い

- ボーナス制度:入金額や取引量に応じた実質的な資金増加

- ゼロカット:口座残高を超える損失が発生しない仕組み

レバレッジは数百倍から千倍以上に設定されている業者も多く、国内FXの25倍と比較すると資金効率は大幅に高まります。

ボーナス制度は入金額に対して一定割合が付与されるものや、取引量に応じたキャッシュバックなど多様な形態が存在し、実質的な運用資金を増やす効果があります。

ゼロカットシステムは相場の急変時にも口座残高を超える損失が発生しない仕組みであり、国内FXで発生しうる追証リスクを制度的に排除している点が特徴です。

また高レバレッジは資金を短時間で失うリスクも同時に高めるため、少額でも慎重な資金管理が不可欠です。

国内FXのメリット(信頼性・税制・法的保護)

国内FX業者の主なメリットは、金融庁による登録制度に基づく信頼性、申告分離課税による税制上の優位性、金融ADRなどの法的保護制度が整備されている点です。

これらは安全性と透明性を重視する利用者にとって重要な判断材料となります。

金融庁の登録を受けた業者は資産の信託保全が義務付けられており、万が一業者が破綻した場合でも顧客資産は保護される仕組みが法的に担保されています。

税制面では、FXの利益は申告分離課税の対象となり税率は一律20パーセント前後で、損失の繰越控除も3年間認められるため、継続的に取引を行う場合には税務上の利点があります。

また、業者とのトラブルが生じた場合には金融ADRや各種相談窓口を通じた解決手段が用意されており、消費者保護の観点からも制度が整備されています。

国内FXは制度面での安心感が大きく、長期的に取引する人に向いています

一方で、レバレッジは25倍に制限されているため大きな資金効率を求める取引には向かず、相場急変時には追証が発生する可能性があるなど、海外FXとは異なるリスク構造を持っている点は認識しておく必要があります。

利用目的別の選び方

海外FXと国内FXのどちらを選ぶべきかは、自身の取引スタイル、リスク許容度、資金規模、税務上の状況を総合的に考慮して判断することが重要です。

少額資金で短期的に高い資金効率を追求したい場合や、追証リスクを制度的に回避したい場合には海外FXの特性が適合しやすい一方、制度的な安全性や税制上の優位性を重視する場合、長期的に安定した取引環境を求める場合には国内FXが適しています。

また、年間の利益規模が大きくなる見込みがある場合には、税率の違いが実質的な手取り額に影響するため、税制面での比較も判断要素となります。

| 確認項目 | 海外FX | 国内FX |

|---|---|---|

| レバレッジ | 数百倍〜千倍以上 | 最大25倍 |

| 追証リスク | ゼロカット制度で回避可能 | 相場急変時に発生の可能性 |

| 税制 | 総合課税(累進税率) | 申告分離課税(一律約20%) |

| 法的保護 | 限定的 | 金融庁登録・信託保全あり |

| 資金効率 | 高い | 制限あり |

海外FXを検討する場合は、運営年数が5年以上あること、金融ライセンスの取得状況が明示されていること、出金実績に関する情報が第三者によって確認できること、日本語サポート体制が整備されていることを最低限の確認事項とすることで、悪質業者を避ける可能性を高めることができます。

一方で国内FXを選ぶ際は、金融庁への登録番号が明記されているか、信託保全の仕組みが具体的に説明されているかを確認することが基本となります。

どちらか一方に絞る必要はなく、用途に応じて使い分けるという選択肢もあります。

重要なのは、海外FXには法的保護の不在と業者選定リスクがあること、国内FXには資金効率の制約と追証リスクがあることを理解した上で、自分の状況に照らして合理的な判断を行うことです。

海外FXの利用を検討する場合、リスクの内容を正しく認識した上で、信頼性の高い業者を慎重に選定することが不可欠です。

次のセクションでは、安全性の高い業者を見極めるための具体的なチェックポイントを解説します。

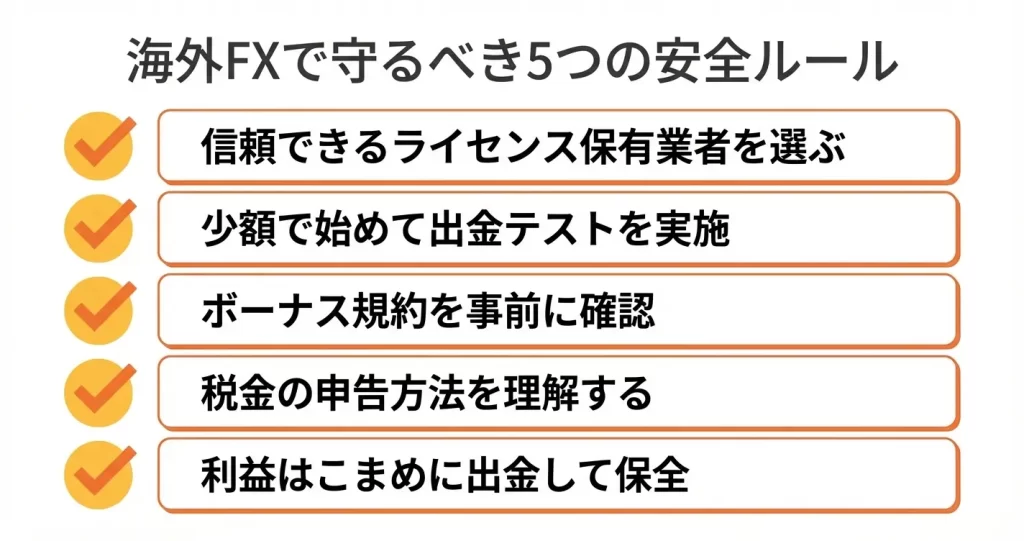

海外FXを利用するなら最低限守るべき5つのルール

海外FXには一定のリスクが存在しますが、適切な対策を講じることでそのリスクを大きく軽減することは可能です。

ここでは、海外FX業者を利用する際に最低限守るべき5つのルールを具体的に整理します。これらは業者選定から運用、出金に至るまでの実務的な指針として機能します。

なお、海外FXが「やばい」と言われる主な理由は、金融庁の登録を受けていないため日本の投資家保護制度が適用されないことにあります。

出金拒否や突然のサービス停止といったトラブルが国内業者に比べて発生しやすいこと、そして悪質な無登録業者が一定数存在することも要因です。

ただし、信頼性の高いライセンスを持つ業者を正しく選び、以下のルールを守ることで、こうしたリスクは管理可能な範囲に抑えられます。

信頼できるライセンス保有業者のみを選ぶ

業者選定において最も重視すべきは、信頼性の高い金融ライセンスを保有しているかどうかです。

ライセンスの有無と発行機関のレベルは、業者の規制状況や資金管理体制を判断する最初の基準となります。

ライセンスを確認する際は、公式サイトに記載されているライセンス番号を、発行機関の公式データベースで照合することが重要です。

英国金融行動監視機構(FCA)やキプロス証券取引委員会(CySEC)など、資金の分別管理や定期的な監査を義務付けている機関のライセンスであれば、一定の信頼性があると判断できます。

特に規制が厳格とされるのは英国FCAや豪州ASICで、これらは資本要件や顧客資金の保全体制が明確に定められています。

一方、セーシェルやバヌアツなど、登録要件が緩く監査体制が不透明な地域のライセンスのみを保有する業者は、相対的にリスクが高いと考えられます。

少額から始めて出金テストを必ず行う

初めて利用する業者では、いきなり大きな資金を入金せず、少額での取引と出金の実行可否を確認することが必須です。

出金が正常に行われるかどうかは、業者の信頼性を測る最も実践的な指標となります。

具体的には、1万円から3万円程度の少額で口座を開設し、小規模な取引を行った後、実際に出金申請を行います。

出金が承認され、指定した銀行口座やウォレットに着金するまでの日数、手数料、必要書類の対応などを記録しておくことで、その業者の運営実態を把握できます。

この段階で出金拒否や理由不明の遅延が発生した場合は、それ以上の利用を見送る判断材料になります。

ボーナス規約を事前に確認する

海外FX業者が提供するボーナスやキャンペーンには、必ず利用条件が設定されています。

これを理解しないまま取引を始めると、出金時にトラブルになる可能性があるため、事前の確認が不可欠です。

特に注意すべきは出金条件です。多くのボーナスには、ボーナス額の20倍から40倍程度のロット数を取引しなければ出金できないという制約が設けられています。

この条件を満たさないまま出金申請を行うと、ボーナスだけでなく利益の一部も没収される場合があります。

また、ボーナスを利用できる取引スタイルや銘柄に制限がある場合もあるため、利用規約の該当箇所は必ず目を通し、不明点があればサポートに確認することが重要です。

税金の申告方法を事前に理解しておく

海外FXで得た利益は日本国内で課税対象となり、確定申告が必要です。

申告方法を理解しないまま取引を続けると、後に無申告加算税や延滞税などのペナルティが発生するリスクがあります。

海外FXの利益は雑所得として扱われ、総合課税の対象となります。

給与所得者の場合、年間20万円を超える利益が出た時点で確定申告が必要になります。また、複数の業者を利用している場合はそれらを合算して計算する必要があります。

取引履歴や入出金記録は必ず保管しておき、年度ごとに損益を整理する習慣をつけることが推奨されます。

税務処理に不安がある場合は、海外FXの取り扱いに慣れた税理士に相談することも選択肢です

利益が出たらこまめに出金する

海外FX業者は日本の金融庁の監督下にないため、突然の経営悪化やサービス停止が発生した際に日本の投資家保護制度が適用されません。

このため、利益が出た場合は口座に放置せず、定期的に出金することが重要です。これは資金を守るための最も確実な手段です。

出金の頻度は運用スタイルによって異なりますが、目安としては利益が5万円から10万円程度に達したタイミングや月に一度など、ルールを決めておくと管理しやすくなります。

出金には手数料がかかる場合もあるため、その点を考慮しつつ、少なくとも元本相当額を回収した後は利益分を外部に移すという方針を持つことが推奨されます。

口座残高を必要以上に増やさないことで、万が一業者にトラブルが発生した場合でも被害を最小限に抑えることができます。

これらのルールを徹底することで、海外FX特有のリスクを管理可能な範囲に抑え、安全性を高めた運用が可能になります。

FX取引の法律・税金・リスクに関するよくある質問

FX取引を始める際、法的な問題や税金の扱い、損失のリスクについて不安を感じる方は少なくありません。

ここでは、海外FXの違法性や税務申告、取引に伴うリスクなど、実際に多く寄せられる疑問について整理しています。

取引を検討する上で気になるポイントを確認し、安心して判断を進めていただければと思います。

海外FXを利用することは違法ですか?

海外FX業者の利用自体を禁止する法律は日本にはなく、利用者が処罰された例は現在のところ確認されていません。

ただし多くの海外FX業者は日本で金融庁の登録を受けずに営業しており、この点が法的に問題視されています。

無登録業者との取引では金融商品取引法による保護を受けられないため、トラブルが生じても自己責任となる点には注意が必要です。

海外FXで税金を払ったらバレますか?

適切に確定申告をして納税すれば、法的に正しい手続きを踏んだことになります。

むしろ、申告せずに利益を隠す方が無申告加算税や延滞税などのペナルティを受けるリスクが高まります。

海外FXの利益は総合課税の対象となり、所得額に応じて税率が上がる累進課税が適用されます。

税率は高くなる場合もありますが、正しく申告することが最もリスクの少ない選択です。

FXで1億稼いだら税金はいくらですか?

国内FXで1億円の利益を得た場合、申告分離課税が適用され、税率は一律20.315%です。

そのため、税額は約2,032万円となります。

一方、海外FXの場合は総合課税の対象となり、他の所得と合算して累進税率が適用されます。

利益1億円に対しては最高税率55%が適用されるため、税額は最大で約5,500万円前後に達します。

ただし実際の税額は、他の所得や各種控除の有無によって変動します。

FX取引で借金を抱えるのはなぜ?

国内FX業者では、相場の急変動により口座残高を超える損失が発生すると、追証制度によってその不足分を業者に支払う義務が生じます。

これが借金につながる主な原因です。

一方、海外FX業者の多くはゼロカットシステムを採用しており、口座残高を超える損失は業者が負担するため、基本的に借金は発生しません。

ただし、入金した資金はすべて失う可能性がある点には注意が必要です。

FXで負ける人の割合は?

FX取引では、一般的に約7〜8割の人が損失を出していると言われています。

ただし、これは海外FXや国内FXといった取引環境の違いが原因ではありません。

負ける主な理由は、ハイレバレッジの誤った使い方や、損切りルールを守らないなどのリスク管理不足にあります。

適切な資金管理と取引ルールを徹底すれば、リスクをコントロールしながら取引を続けることは可能です。

FXはギャンブル性が高いですか?

知識や分析なしに高レバレッジで取引すれば、ギャンブル性が高まります。

特に海外FXでは数百倍のレバレッジが利用できるため、短時間で大きな損失を出すリスクがあります。

一方で、リスク管理を徹底し、適切な取引量やレバレッジを設定すれば、計画的な資産運用として機能します。

リスク管理の有無が、投資とギャンブルを分ける境界線になると言えるでしょう。

コメント