海外FX業者は高レバレッジ取引やスキャルピング、自動売買を公認している取引所も多く、一見すると国内FX業者より自由度が高いことが魅力です。

海外FX業者が日本金融庁に無登録なのは、最大レバレッジ数百倍~数千倍といった国内の規制では実現できない取引環境や多彩なボーナス制度を提供するため。

国内FX業者や他の投資商品にはない魅力が海外FX業者の人気を支えています。

万が一問題が生じた場合でもリスクと結果はすべて自己責任になるため、安全に取引するための条件や注意点を事前に把握しておくことが重要です。

この記事では、金融庁が警告する海外FXの5つのリスク、GEMFOREXショックなど過去のトラブル事例、海外FXを安全に始めるためのポイントを詳しく解説します。

海外FXをおすすめしない5つの理由

海外FX業者は、日本金融庁の規制下では提供できないハイレバレッジや豪華なボーナスが魅力。

一方で、

- 日本の法的保護が一切受けられない

- 信託保全が義務付けられていない

- ハイリスクハイリターン

- 出金拒否・遅延トラブルの事例あり

といったデメリットがあるため、リスク管理の観点から国内FXでの投資経験のない方にはおすすめできません。

また、海外FXで得た利益には住民税とあわせて最大55%が課されるため、事前に税制の仕組みを理解しておくことが大切です。

この章では、金融庁の公式情報や実際のトラブル事例をもとに、海外FXをおすすめしない5つの理由について詳しく解説します。

トラブル時の法的保護が極めて限定的

日本金融庁に未登録であるため、海外FX業者の利用には

- 監督権限が及ばないため実効性のある対応が期待できない

- 紛争解決手段が極めて限られる

- 詐欺被害に遭っても刑事告訴や被害回復が極めて困難

というリスクが伴います。

国内FX業者であれば金融庁による業務改善命令や登録取消といった行政処分が可能ですが、海外業者にはこうした監督手段がありません。

また、詐欺被害を受けた場合、国内FX業者であれば警察や検察による捜査が可能ですが、海外業者の場合は国際的な捜査協力が必要となり、実際に摘発に至るケースはごくわずかです。

XMやBigBossなど独自の保護制度を整えている海外FX業者も多いです。業者の安全性や評判・口コミをよく調べてから口座を開設することで、リスクを避けることができます。

\ 資金保護が充実している海外FX業者TOP3はこちら!/

| 海外FX業者名 | 資金保護制度 | 特徴・関連記事 |

|---|---|---|

| 第1位:AXIORY 口座開設 | 完全信託保全 最大補償額:全額補償 | 万一の破綻時も監査機構の承認を経て預託資金は全額返還される仕組み << AXIORY 評判を確認する |

| 第2位:HFM 口座開設 | 民事賠償責任保険 最大補償額:5,000,000ユーロ(約8億円) | エラー・過失・詐欺・不作為等による財務上の損失をカバー << HFM 評判を確認する |

| 第3位:FXGT 口座開設 | 民事賠償責任保険 最大補償額:1,000,000ユーロ(約1.6億円) | 分別管理だけでなく倒産や資金紛失リスクを補償 << FXGT 評判を確認する |

顧客資産の保護制度が国内FXと根本的に違う

- 信託保全が義務化

- 破綻時には全額返還

- 日本国内の信託銀行で顧客資金を管理

- 分別管理が一般的

- 破綻時に返還されないリスクあり

- 海外の銀行で顧客資金を管理

主要な海外FX業者では分別管理を採用しているため、顧客資金は一定の保護下にあります。

ただし、海外FX業者は日本金融庁に無登録のため、万が一の倒産時に顧客資産は法的に保護されず、返還されないリスクが伴います。

さらに国内FX業者の場合、日本投資者保護基金への加入も義務付けられています。これは業者が破綻し、かつ信託保全でもカバーできない事態が発生した場合に、一人当たり1,000万円まで補償する制度です。

信託保全と分別管理の違いとは?

- 信託保全

- 顧客から預かった証拠金を信託銀行に信託することで、FX業者の自己資産と完全に分離して管理する仕組み

- 分別管理

- 顧客資産と会社資産を別々の銀行口座で管理するという方式

ここでは、万が一、業者が破綻した際の顧客資金の返還有無について確認しておきましょう。

信託保全が義務化されている国内FXでは、信託された顧客資産は差し押さえの対象外になるため、顧客資金は信託銀行を通じて顧客に返還されます。

一方で、海外FXでは法的な強制力がないため、分別管理された口座であっても、業者が経営破綻すれば債権者による差し押さえの対象となる可能性も。

そのため、海外FX業者が倒産した場合、顧客資金の返還が保証されません。

資金管理の安全性を最重視する方には、日本の法律に守られており、万が一の際も資金が戻ってくる仕組みが確立されている国内FXから始めるのがおすすめ。

海外FX業者を選ぶ際は「信託保全」「分別管理」という言葉だけで判断せず、

- どの銀行で管理されているか

- 第三者機関の補償があるか

まで詳しくチェックし、業者の安全性を確かめることが大切です。

悪徳業者に騙されないようにするには、資金管理体制の安全性・透明性が高いことを予め確認することが重要。ただし、万が一の際に国内FX業者のように日本の法的保護を受けられるわけではないことを理解しておきましょう。

\ 信託保全を採用している海外FX業者はこちら!/

| 海外FX業者名 | 資金管理体制 | 特徴 | 関連記事 |

|---|---|---|---|

| AXIORY(アキシオリー) | 完全信託保全 | 国内FX業者と同等の信託保全を導入 | \ このボタンから確認!/ AXIORY 評判 運営歴10年以上で安心・安全 |

| Tradeview(トレードビュー) | 信託保全(補償額:最大3.5万ドル) | サンタンデール銀行で分別管理 最大3.5万ドル(525万円相当)まで保護 | \ このボタンから確認!/ TradeView 評判 20年以上の運営実績 |

ハイレバレッジは諸刃の剣|証拠金が一瞬で溶けるメカニズム

海外FX業者の最大の売り文句である「ハイレバレッジ取引」は、確かに少額資金で大きなポジションを持てる魅力がありますが、同時に資金が一瞬で消失する極めて高いリスクを伴います。

レバレッジの仕組みと資金消失のメカニズムを数値で理解することが重要です。

- レバレッジの基本構造

- 損失拡大の恐怖|0.25%の変動で証拠金が消滅

- ロスカットが間に合わないリスク

- 証拠金を超える負債が発生する現実

レバレッジの基本構造

レバレッジとは証拠金に対して何倍の取引ができるかを示す倍率です。

国内FXでは金融商品取引法(e-Gov法令検索)により最大25倍に制限されていますが、海外FX業者では400倍、500倍、中には1000倍以上のレバレッジを提供する業者も存在します。

例えば10万円の証拠金でレバレッジ400倍を使えば、4000万円分の取引が可能になります。

- 国内FX(25倍):250万円

- 海外FX(400倍):4,000万円

- 海外FX(1000倍):1億円

損失拡大の恐怖|0.25%の変動で証拠金が消滅

レバレッジ400倍で取引した場合、相場がわずか0.25%逆行するだけで証拠金の100%に相当する含み損が発生します。

ドル円(1ドル150円)で1ロット(10万通貨)を保有している場合、わずか37.5銭(0.25%)の逆行で37,500円の損失となり、証拠金維持率が急激に低下します。

📉 レバレッジ400倍での損失発生例(ドル円150円、1ロット保有)

- 37.5銭(0.25%)逆行 → 37,500円の損失(証拠金10万円の37.5%)

- 1円(0.67%)逆行 → 10万円の損失(証拠金が消滅)

- 2円(1.33%)逆行 → 20万円の損失(証拠金の2倍の負債)

⚠️ 「0.25%なんてすぐ動く」と思いませんか?実際、為替相場は数分で1%以上動くことも珍しくありません。ハイレバレッジでは冷静な判断をする時間すら与えられないのです。

ロスカットが間に合わないリスク

多くの海外FX業者はロスカット水準を証拠金維持率20%程度に設定しています。

これは一見すると「ギリギリまで耐えられる」と思えますが、実際には相場の急変動時にロスカットが間に合わず、証拠金を超える損失が発生するリスクがあります。

特に早朝の流動性が低い時間帯や、重要指標発表時のスプレッド拡大時には、想定より不利なレートでロスカットが執行されることも珍しくありません。

- 早朝の流動性低下時(スプレッドが10倍以上に拡大)

- 重要指標発表時の急変動(雇用統計、政策金利発表など)

- 週明けの窓開け(金曜終値と大きく乖離)

- 地政学リスクによるフラッシュクラッシュ

証拠金を超える負債が発生する現実

具体的な数値例で示すと、証拠金10万円でレバレッジ400倍(取引額4000万円、ドル円で約26.7万通貨)のポジションを持った場合、1円の逆行で26万7000円の損失となり、証拠金を大きく超える負債を抱えることになります。

| レバレッジ | 取引額 | 1円逆行時の損失 | 耐えられる逆行幅 |

|---|---|---|---|

| 25倍(国内) | 250万円 | 1.67万円 | 約60円 |

| 400倍(海外) | 4,000万円 | 26.7万円 | 約0.37円 |

| 1000倍(海外) | 1億円 | 66.7万円 | 約0.15円 |

海外FX業者の多くは「ゼロカットシステム」により追証(追加証拠金)を請求しないとしていますが、このシステムの実行も業者の裁量に委ねられており、法的な保証はありません。

📌 ゼロカットシステムがあっても安心できません。業者が倒産すれば機能しませんし、そもそも証拠金が一瞬で消えることに変わりはないのです。

税制が圧倒的に不利|最大55%の総合課税になる

海外FXと国内FXでは税制が全く異なり、海外FXは著しく不利な税制が適用されます。

この税制の違いを理解せずに海外FXで利益を上げると、想定外の高額な税金に直面することになります。

国内FXと海外FXの税制の違いは本当に大きいです。税金対策を考えずに取引すると、せっかくの利益が大幅に目減りしてしまうので注意が必要ですね。

📝 国内FXの税制

国内FX業者での取引利益は「先物取引に係る雑所得等」として租税特別措置法(e-Gov法令検索)に基づく申告分離課税が適用され、税率は利益額に関わらず一律20.315%(所得税15%、復興特別所得税0.315%、住民税5%)です。

これは年間利益が100万円でも1000万円でも同じ税率が適用され、税負担を予測しやすい仕組みです。

📝 海外FXの税制

一方、海外FX業者での取引利益は「雑所得」として所得税法(e-Gov法令検索)に基づく総合課税の対象となります。

総合課税では給与所得や事業所得など他の所得と合算した上で、累進税率が適用されます。

所得税率は課税所得額に応じて5%から45%まで7段階に分かれ、これに住民税10%が加わるため、最大で55%の税率となります。

- 国内FX:一律20.315%(申告分離課税)

- 海外FX:5~55%(総合課税・累進税率)

- 給与など他の所得と合算して課税される

具体的な税額シミュレーション

具体的な税額を比較すると、その差は歴然です。

例えば海外FXで年間500万円の利益を得た場合(他の所得が400万円と仮定)、課税所得は合計900万円となり、所得税率は23%、これに住民税10%を加えると33%になります。

実際の税額は約207万円です。

一方、国内FXで同じ500万円の利益を得た場合、税額は約101万円(20.315%)となり、106万円もの差額が生じます。

年間500万円の利益で106万円も違うなんて驚きですよね。この差額があればさらに投資に回せたり、他のことに使えたりするのに…と考えると大きな違いです。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 年間利益 | 500万円 | 500万円 |

| 他の所得 | - | 400万円 |

| 税率 | 20.315% | 33% |

| 税額 | 約101万円 | 約207万円 |

| 差額 | 106万円 | |

利益がさらに大きくなるほど税負担の差は拡大します。

海外FXで年間2000万円の利益を得た場合(他の所得が400万円)、課税所得は2400万円となり、所得税率は最高税率の45%が適用されます。

住民税10%を含めると実効税率は約50%に達し、約1000万円が税金として徴収されます。

国内FXであれば同じ利益に対する税額は約406万円で済み、600万円近い差額が発生します。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 年間利益 | 2000万円 | 2000万円 |

| 他の所得 | - | 400万円 |

| 税率 | 20.315% | 約50% |

| 税額 | 約406万円 | 約1000万円 |

| 差額 | 約600万円 | |

大きな利益を得たときほど税制の違いが響いてきます。高所得者ほど海外FXの税制は不利になる仕組みなんです。

海外FXのその他の税制デメリット

さらに海外FXには他にも不利な点があります。

❌ 損失の繰越控除ができない

国内FXでは損失が発生した年の損失を最大3年間繰り越して、翌年以降の利益と相殺できますが、海外FXの雑所得にはこの制度が適用されません。

そのため、ある年に大きな損失を出し、翌年に利益を出した場合でも、翌年の利益に対してフルに課税されます。

❌ 他の先物取引との損益通算もできない

国内FXは商品先物やオプション取引などと損益を通算できますが、海外FXの雑所得は他の投資商品と損益通算できません。

さらに海外FXは給与所得との関係で社会保険料の負担が増加する可能性もあり、トータルでの負担は想像以上に重くなります。

- 最大55%の高い税率(総合課税)

- 損失の繰越控除ができない

- 他の先物取引との損益通算ができない

- 社会保険料の負担増加の可能性

出金拒否・遅延トラブルの実態と統計データ

海外FX業者における出金トラブルは決して珍しくなく、利用者の間で常に最大の不安要因となっています。

金融庁の警告リストや消費者庁の相談事例、各種掲示板やSNSでの報告を総合すると、出金拒否・遅延は日常的に発生していることがわかります。

金融庁や消費者庁といった公的機関でも、海外FX業者のトラブルについて注意喚起を行っています。

金融庁は「無登録の海外所在業者による勧誘にご注意ください」というページで、警告書を発出した業者のリストを公開しています。

2024年時点でこのリストには数百社の業者が掲載されており、その多くは出金トラブルや連絡不通といった問題を起こした業者です。

リストには著名な海外FX業者も複数含まれており、「大手だから安心」という判断は危険であることを示しています。

📊 GEMFOREXサービス停止事件

実際の事例として、2023年に発生したGEMFOREXのサービス停止事件は大きな衝撃を与えました。

同社は日本人利用者が多く、豪華なボーナスキャンペーンで知られていましたが、2023年5月に突如としてサービスを停止し、顧客の出金要請に応じなくなりました。

その後、金融庁の警告リストにも掲載され、多くの日本人投資家が資金を失う結果となりました。

- ボーナス規約違反:複雑な利用規約を理由に出金を拒否

- 本人確認書類の不備:何度提出しても差し戻される

- 突然の連絡途絶:出金申請後に業者と連絡が取れなくなる

出金拒否の典型的なパターンとしては、まず「ボーナス規約違反」を理由に出金を拒否するケースがあります。

海外FX業者は高額なボーナスを提供しますが、その利用規約は極めて複雑で、「両建て禁止」「特定の取引手法の禁止」など、通常の取引で知らずに違反してしまう可能性のある条項が多数含まれています。

利益が出た段階で業者側が規約違反を指摘し、利益分やボーナス分の出金を拒否するという手口です。

ボーナスの利用規約は意図的に複雑にされているケースが多く、利用者が不利になる構造になっています。

次に多いのが「本人確認書類の不備」を理由とした遅延です。

何度書類を提出しても「不鮮明」「情報が一致しない」などの理由で差し戻され、数週間から数ヶ月にわたって出金が保留されるケースが報告されています。

中には適切な書類を提出しているにも関わらず、意図的に承認を遅らせていると疑われる事例もあります。

さらに悪質なのが、出金申請後に突然連絡が取れなくなるケースです。

メールの返信が途絶え、カスタマーサポートにも繋がらなくなり、最終的にウェブサイト自体が閉鎖されるという詐欺的な手口です。

このような業者は最初から出金させるつもりがなく、顧客の入金を騙し取ることを目的としています。

国民生活センターや各地の消費生活センターには、海外FX業者に関する相談が毎年多数寄せられています。

相談内容の多くは「出金できない」「業者と連絡が取れない」「高額な手数料を請求された」といったものです。

しかし前述の通り、海外業者との紛争解決は極めて困難であり、相談しても実効性のある解決に至らないケースがほとんどです。

公的機関に相談しても、海外業者が相手だと実際の解決は非常に難しいのが現実です。

海外FX vs 国内FX|8項目で分かる違いを徹底比較

海外FXの最大の特徴は数百倍から千倍を超えるハイレバレッジですが、その裏には金融庁の監督が及ばない、信託保全が義務付けられていない、税制上不利といった構造的なデメリットが隠れています。

一方で国内FXはレバレッジ25倍という制限があるものの、金融商品取引法(e-Gov法令検索)による厳格な規制のもと、投資家保護の仕組みが整備されています。

本章では、レバレッジ・税制・安全性・コスト・資産保護・ゼロカットなど8つの重要項目について、客観的なデータと公的機関の見解をもとに両者を徹底比較します。

まずは冷静に両者の違いを理解して、自分に合った選択をすることが何より大切です。

一目で分かる比較表|レバレッジ・税制・安全性・コスト

海外FXと国内FXの主要8項目を一覧表にまとめました。

この表を見ることで、両者の決定的な違いが一目で把握できます。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 最大レバレッジ | 25倍(金融庁規制) | 500~1000倍以上 |

| 税制 | 申告分離課税20.315%(一律) | 総合課税15~55%(累進) |

| 金融庁登録 | 必須(金融商品取引業者) | 未登録(日本の法規制外) |

| 資産保護 | 信託保全(義務) | 分別管理(任意、保証なし) |

| 追証 | あり(相場急変時) | なし(ゼロカット採用) |

| スプレッド | 原則固定・狭い(USD/JPY 0.2銭~) | 変動制・やや広い(1.0pips~) |

| 出金の信頼性 | 即日~翌営業日 | 数日~数週間、拒否事例あり |

| トラブル時の救済 | 金融庁・金融ADR機関 | 救済手段なし(海外当局のみ) |

- 国内FXは利益が大きくなるほど税率面で有利(一律20.315%)

- 金融庁の監督下で資産保護が法的に担保

- 国内FX業者破綻時も信託保全により顧客資産は全額返還

この表から明らかなように、国内FXは利益が大きくなるほど税率面で有利であり、何より金融庁の監督下で資産保護が法的に担保されています。

国内FX業者が破綻した場合でも、信託保全により顧客資産は全額返還される仕組みです。

国内FXなら、万が一業者が倒産しても預けた資金は守られるから安心ですね!

過去にはGEMFOREXのように突然サービス停止となり、顧客資産が返還されない事例も発生しています。

金融庁の「無登録の海外所在業者による勧誘にご注意ください」ページでは、警告対象業者のリストが随時更新されており、利用者は常に最新情報を確認する必要があります。

海外FX業者を利用する前には、必ず金融庁の警告リストをチェックしておきましょう。

【国内FX】レバレッジ25倍規制の背景|金融庁データが示す理由

国内FXのレバレッジが25倍に制限されている理由は、個人投資家の過度な損失を防ぐための金融庁による政策判断です。

この規制は2011年8月に施行されましたが、その背景には2008年のリーマンショック時に多くの個人投資家が高レバレッジ取引で多額の損失を被り、追証による自己破産まで至った事例が多発したことがあります。

リーマンショックでは、レバレッジ100倍を超える取引も可能だったため、証拠金の数十倍の損失が発生し、多くの投資家が自己破産に追い込まれました。

金融庁の説明によれば、高レバレッジFX取引には以下3つの観点から問題があるとされました。

- 過大な損失リスク:わずかな相場変動で証拠金を上回る損失が発生

- 射幸心の助長:ギャンブル的な取引を誘発し投機に陥るリスク

- 市場の安定性:強制ロスカットの連鎖により市場のボラティリティが増幅

📝 1. 過大な損失リスク

レバレッジが高いほど、わずかな相場変動で証拠金を上回る損失が発生します。

スイスフランショック(2015年)では、一瞬で数千pipsの変動が起き、レバレッジ100倍で取引していた投資家は証拠金の数十倍の損失を被りました。

25倍規制により、このような極端な損失リスクが抑制されます。

📝 2. 射幸心の助長

高レバレッジは少額資金で大きな利益を狙える一方、ギャンブル的な取引を誘発します。

金融庁は投資ではなく投機に陥るリスクを懸念し、健全な資産形成を促すために適正水準として25倍を設定しました。

📝 3. 市場の安定性

個人投資家の過度な損失は、強制ロスカットの連鎖を引き起こし市場のボラティリティを増幅させます。

レバレッジ規制により、市場全体の安定性が向上するという効果も期待されています。

金融庁は個人投資家だけでなく、FX市場全体の健全性を保つことも規制の目的としています。

金融庁は継続的にFX取引の実態調査を行っており、個人投資家の約7割が損失を出しているというデータも公表しています。

25倍という水準は、リスクとリターンのバランスを考慮した上での科学的な判断であり、決して業界保護や恣意的な規制ではありません。

税金の具体的シミュレーション|年間利益別の手取り比較

具体的な数値で比較することで、どちらが有利かが明確になります。

年収500万円の会社員がFXで利益を得た場合のシミュレーションを見ていきましょう。給与所得との合算によって税率がどう変わるかがポイントです!

💰 年間FX利益50万円の場合

- 国内FX:税額 101,575円 → 手取り 398,425円

- 海外FX(課税所得695万円以下):税額 約15万円 → 手取り 約35万円

- 差額:約4.8万円(国内FX有利)

💰 年間FX利益200万円の場合

- 国内FX:税額 406,300円 → 手取り 1,593,700円

- 海外FX(課税所得700万円):税額 約66万円 → 手取り 約134万円

- 差額:約25.4万円(国内FX有利)

💰 年間FX利益500万円の場合

- 国内FX:税額 1,015,750円 → 手取り 3,984,250円

- 海外FX(課税所得1000万円超):税額 約200万円 → 手取り 約300万円

- 差額:約98.4万円(国内FX有利)

💰 年間FX利益1000万円の場合

- 国内FX:税額 2,031,500円 → 手取り 7,968,500円

- 海外FX(課税所得1500万円超):税額 約450万円 → 手取り 約550万円

- 差額:約246.9万円(国内FX有利)

さらに海外FXは損失繰越ができないため、翌年損失が出ても前年の税金は戻りません。

税制面では国内FXが圧倒的に有利であり、継続的に利益を上げるトレーダーほどこの差は無視できません。

特に年間利益が200万円を超えるトレーダーは、税負担の差が数十万円レベルになるため、税制面を考慮した業者選びが重要になってきますね。

信託保全 vs 分別管理|倒産時の資産保護の決定的な違い

「分別管理してます」という海外業者の説明を鵜呑みにしてはいけません。信託保全とは全く別物なんです。

- 国内FX:信託保全が法的義務、全額返還保証

- 海外FX:分別管理は任意、返還の法的保証なし

- 破綻時の対応:国内は金融庁の監督下、海外は自己責任

国内FXの信託保全(法的義務)

金融商品取引法(e-Gov法令検索)により、国内FX業者は顧客から預かった資産を信託銀行等へ金銭信託することが義務付けられています。

これを信託保全といい、以下の特徴があります。

- 顧客資産は業者の自己資産と完全に分離され、信託銀行で管理される

- 業者が破綻しても、信託財産は差し押さえの対象外

- 顧客は優先的に全額返還を受ける権利を持つ

- 信託先・信託額は定期的に公表され透明性が高い

例えば過去に国内FX業者が破綻した事例でも、信託保全により顧客資産は全額返還されています。

金融庁の監督下で毎営業日の信託状況報告が義務付けられており、資産保護の確実性は極めて高いといえます。

海外FXの分別管理(任意、保証なし)

海外FX業者の多くは「分別管理」を謳っていますが、これは信託保全とは全く異なる概念です。

- 顧客資産を業者の運営資金と別の口座で管理するだけ

- 法的な保護措置ではなく、業者の自主的な管理方針

- 第三者機関による監視義務なし

- 業者が破綻した場合、返還の法的保証はない

金融庁は同社に対して無登録営業として警告を発していましたが、日本の法規制外であるため行政処分や資産保全命令を出すことはできませんでした。

顧客が資産を取り戻すには、業者の所在国(多くはオフショア地域)の法律に基づいて自己責任で対処するしかなく、実質的に泣き寝入りとなるケースが大半です。

海外FXで出金トラブルが起きても、日本の法律では守ってもらえません。これが最大のリスクです。

📝 金融ADR制度も利用不可

金融ADR制度(金融分野における裁判外紛争解決制度)も、金融庁登録業者のみが対象であり、海外FX業者とのトラブルでは利用できません。

信託保全と分別管理の違いは、単なる管理方法の差ではなく、法的保護の有無という決定的な違いです。

| 項目 | 国内FX(信託保全) | 海外FX(分別管理) |

|---|---|---|

| 法的根拠 | 金融商品取引法で義務化 | 業者の任意 |

| 第三者監視 | 金融庁の監督あり | 監視義務なし |

| 破綻時の保護 | 全額返還保証 | 法的保証なし |

| トラブル対応 | 金融ADR制度が利用可能 | 自己責任での対処のみ |

スプレッド・取引コストの実態|変動制と固定制の違い

海外FXは「スプレッドが狭い」「取引コストが安い」と宣伝されることがありますが、実態は必ずしもそうではありません。

国内FXと海外FXではスプレッドの提示方式が異なり、総合的な取引コストで比較する必要があります。

なお、国内FX業者は金融庁の監督下で金融商品取引法に基づいた厳格な規制を受けています。

- 国内FX:原則固定制で透明性が高く、コスト計算が容易

- 海外FX:変動制で市場状況に応じて変動、隠れたコストに注意

- 総合コストでは国内FXが有利なケースが多い

国内FXのスプレッド(原則固定制)

国内FX業者の多くは「原則固定スプレッド」を採用しており、主要通貨ペアでは以下の水準です。

- USD/JPY:0.2~0.3銭

- EUR/JPY:0.4~0.6銭

- EUR/USD:0.3~0.5pips

「原則固定」とは、通常の市場状況では一定のスプレッドを維持し、重要経済指標発表時や早朝など流動性が低下する時間帯のみ拡大する方式です。

透明性が高く、事前にコストを計算しやすいメリットがあります。

ただし、完全固定ではないため、相場急変時にはスプレッドが一時的に拡大します。

国内FXは原則固定制だから、取引前にコストが明確にわかるのが安心ですね。

海外FXのスプレッド(変動制)

海外FX業者は基本的に変動スプレッドを採用しており、インターバンク市場の状況に応じてリアルタイムで変動します。

- USD/JPY:平均1.0~2.0pips(ECN口座で0.1pips + 手数料)

- EUR/JPY:平均1.5~3.0pips

- マイナー通貨ペア:5~10pips以上

一見すると国内FXより広く見えますが、海外FX業者は「ECN口座」「ゼロスプレッド口座」などを提供し、スプレッドを極限まで狭くする代わりに1ロットあたり往復5~10ドルの手数料を徴収するモデルもあります。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| スプレッド方式 | 原則固定制 | 変動制 |

| USD/JPY | 0.2~0.3銭 | 1.0~2.0pips |

| 取引手数料 | なし | ECN口座で往復5~10ドル |

| 出金手数料 | 無料(即時出金) | 2,500~5,000円 |

隠れたコスト:出金手数料と為替手数料

さらに海外FXでは、出金時に以下のコストが発生します。

- 海外銀行送金手数料:2,500~5,000円

- 中継銀行手数料:1,000~3,000円

- 為替両替スプレッド:1~3%

頻繁に出金すると、手数料だけでかなりの金額になってしまいますね。

頻繁に出金する場合、これらのコストは無視できない金額となります。

国内FXは即時出金・手数料無料が一般的であり、トータルコストでは国内FXが有利なケースが多いのが実態です。

📝 取引コスト比較のポイント

スプレッドだけでなく、取引手数料・出金手数料・為替両替スプレッドを含めた総合的なコストで比較することが重要です。海外FXの「低スプレッド」は表面的な数値であり、隠れたコストを含めると国内FXより高額になるケースが多いため注意が必要です。

【海外FX】ゼロカットのメリットと隠れたデメリット

ゼロカットシステムは海外FXの最大の魅力として宣伝されていますが、その裏には見落とされがちなデメリットとリスクが存在します。

表面的なメリットだけでなく、裏側にあるコストや誘発される行動まで理解することが重要です。

ゼロカットの仕組みとメリット

ゼロカットとは、相場の急激な変動により口座残高がマイナスになった場合、業者がそのマイナス分を帳消しにして追証(追加証拠金)を請求しないシステムです。

- 口座に入金した金額以上の損失を負うことがない

- 借金を抱えるリスクがゼロ

- 相場の急変動時でも追証の心配が不要

メリットは明確で、どれほど相場が急変しても口座に入金した金額以上の損失を負うことはなく、借金を抱えるリスクがありません。

2015年のスイスフランショックでは、国内FX利用者の中に数百万円の追証を請求された事例がありましたが、ゼロカット採用の海外FX業者ではそのようなリスクは回避されます。

隠れたデメリット1:ゼロカット適用の恣意性

問題は、ゼロカットの適用条件が業者の裁量に委ねられている点です。

利用規約には「スキャルピング禁止」「両建て禁止」「自動売買ツールの制限」などの条件が記載されており、業者が「規約違反」と判断すればゼロカットが適用されず、マイナス残高の支払いを請求されるケースがあります。

金融庁の監督が及ばないため、何が規約違反に該当するかの判断基準は不透明であり、業者側に一方的に有利な解釈がなされるリスクがあります。

国内FX業者のように明確な規制当局の監督がないため、トラブル発生時に消費者保護が十分に機能しない可能性があります。

隠れたデメリット2:ゼロカットのコストはスプレッドに転嫁

業者がゼロカットで損失を補填する原資は、スプレッドや手数料として顧客から徴収されています。

つまり、ゼロカットは「保険料込みの取引コスト」であり、決して業者の善意ではありません。

📝 国内FXとのコスト比較

国内FXのスプレッドが狭いのは、追証制度により業者がリスクを負わないためです。海外FXの広いスプレッドには、ゼロカットの保険料が含まれていると理解すべきです。

隠れたデメリット3:過度なリスクテイクの誘発

最大の問題は、ゼロカットが「入金額以上は失わない」という心理的安心感を与え、無謀なハイレバレッジ取引を誘発することです。

レバレッジ1000倍で取引すれば、わずか0.1%の逆行で資金は消失します。

ゼロカットがあるからといって無茶な取引を繰り返せば、結果的に資金を失い続けることになります。

「借金にならないから安心」という認識が、かえって冷静なリスク判断を妨げる心理的な罠になっています。

金融庁がレバレッジ規制と追証制度を維持しているのは、投資家に適切なリスク管理を促すためであり、ゼロカットはその規律を緩めてしまう副作用があります。

ゼロカットの「借金リスクがない」という表面的なメリットだけに目を奪われず、それがもたらす取引行動への影響を冷静に認識する必要があります。

よくある疑問|海外FXに関する質問を一問一答で解決

海外FXに関する情報は、推奨する意見と警告する意見が混在しており、判断に迷う方が多いのが実情です。

本章では、海外FXを検討する際に多くの方が疑問に思う点について、客観的なデータと公的機関の見解をもとに一問一答形式で解説します。

海外FXで稼いでいる人もいるのでは?成功率はどのくらい?

海外FXで実際に利益を上げている人は存在しますが、その割合は極めて限定的です。

複数の調査データによると、FX取引全体において約70~80%の個人投資家が損失を出しているという統計が確認されています。

これは国内FX・海外FXを問わない傾向ですが、海外FXの場合はハイレバレッジ取引により損失拡大のスピードが速く、資金を失うまでの期間が短くなる傾向があります。

- 約70~80%の個人投資家が損失を出している

- 成功している投資家は約20~30%程度

- 海外FXは損失拡大のスピードが特に速い

初心者がハイレバレッジ取引で短期間に大きな利益を得ようとすると、ほぼ確実に資金を失います。

特に海外FX業者が提供する数百倍~数千倍のレバレッジは、わずかな相場変動で証拠金を失うリスクを高めます。

成功率だけを見ても厳しい数字ですが、海外FXの場合はさらに深刻な問題があります…

さらに重要なのは、海外FXで利益を上げても出金できなければ意味がないという点です。

実際に2023年にはGEMFOREXが出金トラブルを起こし、2022年12月初旬から出金遅延が多発した後、2023年にサービスを停止しました。

たとえ運良く利益を出せても、出金できなければ全く意味がありません。海外FX業者のリスクは成功率の低さだけではないのです。

ゼロカットは国内FXにない魅力では?追証リスクの実態

ゼロカットシステムは、口座残高がマイナスになった場合に業者がそれをゼロにリセットし、追加証拠金(追証)の請求をしないという仕組みです。

確かに入金額以上の損失を負わないという点で魅力的に見えますが、これは海外FXのハイレバレッジ取引における高リスクを前提とした安全装置に過ぎません。

ゼロカットがあるから安全というのは、実は危険な取引環境を前提とした話なんですよね。

国内FXは法規制により追証リスクが限定的

国内FXでは金融商品取引法(e-Gov法令検索)によりレバレッジが25倍に制限されており、急激な相場変動でも証拠金維持率を管理しやすい設計になっています。

追証が発生する可能性はゼロではありませんが、適切な資金管理とロスカット設定を行えば、そのリスクは大幅に軽減できます。

2011年の東日本大震災や2015年のスイスフランショックなどの極端な相場急変時を除けば、国内FXで追証が発生するケースは限定的です。

- 適切な資金管理を徹底する

- ロスカット設定を必ず行う

- レバレッジ25倍規制により証拠金維持率を管理しやすい

ゼロカットが必要な状況自体が危険信号

一方、海外FXでゼロカットが必要になるほどの損失を出す状況は、そもそも過度なハイレバレッジ取引をしていることを意味します。

ゼロカットがあるから安全という考え方は、火事を起こしやすい環境で消火器があるから安心と言っているようなものです。

そもそもゼロカットが必要になるような危険な取引を避けることが、資産保全の基本ですよね。

📝 実際に報告されている事例

実際、約款に小さく記載された例外条項により、ゼロカットが適用されなかった事例も報告されています。

相場の急変時には業者のシステムが追いつかず、ゼロカット保証が機能しないリスクも存在します。

ゼロカットのメリットよりも、そもそもゼロカットが必要になるような危険な取引環境を避けることの方が、資産保全の観点からは重要です。

アフィリエイターが海外FXを勧める本当の理由は?

インターネット上で海外FXを強く推奨する記事やブログが目立つ理由は、アフィリエイト報酬の仕組みにあります。

海外FX業者の多くは、IB(Introducing Broker)プログラムと呼ばれるライフタイムコミッション制度を採用しており、紹介した顧客が取引を続ける限り、取引量に応じて継続的に報酬が発生します。

- 国内FX:口座開設時の一回限りの固定額報酬

- 海外FX:取引量に応じた継続報酬(月数十万円~数百万円の可能性)

- 顧客が取引を続ける限り報酬が発生し続ける

この報酬体系は国内FXの口座開設報酬(一回限りの固定額)と大きく異なり、月数十万円から数百万円という高額収入につながる可能性があります。

そのため、アフィリエイターには顧客が頻繁にハイレバレッジ取引を行い、資金を失っては再入金を繰り返すことが経済的利益となる構造があります。

つまり、読者の利益よりも「いかに多く取引してもらうか」がアフィリエイターの関心事になってしまうのです。

客観的な比較を装いながら、実際には報酬額の高い業者を上位にランキングしているケースが少なくありません。

また、出金トラブルや金融庁の警告といった重要なリスク情報を意図的に省略または軽視する傾向があります。

記事末尾の免責事項や「広告」表記の有無、特定業者へのリンクの多さなどから、情報の中立性を判断しましょう。

- 記事末尾に免責事項や「広告」表記があるか

- 特定業者へのリンクが過度に多くないか

- リスク情報が適切に記載されているか

- 情報源が金融庁登録業者または公的機関か

情報の中立性を見極めることが、安全な投資判断の第一歩です。

金融庁の警告は過剰反応?規制の妥当性は?

金融庁が海外FX業者に対して警告を発出し続けている理由は、日本居住者に対して金融商品取引法に基づく登録なしに金融商品取引を勧誘することが法律違反だからです。

これは過剰規制ではなく、投資家保護のための必要最低限の法的枠組みです。

- 信託保全による顧客資産の全額保護

- 財務状況の定期報告と監査

- レバレッジ規制による過度なリスク抑制

- 適合性の原則に基づく顧客対応

金融庁の登録を受けた国内FX業者には、上記の義務が課せられています。

これらの規制は、過去の金融商品被害を教訓に整備されたものであり、投資家が安心して取引できる環境を提供するためのものです。

国内業者が厳しい規制を受けているのは、投資家の皆さんの資産を守るためなんですね。

実際、金融庁が警告を発出した無登録業者の中には、その後に出金トラブルや事業停止に至った業者が複数存在します。

GEMFOREXの事例はその典型であり、金融庁の警告は過剰反応ではなく的確なリスク指摘であったことが証明されました。

📊 規制の実効性

一部では「金融庁の規制は業界保護のため」という意見もありますが、実際には2010年のレバレッジ規制導入後も国内FX市場は健全に成長しており、投資家の損失額も減少傾向にあります。

規制の目的は既存業者の保護ではなく、投資家が過度なリスクにさらされることを防ぐことにあります。

金融庁の警告を軽視することは、法的保護を放棄することと同義であると認識すべきです。

規制は投資家を守るためのもの。警告を無視すると、トラブル時に自己責任となってしまいます。

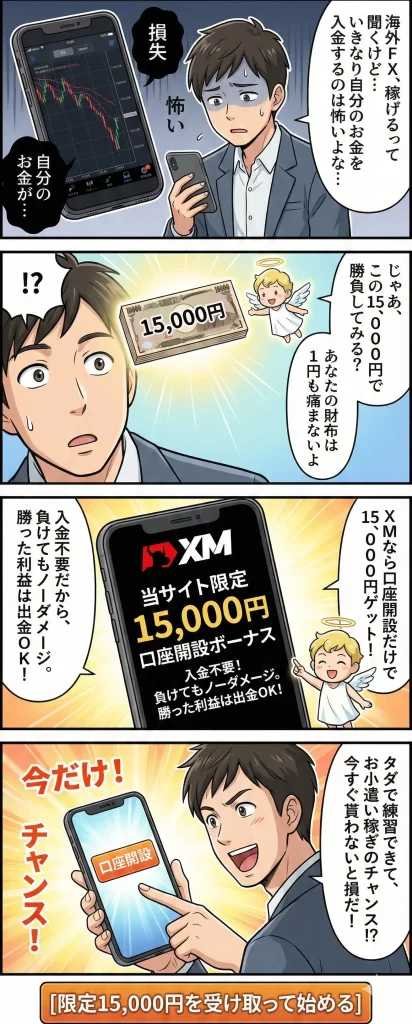

海外FXのボーナスは本当にお得?出金条件の罠

海外FX業者が提供する「口座開設で2万円ボーナス」「入金100%ボーナス」といったキャンペーンは、一見すると非常に魅力的に映ります。

しかし、これらのボーナスには厳しい出金条件が設定されており、実際に利益として引き出せるケースは極めて限定的です。

- ボーナスを利用して得た利益を出金するには、一定のロット数(例:30万通貨以上)の取引が必要

- 最低取引回数の制限(例:8回以上)

- ボーナス自体は出金不可で取引にのみ使用可能

- 出金時にボーナス分が消滅する

これらの条件をクリアするには、大量の取引を強いられることになり、その過程で多くの投資家がスプレッドコストや損失により資金を減らします。

実質的にボーナスは、顧客に過剰な取引をさせて手数料収入を増やすための餌となっているのです。

編集部では、ボーナス額の大きさよりも、実際に出金できた事例がどの程度あるのかを重視すべきと考えています。

さらに問題なのは、ボーナスを利用した取引には追加の制約が課される場合が多いことです。

特定の取引手法(スキャルピングや両建て)が禁止されていたり、利用可能な通貨ペアが制限されていたりします。

これらの制約に違反すると、利益の没収や口座凍結といったペナルティが科される可能性があります。

📝 国内FXとの比較

国内FXでもキャンペーンは実施されていますが、金融商品取引法(e-Gov法令検索)の規制下で透明性のある条件設定が求められます。

対して海外FXのボーナス条件は業者の裁量に委ねられており、約款の細かな文字で記載された不利な条件に気づかないまま取引を始めてしまうケースが後を絶ちません。

ボーナス額の大きさではなく、出金可能性の現実的な評価が必要です。

海外FXを使ってもよい例外的な3つの条件|プロ目線の判断基準

しかし、極めて限定的な条件下では、海外FXの利用が例外的に許容される場合があります。

それは資金規模・税務体制・適切な業者の選定という3つの観点から、リスクを十分に理解し管理できる投資家に限られます。

- 資金規模:損失を許容できる余裕資金の範囲内での運用

- 税務体制:複雑な税務処理に対応できる体制の整備

- 適切な業者の選定:金融ライセンスの取得状況を把握

以下ではプロの視点から、どのような条件を満たす場合に限り海外FXの利用が検討可能かを具体的に解説します。

条件①完全な余剰資金であり、生活費には絶対に手をつけないこと

海外FXの最大の特徴は、数百倍から千倍を超えるレバレッジにあります。

少ない資金で大きな利益を狙える反面、相場が少し逆行しただけで資金がショートし、強制ロスカットされるリスクと常に隣り合わせです。

損失を取り戻そうと無理なロット数でエントリーしたり、損切りすべき場面で「戻るかもしれない」と祈るようなトレードをしてしまったりと、典型的な負けパターンに陥る原因となります。

また、海外FXには「ゼロカットシステム」があり、口座残高以上の借金を背負うことはありませんが、それは「入金した元本は一瞬で全額なくなる可能性がある」ことを意味します。

生活防衛資金とは完全に切り離し、「最悪の場合、全額消えても趣味にお金を使ったと思える」程度の金額範囲内で留める自制心が不可欠です。

条件②「複雑な税務処理」に対応できる体制があること

海外FXの最大のデメリットは税制面にあります。

国内FX業者の利益は国税庁が定める申告分離課税の対象で、税率は一律20.315%(所得税15%、復興特別所得税0.315%、住民税5%)です。

さらに他の先物取引やオプション取引との損益通算が可能で、損失は3年間の繰越控除も認められています。

一方、海外FX業者の利益は総合課税の雑所得に分類され、給与所得などと合算した上で累進税率(最高55%=所得税45%+住民税10%)が適用されます。

損益通算や繰越控除は一切認められません。

国内FXと海外FXでは、税制上の取り扱いが大きく異なるため注意が必要です。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税方式 | 申告分離課税 | 総合課税(雑所得) |

| 税率 | 一律20.315% | 累進税率(最高55%) |

| 損益通算 | 可能 | 不可 |

| 繰越控除 | 3年間可能 | 不可 |

税負担の具体例

例えば海外FXで年間500万円の利益を得た場合、他の所得と合算した課税所得が900万円を超えると税率は33%、1800万円を超えると40%、4000万円を超えると45%となり、住民税10%を加えると最高55%に達します。

国内FXなら同じ利益でも税率は20.315%で済むため、利益が大きいほど税負担の差が拡大します。

📊 課税所得別の税率(海外FX)

- 課税所得900万円超:税率33%(所得税23%+住民税10%)

- 課税所得1800万円超:税率40%(所得税30%+住民税10%)

- 課税所得4000万円超:税率55%(所得税45%+住民税10%)

このように税務リスクが高いため、ご自身で確定申告の書類を作成できる知識があるか、あるいはコストを払ってでも税理士に丸投げできるほどの利益規模と環境が必要です。

「知らなかった」では済まされない脱税トラブルを避けるためにも、税金計算のシミュレーションができ、納税資金を確実にプールしておける管理能力が求められます。

条件③比較的安全性が高い海外FX業者の利用

「海外FX」と一括りにされますが、その実態は玉石混交です。

実体のない詐欺まがいの業者もあれば、世界的な金融機関が運営する優良業者も存在します。

特に注意すべきは、ライセンスの「質」です。

以下のような取得難易度の高いライセンスを保持しているグループ会社であれば、一定の信頼性が担保されています。

- FCA(英国金融行動監視機構):世界で最も審査が厳しいとされるライセンスの一つ。

- ASIC(オーストラリア証券投資委員会):FCAに次ぐ厳格な基準を持つ。

- CySEC(キプロス証券取引委員会):欧州の規制に準拠し、投資家保護の仕組みが整備されている。

これらを取得しているおすすめ海外FX業者を3つ紹介します。

XMTrading(エックスエム・トレーディング)

| 項目 | 詳細 |

|---|---|

| グループが保有する主な難関ライセンス | CySEC(キプロス証券取引委員会) ASIC(オーストラリア証券投資委員会) |

| 日本居住者の契約先 | FSA(セーシェル金融庁)など |

2009年から運営されており、出金拒否などの大きなトラブルが報告されていない実績があります。

グループ全体で投資家保護の意識が高く、日本向けの法人はオフショアライセンスですが、分別管理などの体制は厳格なライセンス基準に準拠して運用されています。

2/28まで新規口座開設ボーナス15,000円をXMTradingでは実施中。

- 最大レバレッジ1,000倍

- 入出金手数料0円

のXMtradingをまずはお得に体験できる、口座開設ボーナスを実施中!

ぜひこの機会に始めてみてはいかがでしょうか?

\\2/28までの期間限定!!//

手数料0円の口座開設!

Exness(エクスネス)

| 項目 | 詳細 |

|---|---|

| グループが保有する主な難関ライセンス | FCA(英国金融行動監視機構) CySEC(キプロス証券取引委員会) |

| 日本居住者の契約先 | FSA(セーシェル金融庁)など |

「無制限レバレッジ」などのハイスペックな条件が目立ちますが、その裏付けとしてFCAという世界で最も取得が難しいライセンスをグループで保有しています。

公式サイトで会計報告書を公開するなど、財務の健全性をアピールしている点が強みです。

Vantage Trading(ヴァンテージ・トレーディング)

| 項目 | 詳細 |

|---|---|

| グループが保有する主な難関ライセンス | FCA(英国金融行動監視機構) ASIC(オーストラリア証券投資委員会) CIMA(ケイマン諸島金融庁) |

| 日本居住者の契約先 | VFSC(バヌアツ金融サービス委員会)など |

FCAとASICという「2大難関ライセンス」を両方保持している数少ないブローカーの一つです。

ECN口座(インターバンク直結型)の約定力やスプレッドの狭さに定評があり、中上級者のトレーダーに好まれる傾向があります。

【既に口座開設済みの方へ】安全に出金・解約する手順

海外FX口座を既に開設してしまった、または入金・取引を開始してしまった方へ向けて、トラブルを未然に防ぎながら安全に資金を回収し、口座を解約する具体的な手順を解説します。

金融庁に登録のない海外FX業者は日本の法規制や投資家保護制度の対象外であり、万が一トラブルが発生しても公的機関による救済は期待できません。

そのため、少しでも不安を感じた場合は早期に資金を引き上げることが賢明です。

海外FX業者は日本の金融商品取引法に基づく登録を受けていないため、国内業者のような投資家保護の仕組みが適用されません。

海外FX業者の中には、出金申請に対して理由をつけて拒否したり、手続きを遅延させたりする事例が実際に報告されています。

2023年にはGEMFOREXがサービスを一時停止し、多くのユーザーが出金できない状態に陥りました。

こうした事態を避けるためには、業者の財務状況や運営体制に異変の兆候が見られた段階で、迅速かつ慎重に行動する必要があります。

- 出金処理の遅延が頻発する

- カスタマーサポートの応答が遅くなる

- 突然の規約変更や手数料の増額

- 公式サイトやSNSでの情報発信が停止

ここでは、口座に資金が残っている状態から全額出金、そして口座解約に至るまでの一連の流れを段階的に説明します。

さらに、万が一出金拒否に遭遇した場合の相談先や証拠保全の方法についても具体的に紹介しますので、現在海外FX口座をお持ちの方は参考にしてください。

取引履歴やメールのやり取りなど、すべての記録を保存しておくことが重要です。トラブル発生時の証拠として活用できます。

STEP1:ポジション全決済から出金申請までの流れ

資金を安全に引き上げるための第一段階は、保有する全てのポジションを決済し、取引を完全に停止してから出金申請を行うことです。

利用中の取引プラットフォーム(MT4・MT5など)にログインし、現在保有しているすべてのポジションを確認します。

買いポジション・売りポジションの両方を漏れなく把握し、含み損益を確認した上で、全てのポジションを成行注文で決済します。

指値・逆指値の予約注文も全て削除してください。

決済後は、口座残高が確定し、証拠金が全額「有効証拠金」として表示されます。

多くの海外FX業者では、入金ボーナスやキャッシュバックは出金対象外であり、出金時に自動的に消滅します。

ボーナス分を含めた残高表示と、実際に出金可能な金額(自己資金のみ)が異なる場合があるため、マイページや取引履歴で「出金可能額」を必ず確認してください。

業者のマイページまたは会員専用サイトにログインし、出金申請フォームにアクセスします。

出金方法(銀行送金・クレジットカード返金・電子決済サービスなど)を選択し、出金先の口座情報を正確に入力します。

銀行送金の場合は、銀行名・支店名・口座番号・口座名義(英字表記が必要な場合もあり)を間違いなく記入してください。

出金申請を送信する前に、スクリーンショットまたは画面のPDF保存で以下の情報を記録しておきます。

- 申請日時

- 申請金額

- 出金方法

- 受付番号(発行される場合)

- 口座残高の推移

これらは後日トラブルが発生した際の証拠として重要です。

申請完了後、業者から確認メールが届くはずですので、そのメールも保管してください。

出金トラブルが発生した場合、申請時の記録が唯一の証拠になります。面倒でも必ずスクリーンショットを残しておきましょう。

STEP2:少額テスト出金で安全性をチェックする方法

- まず1万円〜5万円程度の少額で出金テストを実施

- 2〜5営業日以内に着金するか確認

- 成功後は速やかに残額の出金申請へ

- 不審な連絡があった場合は内容と日時を記録

この手法は、資金の大半を安全に保ちながら、業者の信頼性を検証できる有効な手段です。

テスト出金は、業者の信頼性を見極める「お試し」のようなものです。少額であれば、万が一トラブルがあっても被害を最小限に抑えられます。

テスト出金の金額は、1万円から5万円程度の少額に設定します。

出金手数料がかかる業者の場合、手数料を差し引いても出金が成立する金額を選んでください。

申請後、業者の規定する処理期間(通常2~5営業日)内に、指定した口座に着金するかを確認します。

着金が確認できたら、取引履歴や銀行明細を照合し、申請額と着金額が一致しているかをチェックします。

テスト出金が成功した場合、次に残りの資金を全額出金します。

ただし、テスト出金から本出金までの間隔を空けすぎると、その間に業者の状況が変化する可能性があるため、テスト出金の着金確認後、速やかに本出金申請を行うことが望ましいです。

⚠️ 不審な連絡があった場合の対応

テスト出金の過程で業者から不審な連絡(追加書類の要求、ボーナス条件未達成の主張、取引履歴の調査など)があった場合は、その内容と日時を記録してください。

特に、利用規約に明記されていない条件を後から提示してくる場合は、出金拒否の前兆である可能性があります。

正当な理由がない限り、出金は顧客の当然の権利ですので、不当な要求には応じる必要はありません。

不審な連絡があった場合は、国民生活センターなどの公的機関への相談も検討しましょう。記録を残しておくことで、後々の相談や交渉がスムーズになります。

STEP3:全額出金後の口座解約申請と証拠保全のやり方

全額の出金が完了し、口座残高がゼロになったことを確認したら、次に口座解約の手続きを進めます。

出金だけで放置せず、正式に解約手続きを完了させることで、今後の不正利用や個人情報の悪用リスクを低減できます。

口座を放置すると、個人情報が悪用されるリスクがあります。必ず正式に解約手続きを行いましょう。

口座解約の方法は業者によって異なりますが、多くの場合、サポート窓口へのメール送信またはマイページ内の解約フォームから申請します。

メールで申請する場合は、件名を「口座解約申請」とし、本文に「口座番号」「登録氏名」「登録メールアドレス」「解約希望の旨」を明記します。

業者によっては本人確認書類の再提出や、解約理由のアンケート回答を求められることがありますが、必要最低限の情報提供にとどめてください。

- 口座番号

- 登録氏名

- 登録メールアドレス

- 解約希望の旨

解約申請後、業者から解約完了の通知が届くまで、全てのメールや通知を保存します。

解約完了通知が届いたら、その内容をスクリーンショットで保存し、念のためPDFファイルとしても保管してください。

解約後も、過去の取引履歴や入出金履歴をダウンロードできる期間中に、CSV形式やPDF形式でデータをバックアップしておくことが重要です。

解約後は取引履歴にアクセスできなくなる可能性があるため、解約前に必ずダウンロードしておきましょう。

📝 証拠保全として保管すべき情報

証拠保全として保管すべき情報は以下の通りです。

- 口座開設時の確認メールや利用規約のコピー

- 全ての入金記録(銀行振込明細、クレジットカード明細、電子決済の取引履歴)

- 取引履歴(ポジションの開始・決済記録、損益明細)

- 出金申請と出金完了の記録(申請日時、承認メール、着金確認)

- サポートとのやり取り(メール、チャットログ)

これらの証拠は、後日税務申告が必要になった場合や、万が一業者とのトラブルが法的問題に発展した場合に不可欠な資料となります。

なお、税務申告に関する詳細は国税庁の公式サイトでご確認いただけます。

最低でも5年間は保管することを推奨します。

クラウドストレージや外付けハードディスクなど、複数の場所にバックアップを取っておくと安全です。

万が一データが消失した場合に備えて、複数の保存先を用意しておくことが大切です。

出金拒否された場合の相談窓口|金融庁・消費者センター・弁護士

適切な手順を踏んでも出金が拒否された、または不当に遅延している場合は、以下の公的機関や専門家に相談することができます。

📞 金融庁 金融サービス利用者相談室

金融庁 金融サービス利用者相談室は、金融サービスに関する一般的な相談や情報提供を受け付けています。

海外FX業者に関する相談も可能で、無登録業者に関する警告情報の提供や、今後の対応についての一般的なアドバイスを受けられます。

| 電話番号 | 0570-016811(IP電話:03-5251-6811) |

| 受付時間 | 平日10時〜17時 |

| 対応内容 | 一般的な相談・情報提供・警告情報の提供 |

金融庁の公式サイト内「金融サービス利用者相談室」ページから詳細を確認できます。

金融庁への相談は、被害状況を記録に残す意味でも重要です。後の対応に役立つことがあります。

🌐 国民生活センター 越境消費者センター(CCJ)

国民生活センター 越境消費者センター(CCJ)は、海外事業者とのトラブルに関する相談窓口です。

海外FX業者が日本国外に所在している場合、こちらに相談することで、トラブルの内容整理や対処方法のアドバイスを受けられます。

| 電話番号 | 03-5449-0906 |

| 受付時間 | 平日10時〜16時 |

| 相談方法 | 電話・メール(国民生活センター公式サイトから相談フォームにアクセス可能) |

CCJも直接交渉や資金回収は行いませんが、相談内容が消費者被害として記録され、今後の注意喚起に活用されます。

📞 消費生活センター(全国共通番号188)

消費生活センター(消費者ホットライン188)も一般的な消費者トラブルの相談窓口として機能します。

海外FX業者との契約や出金トラブルについて相談すると、地域の消費生活相談員が状況を聞き取り、適切な対処方法や次の相談先を案内してくれます。

188にダイヤルすると、居住地域の最寄りの消費生活センターに自動的につながります。

「いやや(188)泣き寝入り」の語呂合わせで覚えやすい番号です。まずは気軽に相談してみましょう。

⚖️ 弁護士への相談

弁護士への相談は、金額が大きい場合や法的措置を検討する場合に有効です。

各都道府県の弁護士会が運営する法律相談センターでは、初回30分5,500円程度で相談できます。

海外業者との契約トラブルや出金拒否は、国際的な法的問題となるため、国際取引や金融法務に詳しい弁護士を選ぶことが重要です。

いずれの窓口に相談する場合も、前述の証拠資料を整理して持参することで、スムーズに相談が進みます。

必要な資料:

- 取引履歴

- 出金申請記録

- 業者とのやり取り(メール・チャット等)

説明できるよう準備すべき情報:

- 業者名

- 所在地

- 契約日

- 入金額

- 出金申請額

- 拒否理由(業者が主張している場合)

国内FX業者の正しい選び方|安全性最優先の3ステップ

海外FX業者の利用を検討している方、あるいは既に口座を開設したものの不安を感じている方にとって、国内FX業者への切り替えは資産保護の観点から非常に重要な選択肢です。

金融庁は無登録の海外FX業者に対して繰り返し警告を発出しており、2023年にはGEMFOREXがサービスを停止し多数の利用者が出金できない事態に陥りました。

海外FX業者は突然サービスを停止するリスクがあり、預けた資金が返ってこない可能性も。国内業者なら法律で守られているので安心です。

国内FX業者の選定では、単に「有名だから」「広告をよく見るから」という理由で決めてはいけません。

安全性を確保するためには、金融庁への登録状況、信託保全の体制、そして実際の取引条件という3つの要素を段階的に確認することが不可欠です。

- 金融庁への登録状況の確認

- 信託保全の体制の確認

- 実際の取引条件の確認

ここでは、FX初心者でも迷わず実践できる具体的な確認手順を、3つのステップに分けて解説します。

STEP1:金融庁登録番号の確認方法と検索ページの使い方

国内でFX取引サービスを提供するには、金融商品取引法(e-Gov法令検索)に基づき金融庁への登録が義務付けられています。

この登録番号は「関東財務局長(金商)第○○号」のような形式で表示され、正式に登録された業者のみが取得できます。

海外FX業者にはこの登録番号が存在せず、日本国内で営業する法的根拠を持ちません。

登録番号の有無は、業者の信頼性を判断する最も重要な指標の一つです

金融庁登録番号の確認は、金融庁の公式ウェブサイトで提供されている「免許・許可・登録等を受けている業者一覧」から行います。

このページにアクセスし、「金融商品取引業者等」の項目からPDFまたはExcelファイルをダウンロードしてください。

ファイルを開いたら、WindowsではCtrlキーとFキーを同時に押し、MacではcommandキーとFキーを同時に押すと検索機能が起動します。

- 金融庁公式サイトからPDF/Excelファイルをダウンロード

- 検索機能(Ctrl+F / command+F)を使用

- 業者の正式名称を入力して照合

検索窓に確認したいFX業者の正式名称を入力すると、登録されている場合は登録番号とともに表示されます。

過去には架空の登録番号を掲載していた悪質業者も存在しました。

自分の目で公式データを確認することが、トラブル回避の第一歩です

また、登録番号の表示がない業者や、海外の金融ライセンスのみを強調する業者は、日本国内では無登録営業に該当するため避けるべきです。

⚠️ こんな業者は要注意

- 金融庁登録番号の表示がない

- 海外ライセンスのみを強調している

- 登録番号が金融庁データベースで確認できない

STEP2:信託保全の仕組みと信託先銀行のチェックポイント

信託保全とは、FX業者が顧客から預かった資金を自社の運営資金と完全に分離し、信託銀行等に信託する制度です。

日本では金融商品取引法(e-Gov法令検索)により、すべての国内FX業者に信託保全が義務付けられています。

この仕組みにより、万が一FX業者が倒産した場合でも、顧客の資金は信託銀行から返還される仕組みが確立されています。

国内業者は金融庁の厳格な監督下にあるため、信託保全が法律で保証されているんです!

海外FX業者の多くは信託保全ではなく「分別管理」を採用しています。

分別管理は自社資金と顧客資金を別口座で管理するだけであり、業者が破綻した場合に確実に返還される法的保証はありません。

- 信託先銀行の名称が明記されているか

- 「全額信託保全」が明示されているか

- 信託先が国内の大手信託銀行であるか

- 評価損益も含めた全額が保全対象か

信託保全を確認する際は、FX業者のウェブサイトで信託先銀行の名称を必ずチェックしてください。

多くの場合、「信託保全について」や「お客様資産の保全」といったページに記載されています。

信託先として一般的なのは、以下のような大手信託銀行です。

- 三井住友銀行

- みずほ信託銀行

- 三菱UFJ信託銀行

信託先が大手銀行であることも、安全性を判断する重要なポイントですね!

信託先が明記されていない業者や、海外の金融機関のみを信託先としている業者は、国内の信託保全制度を満たしていない可能性があるため注意が必要です。

さらに、信託保全の区分も確認しましょう。

国内FX業者には「全額信託保全」が義務付けられており、証拠金だけでなく評価損益も含めた全額が保全対象となります。

この情報も業者の公式サイトに記載されているため、口座開設前に必ず目を通してください。

STEP3:スプレッド・サポート・ツールを3社以上比較しよう

金融庁登録と信託保全を確認して安全性を担保できたら、次は実際の取引条件とサービス内容を比較します。

国内FX業者は法規制により一定の安全基準を満たしているため、この段階では自分の取引スタイルに合った業者を選ぶことが目的となります。

安全性が確認できたら、いよいよ実際の使い勝手を比較していきましょう!

スプレッドは取引コストを左右する

スプレッドは取引コストに直結する重要な要素です。

国内FX業者の主要通貨ペア(USD/JPY)のスプレッドは0.2銭〜1.0銭程度が一般的ですが、業者によって変動幅や提供時間帯に差があります。

最低3社以上のスプレッド一覧表を公式サイトから取得し、自分が取引する予定の通貨ペアで比較してください。

サポート体制とツールの使いやすさを確認

サポート体制も見逃せません。

国内FX業者は日本語サポートが標準ですが、対応時間や連絡手段(電話・メール・チャット)は業者ごとに異なります。

FX取引は平日24時間行われるため、深夜や早朝にもサポートが受けられるかどうかは重要です。

また、初心者向けのセミナーや教育コンテンツが充実している業者を選ぶと、取引スキルの向上にも役立ちます。

特に初心者の方は、サポートが手厚い業者を選ぶと安心ですね。

取引ツールの使いやすさも実際に確認しましょう。

多くの国内FX業者はデモ口座を提供しており、実際の資金を使わずに取引画面やチャート機能を試すことができます。

パソコン版だけでなく、スマートフォンアプリの操作性も重要です。

外出先での取引を想定している場合は、アプリの注文機能やチャート表示が自分の使い方に合っているかを事前に確認してください。

レバレッジ規制を理解しよう

最後に、レバレッジについても理解しておく必要があります。

国内FX業者は金融商品取引法(e-Gov法令検索)により最大25倍のレバレッジ規制を受けています。

これは2011年8月に導入された規制で、個人投資家の過度なリスクを防ぐ目的があります。

海外FX業者の数百倍〜数千倍のレバレッジと比べると物足りなく感じるかもしれませんが、25倍でも十分な取引機会があり、何より追証リスクを適切に管理できる水準として設定されています。

安全性を最優先するなら、この規制は投資家保護のメリットとして捉えるべきです。

- 主要通貨ペアのスプレッドを3社以上で比較

- サポート対応時間と連絡手段を確認

- デモ口座で取引ツールの操作性を試す

- レバレッジ25倍規制の意味を理解する

まとめ|海外FXより国内FXを選んだ方がいい理由と次にやること

ハイレバレッジやボーナスといった魅力的な条件の裏には、出金拒否リスク、信託保全の不在、税制上の不利(最大税率55%)、トラブル時の救済手段の欠如といった深刻なデメリットが存在します。

- 出金拒否リスク

- 信託保全の不在

- 税制上の不利(最大税率55%)

- トラブル時の救済手段の欠如

金融庁は無登録の海外FX業者に対して繰り返し警告を発しており、実際にGEMFOREXをはじめとする複数の業者で出金トラブルが報告されています。

GEMFOREXのような大手と呼ばれる業者でも出金トラブルが発生しているのは、金融庁の監督下にないことが大きな要因です。

国民生活センターにも海外FX関連の相談が寄せられていますが、国内法の適用範囲外であるため、消費者保護の枠組みが機能しません。

一方、国内FX業者は金融商品取引法(e-Gov法令検索)に基づく厳格な規制を受け、顧客資産は信託保全によって保護され、税率も一律20.315%と優遇されています。

📊 国内FXと海外FXの税率比較

国内FX:一律20.315%(申告分離課税)

海外FX:最大55%(総合課税)

安全性と長期的な資産形成を重視するなら、国内FX業者を選択することが合理的な判断です。

レバレッジ25倍という規制は、過度なリスクから投資家を守るための措置であり、適切な資金管理のもとでは十分な収益機会を提供します。

レバレッジ25倍でも、適切なリスク管理を行えば十分な収益を狙うことが可能です。むしろ、高すぎるレバレッジは一瞬で資産を失うリスクを高めます。

- 金融庁の厳格な監督下にある

- 顧客資産が信託保全で完全に保護される

- 税率が一律20.315%で有利

- トラブル時の救済手段が確立されている

読者タイプ別|今日から始める具体的な次のステップ

- これからFXを始める初心者:金融庁登録業者の確認から

- 海外FXと国内FXで迷っている:税制と保全制度を比較

- 既に海外FX口座保有:速やかな出金と口座解約を

これからFXを始める初心者の方

まず金融庁の「免許・許可・登録等を受けている業者一覧」で登録業者を確認することから始めましょう。

金融庁公式サイトでは、金融商品取引法に基づく金融商品取引業者の登録番号と社名を検索できるPDFファイルおよびエクセルファイルが公開されています。

口座開設前に必ず登録番号(例:関東財務局長(金商)第○○号)を確認し、信託保全の有無、取引コスト、取引ツールの使いやすさを比較検討してください。

初心者の方は、まず少額から始められるデモ口座で練習するのがおすすめです。充実した教育コンテンツを持つ業者を選びましょう。

海外FXと国内FXで迷っている方

ご自身の投資目的とリスク許容度を明確にすることが重要です。

短期的な高リターンを追求したい気持ちは理解できますが、レバレッジ25倍でも適切な資金管理(証拠金維持率の管理、損切りルールの徹底)によって十分な収益機会があります。

📊 税制面の比較

海外FX:総合課税(累進課税で最大55%)

国内FX:申告分離課税(一律20.315%)

税制面では、海外FXは総合課税(累進課税で最大55%)、国内FXは申告分離課税(一律20.315%)という大きな差があります。

年間で利益が出た場合の手取り額を具体的にシミュレーションし、長期的な視点で比較してください。

長期的に見れば、税制優遇と資金保全がある国内FXの方が安全性が高いですね。

既に海外FX口座を保有している方

現在の口座残高と未決済ポジションを確認し、利益が出ている場合は速やかに出金申請を行います。

出金方法は業者によって異なりますが、通常は会員ページから銀行送金またはオンライン決済サービスを選択できます。

出金申請の証拠(スクリーンショット、メール)は必ず保存してください。

出金が完了したら口座解約手続きを行い、今後の不正利用を防ぎます。

出金申請の証拠は後々トラブルになった際の重要な資料になります。必ず保存しておきましょう。

さらに深く学ぶための関連記事ガイド

FX取引の安全性と収益性を両立させるためには、正しい知識の習得が不可欠です。

まず「国内FX業者の選び方」に関する情報として、金融庁公式サイトの「免許・許可・登録等を受けている業者一覧」を定期的に確認する習慣をつけましょう。

金融庁は無登録業者に対する警告書を随時公開しており、最新の注意喚起情報を把握できます。

金融庁のサイトは定期的にチェックすることで、悪質な無登録業者を事前に回避できますよ。

- 国内FX:申告分離課税で一律20.315%

- 海外FX:総合課税で最大55%の累進課税

- 損失繰越:国内FXのみ3年間繰越控除が可能

税制面の詳細を理解するには、国税庁の「タックスアンサー」で「先物取引に係る雑所得等の課税の特例」を確認してください。

国内FXは申告分離課税の対象であり、他の所得と分離して一律20.315%の税率が適用されます。

また、損失が出た場合は3年間繰越控除が可能です。

一方、海外FXは総合課税の対象となり、給与所得などと合算されて累進課税(最大55%)が適用されるため、所得が高い方ほど税負担が重くなります。

高所得の方は特に注意が必要です。海外FXで利益が出ても、税金で半分以上持っていかれる可能性があります。

リスク管理とトレード手法については、日本証券業協会や各FX業者が提供する投資教育コンテンツが有用です。

特に重要なのは、以下の3つの要素です。

📊 リスク管理の重要ポイント

- レバレッジ倍率と証拠金維持率の関係

- 損切りと利益確定のルール設定

- ポジションサイズの計算方法

レバレッジ25倍は決して「低い」わけではなく、適切に活用すれば十分なリターンを狙えます。

海外業者とのトラブルは言語の壁や法的管轄の問題で解決が困難なケースが多く、事前の回避が最も効果的な対策です。

金融庁の「金融サービス利用者相談室」では、無登録業者に関する情報提供や相談を受け付けていますので、疑わしい業者を見つけた場合は情報提供することで他の消費者保護にもつながります。

トラブルに遭ってから対処するのは大変です。怪しいと感じたら、迷わず公的機関に相談しましょう。

- 公的機関の情報を定期的に確認する

- 短期的な利益よりも長期的な資産形成を優先

- 法的保護が確実に受けられる業者を選択

- 疑わしい業者は事前に回避する

これらの公的機関の情報を活用しながら、安全で持続可能なFX取引の実践を目指してください。

短期的な利益よりも、長期的な資産形成と法的保護を優先する姿勢が、結果的に最も確実な成功への道となります。

コメント