海外FX CFD取引を始めたいけれど、業者ごとに取引条件が大きく異なるため、どこを選べばよいか迷っていませんか?銘柄数・スプレッド・レバレッジなど比較項目が多く、自分の取引スタイルに最適な業者を見極めるのは簡単ではありません。

海外FX業者のCFD取引は、株価指数・貴金属・エネルギーなど多彩な銘柄を高レバレッジで取引できる一方、業者選びを間違えると取引コストや取扱銘柄の制約で思うように利益を伸ばせないリスクがあります。

本記事では、主要海外FX業者のCFD取引条件を徹底比較し、あなたに合った業者を2〜3社に絞り込める判断材料を提供します。

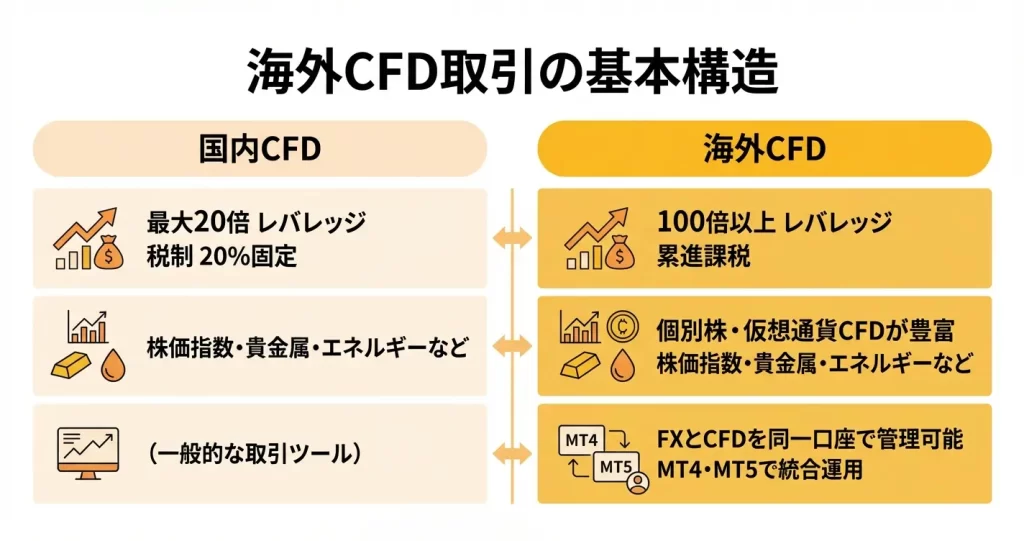

海外FX業者のCFD取引とは?国内との違いを押さえよう

海外FX業者を選ぶ際、FXだけでなくCFD取引の条件も重要な判断材料となります。

このセクションでは、海外業者が提供するCFD商品の種類と、国内業者との制度面・取引条件の違いを整理します。比較検討に入る前に、海外業者でCFD取引をする意味と特徴を押さえておきましょう。

海外FX業者が提供するCFD商品の種類

海外FX業者では、通貨ペア以外にも株価指数・貴金属・エネルギー・株式・仮想通貨など多様なCFD商品を取引できます。

主要な業者では、米国株価指数や金・原油といった代表的な銘柄に加え、欧州やアジアの株価指数、個別株式のCFDまで幅広く対応しています。

取扱銘柄数は業者によって大きく異なります。株価指数と貴金属のみに絞った業者では数十銘柄程度、個別株式CFDまで含む大手業者では数百から千銘柄を超える場合もあります。

自分が取引したい資産クラスの充実度を確認することが重要です。

たとえば米国株の個別銘柄を取引したい場合は個別株CFDの取扱数を、エネルギー商品を中心に考えている場合は原油や天然ガスの銘柄バリエーションを重点的にチェックするとよいでしょう。

国内業者との主な違い(レバレッジ・税金・取扱銘柄)

これらの違いを理解しておくことで、自分の取引スタイルや資金規模に合った業者選びが可能になります。

レバレッジの違い

国内業者では金融商品取引法 e-Gov 法令検索に基づく上限規制があり、株価指数CFDは10倍程度、商品CFDは20倍程度に制限されています。

一方、海外業者では主要な株価指数CFDで100倍から500倍程度、貴金属や通貨ペアではさらに高い倍率を提供している業者も存在します。少額資金でも大きなポジションを持つことが可能です。

税制の違い

国内業者のCFD取引は申告分離課税 e-Gov 法令検索が適用され、税率は利益額にかかわらず約20パーセント(所得税15パーセント、住民税5パーセント)で一定です。

対して海外業者の利益は総合課税 e-Gov 法令検索の雑所得 e-Gov 法令検索として扱われ、累進課税により税率は所得水準に応じて変動します。

また、国内業者では損失の繰越控除 e-Gov 法令検索が認められていますが、海外業者の場合は原則として繰越ができない点にも注意が必要です。

取扱銘柄の違い

海外業者は規制の枠組みが異なるため、国内業者では取り扱いが少ない個別株式CFDや仮想通貨CFDを豊富に揃えている傾向にあります。

特に米国株や欧州株の個別銘柄を取引したい場合、海外業者の方が選択肢が広い状況です。

一方で、国内業者は日本株や日経225関連の銘柄が充実しているため、取引したい市場に応じた使い分けが有効です。

FXとCFDを同時に取引するメリット

海外FX業者では、FXとCFDを同一口座で一元管理できる体制が整っており、資金効率と分散投資の両面でメリットがあります。

通貨ペアと株価指数、貴金属など異なる資産クラスを組み合わせることで、特定市場のリスクを分散しながらポートフォリオを構築できます。

また、証拠金を共通で利用できるため、複数の口座を開設する手間や資金の分散を抑えられる点も実務上の利点です。

さらに、地政学リスクや金融政策の変化に応じて、通貨と商品を連動させた戦略を柔軟に実行できる環境が整います。

多くの主要業者ではMT4やMT5といった取引プラットフォームでFXとCFDを統合管理でき、チャート分析や注文執行を一つの画面で完結できる利便性も評価されています。

初めて海外業者を利用する場合は、デモ口座で実際の取引環境や操作感を事前に試しておくと安心です。

ここまでで海外FX業者のCFD取引の特徴と国内との違いを確認しました。次のセクションでは、主要な海外業者が実際にどのようなCFD条件を提供しているのか、具体的な比較表とともに見ていきます。

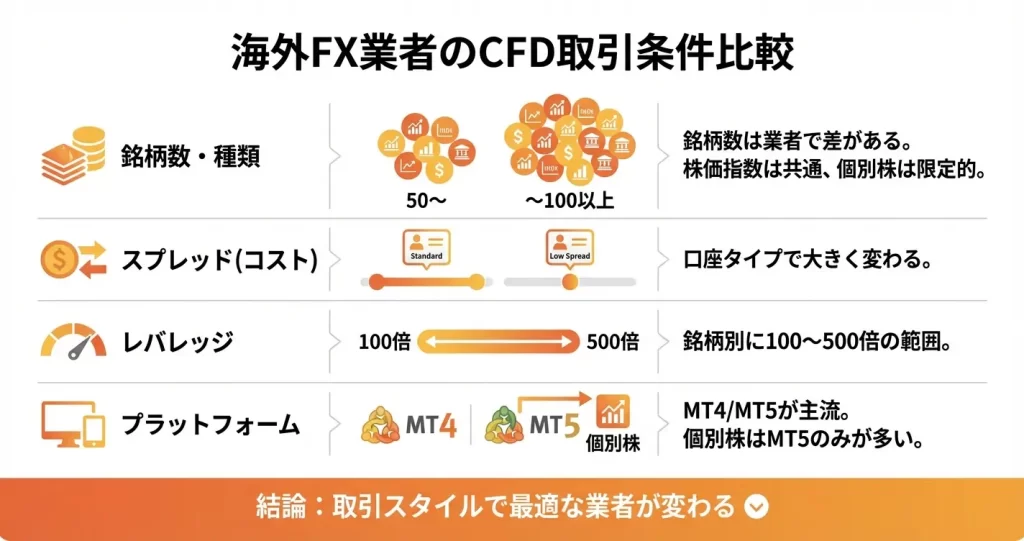

海外FX CFD取引の主要業者比較一覧【2026年版】

海外FX業者でCFD取引を行う際、業者によって取扱銘柄数や取引コストに大きな差があります。

この章では、主要業者の取引条件を項目別に比較し、自分の取引スタイルに合った業者を絞り込むための判断材料を提示します。

銘柄数、スプレッド、レバレッジ、プラットフォームの4つの観点から、各社の特徴を整理していきます。

なお、初めて海外業者を利用する場合は、金融ライセンス保有業者の中から、運営実績が5年以上ある業者を候補に含めることで、トラブルのリスクを一定程度抑えることができます。

取扱銘柄数で比較(株価指数・商品・エネルギー・株式CFD)

CFD取引における銘柄の充実度は、取引戦略の幅を決める重要な要素です。

主要業者の取扱銘柄数を見ると、XMは株価指数・商品・エネルギーを中心に約50銘柄、Exnessは約100銘柄、FXGTは仮想通貨CFDを含めて約60銘柄を提供しています。

個別株CFDについては、XMとExnessが数百から数千銘柄を扱う一方、他社は限定的な傾向があります。

株価指数CFDは、主要な米国・欧州・アジアの指数が各社で網羅されています。

日経225、S&P500、ダウ、NASDAQ、DAX、FTSE100といった主要指数は、XM、Exness、FXGT、TitanFXなど主要業者で取引可能です。

一方で、中東やアフリカの指数など、マイナーな市場の取扱いは業者によって差があります。

株価指数だけなら主要業者で大きな差はありません

商品・エネルギーCFDでは、金・銀・原油・天然ガスが基本銘柄として共通しています。

貴金属ではプラチナやパラジウム、農産物では小麦・大豆・コーヒー・砂糖などの取扱いは業者により異なります。

特定の商品に集中して取引する場合は、事前に取扱銘柄の確認が必要です。

個別株CFDの銘柄数では、ExnessとXMが充実しており、米国株を中心に欧州・アジアの主要企業の株式CFDを提供しています。

ただし、個別株CFDは銘柄によって最低取引単位や取引時間が異なるため、実際に取引したい銘柄の条件を個別に確認することが推奨されます。

銘柄数で業者を選ぶ際は、自分が取引したい資産クラスに絞って比較することが効率的です。

株価指数のみであれば主要業者で大きな差はなく、個別株CFDや仮想通貨CFDまで幅広く取引したい場合にExnessやFXGTが選択肢となります。

スプレッドで比較(主要銘柄の実質コスト)

スプレッドはCFD取引における実質的なコストであり、頻繁に取引する場合は収益に直結します。

株価指数CFDでは、S&P500が0.5〜1.0ポイント、日経225が7〜15ポイント、DAXが1.0〜2.0ポイントで提供されているケースが多く見られます。

ただし、これらの数値は口座タイプや市場の流動性によって変動するため、あくまで目安として捉える必要があります。

商品CFDのスプレッドは銘柄によって差が大きく、金は0.2〜0.4ドル、銀は2〜5セント、WTI原油は3〜5セントが一般的な水準です。

貴金属は比較的スプレッドが狭い傾向にある一方、農産物CFDはスプレッドが広めに設定されることが多く、取引頻度が高い場合はコスト負担が大きくなります。

口座タイプによってもスプレッドは大きく変わります。

多くの業者がスタンダード口座とプロ口座(ECN口座)を提供しており、プロ口座では狭いスプレッドと引き換えに取引手数料が発生する仕組みです。

例えばXMではスタンダード口座とゼロ口座、Exnessではスタンダード口座とロースプレッド口座という選択肢があります。

1日に複数回取引するスキャルピング中心の場合は手数料制のプロ口座、週単位でポジションを保有する中長期保有が中心であればスプレッド制のスタンダード口座が有利になる傾向があります。

実際の取引コストを判断する際は、スプレッドだけでなくスワップポイントや取引手数料も含めた総コストで比較することが重要です。

各業者の公式サイトでは主要銘柄のスプレッドが公開されていますが、市場の状況によってリアルタイムで変動するため、デモ口座で実際のスプレッドを確認してから判断することが推奨されます。

主要業者の多くはデモ口座を無料で提供しており、XM、Exness、FXGT、TitanFXなどでは口座開設前でもデモ環境を利用できます。

最大レバレッジで比較

CFD取引におけるレバレッジは、銘柄カテゴリによって大きく異なる設定となっています。

株価指数CFDでは100倍から500倍、商品・エネルギーCFDでは50倍から200倍、個別株CFDでは10倍から20倍が一般的な水準です。

FX通貨ペアと比較すると、CFD銘柄のレバレッジは全体的に低めに制限されています。

主要業者の最大レバレッジを見ると、XMは株価指数で200倍、Exnessは株価指数で最大400倍、FXGTは株価指数で100倍を提供しています。

ただし、これらは口座残高や取引量によって段階的に制限される動的レバレッジ制度を採用している場合が多く、常に最大レバレッジで取引できるわけではありません。

最大レバレッジは常に使えるとは限りません

レバレッジが高いほど少ない証拠金で大きなポジションを持てる利点がある一方、損失のリスクも比例して高まります。

特にCFD銘柄はFX通貨ペアと比較して値動きが大きい傾向があるため、高レバレッジでの取引は慎重な資金管理が求められます。

国内CFD業者が10倍程度のレバレッジ制限を設けている点も、リスク管理の観点から参考になります。

初めて海外業者でCFD取引を行う場合は、最大レバレッジの高さよりも、自分で設定できる実効レバレッジを意識することが重要です。

資金管理の目安として、1回の取引で口座資金の2〜5%程度のリスクに抑える設定が、長期的な取引継続の観点から推奨される水準とされています。

取引プラットフォーム対応状況

CFD取引で使用できるプラットフォームは、業者によって提供範囲が異なります。

主要業者の多くはMT4とMT5に対応しており、これらのプラットフォームでは株価指数・商品・エネルギーCFDが標準的に取引可能です。

一方で、個別株CFDについてはMT5のみの対応となっている業者が多く、MT4では取引できないケースがあります。

独自プラットフォームを提供している業者では、cTraderやWebTraderなどが選択肢として用意されています。

これらのプラットフォームは操作性や注文機能に独自の特徴があり、MT4/MT5とは異なるユーザー体験を提供します。

ただし、CFD銘柄の取扱いはプラットフォームによって制限される場合があるため、取引したい銘柄が対応しているか確認が必要です。

モバイルアプリの対応状況も業者選びの判断材料になります。

主要業者はiOSとAndroidの両方に対応したアプリを提供しており、外出先でもCFD取引が可能です。

アプリ版では一部の高度な分析機能が制限されることがありますが、基本的な注文や決済、チャート確認は問題なく行えます。

プラットフォーム選びでは、自動売買(EA)を使う予定があるかどうかも判断基準となります。

EAを利用する場合はMT4またはMT5が必須となるため、対応業者の中から選ぶ必要があります。

裁量取引のみであれば、操作性や画面の見やすさを優先して独自プラットフォームも検討できます。

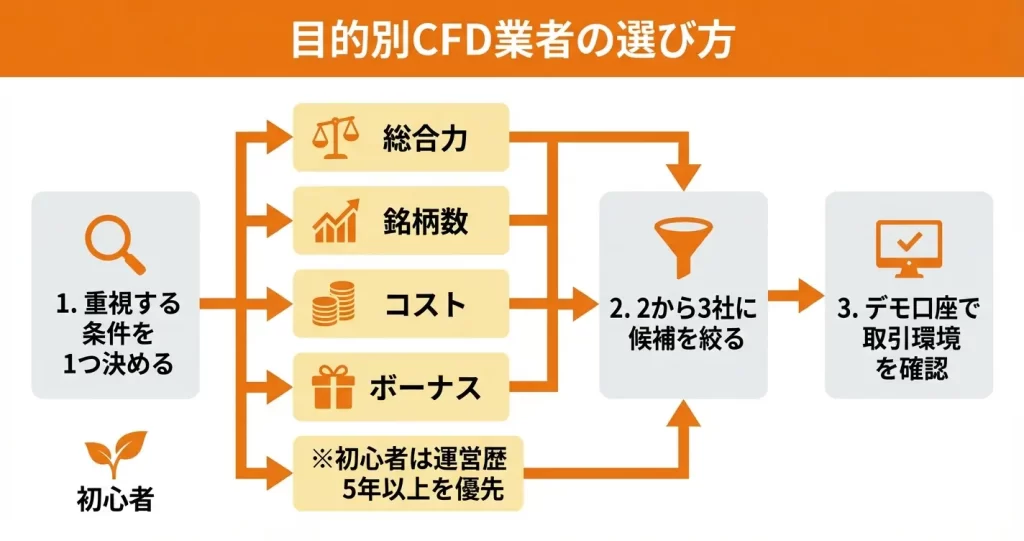

目的別おすすめ海外FX業者ランキング

海外FX業者でCFD取引を始める際は、自分が何を重視するかによって最適な業者が異なります。銘柄の豊富さを優先するのか、取引コストを抑えたいのか、ボーナスを活用して資金効率を高めたいのか、それぞれの目的に応じて業者の強みは大きく変わります。

ここでは、主要な4つの観点から推奨できる業者を整理し、自分の取引スタイルに合った選択肢を絞り込むための判断材料を提供します。

特に初めて海外業者を利用する場合は、運営歴が5年以上あり日本語サポートが充実している業者を優先することで、トラブル発生時の対応リスクを軽減できます。

総合力重視:バランスの取れた業者

取引環境・銘柄数・コスト・サポート体制のすべてにおいて実用に耐える水準を満たしている業者を選ぶことが重要です。特に複数の資産クラスをバランスよく取引したい場合や、FX口座とCFD口座を同一業者で管理したい場合には、総合力の高い業者が適しています。

XMTradingは、株価指数・貴金属・エネルギー・コモディティを含む幅広いCFD銘柄を提供しており、日本語サポートの充実度と出金実績の安定性から、国内でも利用者が多い業者とされています。運営歴は10年以上あり、出金拒否の報告が少ないことから初めての海外業者選びでも検討しやすい選択肢となります。

MT4・MT5の両方に対応しており、既存のプラットフォームに慣れているトレーダーでもスムーズに移行できます。

Exnessも同様に、取引条件の透明性とレバレッジの柔軟性において評価される傾向があり、CFD取引においても約定力と低スプレッドのバランスが取れた選択肢となります。MT4・MT5に加え独自ツールも提供しているため、分析環境を重視する場合にも対応可能です。

銘柄数重視:幅広い商品を取引したい人向け

株価指数や貴金属だけでなく、個別株・農産物・エネルギー関連など多様な銘柄でポートフォリオを組みたい場合は、取扱銘柄数が多い業者を選ぶ必要があります。特に米国株や欧州株の個別銘柄をCFDで取引したい場合、業者によって対応状況が大きく異なるため事前の確認が不可欠です。

Exnessは株価指数CFDに加え、一部の業者では取り扱いが少ないコモディティ銘柄も豊富に揃えており、多角的な戦略を検討できる環境が整っています。主要な株価指数で約20銘柄前後、貴金属・エネルギーを含めると合計で100銘柄以上を取引できるため、分散投資を重視するトレーダーに適した環境となります。

FXGTは仮想通貨CFDの取扱銘柄数が多く、暗号資産との組み合わせでリスク分散を図りたいトレーダーに適した選択肢となります。

なお、銘柄数の多さを重視する場合でも、流動性の低いマイナー銘柄ではスプレッドが広がりやすい傾向があるため、実際に取引予定の主要銘柄が含まれているかを優先的に確認する必要があります。

コスト重視:スプレッドが狭い業者

短期売買やスキャルピングを中心に行う場合、スプレッドの狭さが収益性に直結するため、取引コストを最優先に業者を選ぶ必要があります。特に流動性の高い株価指数CFDや貴金属CFDでは、業者間でスプレッド差が顕著に表れるため、主要銘柄の実質コストを比較することが重要です。

Exnessは主要株価指数CFDにおいて他社と比較してスプレッドが狭い水準にあるとされており、特にプロ口座やロースプレッド口座では取引コストを大幅に抑えることが可能です。例えばUS30やNASDAQ100といった人気指数では、スタンダード口座に比べてスプレッドが3割から5割程度縮小する場合があります。

TitanFXもブレード口座において低スプレッド環境を提供しており、ゴールドや原油などの人気銘柄で頻繁に取引する場合に有利な条件となります。

スキャルピングで1日に10回以上取引する場合は手数料込みでもロースプレッド口座が有利となる一方、1日数回程度のスイングトレードであればスタンダード口座の方がコスト効率が良い場合もあります。

ボーナス重視:初回特典が充実している業者

入金ボーナスやクレジットを活用して取引資金を増やし、少額からでも大きなポジションを持ちたい場合は、ボーナス制度が充実している業者を選ぶことで資金効率を高められます。ただし、ボーナスには出金条件や対象口座の制限があるため、利用規約を事前に確認することが不可欠です。

XMTradingは新規口座開設ボーナスと入金ボーナスの両方を提供しており、CFD取引にもボーナスクレジットを活用できる点が特徴です。入金額に対して一定割合が付与される仕組みで、初回入金では50%前後のボーナス還元率が設定されていることが多く、証拠金として利用できるため実質的な取引可能額を増やせます。

FXGTも入金ボーナスの還元率が高水準にあるとされ、仮想通貨CFDを含む幅広い銘柄で利用可能なため、初期資金を抑えつつ多様な戦略を試したい場合に適しています。

一方で、ボーナス提供型の業者はスプレッドが標準的またはやや広めに設定される傾向があるため、ボーナス受取による資金増加分と、長期的な取引コスト増加分を比較検討する必要があります。少額で短期間に集中して取引する場合はボーナスの恩恵が大きい一方、中長期で継続的に取引する場合はコスト重視の業者の方が有利となるケースもあります。

業者選定の基準が定まったら、デモ口座で実際の取引環境を確認し、スプレッドの変動幅や約定スピードを体感しておくのがおすすめです

多くの業者ではMT4・MT5のデモ口座を無料で提供しているため、候補を2〜3社に絞った段階で実際の取引画面に触れておくことで、口座開設後のミスマッチを防ぐことができます。

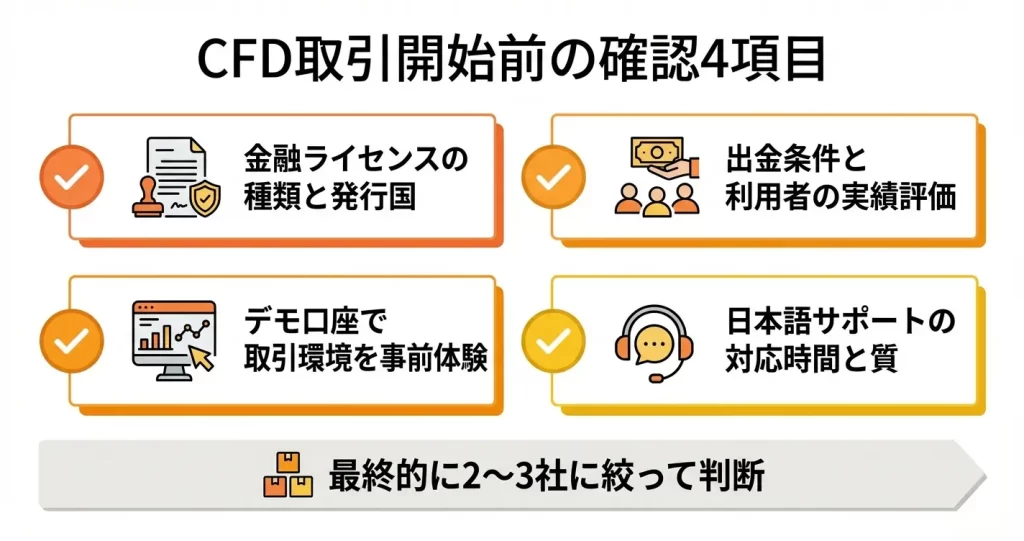

海外FX業者でCFD取引を始める前に確認すべきポイント

海外FX業者でCFD取引を始める際には、取引条件だけでなく安全性や運用体制の確認が不可欠です。

国内業者とは規制の枠組みが異なるため、事前にチェックすべき項目を把握しておくことで、トラブルを未然に防ぎ、安心して取引を開始できます。

ここでは業者選定時に優先的に確認すべき4つのポイントを解説します。

金融ライセンスと安全性の確認方法

海外FX業者の信頼性を判断する最も重要な指標が、取得している金融ライセンスの種類と発行国です。

ライセンスは業者が一定の財務基盤と運営体制を備えていることを示す証明であり、英国金融行動監視機構(FCA)やキプロス証券取引委員会(CySEC)、オーストラリア証券投資委員会(ASIC)など、規制が厳格な機関のライセンスを保有している業者ほど安全性が高いとされます。

日本人向けにサービスを提供する海外FX業者では、セーシェル金融庁やバヌアツ金融サービス委員会など比較的取得しやすいライセンスを保有しているケースも多く見られます。ただし、これらは上記の厳格なライセンスと比較すると規制水準が異なる点に留意が必要です。

業者の公式サイトには通常、フッター部分やライセンス情報ページに登録番号と発行機関名が記載されています。その番号を各規制機関の公式データベースで照合することで実在性を確認できます。

出金トラブルを避けるためのチェック項目

出金に関するトラブルは海外FX業者を利用する際の最大の懸念事項であり、事前に出金条件と実績を確認することが重要です。

- 出金方法の選択肢と最低出金額

- 手数料体系と処理期間の目安

- ボーナス受け取り時の出金条件や取引量の要件

実際の出金実績を確認する手段として、FPA(Forex Peace Army)などの海外レビューサイトや、国内の5ちゃんねる市況板、XやYouTubeでの利用者の評価を調べることが有効です。

特定の業者に対して出金拒否や遅延の報告が複数見られる場合は、利用を避ける判断材料になります。

出金ルールが明確に開示されており、実際の利用者からの評価が安定している業者を選ぶことで、資金管理面のリスクを大幅に軽減できます。

デモ口座の有無と活用方法

主要な海外FX業者のほとんどはデモ口座を提供しており、XMTrading、Exness、TitanFXなど日本人利用者の多い業者では無料でデモ環境を利用できます。

実際の資金を使わずに取引環境やCFD銘柄の値動きを体験でき、取引プラットフォームの操作性や注文の約定速度、スプレッドの変動幅などを実際に確認できます。

特にCFD取引では、株価指数や商品先物の価格変動パターンを把握するためにデモ口座が有効です

デモ口座は通常メールアドレスのみで開設でき、リアル口座と同等の取引条件が再現されています。

複数業者のデモ口座を並行して試すことで、自分の取引スタイルに最も適した環境を見極めることができます。

日本語サポート対応状況

トラブル発生時や取引条件の確認が必要な場面では、日本語でのサポート体制が整っているかが実務上の重要な判断基準になります。

日本人利用者が多い海外FX業者では日本語サポートを提供していますが、対応可能な時間帯、連絡手段、返答までの所要時間には業者ごとに差があります。

ライブチャットやメール、電話など複数の問い合わせ手段が用意されているかを確認しておくと安心です。

公式サイトの日本語表記が自然かどうかも運営体制の質を測る目安になります。機械翻訳のような不自然な表現が多い場合は、日本市場への対応が十分でない可能性があります。

可能であれば口座開設前に簡単な質問をサポート窓口に送り、返答の速度と内容の的確さを確認しておくことで、実際に困った際の対応品質を事前に把握できます。

これらの確認項目をクリアした業者の中から、次は具体的な取引条件やサービス内容を比較して絞り込む段階に進みます。

業者を2〜3社に絞り込む際は、自分が重視する条件の優先順位を明確にすることが重要です。例えば「CFD銘柄の多さを最優先し、その中でスプレッドが狭い業者を選ぶ」「ボーナスキャンペーンの充実度と出金実績の両方を満たす業者に絞る」といった組み合わせで判断すると、自分に合った業者を効率的に選定できます。

海外FX CFD取引の税金と確定申告の基礎知識

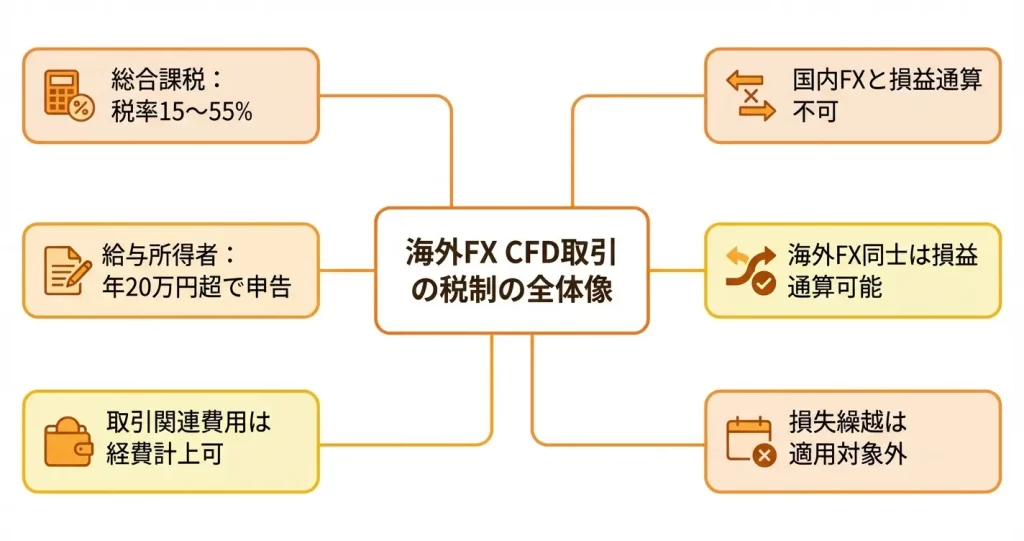

海外FX業者でCFD取引を行った場合、利益が出たときの税金の扱いは国内FXとは異なります。総合課税の対象となるため、税率や損益通算の可否、確定申告の要否について正しく理解しておく必要があります。

このセクションでは、海外FXのCFD取引における税金の基本ルールと、確定申告の判断基準を解説します。

海外FXとCFDの税金区分(総合課税)

海外FX業者で得たCFD取引の利益は、国内FXとは異なり総合課税 e-Gov 法令検索の対象となります。所得区分は雑所得 e-Gov 法令検索に該当し、給与所得や事業所得など他の所得と合算した総所得金額に対して、累進税率が適用される仕組みです。

税率は所得額に応じて15%から最大45%まで変動し、これに住民税10%が加わるため、実質的な税負担は25%から55%の範囲となります。

この税制の違いは、業者選びの段階でも考慮する価値があります。年間の取引利益が一定規模を超える見込みがある場合は、税負担も含めた実質的なコストとして把握しておくことで、国内業者との使い分けや、利益確定のタイミングを判断する材料にできます。

国内FXとの損益通算はできない

海外FX業者でのCFD取引の損益は、国内FX業者での取引損益と通算することができません。国内FXは申告分離課税 e-Gov 法令検索の雑所得として扱われるのに対し、海外FXは総合課税の雑所得に分類されるため、税制上の区分が異なるためです。

ただし、海外FX業者間での取引や、同じく総合課税に該当する雑所得同士であれば、同一年内での損益通算は可能です。

確定申告が必要になるケース

海外FX業者でのCFD取引で確定申告が必要かどうかは、所得の種類と金額によって判断します。

給与所得者の場合は、海外FXを含む給与以外の所得が年間20万円を超えた場合に確定申告が必要です。個人事業主やフリーランスの場合は、海外FXの利益も含めたすべての所得について確定申告を行います。

また、専業トレーダーなど給与所得がない場合は、基礎控除 e-Gov 法令検索額を超える所得があれば申告義務が生じます。

年間の取引損益がマイナスで終わった場合でも、他の雑所得との通算を行う際には申告が有効な場合があります

経費として計上できる項目

海外FX業者でのCFD取引に関連して支出した費用のうち、取引に直接関係するものは経費として計上できる可能性があります。

一般的に認められやすい項目としては、取引に使用するパソコンやモニターなどの機器類、インターネット回線費用、取引ツールや情報サービスの利用料、セミナー参加費や書籍代などが挙げられます。

ただし、プライベートと共用している費用については、使用実態に応じた按分が必要です。経費の計上には領収書や利用実績の保管が求められるため、取引開始時から記録を整えておくことが推奨されます。

適切な経費計上を行うことで、課税所得を抑えられる場合があります。特にCFD取引では情報収集や分析ツールへの投資が重要になるため、取引に関連する支出は記録を残しておくとよいでしょう。

税金の扱いを正しく理解したうえで、実際に業者を選定する際は、取引条件だけでなく取引報告書の発行方法や確定申告のサポート体制も比較の視点として持っておくと安心です。

税務面での記録管理がしやすい業者を選ぶことで、申告時の負担を軽減できます。

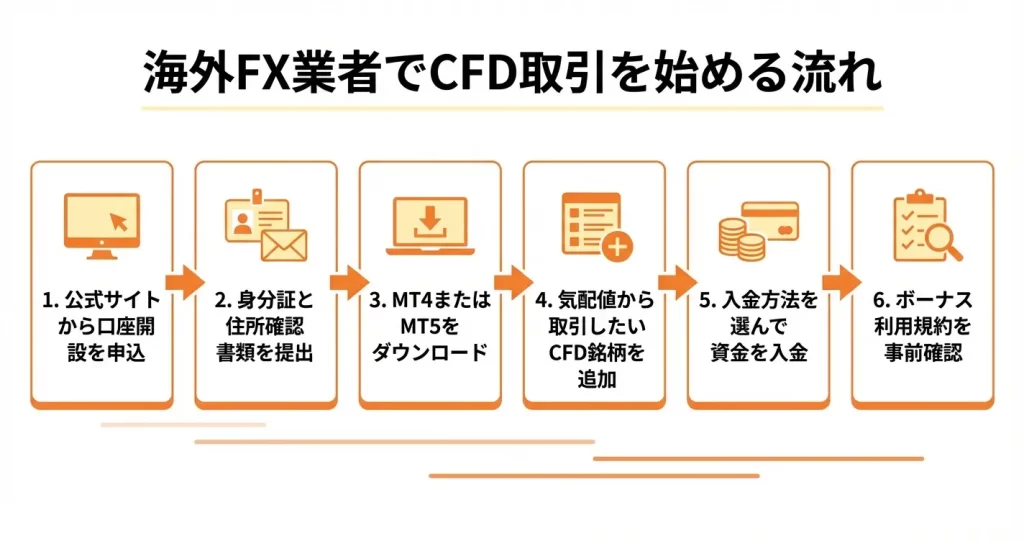

海外FX業者でCFD取引を始める手順

海外FX業者でCFD取引を開始するには、口座開設から取引プラットフォームの設定まで、いくつかのステップを踏む必要があります。

このセクションでは、実際に取引を始めるまでの具体的な流れと、各段階で注意すべきポイントを解説します。初めて海外FX業者を利用する方でも、この手順に沿って進めることでスムーズにCFD取引を開始できます。

なお、CFD取引を提供する海外FX業者は複数存在し、それぞれ取扱銘柄数や取引条件に違いがあります。

業者選びでは、自分が取引したいCFD銘柄が充実しているか、スプレッドやレバレッジなどの条件が目的に合っているかを比較することが重要です。

口座開設前に、各業者の公式サイトで取引条件の詳細を確認し、可能であればデモ口座で実際の取引環境を試してから判断することをおすすめします。

口座開設の基本ステップ

海外FX業者でCFD取引を始めるには、まず公式サイトから口座開設を申し込み、本人確認を完了させる必要があります。

多くの業者では、メールアドレスと基本情報の入力だけで仮登録が完了し、その後に本人確認書類を提出する流れが一般的です。

口座開設時には、口座タイプの選択画面が表示される場合があります。スタンダード口座やECN口座など複数の選択肢がある業者では、取引したいCFD銘柄がすべての口座タイプで取引可能かを事前に確認しておくことが重要です。

業者によっては、口座タイプによって取引できるCFD銘柄に制限があったり、スプレッドや手数料体系が異なる場合があります。

CFD取引を主目的とする場合は、銘柄の取扱条件を口座タイプごとに比較してから選択してください。

申し込みフォームでは、投資経験や年収に関する質問が含まれることがありますが、海外FX業者の多くは国内業者のような厳格な審査基準を設けていないため、正確に回答すれば基本的に口座開設は可能です。

ただし、虚偽の申告は規約違反となる可能性があるため、事実に基づいて入力してください。

本人確認書類の準備

本人確認には、身分証明書と現住所確認書類の2種類を提出するのが一般的です。

身分証明書は運転免許証やパスポート、マイナンバーカードなどの顔写真付き公的書類が認められます。現住所確認書類は公共料金の請求書や住民票、クレジットカード明細などが使用できます。

書類の提出方法は、スマートフォンで撮影した画像をアップロードする形式が主流です。

画像は四隅がすべて写っており、文字が鮮明に読み取れる状態で撮影する必要があります。光の反射で文字が見えない場合や、書類の一部が切れている場合は再提出を求められることがあるため、提出前に画像の確認を行ってください。

書類の写真は明るい場所で、影や反射がないように撮影するとスムーズに承認されますよ

本人確認の承認にかかる時間は業者によって異なります。業者の運営体制や申請のタイミングによって差があり、承認スピードを重視する場合は事前に各業者の平均的な処理時間を確認しておくとよいでしょう。

承認が完了すると、登録したメールアドレスに通知が届き、入金と取引が可能になります。

MT4/MT5でCFD銘柄を表示する方法

口座開設が完了したら、取引プラットフォームであるMT4またはMT5をダウンロードし、ログイン情報を入力してアクセスします。

初期状態では通貨ペアのみが表示されているため、CFD銘柄を取引するには気配値ウィンドウに銘柄を追加する操作が必要です。

気配値ウィンドウ内で右クリックし、「すべて表示」または「銘柄」を選択すると、取引可能な銘柄の一覧が表示されます。

この一覧から取引したいCFD銘柄を選択し、「表示」または「気配値ウィンドウに追加」を選ぶことで、気配値ウィンドウに銘柄が表示されるようになります。

銘柄は業者によってフォルダ分けされており、株価指数は「Indices」、貴金属は「Metals」、エネルギーは「Energies」といったカテゴリに分類されていることが一般的です。

CFD銘柄は通貨ペアとは異なる取引時間を持つため、取引したい銘柄の取引時間を業者の公式サイトまたはMT4/MT5の「仕様」画面で確認してください。

初回入金とボーナス受け取りの注意点

本人確認が完了したら、取引に必要な資金を入金します。

海外FX業者では、クレジットカード、国内銀行送金、オンラインウォレット、仮想通貨など複数の入金方法が用意されており、方法によって反映時間と手数料が異なります。

クレジットカードとオンラインウォレットは即時反映されることが多く、国内銀行送金は数時間から1営業日程度かかるのが一般的です。

入金ボーナスを提供している業者では、初回入金時に自動的にボーナスが付与される場合と、マイページで受け取り手続きが必要な場合があります。

ボーナスは証拠金として利用できますが、出金には条件が設定されていることがほとんどです。ボーナス自体は出金できず、一定の取引量を満たすことで利益分のみ出金可能になる仕組みが一般的なため、ボーナス利用規約を事前に確認しておくことをおすすめします。

また、複数の口座を保有している場合は、入金先の口座番号を間違えないよう注意してください。

異なる口座に入金してしまった場合、資金移動の手続きが必要になり、ボーナス適用の条件が変わる可能性があります。

ここまでの手順を完了すれば、実際にCFD取引を開始できる状態になります。

初めて海外FX業者を利用する際は、少額から取引を始めて操作や取引環境に慣れることが推奨されます。

また、出金ルールや取引条件の詳細は業者ごとに異なるため、実際の取引開始前に各業者の規約とサポート体制を確認し、不明点があれば問い合わせで解消しておくことで、安心して取引を進めることができます。

次のセクションでは、海外FX業者でCFD取引を行う際によくある疑問や注意点について解説します。

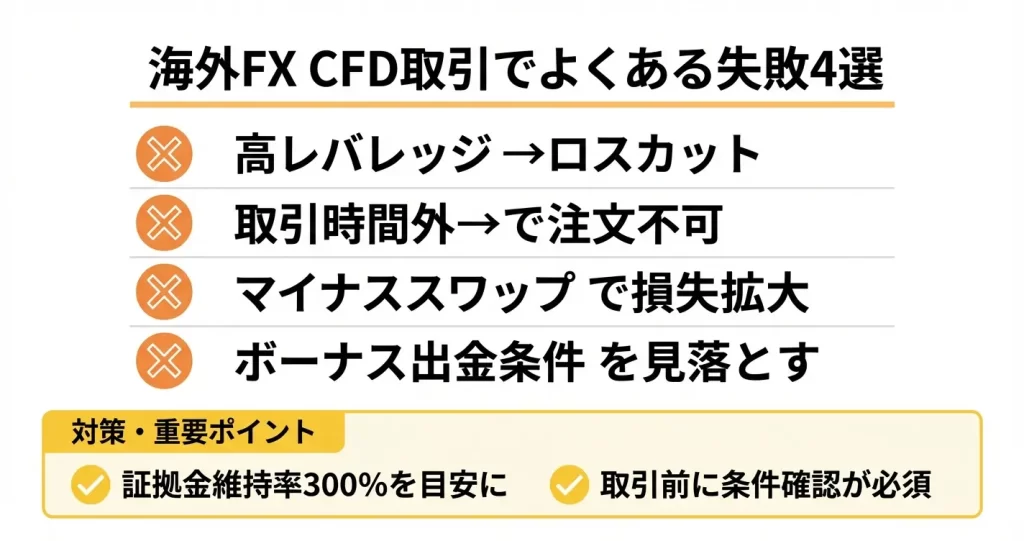

海外FX CFD取引でよくある失敗と対策

海外FX業者でCFD取引を始める際、国内業者とは異なるルールや取引条件により思わぬ損失を招くケースがあります。

特にレバレッジの高さやボーナスの仕組みは、理解が不十分なまま取引を始めると大きな失敗につながる可能性があります。

ここでは初心者が陥りやすい失敗パターンと、事前に講じるべき対策を具体的に解説します。

海外FX業者を選ぶ際は、取扱銘柄数・スプレッド水準・レバレッジ条件・取引プラットフォームの対応状況を比較軸として確認することが推奨されます。

CFD取引に力を入れている業者では株価指数や貴金属だけでなく、エネルギーや農産物まで幅広く取り扱う傾向があり、取引ツールもMT4・MT5に加えて独自プラットフォームを提供している場合があります。

業者の信頼性を見極めるには、金融ライセンスの保有状況・運営年数・日本語サポート体制を確認し、出金実績に関する利用者の評価を複数の情報源から収集することが有効です。

デモ口座の提供有無も、実際の取引環境を試してから判断したい場合の重要な選定基準となります。

レバレッジが高すぎてロスカットされる

海外FX業者では数百倍から無制限のレバレッジが提供されますが、高レバレッジのまま取引すると相場の小さな変動でもロスカットラインに到達しやすくなります。

特にCFDは商品や株価指数など値動きの性質が異なる銘柄が多く、FX通貨ペアと同じ感覚でポジションを持つと想定外の損失が発生する可能性があります。

対策としては、証拠金維持率を常に300%以上に保つことを目安に、ロット数を抑えて取引することが重要です。

レバレッジ倍率を会員ページから任意に引き下げられる機能を提供している業者もあるため、取引開始前に上限を設定しておくと安全性が高まります。

デモ口座で各銘柄の必要証拠金とロスカットラインを確認してから、実際の取引に移行することも有効な対策です。

初回取引では最小ロットから始め、値動きの特性を把握してから徐々にポジションサイズを調整しましょう

取引時間を把握せず注文できない

CFDは銘柄ごとに取引可能時間が異なり、FX通貨ペアのように24時間取引できるとは限りません。

株価指数CFDは各国の株式市場の取引時間に準じており、商品CFDも限月や市場の開閉時間に影響を受けます。

取引時間外に発注しようとしても注文が通らず、狙った価格でエントリーできない事態が発生します。

各業者の公式サイトでは銘柄別の取引時間がMT4・MT5の表示時間で公開されているため、取引前に必ず確認しておく必要があります。

特に米国の夏時間と冬時間の切り替え時期は取引時間がずれるため、季節の変わり目には再確認が必要です。

また取引時間外にポジションを持ち越す場合、翌営業日の開始時に窓が開く可能性があることも考慮しておくべきです。

業者比較の際は、自分が取引したい銘柄の取引時間帯が生活リズムと合っているかを確認することも重要です。

日本時間の夕方から夜にかけて取引したい場合は、欧州市場や米国市場の銘柄が活発に動く時間帯と重なるため取引機会が増えやすくなります。

スワップポイントがマイナスで損失が膨らむ

海外FX業者のCFD取引では多くの銘柄でスワップポイントがマイナスに設定されており、ポジションを翌日に持ち越すたびに手数料が差し引かれます。

特に株価指数CFDや貴金属CFDでは買いポジション・売りポジションの両方がマイナススワップになっている場合もあり、数日から数週間の保有で想定以上のコストが発生する可能性があります。

対策としては、取引前に各業者の契約仕様書またはMT4・MT5の銘柄詳細画面でスワップポイントを確認することが必須です。

中長期保有を前提とする場合は、イスラム教徒向けに提供されているスワップフリー口座を一般投資家にも開放している業者を選ぶことで持ち越しコストを抑えられます。

またスワップポイントが3倍になる曜日が設定されている銘柄もあるため、その曜日をまたいだ保有を避けることも有効な手段です。

短期取引が中心ならスワップの影響は限定的ですが、スイングトレードを行う場合は事前のコスト試算が不可欠です

スワップフリー口座の提供状況や対象銘柄は業者によって異なるため、複数の候補業者で条件を比較し、自分の取引スタイルに合った業者を選定することが推奨されます。

出金条件を理解せずボーナスを使ってしまう

海外FX業者の入金ボーナスやクレジットには、出金前に一定の取引量を満たす必要がある条件が付いている場合が多く見られます。

ボーナスを受け取った状態で利益を出金しようとすると、条件未達によりボーナスが消滅するか、出金自体が制限されるケースがあります。

特にCFD取引はロット数の計算方法が通貨ペアと異なるため、必要な取引量を満たすまでに想定以上の時間と資金が必要になることがあります。

対策としては、ボーナスを受け取る前に必ず利用規約を確認し、出金条件として求められる取引ロット数や対象銘柄を把握しておくことが重要です。

また業者が提供する複数の口座タイプの中には、ボーナス対象口座とボーナス対象外のプロ向け口座が用意されている場合があり、自分の取引スタイルに合った口座を最初に選ぶことで不要なトラブルを回避できます。

業者選定時には、ボーナス条件の厳しさだけでなく、出金手続きの透明性や実際の出金所要日数に関する利用者の評価も確認しておくことが推奨されます。

出金拒否や遅延に関する報告が複数見られる業者は、初回の口座開設候補から外すことが安全策として有効です。

ここまでに挙げた失敗例と対策を理解しておくことで、海外FX業者でのCFD取引をより安全に始められます。

各業者の取引条件とボーナスルールを事前に確認し、少額から実践経験を積むことが長期的な成功につながります。

候補業者を2〜3社に絞り込む際は、自分が重視する条件に優先順位をつけ、デモ口座で取引環境を試してから最終判断することが推奨されます。

CFD取引に関するよくある質問

CFDやFXの取引を始める際には、取引の違いや税金、コスト面での疑問が多く生じるものです。

ここでは、海外FX業者でのCFD取引に関してよく寄せられる質問をまとめました。

取引を始める前の不安や判断材料として、ぜひ参考にしてください。

CFDとFXのどちらが良いですか?

FXは通貨ペアのみを対象とした取引ですが、CFDは株価指数・商品・個別株式など多様な銘柄を扱えます。

どちらか一方に絞る必要はなく、目的に応じて使い分けることも可能です。

リスク分散や取引機会の観点から、両方の口座を持って活用する投資家も少なくありません。

通貨の値動きに注目したいならFX、幅広い市場にアクセスしたいならCFDが選択肢となります。

CFDの欠点は何ですか?

CFDの主な欠点は、スワップポイントが基本的にマイナスとなるため、長期保有するほどコストが膨らみやすい点です。

また、銘柄によって取引時間が限定されており、FXのように24時間取引できるとは限りません。

株価指数や商品など、FXと比べて値動きが読みにくい銘柄も含まれるため、分析に慣れが必要です。

こうした特性から、CFDは短期取引に向いた商品として活用されることが一般的です。

海外FXの利益にかかる税金は?

海外FXやCFDの利益は総合課税(雑所得)として扱われ、給与所得などと合算した金額に応じて15〜55%の累進税率が適用されます。

これは国内FXの申告分離課税20.315%とは異なる仕組みです。

また、海外FXでは国内FXのような損益通算や繰越控除も認められていません。

所得が増えるほど税率も高くなるため、利益額によっては国内FXより税負担が大きくなる可能性があります。

CFDとFX取引の違いは何ですか?

取引対象が主な違いで、FXは米ドル円やユーロドルといった通貨ペアのみを扱います。

一方CFDは、株価指数や金・原油などのコモディティ、個別株式など多様な金融商品に投資できます。

レバレッジの倍率や取引可能な時間帯、値動きの特性も銘柄によって異なります。

海外業者では同一口座で両方の取引ができるため、通貨と株価指数を組み合わせた分散投資も可能です。

海外FX業者のCFDスプレッドは国内より広いですか?

海外FX業者のCFDスプレッドは、業者や銘柄によって大きく異なります。

主要な株価指数や貴金属では、国内業者と同等かやや広い程度に設定されているケースが多く見られます。

ただし海外業者は高レバレッジやボーナス制度を提供しているため、実質的な取引コストで見ると有利になる場合もあります。

具体的な数値は業者ごとの比較表で確認し、スプレッド以外の条件も含めて総合的に判断することが重要です。

デモ口座でCFD取引を試せますか?

ほとんどの海外FX業者では、MT4またはMT5のデモ口座を無料で提供しています。

デモ口座では、リアル口座と同じ取引環境でCFD銘柄も取引できるため、実際の資金を使う前に操作や値動きを確認できます。

初めて利用する業者や銘柄を試す際には、デモ口座での練習が有効です。

ただし、デモ口座では約定スピードやスリッページなど、実際の取引環境と若干異なる場合もあります。

コメント