海外FXと国内FXのどちらを選ぶべきか迷っていませんか?レバレッジや税金の違いは聞いたことがあっても、自分の取引スタイルにどちらが合うのか判断しきれない方は少なくありません。

海外FXは高レバレッジと豊富なボーナスが魅力ですが、税制や安全性には注意点があります。一方、国内FXは税率20.315%の分離課税で損失繰越も可能ですが、レバレッジは25倍に制限されています。

この記事では、レバレッジ・税金・安全性・コストの4軸で両者を徹底比較し、あなたの資金量とリスク許容度に応じた選び方を明確にします。

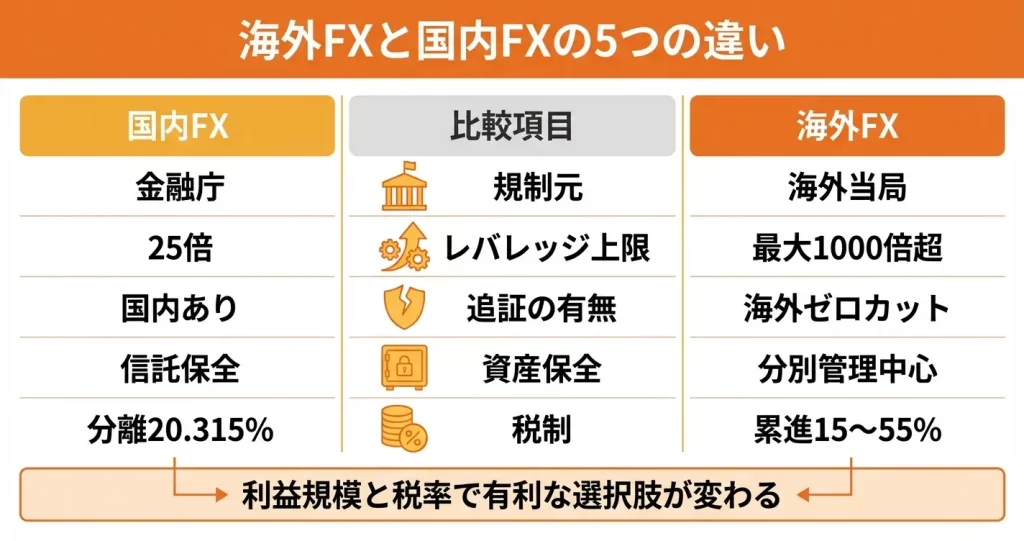

海外FXと国内FXの基本的な違い|5つの比較軸で理解する

海外FXと国内FXは、どちらも外国為替証拠金取引を提供するサービスですが、適用される法規制や取引条件に明確な違いがあります。

この違いを理解せずに口座を開設すると、想定外の税負担や取引制限に直面する可能性があります。

ここでは両者を区別する主要な5つの比較軸を整理し、後続セクションで詳しく検討するための全体像を示します。

主要な比較項目の一覧

判断に必要な主要項目を一覧で整理すると以下のようになります。

| 比較項目 | 国内FX | 海外FX |

|---|---|---|

| 金融ライセンス | 金融庁登録(関東財務局長など) | 海外金融当局(FCA、CySEC、FSAなど) |

| レバレッジ上限 | 最大25倍 | 400倍〜1000倍程度が主流 |

| 税制 | 申告分離課税(税率一律20.315%) | 総合課税(累進税率:15%〜55%) |

| 損失繰越控除 | 3年間可能 | 不可 |

| 追証リスク | あり | ゼロカットで原則なし |

| 資産保全 | 信託保全(法的義務) | 分別管理が中心 |

| スプレッド | 狭い傾向(ドル円0.2〜1.0銭程度) | やや広い傾向(ドル円1.0〜2.0pips程度) |

規制と金融ライセンスの違い

海外FXと国内FXの最も根本的な違いは、どの国の金融当局から認可を受けて運営されているかという点にあります。

国内FX業者は金融庁の登録を受けて日本の金融商品取引法に基づいて運営される一方、海外FX業者は日本国外の金融ライセンスのもとで運営され、日本の法規制の直接的な適用対象にはなりません。

この違いは、後述するレバレッジ上限や顧客資産の保全方法、紛争解決の管轄といった実務的な条件すべてに影響します。

海外FX業者を選ぶ際には、業者が取得しているライセンスの信頼性を確認することが重要です。

英国FCA、キプロスCySEC、オーストラリアASICなどは相対的に審査基準が厳格とされることが多く、ライセンス番号が公式サイトに明記されているか、金融当局のデータベースで照合可能かを確認することで信頼性の目安とすることができます。

レバレッジ規制の違い

国内FX業者には金融庁の規制により、個人口座でのレバレッジ上限が25倍に制限されています。

一方で海外FX業者は、この日本国内の規制を受けないため、数百倍から1000倍を超えるレバレッジを提供している場合があります。

主要な海外FX業者では、XMが最大1000倍、Exnessが実質無制限、FXGTが最大1000倍といった条件を提供しています。

レバレッジが高いほど少額の証拠金で大きなポジションを持てる反面、損失が拡大する速度も速くなるため、資金管理の難易度は大きく変わります。

たとえば証拠金10万円で取引する場合、レバレッジ25倍なら250万円分、500倍なら5000万円分のポジションを持つことが可能になります。

少額資金で大きく狙えるのは魅力ですが、損失リスクも同じだけ大きくなる点を忘れずに

税制と課税方式の違い

国内FXで得た利益には申告分離課税が適用され、税率は所得水準に関わらず一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%)で固定されます。

対して海外FXの利益は雑所得として総合課税の対象となり、他の所得と合算したうえで累進税率が適用されるため、所得が増えるほど税率も上昇します。

具体的には、課税所得が195万円以下なら税率15%、330万円超695万円以下なら30%、1800万円超なら50%、4000万円超では最高55%の税率が適用されます。

また国内FXでは損失の繰越控除が3年間可能ですが、海外FXでは繰越控除が認められていません。

年間の利益が少額であれば海外FXの方が税負担は軽くなる場合がありますが、利益が大きくなるほど、または安定的に利益を出し続ける想定であれば、国内FXの方が税制面で有利になる傾向があります。

取引環境とサービスの違い

海外FX業者の多くはNDD方式(顧客の注文を直接インターバンク市場に流す方式)を採用し、ゼロカットシステムや豊富なボーナス制度を提供する傾向があります。

一方、国内FX業者はDD方式(業者が顧客との相対取引を行う方式)が中心で、スプレッドの狭さや約定力の安定性を重視したサービス設計になっている場合が多く見られます。

ゼロカットシステムとは、相場の急変動時に口座残高を超える損失が発生した場合でも、マイナス分を業者が負担してくれる仕組みです。

これにより海外FXでは原則として追証(追加証拠金)が発生しませんが、国内FXでは法規制上ゼロカットが提供できないため、口座残高を超える損失は顧客が負担する必要があります。

急激な相場変動に巻き込まれるリスクを限定したい場合、ゼロカットの有無は重要な判断材料となります。

取引プラットフォームも、海外ではMT4やMT5が主流である一方、国内では独自開発のツールを提供する業者が多く、操作性や分析機能に違いがあります。

また海外FXでは入金ボーナス100%、口座開設ボーナス1万円相当といったキャンペーンが頻繁に提供される一方、国内FXでは取引量に応じたキャッシュバックが中心です。

入出金手段やカスタマーサポートの言語対応も、実務上の使い勝手に影響します。

安全性と信頼性の違い

国内FX業者は金融庁の監督下で信託保全が義務付けられており、万が一業者が破綻した場合でも顧客資産が返還される仕組みが法的に整備されています。

海外FX業者も多くは分別管理や補償制度を設けていますが、その保全水準や実効性はライセンスを発行する国・地域の制度に依存し、日本の法的保護の対象外となります。

したがって業者選定時には、登録状況や資産保全の具体的な仕組みを個別に確認する必要があります。

どちらを選ぶべきか|判断の基準

以下の条件に当てはまる場合は、それぞれの選択肢が適している可能性があります。

- 年間の利益が数百万円以上になる見込みがあり、税制面で有利な条件を重視したい

- 法的保護が確実に整備された環境で取引したい

- スプレッドの狭さを重視し、頻繁に売買を繰り返すスタイルを想定している

- 損失が出た年に繰越控除を活用して翌年以降の税負担を軽減したい

- 10万円以下など少額資金から始めたい、または高いレバレッジで資金効率を重視したい

- ボーナスを活用して実質的な取引資金を増やしたい

- 追証リスクをゼロにして、口座残高以上の損失を避けたい

- 年間の利益が少額にとどまる見込みで、総合課税でも税負担が軽い

ここまでで海外FXと国内FXを区別する5つの比較軸を整理しました。

次のセクションでは、これらの違いを踏まえたうえで、それぞれのメリットとデメリットを具体的に比較していきます。

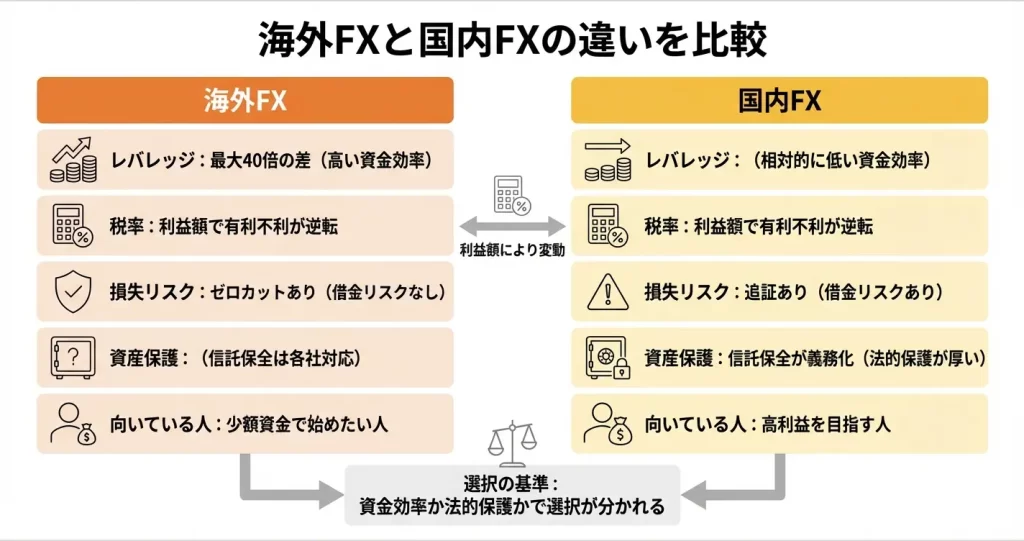

海外FXと国内FXのメリット・デメリット比較表

海外FXと国内FXにはそれぞれ明確な長所と短所があり、一方が絶対的に優れているわけではありません。

このセクションでは、両者の主要なメリット・デメリットを整理し、自分の取引スタイルやリスク許容度に照らして判断するための材料を提供します。比較表を通じて、どの項目を重視すべきかを明確にしていきます。

なお、海外FX業者の多くは英国FCAやキプロスCySECなど海外の金融当局のライセンスを取得して合法的に運営されており、実際に日本国内でも一定数のトレーダーが利用している実態があります。

ただし日本の金融庁登録は受けていないため、国内の投資家保護制度の対象外となる点は理解しておく必要があります。

海外FXのメリット・デメリット

海外FXの最大の特徴は高いレバレッジとボーナス制度にありますが、一方で税制面や法的保護の薄さといった制約も存在します。

資金効率を優先するか、安全性を重視するかによって評価が大きく分かれる選択肢です。少額資金でハイリターンを狙いたい人には選択肢となる一方、税負担や業者選定には慎重な判断が求められます。

主なメリット

海外FXでは最大レバレッジが400倍から1,000倍程度の水準で提供されており、少額資金でも大きなポジションを持つことが可能です。

また、多くの業者が口座開設ボーナスや入金ボーナスを提供しており、初期資金を増やした状態で取引を始められる点も特徴です。

ゼロカットシステムを採用している業者が多く、急激な相場変動が起きても口座残高を超える損失が発生しない仕組みが整っています。

主なデメリット

税制面では、利益が雑所得として総合課税の対象となり、所得が増えるほど税率が上昇する累進課税が適用されます(税率は所得に応じて15%から最大55%程度)。

国内のような申告分離課税は適用されないため、年間利益が200万円を超えるような場合は税負担が重くなる傾向があります。

また、金融庁の登録を受けていない業者が大半であり、日本の投資家保護制度の対象外となるため、業者の経営状況や信頼性を自己責任で見極める必要があります。

業者選定時には、金融ライセンスの有無、運営年数、出金実績に関する評判などを確認することが重要です。

出金トラブルや日本語サポートの質にばらつきがある点も、業者選びの際は慎重にチェックしましょう

国内FXのメリット・デメリット

国内FXは法規制が明確で、税制面でも優遇されている一方、レバレッジ制限やボーナスの少なさといった制約があります。

安定性と透明性を求める投資家にとっては選びやすい環境が整っています。

主なメリット

国内FX業者は金融商品取引業者として金融庁に登録されており、顧客資産の信託保全が義務付けられています。

万が一業者が破綻しても、預けた資金は保全される仕組みです。

税制面では、FXの利益は申告分離課税の対象となり、所得額に関わらず税率は約20%(所得税15%+住民税5%+復興特別所得税)で一定です。

また、損失が出た場合は翌年以降3年間繰り越して利益と相殺できる仕組みもあり、長期的な税務メリットがあります。

取引ツールやサポート体制も日本語で統一されており、トラブル時の対応も迅速です。

主なデメリット

レバレッジは法律により最大25倍に制限されており、海外FXと比較すると資金効率は大きく劣ります。

例えば10万円の資金で取引できるポジション量は、国内FXでは最大250万円分ですが、海外FX(レバレッジ500倍の場合)では5,000万円分となり、資金効率に大きな差が生じます。

また、口座開設ボーナスや入金ボーナスといったプロモーションは提供されていないか、あっても少額であり、自己資金のみで取引を始める必要があります。

ゼロカットシステムも採用されていないため、急激な相場変動時には追証が発生するリスクがあります。

項目別比較一覧表

主要な比較項目を表形式で整理すると、判断の優先順位が明確になります。

以下の表では、制度面・取引条件面・安全性面の観点から両者の違いをまとめています。

| 比較項目 | 海外FX | 国内FX |

|---|---|---|

| レバレッジ | 400〜1,000倍程度 | 最大25倍 |

| 税制 | 総合課税(累進課税、15%〜最大55%程度) | 申告分離課税(一律約20%) |

| 損失繰越 | 不可 | 3年間繰越可能 |

| ゼロカット | 多くの業者が採用 | 採用なし(追証あり) |

| ボーナス | 口座開設・入金ボーナスあり(出金条件に注意) | 提供なしまたは少額 |

| 規制当局 | 海外の金融当局 | 金融庁 |

| 信託保全 | 業者により異なる | 義務化されている |

| 取引ツール | MT4/MT5が主流 | 業者独自ツール中心 |

| サポート | 日本語対応の質にばらつき | 完全日本語対応 |

| 出金の安定性 | 業者により差がある | 安定している |

この比較表から分かるように、資金効率を優先するか法的保護を重視するかで選択肢が分かれます。

どちらを選ぶべきか:判断軸と向いている人

自分にどちらが適しているかは、資金量・年間の想定利益・リスク許容度によって判断できます。

- 取引資金が10万円以下の少額で、資金効率を最大化したい

- 年間のFX利益が100万円以下の見込みで、税率差の影響が小さい

- ゼロカットによる損失限定を重視し、追証リスクを避けたい

- 短期間で集中的に取引し、ボーナスを活用したい

- 年間のFX利益が200万円以上見込まれ、税制メリットを受けたい

- 業者の信頼性・資金の安全性を最優先したい

- 長期的に取引を続け、損失繰越控除を活用したい

- 完全日本語対応のサポートと安定した出金環境を求める

例えば、副業で年収500万円の会社員が年間50万円のFX利益を得た場合、海外FXでは所得税・住民税合わせて約20万円の税負担となる一方、国内FXでは約10万円となり、国内FXの方が税制面で有利になります。

一方、初期資金5万円で短期トレードを始めたい初心者の場合、ボーナスとハイレバレッジを活用できる海外FXの方が資金効率の面で選択肢となります。

次のセクションでは、これらの違いが生じる背景として、両者の規制環境と法的位置づけについて詳しく解説します。

レバレッジとロスカット|海外FXと国内FXの実務的な違い

レバレッジの倍率は取引効率だけでなく、損失リスクと追証の発生可能性にも直結します。

このセクションでは、レバレッジ規制の違いと、それに伴うゼロカットシステムや証拠金管理の実務上の差異を整理します。これらの違いは、資金管理の方針を決める上で最も重要な判断材料のひとつです。

最大レバレッジの違い(国内25倍 vs 海外数百倍〜)

国内FXは金融商品取引法に基づき最大レバレッジが25倍に制限されている一方、海外FXでは数百倍から千倍を超える設定が可能です。

代表的な海外FX業者ではXMが最大1,000倍、Exnessでは無制限レバレッジを提供しているケースもあり、国内業者では一律25倍の上限となっています。

国内では金融庁が個人投資家保護の観点から倍率を規制しており、これ以上の引き上げや引き下げの議論も定期的に行われています。海外業者は日本の法規制の対象外であるため、業者ごとに独自の倍率を設定しており、口座タイプや取引銘柄によってもレバレッジ上限が変動する仕組みが一般的です。

選択時には、各業者の公式サイトで口座タイプ別・銘柄別のレバレッジ上限を確認し、自分が取引したい通貨ペアで実際に適用される倍率を把握しておく必要があります。

判断の目安としては、5万円未満の少額資金で取引機会を増やしたい場合は高レバレッジの海外FXが選択肢となります。

10万円以上の資金で低リスク運用を重視する場合は、国内FXの25倍で十分なケースが多くなります。

ゼロカットシステムと追証の有無

海外FXの多くはゼロカットシステムを採用しており、口座残高を超える損失が発生しても追加入金義務が発生しない仕組みです。

これは急激な相場変動時にロスカットが間に合わず残高がマイナスになった場合でも、業者側がそのマイナス分を負担し、トレーダーの負債をゼロにリセットする制度を指します。

対して国内FXでは、法律上ゼロカットの提供が認められておらず、ロスカットが約定価格の急変により間に合わなかった場合には追証が発生し、不足分の入金義務が生じます。

この違いは、週明けの窓開けや重要指標発表時など流動性が極端に低下する局面において、トレーダーが負うリスクの性質を大きく変えるものです。

実際に、2015年のスイスフランショックや2019年のフラッシュクラッシュでは、国内FX利用者の一部に追証が発生した事例が報告されています。

海外FXでは同様の局面でもゼロカット制度により口座残高以上の損失は発生せず、入金額が最大損失額として確定します。

ゼロカットがあれば、入金した金額以上の損失は絶対に発生しない点が最大のメリットです

ただし、海外FX業者によってはゼロカット執行に一定の条件を設けている場合や、極端な相場変動時には執行が遅れるケースもあるため、利用規約で執行条件を事前に確認しておくことが重要です。

追証リスクを完全に回避したい場合は海外FX、金融庁の監督下で取引したい場合は国内FXという選択基準が成り立ちます。

証拠金維持率とロスカット水準の違い

国内FXでは証拠金維持率が100%を下回るとロスカットが執行される水準が一般的であり、業者ごとに50〜100%の範囲で設定されています。

海外FXでは20〜50%程度の低い水準でロスカットが発動する設定が多く見られ、相場の一時的な変動に対してポジションが維持されやすい構造です。

ただし、ロスカット水準が低いほど含み損を長く抱えることになるため、結果的に損失額が拡大しやすい側面もあります。

証拠金維持率の管理方針は、自身の資金量とリスク許容度に応じて選ぶ必要があり、単純に「ロスカット水準が低い方が有利」とは言い切れません。

選択の判断軸としては、短期的な値動きでポジションが切られることを避けたい中長期トレーダーは海外FXの低水準設定が向いています。

損失を早めに確定して次の機会を待ちたいデイトレーダーは、国内FXの高水準設定が適している傾向があります。

また、証拠金に対してポジションサイズを抑えた運用をする場合は、どちらを選んでもロスカット水準の違いが実質的な影響を与えにくくなります。

レバレッジとロスカットの違いを理解したところで、次に気になるのは実際の取引コストです。次のセクションでは、スプレッドや取引手数料といったコスト構造の違いを比較します。

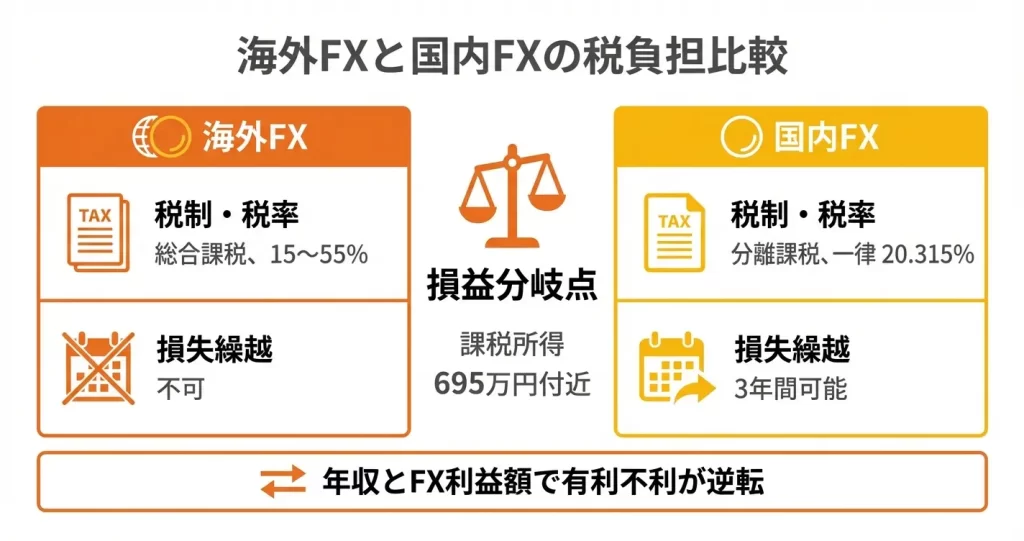

税金の違いと損益分岐点|どちらが税負担は軽いのか

海外FXと国内FXでは適用される税制が根本的に異なり、年間の利益額によって有利不利が逆転する構造になっています。

海外FXは総合課税で所得が増えるほど税率が上がり、国内FXは申告分離課税で利益額に関わらず一律の税率が適用されます。

この違いを理解しておくことで、利益規模に応じた税負担の見通しを立てることができます。

海外FXの税制(総合課税・累進課税)

海外FXで得た利益は雑所得として扱われ、給与所得など他の所得と合算した総所得金額に対して累進課税が適用されます。

所得税と住民税を合わせた税率は所得額に応じて段階的に上昇し、最小で15%程度、最大で55%に達する仕組みです。そのため、本業の収入が高い人や年間のFX利益が大きい人ほど、税負担が重くなる傾向があります。

国税庁が公表している所得税の税率区分によると、課税所得が195万円以下の場合は所得税率5%に住民税10%を加えた15%程度が実効税率となります。

一方で課税所得が900万円を超えると所得税率33%、1800万円を超えると40%、4000万円を超えると45%となり、これに住民税10%が加算されるため、高所得者ほど税負担が重くなる構造です。

海外FXの利益はこの総所得に加算されるため、本業の収入水準が税負担に直接影響します。

国内FXの税制(申告分離課税・一律20.315%)

国内FXで得た利益は先物取引に係る雑所得等として申告分離課税の対象となり、利益額の大小に関わらず一律20.315%の税率が適用されます。

この税率は所得税15%、住民税5%、復興特別所得税0.315%の合計で構成されており、他の所得とは分離して計算されるため、本業の収入が多い人でも税率が変動しません。

税負担が予測しやすく、高所得者ほど相対的に有利になる仕組みです。

申告分離課税では利益額がいくらであっても税率が変わらないため、年間利益が10万円でも100万円でも、あるいは1000万円でも常に20.315%で計算できます。

この仕組みは特に取引を始めたばかりで利益額の見通しが立たない段階では、税負担の計算がしやすく資金計画を立てやすいという利点があります。

税金の損益分岐点は年間利益いくらか

海外FXと国内FXの税負担が逆転する損益分岐点は、本業を含めた課税所得の水準によって変動しますが、一般的な給与所得者の場合は課税所得が695万円を超える付近が目安となります。

課税所得695万円以下の所得税率は20%であり、住民税10%と合わせても30%程度で国内FXの20.315%より高くなるため、この水準までは国内FXの方が税負担は軽い傾向があります。

年収ベースで考える場合、独身の給与所得者であれば年収900万円前後が課税所得695万円に相当する目安となります。

会社員として年収500万円程度であれば課税所得は300万円台となるため、この水準では海外FXでも国内FXでも税率に大きな差は生じにくい状況です。

少額から取引を始める場合、たとえば年間利益が10万円から50万円程度の規模であれば、年収600万円以下の給与所得者にとっては海外FXでも国内FXでも実効税率はほぼ同水準となります。

一方で年収が700万円を超える場合や、FXの年間利益が100万円を超える見込みがある場合は、国内FXの方が税負担を抑えやすくなります。

自分の年収とFXで見込む利益額の両方を考慮して、どちらが有利になるかを判断することが重要です。

損益通算と繰越控除の可否

- 損益通算:同じ申告分離課税の対象となる他の先物取引との損益を相殺できる

- 繰越控除:損失を翌年以降3年間繰り越し、将来の利益と相殺できる

- 長期的な税負担の軽減が可能

国内FXには損失が出た場合の税制優遇措置として、損益通算と繰越控除の仕組みが用意されています。

損益通算とは、同じ申告分離課税の対象となる他の先物取引やオプション取引との損益を相殺できる制度です。

繰越控除は確定申告を行うことで損失を翌年以降3年間にわたって繰り越し、将来の利益と相殺できる制度です。これにより、ある年に大きな損失を出しても、翌年以降に利益が出た際に過去の損失分だけ課税所得を圧縮できるため、長期的な税負担を軽減できます。

たとえば初年度に50万円の損失を出し、翌年に80万円の利益が出た場合、繰越控除を適用すれば課税対象は30万円となり、税額は約6万円に抑えられます。

繰越控除を使わなければ80万円全額に課税されて約16万円の税負担となるため、10万円程度の軽減効果が得られる計算です。

取引経験が浅く損失を出す可能性がある段階では、この制度の有無が安全性の判断材料になります。

一方で海外FXは雑所得に該当するため、損益通算も繰越控除も認められていません。

損失が出た年はそのまま損失として確定し、翌年以降に利益が出ても過去の損失とは相殺できないため、単年ごとに課税関係が完結します。

複数の海外FX業者を利用している場合や他の雑所得がある場合は、同じ雑所得の範囲内で損益を合算して申告できます

ここまで税制の違いと損益分岐点を確認しましたが、実際の業者選びでは税制以外にもレバレッジやボーナス制度といった取引条件の違いが大きく影響します。

次のセクションでは、海外FXと国内FXのレバレッジの違いと、それが実際の資金効率や必要証拠金にどう影響するのかを整理していきます。

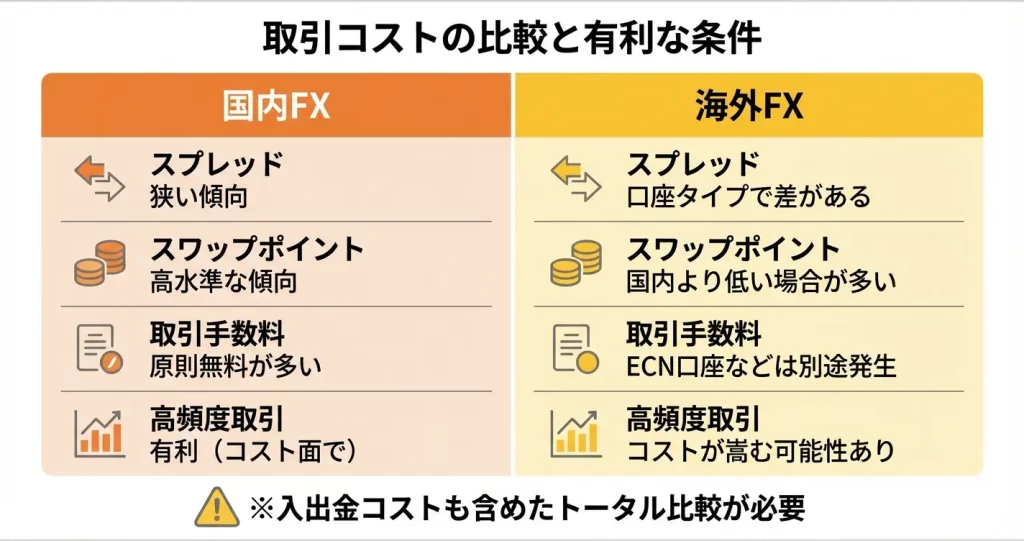

スプレッドと取引コスト|どちらが取引環境は有利か

レバレッジや税金と並んで、日々の取引に直接影響するのがスプレッドやスワップポイント、各種手数料といった取引コストです。

海外FXと国内FXでは、これらのコスト構造に明確な違いがあり、取引スタイルによって有利不利が分かれます。

ここでは、主要な取引コストの傾向を比較し、どのような条件下でどちらが優位になるかを整理します。

スプレッドの傾向比較

スプレッドは国内FXの方が狭い水準で提供されている傾向があり、特に主要通貨ペアでは明確な差が見られます。

国内FX業者の多くは米ドル円で0.2銭前後、ユーロ円で0.4銭前後といった水準を提示しているのに対し、海外FX業者では同条件で1.0pips前後から2.0pips前後に設定されていることが一般的です。

この差は1回の取引では小さく見えても、取引回数が増えるほど累積コストとして影響します。

取引スタイル別に見ると、1日に10回以上取引を繰り返すデイトレードやスキャルピングでは、スプレッドの狭さが収益に直結するため国内FXが有利になる傾向があります。

一方で、週に数回程度のスイングトレードや中長期保有では、スプレッド差よりもレバレッジやロスカット水準の違いが収益に与える影響が大きくなるため、海外FXの選択肢も現実的になります。

取引回数が多いほど、スプレッドの差が積み重なってコストに響いてきます

ただし海外FXでは、口座タイプによってスプレッドが変動する仕組みを採用している業者が多く見られます。

ボーナスやレバレッジが高く設定されたスタンダード口座ではスプレッドが広めになる一方、別途取引手数料が発生するECN口座やプロ口座では、国内FXに近い狭いスプレッドが提示されるケースもあります。

このため一律に「海外FXはスプレッドが広い」と断定することはできず、口座タイプごとの比較が必要です。

たとえば海外FXのECN口座では、米ドル円のスプレッドが0.1pips程度に抑えられている代わりに、1ロット(10万通貨)あたり往復で8ドルから10ドル程度の取引手数料が発生する設定が見られます。

これを実質スプレッドに換算すると0.9pips前後となり、スタンダード口座の1.5pips前後よりは狭いものの、国内FXの0.2銭と比較すると依然として差があることになります。

取引量が多い場合は、この実質コストでの比較が判断の鍵となります。

スワップポイントの違い

スワップポイントは、両者で水準と表示形式に違いがあり、中長期保有を前提とする場合には注意が必要です。

国内FXでは金利差に基づいたスワップポイントが円単位で明示され、高金利通貨を保有することで受け取りが期待できる一方、海外FXでは受け取り額が国内FXと比較して少ない水準にあり、マイナススワップが両建てで発生する通貨ペアも存在します。

国内業者の中には、スワップポイントを収益源として提示し、トルコリラや南アフリカランドといった高金利通貨ペアで競争力のある水準を設定しているところもあります。

一方で海外FXでは、スワップポイントよりもレバレッジやボーナスといった別の要素に訴求力を置いている業者が多く、数日から数週間ポジションを保有してスワップ益を狙うトレードには向きにくい傾向があります。

短期売買が中心であれば、スワップの影響は限定的になります。

取引手数料とその他コスト

取引手数料は、口座タイプと取引方式によって発生の有無と金額が変わります。

国内FXでは取引手数料が無料とされ、スプレッドに実質的なコストが含まれている形式が主流です。

これに対し海外FXでは、前述のECN口座など一部の口座タイプで、1ロットあたり片道4ドルから6ドル程度の取引手数料が明示的に発生する代わりに、スプレッドが大幅に狭く設定される仕組みが採用されています。

その他のコストとしては、入出金手数料や口座維持手数料、スリッページの発生頻度なども考慮すべき要素です。

国内FXでは入出金手数料が無料または低額に抑えられ、信託保全 e-Gov 法令検索制度により口座維持コストも原則発生しません。

海外FXでは業者によって入出金手段や手数料体系が大きく異なり、銀行送金では2,000円から5,000円程度の手数料が発生する一方、仮想通貨を用いることで手数料を抑えられる場合もあります。

スプレッドや取引手数料だけでなく、これらの周辺コストも含めた総合的な比較が、実際の取引環境を判断する上では不可欠です。

高頻度で少額ずつ取引するスタイルならスプレッド重視で国内FXが有利になりやすく、少額資金で大きなポジションを短期的に狙う場合は、レバレッジとボーナスを活かせる海外FXのスタンダード口座が選択肢となります。

一方で取引量が多く手数料の絶対額を抑えたい場合は、海外FXのECN口座と国内FXを実質コストで比較する視点が求められます。

ここまで取引条件面での比較を見てきましたが、次は取引ツールやサポート体制など、実際の使い勝手に関わる要素を確認していきます。

安全性とリスク|海外FXは本当に危険なのか

海外FXに対しては「危険」「怪しい」といったイメージが根強く存在します。しかし、その評価は業者の選定基準を持っているかどうかで大きく変わります。

適切なライセンスを保有し、長期にわたり運営実績のある海外FX業者も存在しており、一律に危険視する必要はありません。

一方で、規制の緩い地域で登録された業者の中には信頼性の低いものも含まれるため、判断基準を持つことが重要です。

国内FXと比較したとき、規制の違いから生じるリスクの性質と、それを判断するための具体的な指標を把握しておく必要があります。

このセクションでは、安全性を構成する要素を分解し、実態に即した判断軸を整理します。

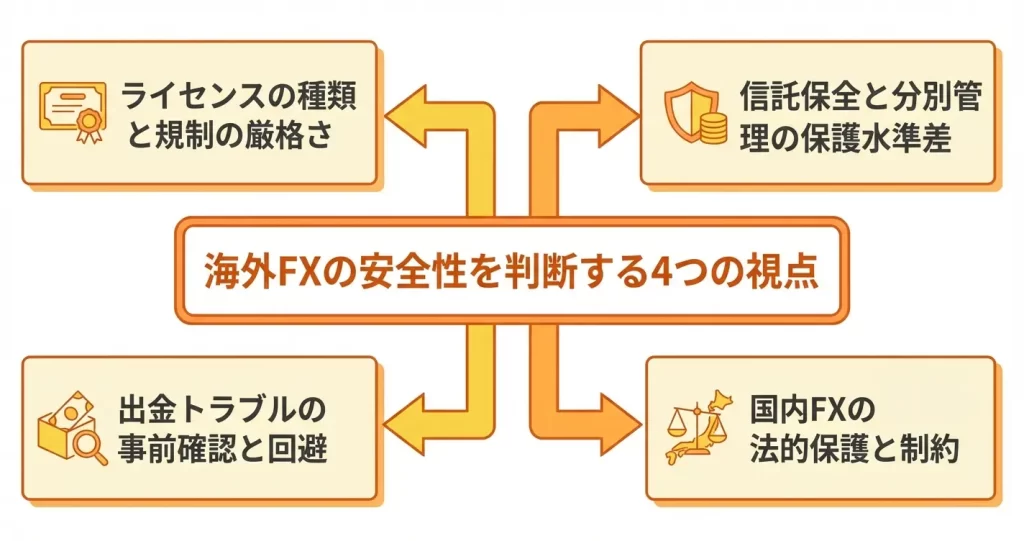

金融ライセンスと規制の実態

海外FX業者の安全性を判断する最初の基準は、どの国の金融ライセンスを保有しているかです。

ライセンスの種類によって規制の厳格さや顧客保護の水準が異なるため、業者選定においては登録国と監督機関の確認が不可欠になります。

国内FXは金融庁の統一基準で規制されていますが、海外FXは登録国ごとに基準が異なる点を理解しておく必要があります。

ライセンスは大きく分けて、英国FCAやオーストラリアASICのような厳格な規制機関が発行するものと、セーシェルやベリーズといったオフショア地域が発行するものに分類されます。

前者は資本金要件や顧客資金の管理方法に厳しい基準を設けており、定期的な監査も義務付けられています。

FCAやASICのライセンスを保有する業者には、XMグループの英国法人やPepperstone、Axi、FP Marketsといった長期運営実績を持つ業者が含まれます。

一方、オフショアライセンスは規制が緩やかで参入障壁が低いため、業者の信頼性に差が生じやすくなります。

運営歴や資金管理体制を個別に確認する必要があります。

利用者自身が海外サービスを利用すること自体は法的に禁止されていません。

ただし、トラブル発生時には金融庁や金融ADRといった国内の救済制度を利用できないため、自己責任での判断となります。

利用者自身が、ライセンスの有無と発行国の規制水準を確認したうえで判断する姿勢が求められます。

信託保全と分別管理の違い

顧客資金の保護体制は、国内FXと海外FXで大きく異なる部分です。

国内FXでは金融商品取引法 e-Gov 法令検索により信託保全が義務付けられており、業者が破綻した場合でも顧客の預託証拠金は原則として全額返還される仕組みが整備されています。

一方、海外FXでは信託保全ではなく分別管理を採用している業者が多く、保護水準は業者ごとの方針に依存します。

- 国内FX:信託保全が法律で義務化、破綻時でもほぼ確実に資金が返還される

- 海外FX:分別管理が中心、返還には業者の財務状況や現地の法的手続きが影響する

- 一部の海外業者:補償基金や独自保険で信頼性を補完(補償範囲は要確認)

分別管理とは、業者の運営資金と顧客の預託資金を別の口座で管理する方法です。

この方式では資金が混同されるリスクは低減されますが、業者が破綻した際に顧客資金が確実に返還される法的保証はありません。

つまり、国内FXでは信託銀行を通じて法的に保全されるため破綻時でもほぼ確実に資金が戻りますが、海外FXの分別管理では資金が分けて管理されているだけで、返還には業者の財務状況や現地の法的手続きが影響する点が大きな違いです。

一部の海外FX業者は、補償基金への加入や独自の保険制度を設けることで信頼性を高めていますが、その補償範囲や上限額は業者ごとに異なるため、利用前に確認が必要です。

国内FXは法律で一律に保護される安心感がある一方、海外FXでは業者選定の段階で資金管理体制を自ら調べる責任が利用者側に求められます。

公式サイトに資金管理方法や監査法人の情報が明示されているか、第三者による検証が行われているかといった点が、判断材料になります。

出金トラブルや詐欺業者の見分け方

海外FXに関する不安の多くは、出金拒否や連絡途絶といったトラブル事例に起因しています。

こうしたトラブルは、明確な詐欺を目的とした業者だけでなく、ボーナス規約の誤解や本人確認の不備といった手続き上の問題から生じる場合もあります。

実際にトラブルが発生した際、国内業者であれば金融庁への相談が可能ですが、海外業者の場合は救済手段が限られるため、事前の見極めが重要です。

- 運営歴が3年未満と短い

- ライセンス情報が曖昧または未記載

- 日本語サポートの対応が不自然

- 「月利○○%保証」「絶対儲かる」といった断定的で射幸心を煽る広告を展開

利用者の口コミやレビューサイトでの評判も参考になりますが、ステルスマーケティングや競合による誹謗も存在します。

海外の口コミサイト(ForexPeaceArmyやTrustpilotなど)、SNSでの評判、金融系掲示板など複数の情報源を照合する必要があります。

出金トラブルを避けるためには、利用開始前にボーナス利用規約や出金条件を十分に確認し、少額での入出金テストを行うことが有効です。

具体的には、初回入金を1万円から3万円程度に抑え、まず少額の出金申請(5千円程度)を行います。

実際に着金するまでの日数や手続きの透明性を確認する方法が推奨されます。

サポート窓口の応答速度や説明の丁寧さも、業者の運営姿勢を測る重要な指標になります

信頼できる業者であっても、本人確認書類の不備や取引条件の未達成により出金が保留されることはあります。

まずは規約を確認する習慣が重要です。

国内FXの安全性とリスク

国内FX業者は金融庁の厳格な監督下にあり、資本金要件、信託保全、財務報告など複数の規制をクリアしています。

このため制度面での安全性は高く、業者が破綻した場合でも顧客資金が保全される体制が法律で担保されています。

利用者にとっては、業者選定における安全性の判断負担が小さく、取引そのものに集中できる環境が整っていると言えます。

一方で、国内FXにもリスクは存在します。

レバレッジが最大25倍に制限されているため、少額資金では大きな取引が難しく、短期間で資金を増やそうとすると過剰な取引頻度になりやすい傾向があります。

また、すべての国内業者が同じ水準のサービスを提供しているわけではなく、スプレッドの広さや約定力には業者間で差があるため、コスト面での比較は必要です。

国内FXは法的保護が手厚い分、取引条件には制約が伴います。

海外FXと比較すると、ゼロカットシステムの不在により追証が発生する可能性がある点、取引の自由度が法規制により限定されている点は、事前に理解しておくべきリスクです。

追証とは、相場の急変動によって口座残高を超える損失が発生した場合に、不足分を追加で支払う義務が生じる仕組みです。

たとえば証拠金10万円で取引中に急落が起き、損失が15万円に達した場合、5万円の追加支払いが求められます。

特に雇用統計や政策金利発表といった重要イベント時には、短時間で大きな値動きが生じるため注意が必要です。

どちらを選ぶ場合でも、自分のリスク許容度と資金管理方針を明確にしておくことが重要です。

ここまで安全性とリスクの実態を整理しましたが、実際にどちらを選ぶべきかは取引の目的や経験によって異なります。

次のセクションでは、資金量や取引スタイル別に、どちらが向いているかの判断軸を具体的に提示します。

海外FXと国内FX、どちらを選ぶべきか|タイプ別の判断基準

海外FXと国内FXにはそれぞれ異なる特性があり、すべての人に万能な選択肢は存在しません。

自分の資金量、取引スタイル、リスク許容度、税務上の状況を踏まえて判断する必要があります。ここでは具体的なタイプ別に、どちらが適しているかの判断軸を整理します。

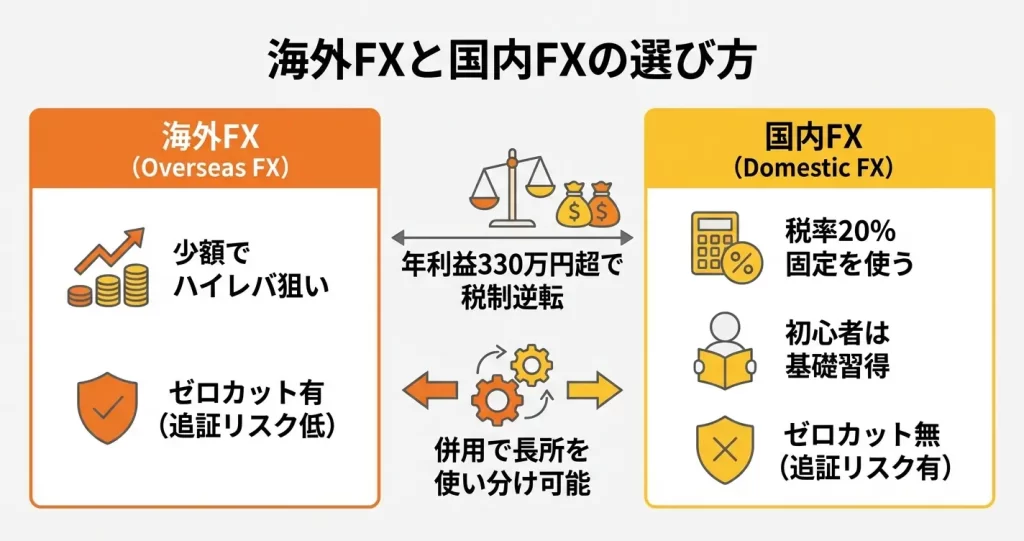

少額資金でハイレバレッジ取引をしたい人→海外FX向き

手元資金が限られており、証拠金効率を最大限に活かした取引を希望する場合は、海外FXが選択肢となります。

最大レバレッジが数百倍に設定されている業者を利用すれば、5万円から10万円程度の資金でも、国内FXの数倍の規模のポジションを持つことが可能です。ただし損失リスクも同様に拡大するため、ゼロカットシステムの有無や、ボーナスを含めた実質的な運用資金の管理が不可欠です。

ゼロカットシステムとは、口座残高を超える損失が発生した場合でも、マイナス分を業者が負担し追加請求が発生しない仕組みです。

国内FXでは法規制によりゼロカットが提供されないため、相場急変時には証拠金を超える損失(追証)を請求されるリスクがあります。短期間で大きな利益を狙いたい反面、元本を全額失うリスクも許容できる人に向いています。

税制優遇と安定性を重視したい人→国内FX向き

年間の利益が一定水準を超える見込みがある場合や、長期的に取引を継続する計画がある場合は、国内FXが有利に働く可能性があります。

申告分離課税により税率が一律約20.315%(所得税15%・住民税5%・復興特別所得税0.315%)に抑えられ、損失の繰越控除も利用できるため、年間を通じて利益が安定している人ほど税制面のメリットが大きくなります。

一方、海外FXは総合課税(累進課税)の対象となり、他の所得と合算した額に応じて税率が15%から最大55%まで段階的に上昇します。

目安として年間の雑所得が330万円以下であれば税率20%程度にとどまりますが、それを超える利益が継続的に見込まれる場合は、国内FXの税制メリットが大きくなります。

また金融庁登録業者による信託保全が法的に義務付けられているため、業者の倒産リスクに対する保護水準も高く、資産管理の透明性を重視する人に適しています。

レバレッジは最大25倍に制限されていますが、その分リスク管理がしやすく、堅実な運用を目指す場合には合理的な選択肢です。

併用戦略という選択肢

海外FXと国内FXを使い分けることで、リスク分散と税制活用の両立が可能です

海外FXと国内FXを同時に利用することで、それぞれの長所を使い分ける運用も可能です。

たとえば10万円以下の少額資金で高リスク・高リターンを狙う短期取引は海外FXで行い、50万円以上のまとまった資金を投じる中長期のポジションは国内FXで管理するという分散方法が考えられます。

ただし複数口座を持つことで資金管理や確定申告の手続きが煩雑になるため、取引履歴や損益の記録を正確に保つ仕組みを整えておく必要があります。

併用によってリスク分散と税制活用の両立を図れる一方、管理負担が増える点は理解しておくべきです。

初心者が最初に選ぶならどちらか

取引経験がない段階では、まず国内FXで基本的な取引の流れやリスク管理の感覚を身につける方が堅実です。

金融庁の監督下にある業者は顧客サポートや取引システムの安定性が高い水準にあり、トラブル発生時の対応も明確です。またレバレッジが制限されているため、大きな損失を出しにくい環境で実践経験を積むことができます。

一方で海外FXは自己責任の範囲が広く、カスタマーサポートへの問い合わせや利用規約の確認で英語対応が必要になる場面があります。

出金トラブルについては、金融ライセンスを保有していない業者や、運営実績が浅い業者で発生しやすい傾向があります。

FX取引そのものの理解が不十分な状態で利用するにはハードルが高いといえます。

ここまでの比較を通じて、どちらを選ぶべきかの方向性が見えてきたかと思います。次のセクションでは、実際に口座開設を進める際の具体的な手順と注意点を確認していきます。

海外FXと国内FXの併用時の注意点

海外FXと国内FXを併用すると、取引スタイルの幅を広げられる一方で、税務処理や制度上の制約が複雑になる場合があります。

特に確定申告における所得区分の違いや損益通算の可否、両建て戦略における禁止事項など、実務上の注意点を事前に把握しておく必要があります。

このセクションでは、併用する際に押さえておくべき実務上のルールと判断基準を整理します。

併用は取引経験を積んだ後の選択肢として位置づけ、まずは自分の資金量や取引スタイルに合った一つの業者で実績を作ることを優先するとよいでしょう。

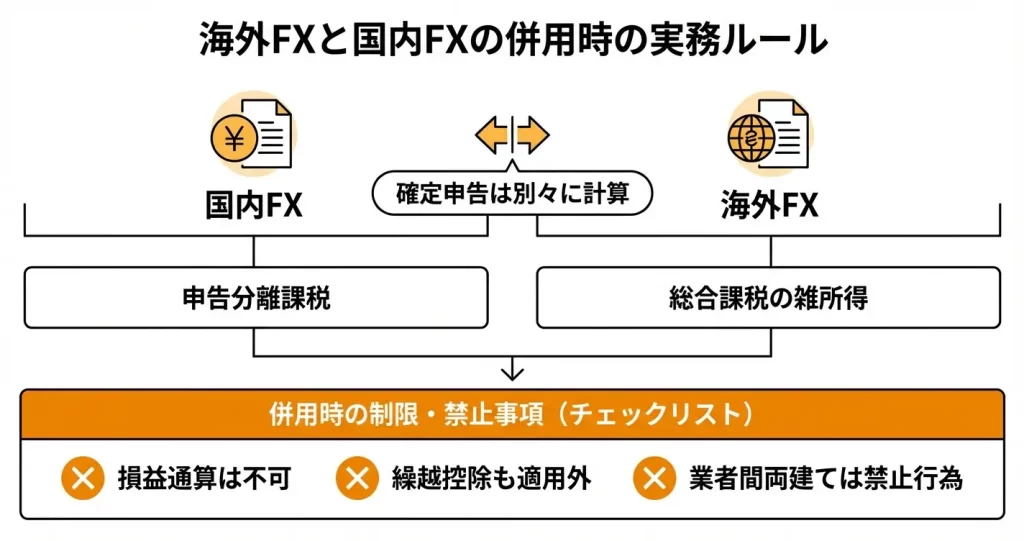

併用時の確定申告のやり方

国内FXは申告分離課税として先物取引に係る雑所得等に該当し、税率は所得額に関わらず一律20.315%です。

一方、海外FXは総合課税の雑所得として扱われ、他の所得と合算した上で累進税率が適用されます。

申告書の記入にあたっては、国内FXの損益は申告書第三表に記載し、海外FXの損益は申告書第一表および第二表の雑所得欄に記載します。

取引報告書や年間損益報告書は業者ごとに発行されるため、併用している場合はそれぞれの業者から取得し、所得区分に応じて集計する必要があります。

記入方法に不安がある場合は、確定申告の時期に税務署の相談窓口や税理士に確認しておくと安心です

海外FXと国内FXの損益通算はできない

海外FXと国内FXの損益を相殺して税額を計算することはできません。両者は所得区分が異なるため、税制上は完全に独立した所得として扱われます。

たとえば国内FXで利益が出て海外FXで損失が出た場合でも、国内FXの利益に対しては通常どおり課税され、海外FXの損失を差し引くことはできません。

同様に、海外FXで利益が出て国内FXで損失が出た場合も、海外FXの利益は総合課税の対象となり、国内FXの損失を控除することはできません。

国内FX同士であれば他の先物取引や店頭FXとの損益通算が可能ですが、海外FXはこの対象外です。

また、国内FXには3年間の繰越控除が認められていますが、海外FXにはこの制度も適用されないため、併用する場合は税負担の見通しを年単位で立てておくことが重要です。

- 一方を主軸として運用する

- もう一方は特定の戦略や通貨ペアに限定する

- 両方で大きなポジションを同時に持たない

損益通算ができない点を踏まえると、このような使い分けが現実的です。両方で大きなポジションを同時に持つと、税務上の不利益が生じやすくなります。

両建て戦略の活用と禁止事項

両建てとは、同一通貨ペアで買いポジションと売りポジションを同時に保有する取引手法です。

海外FXと国内FXを併用して異なる業者間で両建てを行うケースがありますが、この場合それぞれの業者内では片側のポジションしか持たないため、一見すると問題がないように見えます。

禁止行為に該当すると判断された場合、利益の取り消し、出金拒否、口座凍結といった措置が取られる可能性があります。

特にボーナスやゼロカットを悪用した両建ては、業者にとってリスクの高い行為とみなされやすく、発覚すれば厳しいペナルティが科されることがあります。

併用する場合は、それぞれの業者の利用規約を事前に確認し、両建てに関する条項を正しく理解した上で、禁止されている行為に該当しないよう注意する必要があります。

具体的には、XMTradingやExnessといった代表的な海外FX業者では、利用規約内に「異なる口座間での両建て禁止」が明記されています。

違反が疑われる取引パターンはシステムで自動検知される仕組みを持つ業者も存在するため、意図せず該当してしまうリスクも考慮しておくべきです。

海外FXと国内FXを併用する際は、税務処理の正確性と取引ルールの遵守が不可欠です。それぞれの制度的な違いを理解し、適切に管理することで、併用によるメリットを安全に活用できます。

海外FXと国内FXに関するよくある質問

海外FXと国内FXのどちらを選ぶべきか迷っている方や、税金面での不安を抱えている方は少なくありません。

ここでは、取引における有利不利の判断基準や、税制上の注意点、リスクに関する疑問など、実際に多く寄せられる質問にお答えします。

それぞれの特徴を正しく理解することで、自分に合った選択ができるようになります。

海外FXと国内FXはどちらが有利ですか?

少額資金で大きなポジションを持ちたい場合は、ハイレバレッジが使える海外FXが有利です。

一方、一定以上の利益を安定的に狙う場合は、税率が一律の国内FXの方が税制面で優遇されます。

取引スタイルや年間の利益見込みに応じて、どちらが自分に合うかを判断する必要があります。

海外FXのデメリットは何ですか?

海外FXは総合課税の対象となるため、利益が大きくなるほど税率が上がり、国内FXの申告分離課税より不利になる可能性があります。

また、スプレッドが国内業者より広めに設定されていることが多く、取引コストが高くなりやすい傾向があります。

さらに、金融庁の認可を受けていないため、トラブル時に日本の金融保護制度が適用されないリスクがある点も理解しておく必要があります。

海外FXと国内FXの税金はどちらが高いですか?

海外FXは累進課税のため、年間利益330万円以下であれば税率が低くなる場合があります。

一方、国内FXは利益額に関わらず一律約20%の税率です。

そのため利益が330万円を超える場合は、国内FXの方が税負担を抑えられる傾向にあります。

ご自身の利益水準に応じて、どちらが有利かを判断する必要があります。

海外FXと国内FXの損益通算はできますか?

海外FXと国内FXの損益通算はできません。

これは両者の所得区分が異なるためです。

海外FXは総合課税の雑所得に分類されるのに対し、国内FXは申告分離課税の対象となります。

税制上、異なる課税方式の所得同士は損益通算できないため、それぞれ別々に申告する必要があります。

海外FXで税金を払わないとバレますか?

海外FXの取引であっても、出金や送金の記録は金融機関を通じて税務署に把握される仕組みになっています。

利益が一定額を超えた場合は確定申告の義務があり、無申告のまま放置すると延滞税や無申告加算税などのペナルティが課される可能性があります。

海外FXで得た利益も国内と同様に課税対象となるため、必ず適切に申告することが重要です。

海外FXで出金したら税金はかかりますか?

海外FXでは、出金した時点ではなく、利益が確定した時点で課税対象となります。

出金の有無に関わらず、ポジションを決済して利益が確定すれば、その時点で税金が発生する仕組みです。

年間の利益が20万円を超える場合は、確定申告が必要になります。

口座に資金を残したままでも、利益確定していれば申告義務が生じる点に注意が必要です。

海外FXはやばい・やめとけと言われる理由は?

海外FXが「やばい」と言われる理由は、金融庁の登録を受けていない点や、一部に詐欺業者が存在するためです。

また、国内FXと比べて税率が高く、利益が増えるほど税負担が重くなる点も不利とされます。

ただし、海外のライセンスを保有する業者を選び、出金実績や運営歴を確認すれば、トラブルのリスクは抑えられます。

税制面は累進課税になるため、利益額によっては国内FXより不利になる点は事前に理解しておく必要があります。

国内FXに追証はありますか?海外FXのゼロカットとの違いは?

国内FXでは、急激な相場変動により証拠金がマイナスになった場合、追加証拠金(追証)が発生します。

損失が口座残高を超えても支払い義務が残るため、借金を負うリスクがあります。

一方、海外FXの多くはゼロカットシステムを採用しており、損失は入金額までに限定されます。

口座残高がマイナスになっても業者が負担するため、追証は発生しません。

この仕組みの違いが、リスク管理における最も大きな差となっています。

コメント