海外FX口座の開設時にマイナンバーの提出を求められて、「これは義務なのか」「提出しないとどうなるのか」と迷っていませんか?国内FXでは必須とされる一方、海外FX業者では対応が異なるため、判断に悩むのは当然です。

実は、海外FXにおけるマイナンバーの提出義務は国内FXとは異なります。ただし、提出の有無が税務申告や資産の把握にどう影響するのか、正しく理解しておかないと後で不安が残ることになります。

この記事では、海外FXでマイナンバーが必要なケースと不要なケース、提出した場合としない場合の税務上の影響、そして安全性の観点から知っておくべきポイントを解説します。読み終える頃には、自分の状況に応じて安心して判断できる状態になります。

海外FXでマイナンバーの提出は必要なのか【結論】

海外FX口座を開設する際、マイナンバーの入力欄を目にして戸惑った経験を持つ方は少なくありません。

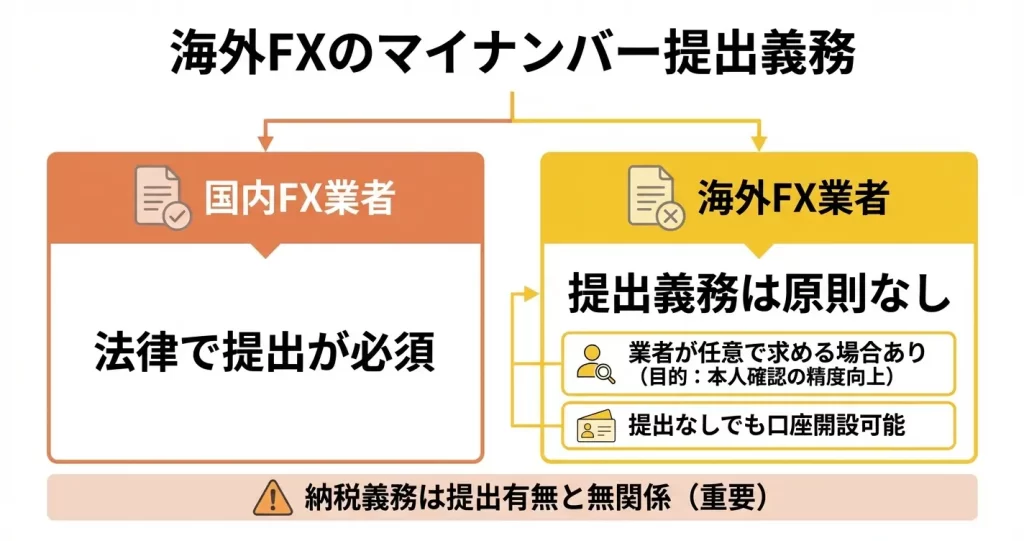

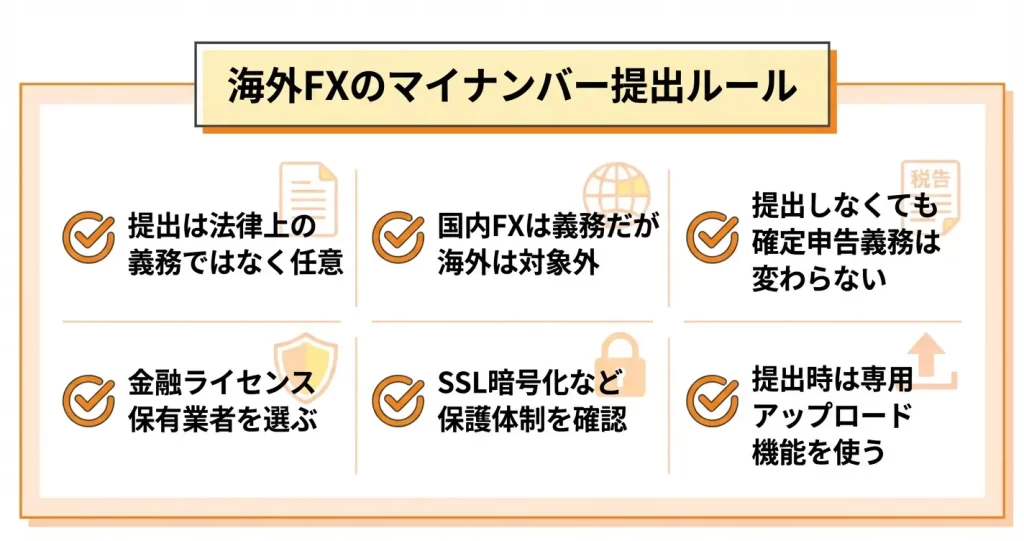

国内FXでは必須とされているマイナンバーですが、海外FX業者に対しては提出義務がないというのが現行制度における基本的な整理です。

ただし業者によっては任意で求められるケースもあるため、その背景と実務上の扱いを正しく理解しておく必要があります。

国内FXと海外FXのマイナンバー提出義務の違い

国内FX業者に対してはマイナンバーの提出が法的に義務付けられているのに対し、海外FX業者に対しては提出義務がありません。

この違いは、業者が日本国内の金融商品取引法に基づく登録を受けているかどうかによって生じます。

国内FX業者は税務当局への支払調書提出義務を負うため、利用者のマイナンバーを収集する必要があります。一方、海外FX業者は日本の金融庁に登録されておらず、同様の義務を負わないためです。

利用者自身が確定申告を通じて適切に納税する責任は、国内FXと同様に存在します。

マイナンバーを提出しなくても、取引履歴や損益計算書を業者からダウンロードして確定申告に使用することは可能であり、納税義務の履行には影響しません。

海外FX業者がマイナンバーを求める理由

一部の海外FX業者がマイナンバーの提出を求める背景には、本人確認の精度向上とマネーロンダリング対策の強化があります。

国際的な金融規制の枠組みでは、顧客の身元確認を厳格に行うことが求められており、マイナンバーは日本居住者を識別する有効な情報として位置付けられています。

また業者によっては、将来的に日本国内でのサービス展開を視野に入れている場合や、グループ全体でコンプライアンス体制を統一している場合にマイナンバーの収集を行うケースもあります。

ただしこれらはあくまで業者側の内部管理上の理由であり、日本の法律によって義務付けられているものではありません。

提出は任意だが求められるケースもある

海外FX業者に対するマイナンバーの提出は任意であるため、提出しなくても口座開設や取引を行うことは可能です。

実際に大手の海外FX業者の多くでは、マイナンバーを提出しなくても口座開設手続きを完了できる仕組みになっています。

ただし業者によっては、マイナンバーの提出を推奨している場合や、提出することで本人確認の手続きが数日程度短縮される場合があります。

また一部の業者では、ボーナスキャンペーンの適用条件として本人確認書類の完全提出を求めるケースや、一定額以上の出金時に追加確認としてマイナンバーを含む書類提出を求めるケースが見られます。

提出するかどうかは利用者自身の判断に委ねられますが、提出した場合でも税務情報が自動的に当局へ報告される仕組みにはなっていません。

税務署が海外FX取引を把握する経路としては、利用者自身の確定申告のほか、一定の条件下で適用される金融口座情報の自動交換制度が存在します。これはマイナンバー提出の有無とは独立した仕組みです。

提出しても自動的に税務署に報告されるわけではないので安心してください

提出を判断する際の考え方としては、以下のような整理が参考になります。

提出することで本人確認がスムーズに進み、出金や取引開始までの時間短縮につながる可能性がある一方、海外事業者への個人情報提供に慎重でありたい場合は提出を見送るという選択も可能です。

いずれの選択をしても口座開設や納税義務の履行に本質的な支障はありません。

次のセクションでは、実際に提出した場合としなかった場合で、どのような影響やリスクの違いがあるのかを具体的に整理していきます。

マイナンバーを提出するとどうなるのか

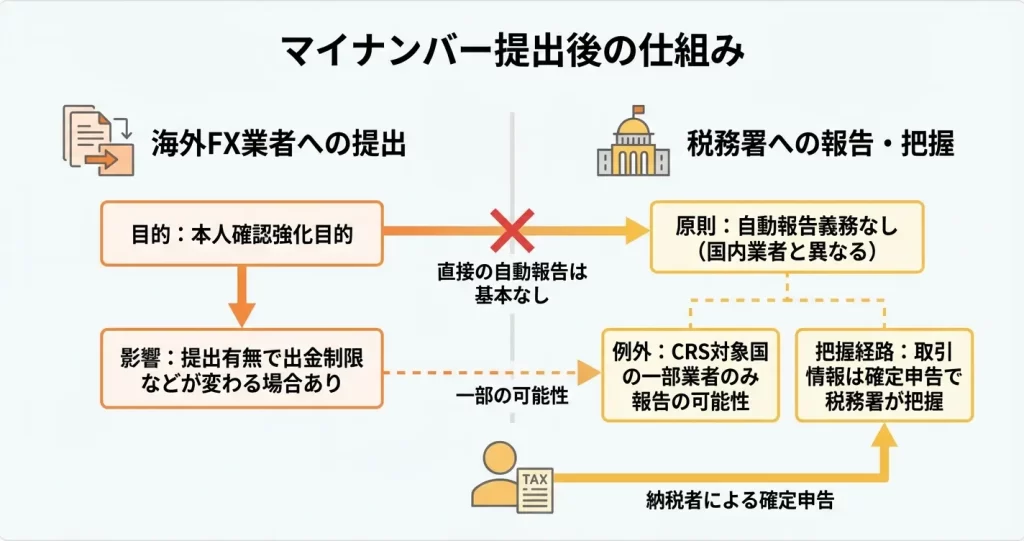

海外FX業者にマイナンバーを提出することで、税務署に取引情報が即座に報告されるのではないかと不安に感じる方は少なくありません。

しかし実際には、業者への提出行為そのものと、税務署への情報伝達は別の仕組みとして理解する必要があります。

ここでは提出によって何が起きるのか、どのような影響があるのかを整理します。

海外FX業者への提出と税務署への報告は別問題

マイナンバーを海外FX業者に提出したとしても、その情報が自動的に日本の税務署へ報告される仕組みは、国内金融機関とは異なります。

国内の証券会社やFX業者は金融商品取引法に基づき、顧客のマイナンバーを収集し、特定口座における年間取引報告書などを税務署へ提出する義務を負っています。

一方で、海外に拠点を置くFX業者は日本の金融商品取引法の適用対象外であり、日本の税務当局への直接的な報告義務は原則として存在しません。

ただし、OECD加盟国を中心に導入が進んでいる共通報告基準(CRS)という国際的な情報交換制度により、一部の海外金融機関は顧客の口座情報を居住地国の税務当局へ報告する場合があります。

この制度は自動的情報交換と呼ばれ、日本も参加していますが、対象となるのは参加国に所在し、かつ金融機関として登録されている事業者に限られます。

日本人利用者が多い主要な海外FX業者の多くは、CRS非参加国に拠点を置いているか、報告対象となる金融機関として登録されていない形態で運営されています。

自分が利用を検討している業者が該当するかは、業者の登録国とCRS参加状況を公式サイトや金融ライセンス情報で確認することで判断できます。

マイナンバーで取引情報が自動的に税務署に送られるわけではない

海外FX業者がマイナンバーを収集する目的は、日本の税務当局への報告義務に基づくものではなく、あくまで業者側の内部管理や将来的な制度対応の準備として位置づけられている場合が大半です。

提出したマイナンバーが業者のシステム内で保管されることはあっても、それが直ちに税務署と紐づけられて取引履歴が報告されるわけではありません。

税務署が海外FX取引の情報を把握する主な手段は、利用者自身が行う確定申告です。

海外FXで得た利益は雑所得として申告対象となり、年間の利益が一定額を超える場合には申告義務が生じます。

税務署は申告内容の整合性を確認する過程で、必要に応じて銀行口座への入出金履歴や業者への照会を行うことがありますが、これはマイナンバー提出の有無とは独立した調査手続きです。

個人情報の安全性について不安がある場合は、業者のプライバシーポリシーや個人情報保護方針を確認することが有効です。

金融ライセンスを保有する業者は、登録国の個人情報保護規制に従う義務があり、提出された情報は暗号化されたシステムで管理されることが一般的です。

ただし、ライセンス未取得の業者では管理体制が不透明な場合もあるため、業者選定時の判断材料の一つとして確認しておくことが推奨されます。

本人確認の強化目的で求められる場合がある

海外FX業者がマイナンバーの提出を求める背景には、本人確認手続きの厳格化やマネーロンダリング対策の強化があります。

多くの国では金融規制の一環として、顧客の身元確認を複数の書類で行うことが求められており、日本居住者に対してはマイナンバーカードや通知カードが有効な本人確認書類として認識されています。

業者によっては、運転免許証やパスポートに加えて、マイナンバー関連書類の提出を求めることで、より確実な本人確認を実施しようとする意図があります。

ただしこの場合でも、業者が必要としているのはマイナンバーという番号そのものよりも、公的機関が発行した書類による本人確認の信頼性です。

そのため、マイナンバーの番号部分をマスキングして提出することを認めている業者も存在します。

マスキング提出が認められる場合、本人確認書類としての効力は維持されつつ、番号情報の提供を避けることができるため、安全性を重視する利用者にとって有効な選択肢となります。

マスキング対応の可否は業者によって異なるため、事前にサポートへ確認しておくと安心です

提出するかどうかは利用者の判断に委ねられており、提出しない選択をしたとしても口座開設や取引そのものが制限されるケースは一部に限られます。

ただし業者によっては、提出がない場合に出金額の上限設定や高額取引時の追加確認を求める運用を行っていることがあります。

代表例として、一部の業者では月間出金額に制限を設ける場合や、一定額以上の出金時に追加書類を求める場合があるとされています。

利用規約の本人確認に関する項目で、提出しない場合の具体的な制限内容を事前に確認しておくことで、自分にとって必要な機能が制限されるかどうかを判断できます。

- 業者が本人確認書類として他の書類で対応可能か

- 出金制限などの不都合がないか

- マスキング対応の可否

- 業者の金融ライセンスや個人情報管理体制

業者が本人確認書類として他の書類で対応可能であり、出金制限などの不都合がない場合は提出しない選択も可能です。

一方で、スムーズな出金や高額取引を想定している場合は、マスキング対応の可否を確認した上で提出を検討する方が実用的です。

いずれの場合も、業者の金融ライセンスや個人情報管理体制を確認し、信頼性を判断してから提出することが重要です。

マイナンバーを提出した場合の影響を整理したところで、次に気になるのは「提出しなかった場合に何か不都合が生じるのか」という点です。次のセクションでは、提出を求められた際の対応と、提出しない選択肢について具体的に解説します。

マイナンバーを提出しない場合のデメリット

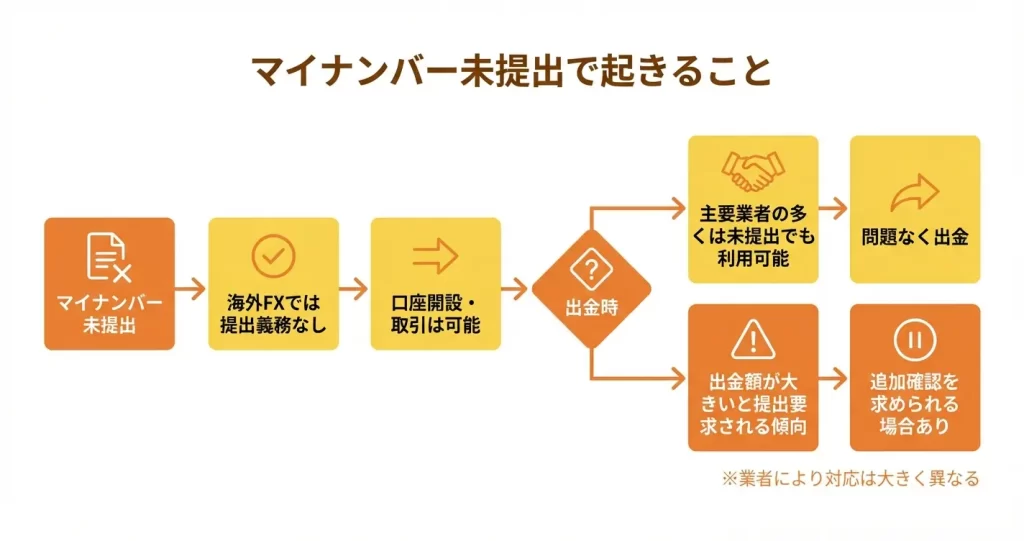

海外FX業者の多くはマイナンバー未提出でも口座開設を受け付けていますが、その後の利用において一定の制約が生じる可能性があります。

提出の任意性とは別に、実務上のリスクや不便さが発生するケースも存在するため、事前に確認しておく必要があります。

なお、海外FX業者におけるマイナンバー提出は日本国内の法律上の義務ではありません。国内の金融機関とは異なり、海外に拠点を置く業者には日本の法令による提出義務が課されていないため、提出しなくても法的な問題は生じません。

ただし、業者側の自主的な顧客管理方針として提出を求められる場合があり、提出の有無によって実務上の取り扱いに違いが生じることがあります。

以下では、マイナンバーを提出しない場合に想定される具体的な影響を整理します。

口座開設や取引への影響

マイナンバーを提出しなくても、多くの海外FX業者では口座開設自体は完了し、入金や取引の開始も可能です。

本人確認書類として運転免許証やパスポートなどが受理されれば、通常の取引口座として機能するため、提出しないこと自体が口座凍結や取引停止の直接的な原因になることは基本的にありません。

日本居住者向けにサービスを展開する主要な海外FX業者の中では、提出を必須としている業者は少数です。例えばXMTradingやExnessなど利用者の多い業者では、マイナンバーの提出なしでも口座開設から取引まで完結できる体制が整っています。

ただし、業者によっては登録情報の確認プロセスにおいて、マイナンバーの有無を確認する場合があります。未提出の状態が続くと後述する出金対応などで影響を受けることがあります。

出金制限がかかる可能性

一部の海外FX業者では、出金申請時に追加の本人確認として、マイナンバーの提示を求められる事例が報告されています。

これは業者側が顧客資産の移動を正確に記録し、マネーロンダリング対策や内部管理の観点から身元情報を補完する目的で行われるものです。

こうした出金時の追加確認は、すべての業者で一律に発生するわけではありません。特に出金額が一定の基準を超える場合や、複数回の出金履歴がある場合に求められる傾向があります。

この場合、マイナンバーを提出しない限り出金申請が保留される、または代替手段として追加の書類提出を求められることがあります。出金までに通常より時間を要する可能性があります。

利用規約の変更により、後から提出が求められるケースもあるため、長期利用なら事前確認がおすすめです

業者によって対応が異なる点に注意

海外FX業者がマイナンバーをどのように扱うかは、運営拠点や顧客管理の方針によって異なります。

対応パターンとしては、以下のような分類が見られます。

- マイナンバー登録欄を設けず、提出も求めない業者(主流)

- 任意項目として登録欄を用意し、提出を推奨する業者

- 出金時など特定のタイミングで提出を求める業者

また、提出の有無によって出金限度額や本人確認のプロセスに差を設けている業者も存在します。口座開設前に利用規約やサポート対応の方針を確認することが推奨されます。

特に長期的な利用を想定している場合は、未提出による影響がどの程度あるかを事前に把握しておくことで、後から不要なトラブルを回避できます。

マイナンバーを提出しないことで生じる影響の範囲は業者によって異なるため、実際の運用上のリスクを把握したうえで判断する必要があります。次のセクションでは、マイナンバーを提出した場合に税務当局との情報共有がどのように行われるのか、その実態と注意点を詳しく見ていきます。

海外FXの利益と税務署の関係

海外FX取引で得た利益は、日本の税制上どのように扱われ、どの程度税務署に把握されるのでしょうか。

このセクションでは、海外FXの課税区分、確定申告の必要性、そして税務署による利益の把握経路について整理します。

なお、海外FX業者へのマイナンバー提出は法的な義務ではなく、業者側が任意で求めている本人確認手続きの一環です。

提出しなくても口座開設や取引は可能ですが、一部の業者では提出しない場合に出金限度額が設定されることや、ボーナスキャンペーンの対象外となることがあります。

また、マイナンバーを業者に提出したとしても、業者から税務署へ直接情報が送られる仕組みにはなっていません。

マイナンバー提出の有無に関わらず、取引で利益が出た場合に知っておくべき税務上のルールを確認していきます。

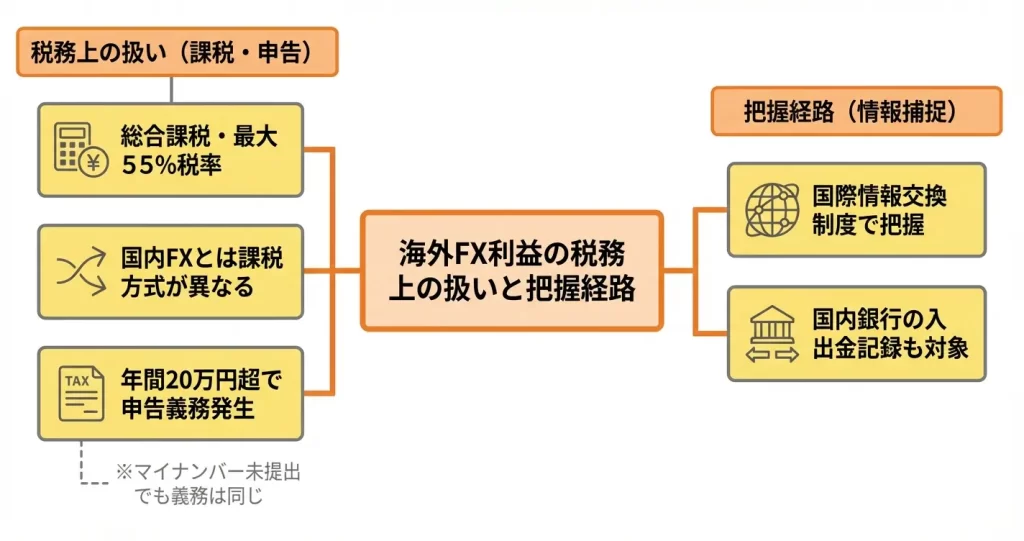

海外FXの利益は総合課税の対象

海外FX取引で得た利益は、国内FXとは異なり総合課税の雑所得として扱われます。

国内FXが申告分離課税で一律20.315%であるのに対し、海外FXでは給与所得など他の所得と合算した上で、累進税率が適用される仕組みです。

所得が増えるほど税率が上がるため、利益額によっては国内FXよりも税負担が大きくなる可能性があります。

総合課税では所得税と住民税を合わせた税率が最大で55%に達するため、利益が大きくなるほど税額も増加します。

一方で、他の雑所得との損益通算が可能であり、仮想通貨取引やアフィリエイト収入などと合算して計算できる点は国内FXにはない特徴です。

マイナンバー未提出でも確定申告は必要

海外FX業者にマイナンバーを提出していない場合でも、一定以上の利益が出れば確定申告の義務は発生します。

給与所得者の場合は年間20万円超、それ以外の場合は年間48万円超の利益が基準となります。

マイナンバーの提出有無は業者における本人確認の選択肢の一つであり、納税義務そのものには影響しません。

マイナンバーを提出していないことで税務署に把握されないと考えるのは誤りであり、後述する複数の経路を通じて取引実態が明らかになることがあります。

税務署はどうやって海外FXの利益を把握するのか

税務署は複数の情報源を通じて、海外FX取引の実態を把握する体制を整えています。

主な把握経路としては、国際的な金融口座情報の自動交換制度、国内銀行口座への入出金記録、そして税務調査時の資料提出要求が挙げられます。

- 国際的な金融口座情報の自動交換制度(OECD加盟国間)

- 国内銀行口座への入出金記録

- 税務調査時の資料提出要求

国際的な枠組みとしては、OECD加盟国を中心に金融口座情報を自動的に交換する仕組みが運用されており、日本も参加しています。

この制度により、海外金融機関に保有する口座情報が各国の税務当局間で共有される体制が構築されています。

また、海外FX業者から国内銀行への出金履歴は金融機関に記録されており、税務調査の際には取引履歴の提示を求められることがあります。

マイナンバーの提出有無に関わらず、税務当局は必要に応じて取引実態を調査する権限を持っています。

そのため、利益が出た場合には適切に確定申告を行うことが、後のトラブルを避ける上で重要です。

次のセクションでは、こうした税務上のルールを踏まえた上で、海外FX業者にマイナンバーを提出することの安全性について確認していきます。

海外送金時のマイナンバー提出について

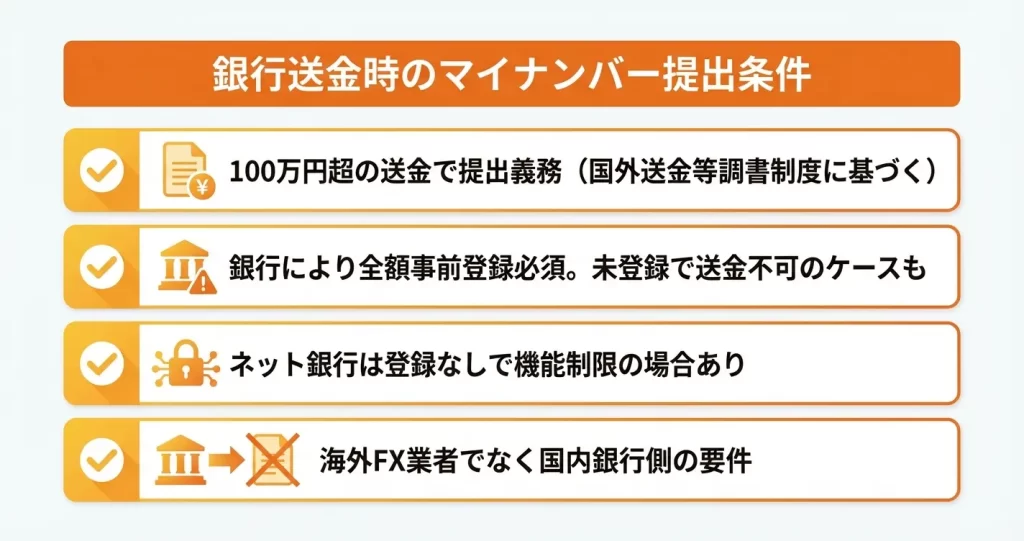

海外FX口座への入出金で銀行送金を利用する場合、海外FX業者への口座開設時とは別に、送金手続きの段階でマイナンバーの提出を求められるケースがあります。

これは海外FX業者の規定ではなく、日本国内の金融機関が法令に基づいて行う本人確認手続きの一環です。

海外FX口座への入金方法には銀行送金のほかに、クレジットカードや電子決済サービス(bitwallet、STICPAYなど)もあり、これらの方法ではマイナンバーの提出を求められないケースが一般的です。

ただし銀行送金は、まとまった金額を入金したい場合や出金時の選択肢として利用されることが多いため、事前に銀行側の対応を把握しておくことが実務的に重要となります。

銀行での海外送金時にマイナンバーが必要な場合

日本国内の金融機関から海外FX業者の口座へ送金する際、マイナンバーの提出が求められるのは、国外送金等調書制度 e-Gov 法令検索に基づく報告義務が銀行側に発生する場合です。

金融庁の指針に従い、多くの銀行では一定額以上の海外送金を行う利用者に対してマイナンバーの登録を求めています。

この制度では、原則として100万円を超える国外送金を行った場合、金融機関が税務署へ調書を提出する義務を負います。

そのため銀行は送金時点で利用者のマイナンバーを確認する体制を整えており、未登録の場合は送金手続き自体を受け付けない対応をとる金融機関も存在します。

金融機関によっては送金額にかかわらず事前にマイナンバー登録を必須としているケースもあります。

マイナンバーを銀行に登録した場合、その情報は金融機関内で厳格に管理され、法令で定められた目的以外には使用されません。

国外送金等調書として税務署へ報告されるのは送金の事実であり、報告されたこと自体が税務調査の対象となるわけではありません。

適切に確定申告を行っていれば通常の納税手続きの範囲内での扱いとなります。

主要銀行(ゆうちょ・セブン銀行など)の対応

各金融機関のマイナンバー登録方針は、取扱業務の範囲や内部規定により異なります。

ゆうちょ銀行では国際送金サービスの利用にあたり、マイナンバーの事前登録を必須としており、未登録の場合は窓口での手続きが必要となります。

セブン銀行やソニー銀行といったネット系金融機関では、口座開設時にマイナンバー登録を任意としている場合でも、海外送金機能を利用する際には別途登録手続きが必要になる設計となっています。

楽天銀行や住信SBIネット銀行などの主要ネット銀行も、海外送金の利用開始時にマイナンバー確認を行う体制を採用しています。

メガバンクや地方銀行でも、一定額以上の送金時にはマイナンバー確認が基本です

利用を検討している金融機関の公式サイトにある「海外送金サービス」のページで必要書類を確認するか、コールセンターや窓口で直接問い合わせることで、事前に対応方針を把握できます。

マイナンバー未登録だと海外送金できないケース

マイナンバーを金融機関に登録していない状態で海外送金を行おうとした場合、金融機関の方針により手続きが制限されることがあります。

オンラインバンキングでの海外送金機能が利用できず、窓口での対面手続きに限定される場合や、窓口でもマイナンバーの提示がなければ送金自体を受け付けない対応をとる金融機関も存在します。

特にネット専業銀行では、システム上でマイナンバー未登録の顧客に対して海外送金メニューが表示されない設計になっているケースもあり、事実上、登録なしでは送金手続きに進めない仕組みとなっています。

実際には送金手段が大きく制限されることになります。

海外FX口座への入出金を銀行送金で行う予定がある場合は、利用を検討している金融機関の海外送金サービスの利用条件を事前に確認し、必要に応じてマイナンバー登録を済ませておくことでスムーズな取引が可能となります。

ここまでで、海外送金の実務面でのマイナンバー提出の扱いが整理できました。次のセクションでは、マイナンバーを提出した場合の税務上の影響と、確定申告との関係について解説します。

マイナンバー提出時の安全性と注意点

海外FX業者にマイナンバーを提出する場合、個人情報の取り扱いに対する不安を感じる方も少なくありません。

まず前提として、海外FX業者へのマイナンバー提出は法律上の義務ではなく、基本的に任意です。国内のFX業者や証券会社では番号法 e-Gov 法令検索により提出が義務付けられていますが、海外に拠点を置く業者には日本の番号法が適用されないためです。

ただし、業者によっては本人確認の精度を高める目的や、将来的な税務対応の準備として提出を求める場合があります。提出した場合でも、海外FX業者から直接税務署に情報が報告される仕組みは現時点では整備されていません。

なお、提出しない場合も確定申告の義務自体には影響しません。安全性は業者の管理体制と提出方法によって左右されるため、提出を求められた際は事前に確認すべきポイントを押さえておく必要があります。

金融ライセンスを持つ業者かどうか確認する

海外FX業者を選ぶ際は、金融当局から正式なライセンスを取得しているかを最優先で確認することが重要です。ライセンスの有無は、業者が一定の財務基準や顧客情報管理の体制を満たしているかを判断する基準となります。

主要なライセンスとしては、英国のFCA、キプロスのCySEC、オーストラリアのASICなどが知られており、これらは比較的厳格な規制を設けています。

ライセンス情報は業者の公式サイトのフッター部分や会社概要ページに記載されているため、口座開設前に必ず確認しておきましょう。

個人情報保護体制の確認ポイント

業者の個人情報保護方針やセキュリティ対策の内容を確認することで、マイナンバーを含む情報が適切に管理されているかを判断できます。

確認すべき項目としては、SSL暗号化通信の採用状況、個人情報の保管場所や保管期間、第三者への開示条件、データ漏洩時の対応方針などが挙げられます。これらの情報は利用規約やプライバシーポリシーに記載されているため、マイナンバー提出前に一度目を通しておくことが推奨されます。

なお、マイナンバーの提出を拒否しても口座開設自体は可能な業者が多く、その場合は他の本人確認書類のみで手続きが進められます。

提出する場合の書類の送り方と保管方法

マイナンバーを提出する際は、業者が指定する方法に従い、できる限り暗号化された安全な経路を選択することが重要です。

多くの業者ではマイページ内の専用アップロード機能が用意されており、暗号化された通信経路を通じて書類を送信できます。メールでの送信を求められる場合は、パスワード保護付きPDFにするなどの対策を講じましょう。

また、提出した書類の控えは自身で適切に保管し、不要になった場合は速やかに破棄することで、情報漏洩のリスクを最小限に抑えられます。

業者選びと提出方法の安全性を確認したところで、次は海外FX利用時の税務上の注意点と確定申告の基本について整理していきます。

マイナンバーの提出有無にかかわらず、海外FXで得た利益には確定申告の義務が発生するため、税務上の取り扱いを正しく理解しておくことが重要です。

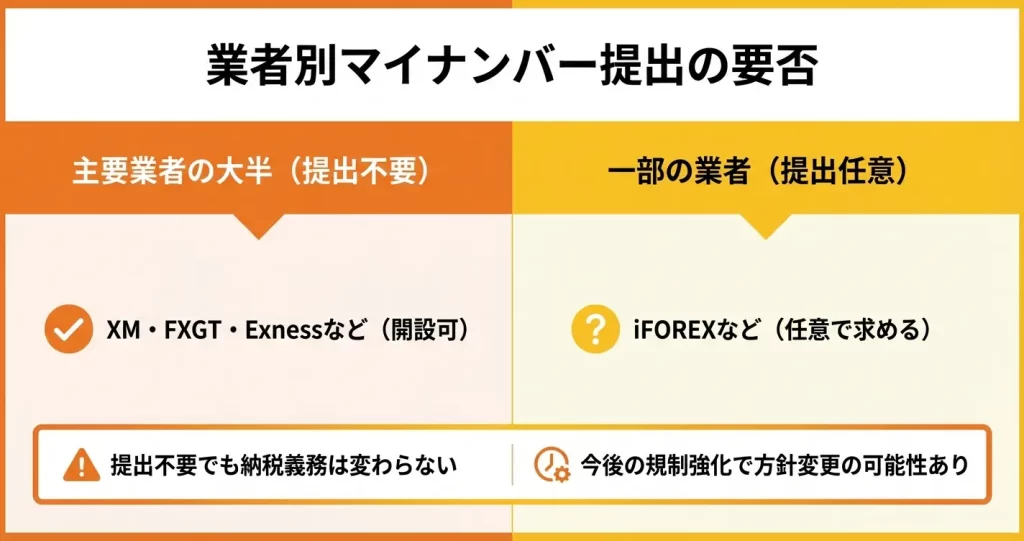

主要海外FX業者のマイナンバー提出状況

海外FX業者によって、マイナンバーの提出要否は異なります。

現在は提出を求めない業者が主流ですが、一部では任意または必須として扱われるケースも存在します。ここでは主要業者の対応状況と、提出を求める背景、今後の方針変更の可能性について整理します。

マイナンバー提出が不要な主要業者

これらの業者では、口座開設時に本人確認書類と現住所確認書類のみで手続きが完結します。

提出不要としている業者には、XMTrading、FXGT、Exness、TitanFX、Axiory、HFM、ThreeTrader、TradeViewなどが含まれます。

これらは日本在住者向けのサービスを提供しているものの、日本の金融商品取引法 e-Gov 法令検索に基づく登録を行わない形で運営されています。そのため、国内業者に課される報告義務を負わず、マイナンバーを収集する実務上の必要性が生じていないと考えられます。

業者がマイナンバーを収集しないことは、税務署への自動報告がないという意味であり、利用者自身が確定申告で取引損益を正しく申告する責任を負います。

提出不要の業者を利用しても脱税が可能になるわけではなく、申告義務は国内FXと同様に存在する点に注意が必要です。

口座開設をスムーズに進めたい場合や、個人番号の提出に抵抗がある場合は、これらの業者を選択することで手続きを簡素化できます。

提出を求められる業者とその理由

一部の海外FX業者では、マイナンバーの提出を任意または条件付きで求めるケースがあります。

提出が求められる背景には、業者側のコンプライアンス体制の強化や、運営拠点による規制方針の違いがあると考えられます。

たとえば、iFOREXでは口座開設時にマイナンバーの入力欄が設けられています。提出は任意とされており、未提出でも口座開設や取引に支障はありません。

ただし、提出することで本人確認の審査が迅速化する傾向があるとされています。

マイナンバーを提出しても、海外業者から税務署へ自動報告される仕組みは現時点では整備されていません

提出した情報は業者の内部管理に用いられるものであり、国内業者のような法定調書の提出義務は海外業者には適用されないためです。

また、一部の業者では出金時や一定額以上の取引時に追加書類として提出を求められる事例も報告されています。

これは資金洗浄対策や顧客情報の正確性確保を目的とした措置と考えられます。一般的には数百万円規模の出金や、短期間に高頻度の取引がある場合に確認が入ることがあります。

事前に利用規約や公式サポートで確認しておくことが望ましいです。

マイナンバー提出を求める業者であっても、情報は暗号化された環境で管理され、業者の本人確認および取引管理の範囲内で利用されるのが通常です。

ただし、業者ごとに管理体制は異なるため、プライバシーポリシーや個人情報保護方針を事前に確認しておくと安心です。

今後の動向と業者の方針変更の可能性

海外FX業者のマイナンバー対応は、今後変更される可能性があります。

国際的な金融規制の強化や、日本当局による海外業者への監視強化が進めば、業者側が自主的にマイナンバー収集を始めることも想定されます。

現時点では日本の金融庁は海外FX業者に対して直接的な規制権限を持ちませんが、利用者保護の観点から注意喚起を継続しています。

仮に将来的に法整備が進み、海外業者にも一定の報告義務が課されるような制度変更があれば、多くの業者がマイナンバー提出を必須化する可能性があります。

また、業者が日本市場での事業継続を重視する場合、自主的にコンプライアンス基準を引き上げ、マイナンバー収集を含む本人確認体制を強化することも考えられます。

口座開設時には各業者の最新の方針を公式サイトやサポートで確認し、変更があった場合には速やかに対応できるよう準備しておくことが重要です。

登録メールアドレスや会員ページでの通知を定期的にチェックしておくと安心です。

- マイナンバー提出の有無

- 金融ライセンスの有無

- 日本語サポートの充実度

- 出金実績の透明性

現在提出不要の業者を利用している場合でも、定期的に利用規約の更新情報を確認しておくと安心です。

FXとマイナンバーに関するよくある質問

FXを始める際や取引を続ける中で、マイナンバーの提出義務や個人情報の取り扱いについて不安を感じる方は少なくありません。

ここでは、提出の必要性や税務上の取り扱い、プライバシーに関する疑問など、実際に多く寄せられる質問をまとめて解説します。

制度の仕組みを正しく理解することで、安心して取引や手続きを進めることができます。

FXでマイナンバーを提出しなくても取引できますか?

国内のFX業者は、犯罪収益移転防止法により、口座開設時にマイナンバーの提出が義務付けられています。

提出しない場合は口座開設自体ができません。

一方、海外FX業者の場合は、マイナンバーの提出なしでも取引できる業者が多く存在します。

ただし海外業者でも、本人確認の強化のためにマイナンバーの提出を求めるケースが増えてきています。

利用する業者の規約を事前に確認しておくと安心です。

マイナンバーでFXの取引が会社や税務署にばれますか?

FX会社にマイナンバーを提出しても、その情報が自動的に税務署や会社に通知されるわけではありません。

ただし、一定以上の利益が発生した場合は確定申告の義務が生じます。

FX会社は年間の損益報告書を税務署に提出しているため、申告が必要な利益があるにもかかわらず無申告の場合、税務調査で発覚する可能性があります。

会社に知られるのは、住民税の税額変更や副業禁止規定の確認時など、申告後の手続きを通じて間接的に気づかれるケースが主です。

海外FX口座の開設にマイナンバーは必要ですか?

海外FX業者に口座を開設する際、マイナンバーの提出は法的な義務ではありません。

多くの海外FX業者では、運転免許証やパスポートなどの本人確認書類のみで口座開設が可能です。

ただし、一部の業者では追加の本人確認書類としてマイナンバーカードの提出を求めるケースもあります。

提出の要否は業者ごとに異なるため、開設前に各業者の必要書類を確認することをおすすめします。

銀行にマイナンバーを提出しないとどうなる?

銀行にマイナンバーを提出しないこと自体で罰則が生じるわけではありません。

ただし、海外送金を行う際には注意が必要です。

100万円を超える取引や、銀行によっては金額にかかわらず提出を求められる場合があります。

未提出のままでは、送金手続き自体が受け付けられない可能性があります。

海外送金の予定がある場合は、事前に利用銀行の要件を確認しておくと安心です。

FXで確定申告をしないとばれますか?

FX取引による利益が一定額を超えた場合、確定申告の義務が生じます。

税務署は銀行口座の入出金記録や海外送金情報を照会できる権限を持っており、無申告が発覚する可能性があります。

マイナンバーの提出有無に関わらず、FX会社は取引情報を税務署に報告する仕組みになっています。

無申告が発覚すると、本来の税額に加えて無申告加算税や延滞税が課されるため、申告義務が発生している場合は適切に手続きを行うことが重要です。

マイナンバーカードで海外資産や預金残高はバレますか?

マイナンバーカードや番号の提出自体で、海外資産や預金残高が自動的に税務署に通知されることはありません。

マイナンバーは本人を正確に識別するための番号であり、資産情報を直接含むものではないためです。

ただし税務署は必要に応じて、金融機関に対して照会する権限を持っています。

申告内容に疑義がある場合などは、マイナンバーを利用して各機関に情報提供を求めることが可能です。

コメント