海外FXは危険だと聞くけれど、具体的に何がリスクなのか、本当に利用すべきではないのか判断に迷う方は少なくありません。金融庁の警告や出金トラブルの噂がある一方で、ハイレバレッジやボーナスに魅力を感じている方も多いでしょう。

実際には、海外FXには法規制・税金・業者の信頼性など複数のリスクが存在し、それぞれ性質も対策も異なります。違法性や借金リスク、税務リスクなど、事前に知っておくべきポイントを正しく理解することが重要です。

本記事では、海外FXの7つの具体的なリスクとその理由を整理した上で、安全な業者を見分けるための基準と利用前に取るべき対策を解説します。読み終えるころには、自分にとって海外FXが選択肢になるのか、冷静に判断できる状態になるはずです。

海外FXが「危険」と言われる7つの理由

海外FX業者の利用を検討する際、まず把握すべきはリスクの全体像です。

国内FXとは異なる規制環境や税制、業者の信頼性に関わる問題まで、危険性の種類は多岐にわたります。ここでは海外FXが「危険」と指摘される主な理由を7つの観点から整理し、それぞれのリスクがどのような構造で存在しているのかを説明します。

これらのリスクのうち金融庁の警告・法的保護の不在・信託保全の不備は構造的なリスクであり、業者選定では回避できません。

一方で「出金トラブル」「詐欺業者」は、ライセンス保有状況・運営実績・利用者の評判などを確認することで、ある程度リスクを低減できる性質のものです。

海外FXを利用するかどうかは、こうしたリスクの性質を理解した上で、高レバレッジ取引やボーナス制度といったメリットと比較して判断する必要があります。

金融庁の警告・無登録営業である点

海外FX業者の多くは、日本の金融庁に登録せずに日本居住者向けにサービスを提供しています。

金融庁は公式サイトで無登録業者に関する警告情報を公開しており、法的な許可を得ずに営業している業者との取引にはリスクが伴うことを明示しています。

無登録営業自体が違法行為とされるため、万が一トラブルが発生した場合でも、国内の金融ADR制度などの紛争解決手段が利用できません。

出金拒否・出金トラブルのリスク

出金拒否は海外FX利用者が最も警戒すべきリスクの一つです。

利益が出た際に出金申請を行っても、理由を問わず拒否されたり、手続きが極端に遅延したりする事例が報告されています。

出金拒否の背景には、業者側の資金繰りの問題、利用規約の恣意的な解釈、意図的な不正行為などが考えられます。

国内業者であれば金融庁への通報や法的手続きが可能ですが、海外業者の場合は国内の法的手段が適用されないため、資金回収が現実的に困難になるケースがあります。

- ボーナス利用時の取引に対して後から「規約違反」を理由に出金を拒否

- 出金手続きに数ヶ月を要した後に理由なく口座が凍結

- 少額出金は通るが高額利益の出金時のみ拒否される

こうしたトラブルを避けるには、運営歴が5年以上あり、複数の信頼できるライセンス(英国FCA、キプロスCySECなど)を保有している業者を選ぶことが基本的な対策となります。

詐欺業者・悪質ブローカーの存在

海外FX市場には、正規のライセンスを持たない詐欺業者や、ライセンスを偽装している悪質なブローカーが混在しています。

こうした業者は魅力的なボーナスや高いレバレッジを謳って顧客を集めますが、実際には取引システムが正常に機能していなかったり、入金後に連絡が取れなくなったりするケースがあります。

特にSNSやアフィリエイト経由で誘導される無名業者については、運営実態や登録情報の確認が困難であり、資金を持ち逃げされるリスクが高まります。

- 金融ライセンスの登録番号が公式サイトに明記され、発行機関のサイトで実在が確認できる

- 運営会社の所在地・代表者名・設立年などの法人情報が開示されている

- 日本語サポートが実在し、問い合わせに対して具体的な回答が得られる

- 利用者の口コミが複数のサイトで確認でき、極端に評価が偏っていない

これらの情報を総合的に判断することで、詐欺業者を避ける確度を高めることができます。

税金が高い(総合課税・最大55%)

海外FXで得た利益は、国内FXとは異なり総合課税 e-Gov 法令検索の対象となります。

国内FXは申告分離課税 e-Gov 法令検索が適用され、利益に対して一律20%程度の税率が課されますが、海外FXの利益は給与所得などと合算され、累進税率が適用されます。

所得額によっては最大55%程度の税負担が生じる可能性があります。また、国内FXで認められている損失の繰越控除も適用されないため、税務上の不利益が大きい点も理解しておく必要があります。

ハイレバレッジによる急激な資金喪失

海外FXの特徴である数百倍から千倍を超えるレバレッジは、少額資金で大きな取引を可能にする一方、相場の急変時には証拠金を一瞬で失うリスクを伴います。

国内FXでは法令によりレバレッジが25倍に制限されているため、急激な損失が発生しにくい設計になっています。

しかし海外FXではこうした規制がなく、自己管理が求められます。ゼロカットシステムを採用している業者であれば追証は発生しませんが、資金が瞬時にゼロになる可能性は常に存在します。

日本の法的保護が受けられない

海外FX業者との取引は、基本的に日本国外の法律に基づいて行われます。

そのため、トラブルが発生した際に日本の金融商品取引法 e-Gov 法令検索や消費者保護法 e-Gov 法令検索が適用されず、国内の裁判所や金融ADR機関を通じた救済措置を受けることができません。

業者が所在する国の法制度に従って対応する必要がありますが、言語の壁や法的手続きの複雑さから、実質的に権利行使が困難になるケースが大半です。

信託保全が義務化されていない

国内FX業者には顧客資産の全額信託保全が法律で義務付けられていますが、海外FX業者にはそうした規制が存在しない、または緩やかな基準にとどまっています。

業者が経営破綻した場合、預けていた資金が返還される保証はなく、分別管理の実態も外部から確認する手段が限られています。

ここまで海外FXの主なリスク要因を整理しましたが、こうした危険性を踏まえた上で、実際にどのような被害事例が報告されているのかを次のセクションで確認していきます。

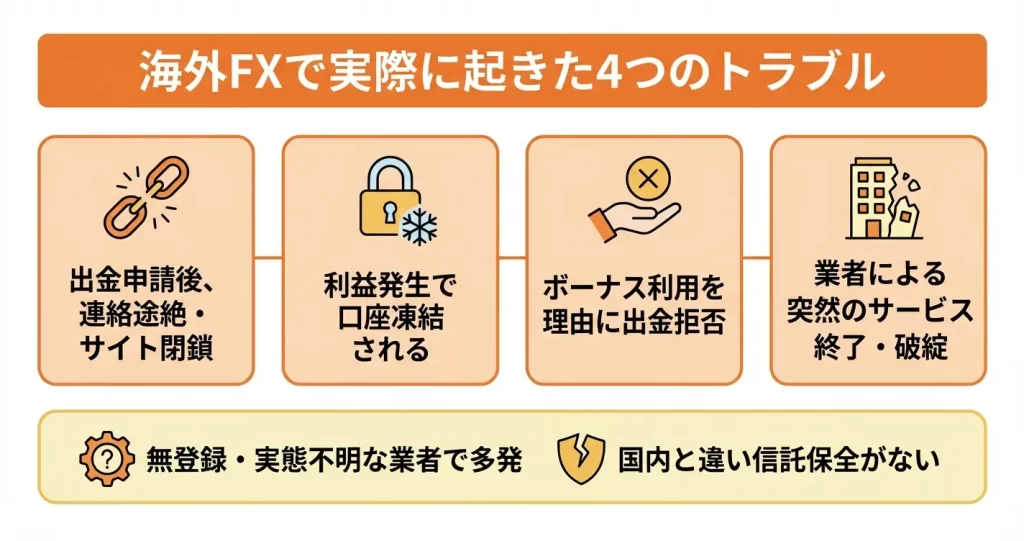

実際に起きた海外FXのトラブル事例

海外FXを利用する上で最も知っておくべきなのは、実際に発生したトラブルの具体的な内容です。出金拒否や業者の突然の消失など、個人投資家が被害を受けた事例は国内外で複数報告されています。

ここでは代表的な4つのトラブルパターンを紹介し、どのような状況で被害が発生しやすいのかを整理します。

なお、金融庁は日本国内で登録を受けずに営業する海外FX業者の利用について警告を行っています。

出金できない・連絡が取れなくなったケース

出金申請後に業者からの返答が途絶え、そのままサイトが閉鎖されるトラブルは最も深刻な被害の一つです。

入金時は迅速に対応していた業者が、出金を申請した途端にサポートの返信が遅くなり、最終的にサイトへのアクセスすらできなくなるケースが報告されています。このパターンは特に、運営歴が2年未満の業者や、会社情報・ライセンス情報が公式サイトで明確に確認できない業者で発生する傾向にあります。

こうしたトラブルは、金融ライセンスを取得していない業者や、会社の所在地が曖昧な業者に多く見られます。

利用者が日本国内から法的措置を取ろうとしても、業者の実体が海外にあるため追跡が困難になります。結果として資金の回収ができないまま泣き寝入りとなるケースが少なくありません。

海外FXでこうしたリスクを避けるには、英国FCA・キプロスCySEC・オーストラリアASICといった主要金融ライセンスの保有状況と、運営会社の法人登記情報が確認できることが最低限の判断基準となります。

利益が出たら口座凍結されたケース

取引で一定以上の利益を出した直後に、規約違反を理由として突然口座が凍結され、出金ができなくなる事例も存在します。

業者側から「不正取引の疑いがある」「利用規約に違反している」といった曖昧な理由が提示されるものの、具体的にどの行為が問題だったのか明確な説明がないまま、口座資金が没収される形になります。

特に問題となるのは、スキャルピングや両建て取引など、業者によって禁止事項が異なる取引手法を行った場合です。

利用規約に小さく記載されている禁止事項を見落としていた場合や、規約自体が曖昧な表現で書かれている場合、利用者側に落ち度がなくても一方的に違反と判断される可能性があります。

ボーナスの悪用を理由に出金拒否されたケース

海外FX業者が提供する入金ボーナスやキャッシュバックを受け取った後、その利用方法に問題があったとして出金を拒否されるトラブルも報告されています。

業者側は「ボーナスの不正利用」や「ボーナスハンティング」を理由に挙げますが、利用者が規約を正しく理解していなかったケースや、規約の解釈が業者と利用者で異なるケースが混在しています。

このトラブルは、複数口座間での両建てや、複数業者をまたいだ取引など、ボーナスを利用した取引戦略を実行した際に発生しやすい傾向があります。

ボーナス利用時の取引制限は業者ごとに大きく異なるため、条件を十分に確認しないまま取引を開始すると、意図せず規約違反と判断されるリスクがあります

業者が突然サービス終了・破綻したケース

運営していた海外FX業者が予告なくサービスを終了し、預けていた資金が返還されないまま連絡が取れなくなるケースも存在します。

経営状況の悪化や金融当局からの警告を受けた後、十分な告知期間を設けずに突然サイトを閉鎖する業者や、破綻手続きを経ずに事実上の夜逃げ状態となる業者が過去に確認されています。

国内FX業者の場合は、信託保全が法律で義務付けられているため、業者が破綻しても顧客資金は原則として保護されます。

しかし海外FX業者の場合、信託保全の有無や内容は業者の自主的な判断に委ねられており、実際に破綻した際に資金が返還される保証はありません。英国FCAライセンスでは最大85,000ポンド程度、キプロスCySECでは最大20,000ユーロ程度の補償制度がありますが、全額が戻る保証はなく、手続きにも時間がかかるのが実情です。

- 国民生活センターや各地の消費生活センターへの相談

- 証拠となる取引履歴・メールのやり取りの保全

- 金融庁の「無登録の海外所在業者による勧誘にご注意ください」ページでの業者情報確認

ただし海外業者との紛争解決は困難を伴うため、事前の業者選定が最も重要な対策となります。

これらのトラブル事例を踏まえると、海外FX業者を選ぶ際には何を基準に判断すべきかが重要になります。次のセクションでは、海外FXが持つ構造的なリスクを7つの観点から整理し、なぜこうしたトラブルが発生しやすいのかを解説します。

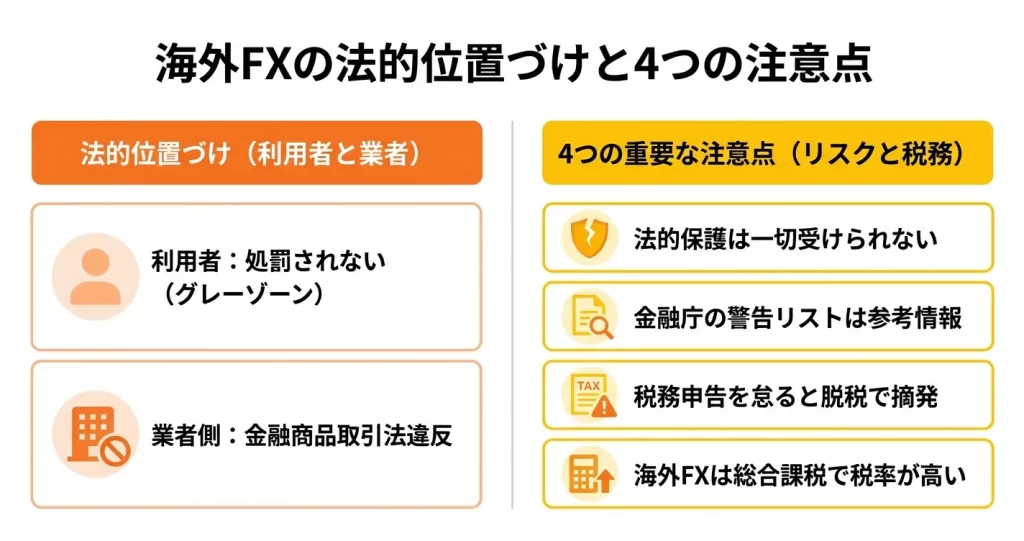

海外FXは違法?法的な位置づけと金融庁の見解

海外FX業者を利用すること自体が違法行為にあたるのかは、多くの利用者が最も気になる点です。

ここでは、利用者側と業者側それぞれの法的な立場、金融庁の見解、そして税務上の注意点を整理して解説します。正しい法的位置づけを理解することで、自分が負うべきリスクの範囲を明確にできます。

なお、法的リスクとは別に、出金トラブルや詐欺被害といった実害リスクについては次のセクションで詳しく扱います。

法律上の問題がなくても、実際の取引で損失を被る可能性がある点は区別して理解する必要があります。

利用者が罰せられることはない(現状グレーゾーン)

日本国内から海外FX業者を利用する行為について、利用者個人が金融商品取引法 e-Gov 法令検索違反として処罰された事例は現時点で確認されていません。

金融商品取引法は主に業者側の登録や勧誘行為を規制する法律であり、利用者の取引行為そのものを罰する規定は存在しないためです。そのため、海外FX業者を利用すること自体は違法ではないものの、法的な保護も受けられない「グレーゾーン」の状態にあると理解すべきです。

「法的な保護を受けられない」とは、具体的には以下のような場面で不利になることを意味します。

業者が突然出金を拒否したり、不当な理由で口座を凍結した場合でも、金融商品取引法に基づく業者への行政指導や監督が行われないため、金融庁に相談しても対応してもらえません。

また、トラブルが発生した際に利用できる金融ADR制度(裁判外紛争解決制度)や投資者保護基金といった国内業者利用時のセーフティネットも適用されません。

被害回復は利用者自身で海外業者と交渉するか、現地の法制度に基づいて対応する必要があります。

業者側は金融商品取引法違反

海外FX業者が日本居住者に対して勧誘や営業活動を行う場合、金融商品取引法に基づく金融庁への登録が必要です。

この登録を行わずに日本国内向けにサービスを提供している業者は、金融商品取引法に違反している状態にあります。

ただし、業者が海外に拠点を置いている場合、日本の法執行が及びにくいため、実際に摘発されるケースは限定的です。この法的な構造が、海外FX業者が日本国内で事実上営業を続けている背景となっています。

金融庁が警告を出している業者リストの存在

金融庁は無登録で金融商品取引業を行っている疑いのある海外業者について、定期的に警告リストを公式サイト上で公開しています。

このリストには業者名、所在地、ウェブサイトのURLなどが掲載されており、誰でも閲覧可能です。

リストに掲載されている業者は、日本の法律に基づく登録を行わずに営業している業者として金融庁が把握しているものであり、利用者保護の観点から注意喚起が行われています。

ただし、このリストの掲載状況は業者選びの判断材料として以下のように理解する必要があります。

リストに掲載されていることは「日本の登録を受けていない」という事実を示すものであり、直ちに詐欺業者であることを意味するわけではありません。実際には、海外の金融ライセンス(英国FCAやキプロスCySECなど)を取得し、一定の規制下で運営されている業者も含まれています。

一方で、リストに掲載されていないからといって安全とは限らず、金融庁が把握していない業者や、新たに営業を始めた業者は掲載されていない場合があります。

そのため、このリストは「利用を避けるべき業者の確定リスト」ではなく、「日本の法的保護が受けられない業者の参考情報」として位置づけて利用するのが適切です。

税務申告を怠ると脱税として摘発される

海外FXで得た利益は、国内FXと同様に日本国内での課税対象となります。

海外口座であっても、日本の居住者が得た所得である以上、確定申告 e-Gov 法令検索を行い適切に納税する義務があります。

申告を怠った場合、税務調査によって無申告が発覚し、延滞税や加算税といったペナルティが課されるだけでなく、悪質と判断されれば脱税として刑事罰の対象となる可能性もあります。

海外FXの利用そのものは罰せられなくても、税務申告を怠ることは明確な違法行為です

なお、海外FXと国内FXでは課税方式が異なる点にも注意が必要です。

国内FXの利益は申告分離課税 e-Gov 法令検索として一律20%前後の税率が適用されますが、海外FXの利益は雑所得として総合課税 e-Gov 法令検索の対象となり、他の所得と合算した上で累進税率(所得に応じて15%から最大50%前後)が適用されます。

そのため、利益額や他の所得状況によっては、国内FXよりも税負担が大きくなる場合があります。

法的な位置づけを整理すると、利用者側には直接的な罰則はないものの、法的保護もなく、税務申告義務は厳格に存在するという状態です。

では、こうした法的リスク以外に、実際の取引で遭遇しやすい具体的なリスクにはどのようなものがあるのでしょうか。次のセクションで詳しく見ていきます。

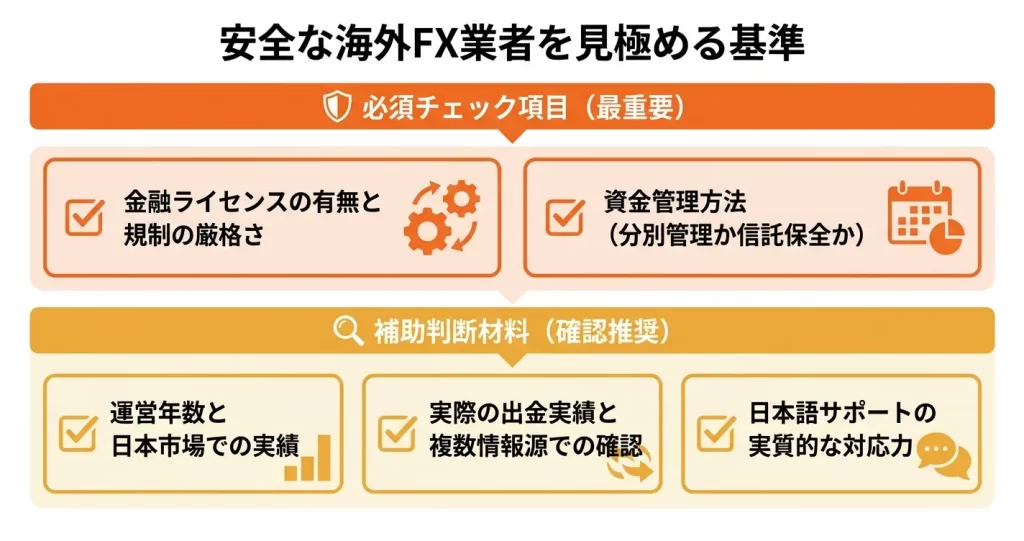

安全な海外FX業者の見分け方【5つのチェックポイント】

海外FX業者の中には信頼できる運営体制を持つ事業者も存在しますが、それを見極めるには明確な判断基準が必要です。

ここでは、出金拒否や突然のサービス停止、資金持ち逃げといった典型的なトラブルから身を守るために、利用前に確認すべき5つのチェックポイントを比較の観点から解説します。

これらの基準は優先度順に並べており、上位の項目ほど安全性の判断において重要度が高くなります。

特に金融ライセンスと資金管理方法の2点は必須の確認事項であり、これらが明確でない業者は利用を避けるべき対象と考えられます。

運営年数以降の3項目は、ライセンスと資金管理が確認できた業者の中から、より信頼性の高い事業者を選ぶための補助的な判断材料として活用できます。

金融ライセンスの有無と信頼性

金融ライセンスは業者の信頼性を判断する最初の基準ですが、ライセンスの種類によって規制の厳格さが大きく異なります。

同じライセンス保有業者でも、取得国の規制水準によって顧客資金の保護レベルや監査体制に明確な差が生じます。

英国FCAやキプロスCySECなど、厳格な規制を持つ国のライセンスは資本金要件や監査義務が明確に定められており、定期的な財務報告が義務付けられています。

一方、規制の緩い地域のライセンスは形式的な取得にとどまる場合もあり、実質的な監督機能が限定的なケースがあります。

この違いは、業者が経営難に陥った際の顧客対応や、トラブル発生時の解決手段の有無に影響すると考えられています。

ライセンス情報は業者の公式サイトに記載されているのが一般的ですが、記載があっても登録番号を監督機関の公式サイトで照合し、実際に有効な登録であるかを確認する必要があります。

ライセンス未取得の業者や、ライセンス情報を明示していない業者は、どれだけ条件が魅力的でも利用を避けるべき対象と言えます。

運営年数と日本人ユーザーの実績

運営年数の長さは業者の安定性を示す一つの目安になりますが、単に年数だけでなく日本市場での実績も併せて確認する必要があります。

海外FX業者の中には、グローバルでは長年運営していても日本向けサービスは最近開始したケースや、逆に日本人トレーダーに特化して一定の実績を積んでいるケースがあります。

日本向けサービスの提供実績が5年以上ある業者は、一定の運営安定性があると見られる傾向があります

判断の目安としては、日本向けサービスの提供実績が5年以上ある業者は一定の運営安定性があると見られる傾向があります。

日本人ユーザーが実際に利用している業者であれば、日本語での出金報告や利用体験が複数のサイトやSNSで確認できる傾向があります。

新興業者がすべて危険というわけではありませんが、運営実績が3年未満の場合はより慎重な情報収集と、許容できる損失額の範囲内での少額利用開始が推奨されます。

資金管理方法(分別管理・信託保全)

顧客資金の管理方法は、業者が破綻した際に資金が返還されるかどうかに直結する重要な要素です。

分別管理と信託保全では保護の水準が異なり、信託保全の方が顧客資金の安全性は高いとされています。

- 分別管理:業者の運営資金と顧客の預託金を別口座で管理(法的保護は必ずしも保証されない)

- 信託保全:第三者機関が資金を管理(業者破綻時も返還手続きが制度として整備)

分別管理は業者の運営資金と顧客の預託金を別口座で管理する仕組みですが、法的な保護が必ずしも保証されているわけではありません。

業者が破綻した場合、分別管理されていても返還手続きが複雑化したり、一部しか戻らない可能性があります。

一方、信託保全は第三者機関が資金を管理するため、業者が破綻しても資金の返還手続きが制度として整備されています。

ただし、海外FX業者で信託保全を採用しているケースは国内業者に比べて少なく、多くは分別管理にとどまっている点は認識しておく必要があります。

業者の公式サイトで資金管理方法が明記されているか、どの金融機関で管理されているかが開示されているかを確認することが、判断の第一歩になります。

情報開示が曖昧な業者や、資金管理についての説明がない業者は、透明性の観点から利用を慎重に判断すべき対象です。

出金実績と口コミの確認方法

出金トラブルの有無は、業者の信頼性を測る最も実務的な指標の一つです。

出金申請が正常に処理されているかどうかは、実際の利用者による報告を複数の情報源で確認することで判断できます。

確認すべき情報源としては、FX関連の掲示板やレビューサイト、SNSでの利用報告などが挙げられますが、一部のサイトでは業者からの広告目的で偏った評価が掲載されている場合もあります。

そのため、肯定的な意見だけでなく否定的な意見の内容も読み込み、具体的な出金額や処理期間が記載されているかを確認することが重要です。

具体的には、通常の出金申請から着金までに2週間以上かかる報告が複数見られる場合や、出金拒否の理由として規約違反を頻繁に主張する報告がある場合は、利用を見送る判断材料になります。

日本語サポート体制の質

日本語サポートの有無と対応品質は、トラブル発生時の解決可能性に直結します。

単に日本語サイトがあるだけでなく、問い合わせに対して日本語で適切な回答が得られるかどうかが重要です。

サポート体制を確認する方法としては、利用開始前に簡単な質問をメールやチャットで送り、返答の速度と内容の的確さを確認する方法が有効です。

自動翻訳を使った不自然な日本語での対応や、回答が曖昧で具体性に欠ける場合は、実質的なサポート体制が整っていない可能性があります。

また、サポート対応時間が日本時間に対応しているか、電話やライブチャットなどリアルタイムでの問い合わせ手段が用意されているかも、緊急時の対応力を測る判断材料になります。

これらの5つのポイントのうち、最低でも金融ライセンスの保有と資金管理方法の明示が確認でき、かつ運営実績と出金報告に問題が見られない業者であれば、海外FX業者の中では相対的に信頼性が高いと判断できる水準にあると考えられます。

ただし、日本の金融庁の監督外である以上、国内FX業者と同等の法的保護は期待できないため、利用する場合は自己責任での判断が前提となります。

次のセクションでは、実際に利用する前に取るべき具体的な対策について解説します。

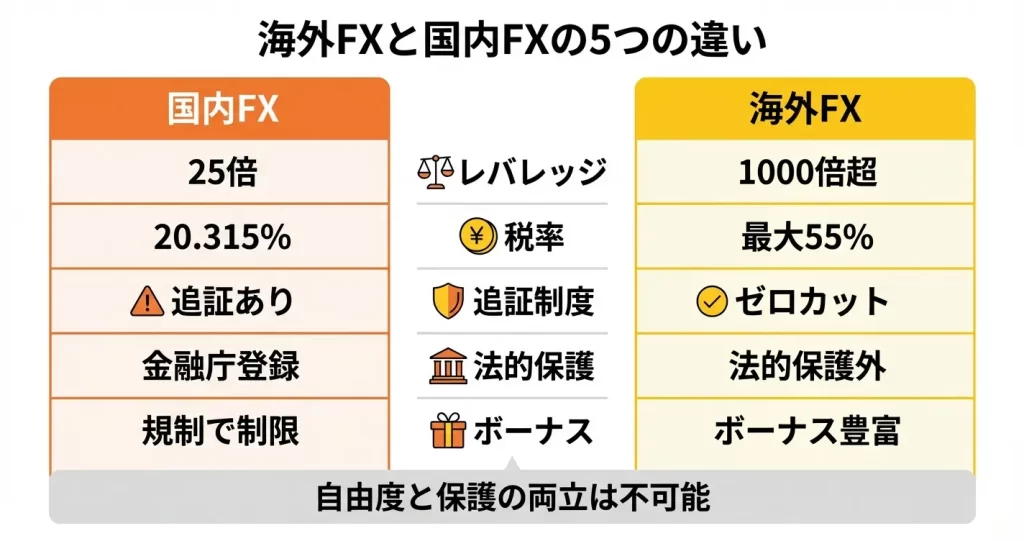

see海外FXと国内FXの違い【リスクとメリットを比較】

海外FXと国内FXは、同じ外国為替証拠金取引でありながら、規制・税制・取引条件が大きく異なります。

ここでは、両者の主要な違いを5つの観点から整理し、それぞれのリスクとメリットを比較します。どちらを選ぶべきかの判断材料として、各項目の特徴を正確に把握しておきましょう。

レバレッジの違い(国内25倍・海外最大1000倍超)

国内FXは金融商品取引法 e-Gov 法令検索により最大25倍に制限されていますが、海外FXでは数百倍から1000倍を超えるレバレッジを提供する業者も存在します。

高レバレッジは少額資金で大きなポジションを持てる反面、わずかな値動きで証拠金を失うリスクも高まります。

国内FXは法規制によって過度な損失リスクが抑制されている一方、海外FXでは資金管理とポジションサイズの調整を自分自身で判断する必要があります。

具体的には、証拠金維持率の確認、一度の取引で許容する損失額の設定、相場急変時の対応ルールを事前に決めておくことが求められます。

税金の違い(国内20.315%・海外最大55%)

国内FXの利益は申告分離課税 e-Gov 法令検索が適用され、所得額に関わらず一律20.315%の税率となります。

対して海外FXは総合課税 e-Gov 法令検索の対象となり、他の所得と合算した上で累進税率が適用されるため、所得が高い場合は最大55%程度の税負担となる可能性があります。

また、国内FXでは損失の繰越控除が3年間認められていますが、海外FXにはこの制度が適用されません。

ゼロカットの有無(追証リスク)

海外FXの多くはゼロカットシステムを採用しており、急激な相場変動で口座残高がマイナスになった場合でも、追加証拠金の請求が発生しません。

一方、国内FXでは追証制度があり、証拠金を超える損失が発生した場合には不足分を追加で入金する義務が生じます。

ゼロカットは借金リスクを回避できる点で保護機能として働きますが、高レバレッジと組み合わさることで一度の取引で口座資金の全額を失うリスクも高まります。

国内FXでは追証により借金が発生する可能性がある代わりに、強制ロスカット水準が明確に設定されており、リスク管理の考え方が海外FXとは異なります。

金融ライセンスと法的保護の違い

国内FXは金融庁の登録を受けた業者のみが営業でき、顧客資産の信託保全が義務付けられているため、業者が破綻しても資産が保護される仕組みが整備されています。

海外FX業者は日本の金融ライセンスを保有せず、各国の規制当局のライセンスに基づいて運営されていますが、その保護水準や信頼性は国や機関によって大きく異なります。

金融庁は、日本国内で登録を受けずに勧誘行為を行う海外FX業者に対して警告を行っており、無登録業者の利用は日本の金融商品取引法による保護の対象外となることを明示しています。

トラブルが発生した際、国内FXであれば金融ADRなどの紛争解決制度を利用できます。

しかし海外FXでは出金拒否や取引条件の一方的な変更があった場合でも、日本の法制度に基づく救済を受けることが難しく、業者の所在国での手続きが必要となるケースがあります。

業者選びの際は、運営実績・ライセンス発行国の信頼性・日本語サポート体制の有無を確認することが重要です

ボーナス制度の有無

海外FXでは口座開設ボーナスや入金ボーナスなど、証拠金として利用できる特典を提供する業者が多く存在します。

国内FXでは景品表示法 e-Gov 法令検索の規制によりこうした高額ボーナスの提供は原則として認められていません。

ボーナスは取引資金を増やす魅力的な仕組みですが、出金には取引量などの条件が設定されているケースが多く、実質的な利益として受け取れるかは利用規約に大きく左右されます。

ここまでの比較を踏まえると、海外FXと国内FXは単に条件が異なるだけでなく、リスクの性質そのものが異なることが分かります。

海外FXは高い自由度と引き換えに法的保護が限定的であり、業者選定と資金管理の責任が利用者側に強く求められる構造です。

一方、国内FXは規制による制約がある代わりに、制度的な保護と透明性が確保されています。

では、実際に安全性を見極めるには、どのような基準で業者を選べばよいのでしょうか。次のセクションでは、具体的な判断基準を確認していきます。

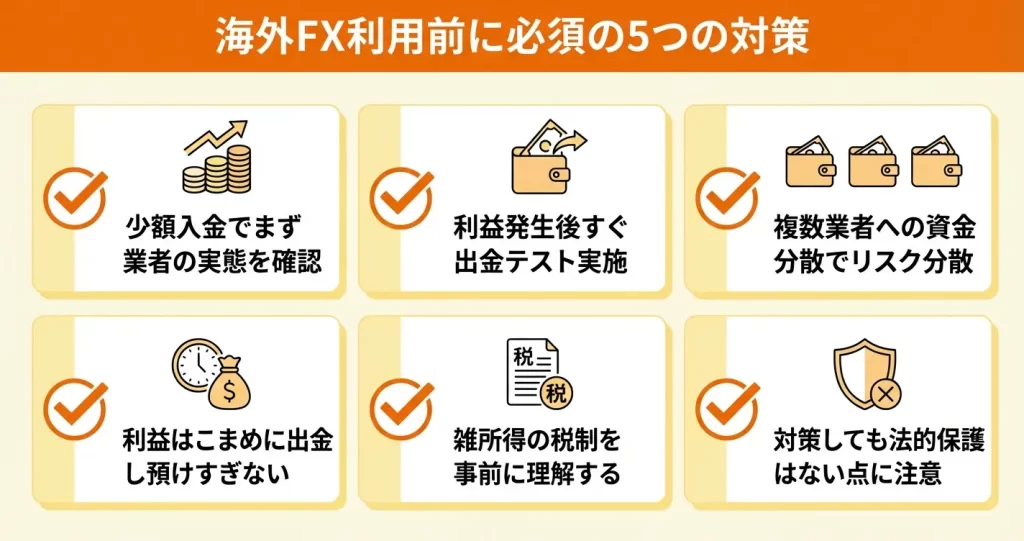

海外FXを利用する前に取るべき5つの対策

海外FX業者を利用する際は、リスクを最小限に抑えるための事前対策が不可欠です。ここでは、トラブルを未然に防ぎ、万が一の事態にも備えるための具体的な5つの対策を解説します。

なお、これらの対策は主に「業者選択ミス」や「出金トラブル」といった事業者起因のリスクを軽減するためのものです。

金融庁の警告対象である無登録営業という法的リスクそのものは、対策を講じても完全には回避できない点を理解しておく必要があります。

国内FX業者であれば金融商品取引法 e-Gov 法令検索に基づく登録業者のみが営業しており、預金保護制度や信託保全が法律で義務付けられているため、これらの対策自体が不要である点と対比して判断材料としてください。

少額から始めて業者の信頼性を確認する

初めて利用する業者では、必ず少額の入金から始め、出金対応や取引環境の実態を確認することが重要です。

業者の信頼性は公式情報だけでは判断しきれないため、実際に資金を動かして出金可否やサポート対応の質を検証する必要があります。

具体的には、初回入金額を1万円から3万円程度に抑え、少額でも実際に利益が出た時点で一度出金申請を行います。着金までの日数や手続きの透明性を確認してください。

この段階で出金拒否や不自然な遅延が発生した場合は、本格的な利用を見送る判断材料になります。

この対策は入口での選別手段として位置づけ、後述する出金テストや資金分散と併用することが現実的です。

出金テストを必ず行う

利益が出た段階で、金額の大小にかかわらず必ず一度は出金申請を行い、正常に着金するかを確認してください。

出金テストを行わずに資金を積み上げた結果、後になって出金拒否や条件の後出しに遭うケースが利用者の体験談として複数報告されています。

出金申請時には、業者が定める本人確認書類の提出や出金ルールを事前に確認し、条件を満たした状態で申請することが円滑な着金につながります。

また、出金処理にかかる日数や手数料の実態を把握しておくことで、後のトラブル予防にもなります。

複数の業者に資金を分散させる

一つの業者に資金を集中させず、複数の業者に分散して預けることで、業者の経営破綻や出金トラブル時の損失を限定できます。

海外FX業者には国内で義務付けられている預金保護制度や信託保全が適用されないため、業者が突然サービスを停止した場合、預けていた資金の全額を失うリスクがあります。

具体的には、メイン口座として利用する業者を1〜2社に絞り、残りの資金は別の業者で保管するか、国内FX業者と併用する方法が現実的です。

資金を分散させることで、一部の業者でトラブルが発生しても取引全体への影響を抑えられます。

複数業者の利用は口座管理の手間や各業者での本人確認手続きが増えるため、自身の管理能力と取引資金の規模を考慮して判断してください。

利益はこまめに出金する

口座内で利益が積み上がった場合は、一定の金額に達した時点でこまめに出金し、業者に預けたままにしないことが重要です。

出金を先延ばしにすると、その間に業者側で出金条件が変更されたり、経営状況が悪化して出金できなくなるリスクが高まります。

例えば、利益が初回入金額の2倍に達したタイミングで元本分を出金する、あるいは月に一度は一定額を出金するなど、自分なりのルールを設定しておくと管理しやすくなります。

出金手数料が発生する場合でも、資金を失うリスクと比較すれば許容できる範囲と考えるべきです。

税金の申告方法を事前に理解しておく

海外FXで得た利益は雑所得として総合課税の対象となるため、利用開始前に申告方法と税率の仕組みを理解しておく必要があります。

国内FXとは税制が異なり、利益が大きくなるほど税率も上昇する累進課税が適用されるため、想定外の納税負担が発生する可能性があります。

具体的には、年間の利益が一定額を超えた時点で確定申告 e-Gov 法令検索が必要になること、損失の繰越控除が適用されないこと、経費として認められる範囲を事前に把握しておくことが重要です。

申告漏れは後に税務調査の対象となり、追徴課税や延滞税が課されるリスクがあるため、利益が出始めた段階で税理士への相談も検討してください。

ここまでの対策を実践することで、業者選択ミスや出金トラブルといった事業者起因のリスクは一定程度軽減できます。

ただし、金融庁の警告対象である点や法的保護の不在といった構造的なリスクは、個人の対策では完全に排除できないことを認識しておく必要があります。

次のセクションでは、これまでの内容を踏まえて、海外FXを利用すべきかどうかの判断基準を整理します。

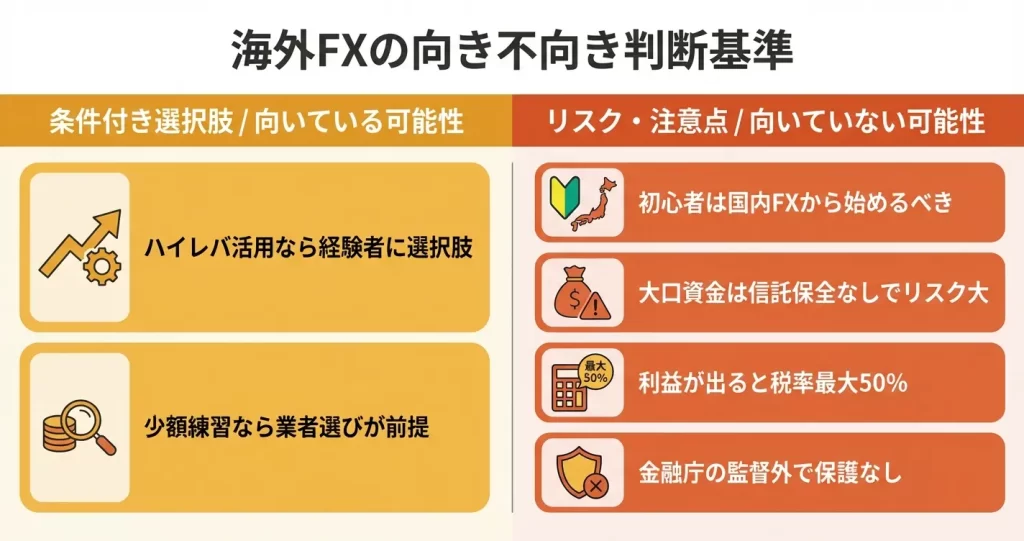

海外FXをおすすめしない人・向いている人

海外FXは利用者の投資スタイルや知識水準によって、向き不向きが明確に分かれます。

ここでは、これまで解説したリスクや特徴を踏まえて、海外FXをおすすめしない人と向いている人の特徴を整理します。自分がどちらに該当するかを判断することで、利用すべきかどうかの最終判断が可能になります。

おすすめしない人(初心者・大金を運用したい人・税金が気になる人)

海外FXは高リスクな取引環境であり、すべての投資家に適しているわけではありません。特に以下の条件に当てはまる人は、国内FXや他の投資手段を優先的に検討すべきです。

なお、金融庁は無登録の海外FX業者に対して繰り返し警告を発しており、「日本国内で金融商品取引業の登録を受けずに勧誘行為を行っている」として、トラブル発生時の法的保護が期待できない点を指摘しています。

こうした公的機関の見解も判断材料の一つとして認識しておく必要があります。

FX取引の経験が浅い初心者の場合

海外FXは金融庁の監督外であるため、トラブル発生時に公的な救済措置を受けられません。

実際に報告されている主なトラブルとしては、利益が出た際の突然の出金拒否、規約違反を理由とした一方的な口座凍結、問い合わせへの対応遅延や連絡途絶などが挙げられます。

取引の仕組みや相場の動きを十分に理解していない段階で利用すると、ハイレバレッジによる急激な損失や出金拒否といった問題に適切に対処できないリスクが高まります。

初心者は金融庁の監督下にある国内FX業者で基礎を学び、リスク管理の経験を積んでから海外業者の利用を検討する方が安全です。

まとまった資金を運用したい場合

数百万円以上の資金を運用する予定がある場合、海外FXの利用は慎重に判断すべきです。

海外業者には信託保全の義務がなく、業者の経営悪化時に資金が全額返還される保証がありません。

また、出金時に制限や遅延が発生する事例は、特に大口出金や短期間での高額利益が出た場合に報告される傾向があります。出金額が一定水準を超えると追加の本人確認書類を求められ、手続きが長期化するケースや、ボーナス利用規約違反を理由に出金が制限されるケースなどが実際に見られます。

資産保全を重視するなら、信託保全が義務化されている国内業者の利用が適しています。

税負担を抑えたい場合

海外FXの利益は総合課税の雑所得として扱われ、所得が増えるほど税率が上昇します。

所得税と住民税を合わせた最高税率は約50%に達するため、一定以上の利益が出た場合の税負担は国内FXの申告分離課税と比較して重くなります。

国内FXであれば利益額に関係なく約20%の税率が適用されるため、継続的に利益を出せる見込みがある人ほど国内業者の方が税制面で有利です。

向いている人(ハイレバレッジを活用したい人・少額でトレード経験を積みたい人)

一方で、海外FXの特性を理解した上でリスクを受け入れられる人には、国内FXにはない利点があります。

以下の条件に当てはまる人は、海外FXの活用を検討する価値があります。ただし、利用する場合は業者選びが最も重要になります。

ハイレバレッジを活用した取引を希望する場合

国内FXのレバレッジ上限25倍では物足りないと感じる経験者にとって、海外FXの数百倍から千倍超のレバレッジは魅力的な選択肢です。

ゼロカットシステムを採用している業者であれば、相場の急変動時でも追証が発生しないため、損失を入金額の範囲内に抑えながら大きなポジションを持つことが可能です。

ただし、ハイレバレッジは利益と同時に損失も拡大するため、ロット管理やストップロスの設定といったリスク管理を徹底できることが前提条件です。

少額資金で実践経験を積みたい場合

海外FXには数千円から取引を始められる業者が多く、少額資金でも実際の相場環境で経験を積むことができます。

ボーナスやキャッシュバック制度を活用すれば、自己資金をさらに抑えながら取引量を増やすことも可能です。

ただし、この場合も利用する業者の信頼性確認は必須であり、前述のチェックポイントに加えて、日本語サポートの対応品質や入出金方法の選択肢なども事前に確認しておく必要があります。

国内FXから始めるべきケース

海外FXと国内FXのどちらを選ぶか迷う場合、まずは国内FXから始めることを推奨します。

国内業者は金融庁の厳格な監督下にあり、信託保全が義務化されているため、業者破綻時でも預けた資金が保護される仕組みが整っています。また、税制面でも申告分離課税が適用され、利益額に関係なく約20%の税率で済むため、長期的な資産形成には有利です。

FX取引の基本的な仕組みや相場分析の方法を国内業者で習得し、リスク管理の感覚を身につけてから、必要に応じて海外業者を検討する段階的なアプローチが最も安全です。

海外FXは国内FXで十分な経験を積み、そのリスクを理解した上で活用すべき選択肢と位置づけるべきでしょう。

海外FXにはハイレバレッジや少額取引といった魅力がある一方で、法的保護の欠如や税負担の重さといった明確なデメリットも存在します

自分の投資経験と目的を冷静に評価し、リスクを受け入れられる範囲で判断することが重要です。

海外FXに関するよくある質問

海外FXを利用する際には、法律上の扱いや税金、安全性など、判断に迷う場面が多くあります。

ここでは、利用者から寄せられることの多い疑問を中心に、実務上押さえておきたいポイントを整理しました。

それぞれの質問に対して、冷静に判断するための情報をまとめています。

日本で海外FXを利用することは違法ですか?

違法とされるのは、金融庁に無登録のまま日本居住者へ営業する業者側の行為です。

利用者個人が取引を行うこと自体は、現行法では処罰の対象になっていません。

ただし、取引で得た利益について税務申告を怠ると脱税として摘発されるリスクがあります。

海外FXで捕まることはないですか?

海外FX業者を利用した取引そのものは、違法行為ではありません。

ただし、取引で得た利益を確定申告せずに隠した場合は、所得税法違反による脱税として刑事罰の対象となる可能性があります。

利益が出た場合は、国内FXと同様に適切な申告と納税が必要です。

申告を怠ると、無申告加算税や延滞税などのペナルティが課されるほか、悪質なケースでは刑事告発されることもあります。

FXの利益は税務署にバレますか?

FXの利益は、海外送金記録や銀行口座の入出金から税務署が把握できる仕組みになっています。

国内FX業者は税務署に支払調書を提出する義務があり、海外業者を利用した場合でも、出金時の銀行記録などから取引の実態を確認されることがあります。

無申告が発覚した場合、本来の税金に加えて無申告加算税や延滞税が課されます。

適切に確定申告を行うことで、余計なペナルティを回避できます。

FXで借金地獄になるのはなぜ?

国内FXでは、相場が急変した際にロスカットが間に合わず、口座残高を超える損失が発生する場合があります。

この損失は「追証」として請求され、借金となる可能性があります。

一方、海外FXの多くはゼロカットシステムを採用しており、口座残高以上の損失は業者が負担するため借金にはなりません。

ただし海外FXは高いレバレッジをかけやすい環境のため、短時間で証拠金全額を失うリスクが高い点には注意が必要です。

一番安全な海外FXは?

海外FXにおいて「絶対に安全」と言える業者は存在しません。

判断材料となるのは、金融ライセンスの有無と種類、運営年数、出金実績などの客観的な基準です。

これらの要素を複数組み合わせて、総合的にリスクを見極める必要があります。

記事内で紹介している確認すべきポイントを参考に、ご自身の取引スタイルに合った業者を選ぶことをおすすめします。

FXで1000万円稼いだときの税金はいくらですか?

海外FXは総合課税のため、他の所得と合算して税率が決まります。

1000万円の利益が出た場合、所得税と住民税を合わせて最大で約550万円(税率55%)の税負担となる可能性があります。

一方、国内FXは申告分離課税が適用され、税率は一律20.315%です。

同じ1000万円の利益でも、税額は約200万円で済みます。

コメント